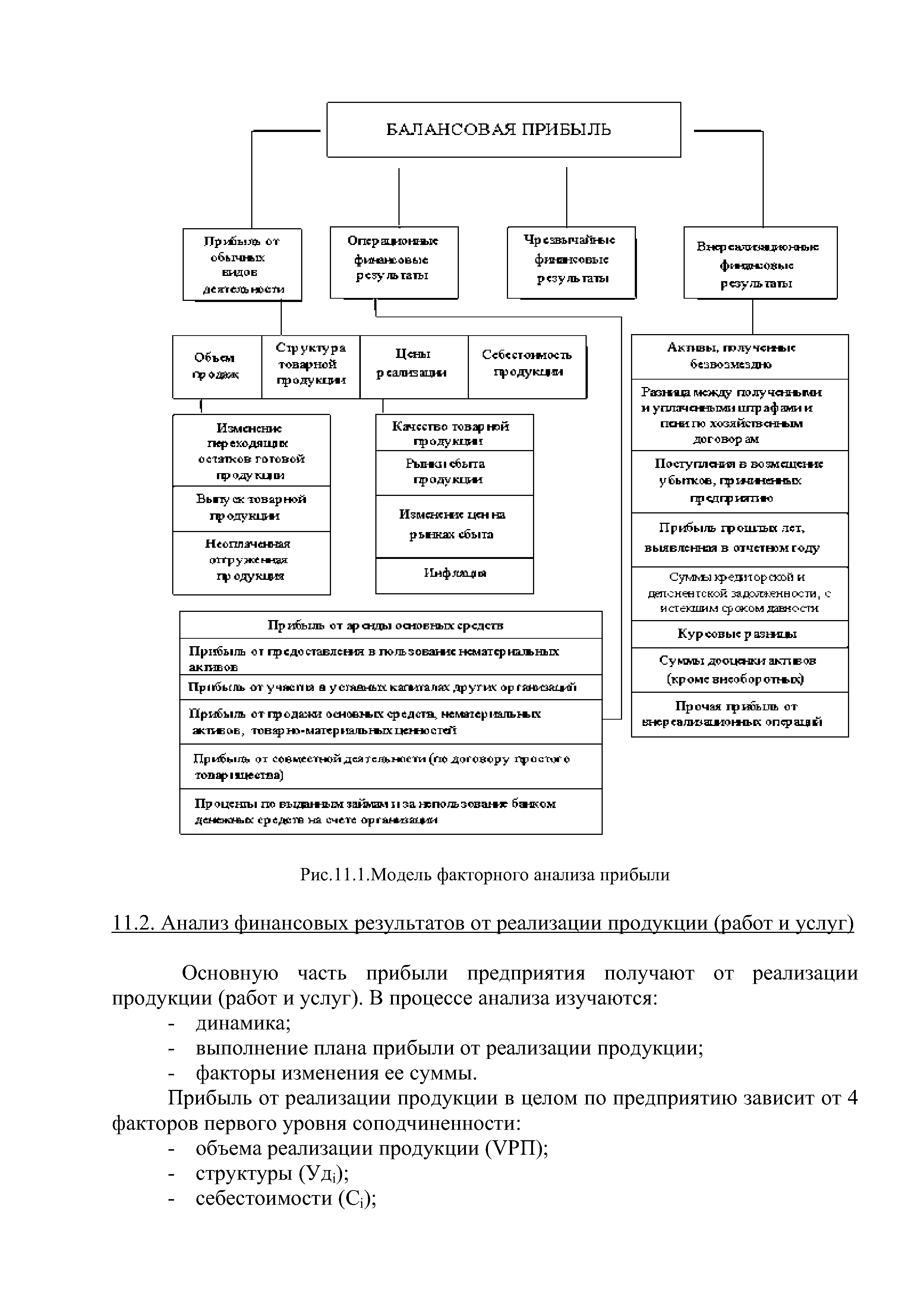

| Рис. 11.1. Модель факторного анализа прибыли 11.2. Анализ финансовых результатов от реализации продукции (работ и услуг) |  |

Анализ финансовых результатов от реализации товаров, продукции, работ и услуг должен быть дополнен изучением влияния количества и рентабельности отдельных видов сравнимой реализованной продукции, товаров, услуг (табл. 3.4). [c.112]

Финансовые результаты от реализации продукции составляют основную часть прибыли или убытка предприятия, к-рые отражаются в сумме балансовой прибыли (или убытка). Эта сумма и ее отношение к полной себестоимости реализованной продукции служат показателями рентабельности работы предприятия в целом. Источником данных для анализа балансовой прибыли служит отчет о прибылях и убытках предприятия. Анализ начинается сравнением фактических сумм балансовой прибыли или убытков с планом. Далее выясняются причины отклонения от плана факторы, выявленные при анализе прибыли от реализации продукции, финансовые результаты от пр. реализации (услуг непромышленного характера, сверхнормативных и излишних материальных ценностей и др.) и внереализационные-результаты (доходы и потери, отражающиеся на балансовой прибыли). [c.47]

Составление калькуляции себестоимости продукции, работ или услуг является наиболее важным и ответственным делом на любом предприятии, от которого зависит экономическое благополучие предприятия, поскольку себестоимость реализованной продукции составляет основу цены, по которой осуществляется их продажа. Изучение плановой и фактической себестоимости, сравнение входящих в них показателей, в том числе сопоставление с данными аналогичных предприятий, позволяют выявить внутренние резервы предприятия в целях обеспечения конкурентоспособности продукции, работ или услуг. Это означает, что правильный учет и прогнозирование себестоимости, их анализ в конечном счете позволяют, во-первых, своевременно выявить нерентабельные виды продукции, работ, услуг и прекратить их производство (или оказание, выполнение), и во-вторых, откорректировать их цену в сторону снижения (для обеспечения конкурентоспособности) или повышения (в целях обеспечения получения дохода). Кроме того, калькулирование себестоимости необходимо осуществлять как по каждому виду продукции (работ, услуг), так и по каждой их единице. Важность правильного калькулирования в современных условиях обусловлена изменением порядка калькулирования, определенного П(С)БУ 16, переходом на международные правила калькулирования и подсчета производственной себестоимости, а также изменением порядка выведения финансовых результатов от реализации продукции, поскольку целый список расходов, которые в соответствии с прежними нормативными документами входили в себестоимость реализованной продукции, теперь исключены из нее. Это касается процентов за кредит, расходов на снабжение, административных расходов, уценки запасов. Поэтому необходимо четко представлять, какие именно расходы включаются в производственную себестоимость реализованной продукции и каким образом, формирование калькуляции себестоимости реализованной продукции представлено на схеме 1. [c.78]

Выручка от реализации продукции (работ, услуг) характеризует завершение производственного цикла предприятия, переход авансированных на производство средств в денежную форму и начало следующего кругооборота оборотного капитала. Изменение в объеме реализации оказывает существенное влияние на финансовые результаты предприятия, следовательно постоянное наблюдение за процессом реализации продукции, осуществление оперативного контроля, проведение факторного анализа прибыли от реализации продукции крайне необходимы. [c.97]

Положение по бухгалтерскому учету 10/99. Детальный анализ затрат по группам, структуре, динамике необходим для внутрифирменного планирования и должен быть направлен на достижение максимальных финансовых результатов. Выручка от реализации продукции, работ, услуг. В процессе производства продукции, выполнения работ, оказания услуг создается новая стоимость, которая определяется ценой реализованной продукции, работ, услуг. Результатом их реализации является выручка от реализации продукции, работ, услуг, которая поступает на расчетный счет организации (предприятия). Организация имеет право в целях налогообложения самостоятельно определять методы исчисления выручки в зависимости от выбранной учетной политики. Законодательно определены два метода учета выручки от реализации продукции (работ, услуг) [c.290]

Аналогично осуществляется факторный анализ рентабельности капитала. Балансовая сумма прибыли зависит от объема реализованной продукции (УРП), ее структуры (Уд(), себестоимости (С ), среднего уровня цен (Ц.) и финансовых результатов от прочих видов деятельности, не связанных с реализацией продукции и услуг (ВФР). [c.225]

Анализ эффективности производства предполагает сопоставление затрат и результатов производственной деятельности. Важнейшим обобщающим показателем, характеризующим финансовое положение коммерческих организаций, конечные результаты их хозяйственной деятельности, является прибыль. В зависимости от содержания показателя различают балансовую (валовую) прибыль, прибыль от реализации продукции (работ, услуг), чистую прибыль. [c.298]

Анализ финансовых результатов деятельности предприятия. Финансовый результат деятельности предприятия за отчетный период представляет собой прибыль или убыток. Общая сумма прибыли (валовая прибыль) или убытка состоит из прибыли (убытка) от реализации продукции (работ, услуг), прибыли (убытка) от прочей реализации и прибыли (убытка) от внереализационных операций. Из валовой прибыли уплачивается налог на прибыль, а оставшаяся ее часть (чистая прибыль) поступает в распоряжение предприятия. Исходя из порядка формирования прибыли ведется и ее факторный анализ, целью которого является оценка динамики показателей валовой и чистой прибыли, выявление степени влияния на финансовые результаты отдельных факторов (рост (снижение) себестоимости продукции, рост (снижение) объема ее реализации, повышение качества и расширение ассортимента продукции). [c.194]

Аналогично осуществляется факторный анализ рентабельности совокупного капитала. Сумма брутто-прибыли зависит от объема реализованной продукции (ИР/7), ее структуры ( 9/), себестоимости (С/), среднего уровня цен (Д) и прочих финансовых результатов, не связанных с реализацией продукции и услуг (ПФР). [c.286]

С учетом прибыли от прочей реализации и внереализационных доходов и расходов балансовая прибыль (в млн. руб.) как конечный финансовый результат деятельности предприятия в нашем примере будет следующей, представленной в табл. 64. Из табл. 64 видно, что наличие внереализационных убытков привело к уменьшению балансовой прибыли на 0,8 млн. руб. При анализе прибыли не ограничиваются установлением лишь доходности или убыточности той или иной деятельности, а тщательно анализируют причины, вызвавшие отклонение фактической прибыли от плановой. Особенно внимательно вскрывают причины образования убытков. На предприятиях нефтяной и газовой промышленности убытки от реализации целевой продукции и услуг подсобно-вспомогательных цехов и хозяйств [c.419]

На втором этапе финансового анализа оценивается качество информации, качество доходов, т.е. влияние способов и методов учета на формирование прибыли и других финансовых результатов. Так, чистая прибыль — сердцевина всех финансовых показателей. Насколько она показательна На качество чистой прибыли могут воздействовать методы учета и расчетов прибыли от реализации продукции, работ и услуг, характер результатов прочей реализации и внереализационных результатов, налоговые условия и льготы по налогам и т.д. Размер прибыли от реализации продукции зависит от методов списания безнадежных долгов, от принятой оценки товарно-материальных ценностей, методов начисления износа как основных фондов, так и нематериальных активов. [c.280]

Приступая к анализу финансовых результатов, необходимо прежде всего выявить, в соответствии ли с установленным порядком рассчитаны экономическая прибыль, прибыль от обычной деятельности, нераспределенная прибыль (убыток) и все исходные составляющие для их формирования, в частности, такие, как выручка (нетто) от продаж товаров, продукции (работ, услуг) себестоимость реализации товаров, продукции (работ, услуг) расходы [c.286]

Особое внимание в процессе анализа и оценки динамики финансовых результатов следует обратить на наиболее значимую и существенную статью их формирования — прибыль (убыток) от продаж товаров, продукции, выполненных работ и оказанных услуг как важнейшую составляющую экономической и балансовой (чистой) прибыли и зачастую по своему объему превышающую ее (табл. 9.1). Данные этой аналитической таблицы показывают, что если в предыдущем году прибыль от продаж составляла 168% от прибыли до налогообложения, а в сравнении с чистой прибылью — 240%, то в отчетном году — соответственно 166,2% (18 658 11 226) и 231% (18 658 8080), т.е. прибыль до налогообложения и чистая прибыль формируются преимущественно из прибыли от продаж и тех объективных и субъективных факторов, которые воздействуют на изменение ее величины. Поэтому рекомендуется проводить анализ прибыли от реализации продукции в отчетном периоде по сравнению с предыдущим, учитывая ее изменение под воздействием факторов, оказавших либо положительное, либо отрицательное влияние. [c.298]

В процессе анализа хозяйственной деятельности используются следующие показатели прибыли балансовая прибыль, прибыль от реализации продукции, работ и услуг, прибыль от прочей реализации, финансовые результаты от внереализационных операций, налогооблагаемая прибыль, чистая прибыль. [c.503]

Для выяснения причин изменения показателей платежеспособности важное значение имеет анализ выполнения финансового плана по доходной и расходной части. Для этого данные отчета о движении денежных средств, а также отчета о финансовых результатах сравнивают с данными финансовой части бизнес-плана (табл. 24.17). При анализе в первую очередь следует установить выполнение плана по поступлению денежных средств главным образом от реализации продукции, работ и услуг, имущества, выяснить причины изменения суммы выручки и выявить резервы ее увеличения. Особое внимание следует обратить на использование денежных средств, так как даже при выполнении доходной части финансового плана перерасходы и нерациональное использование денежных средств могут привести к финансовым затруднениям. [c.647]

Индекс цен равен частному от деления итога гр. 5 на итог гр. 4 приведенной формы таблицы. На полученный индекс корректируется прибыль от реализации за базисный (прошлый) период, так как действующая модель хозяйственного механизма предприятия, основанная на налогообложении прибыли, не предусматривает изменения фактической суммы балансовой прибыли и прибыли от реализации продукции (товаров, работ, услуг) на указанный выше индекс. Если, например, индекс цен равен 2, то для достижения сопоставимости надо прибыль от реализации базового периода умножить на 2. Этот индекс нельзя распространять на финансовый результат от прочей реализации и внереализационные результаты. Для прочей реализации необходимо рассчитать отдельный индекс. Рассматриваемый индекс цен включает и имевшие место изменения цен на материалы, тарифов на энергию, оплату труда и др., так как в основе цены лежит полная себестоимость единицы реализуемой продукции. В действующих условиях хозяйствования в уровне индекса цен значительна доля инфляции. В связи с этим целесообразно выделить эту долю. Для расчета можно использовать соответствующие коэффициенты Министерства статистики и анализа. Кроме того, фактическая сумма прибыли уменьшается на сумму прибыли, изъятую в доход государственного бюджета, и сумму, полученную в результате завышения цен, выпуска продукции с отступлением от стандартов, нарушения рецептур. Оценка выполнения плана прибыли сочетается с изучением динамики. При этом составляется аналитическая табл. 2.2. [c.105]

Основными нормативными документами, регламентирующими учет затрат на производство и реализацию продукции, являются Положение о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложений прибыли, утвержденное Постановлением Правительства Российской Федерации от 5 августа 1992 г. N° 552 с последующими изменениями и дополнениями Инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности предприятия, утвержденная приказом Министерства финансов СССР от 1 ноября 1991 г. № 56 с учетом изменений согласно приказу Министерства финансов Российской Федерации от 26 декабря 1994 г. № 173. Детальный анализ затрат по группам, структуре, динамике необходим для внутрифирменного планирования и должен быть направлен на достижение максимальных финансовых результатов. [c.91]

Прибыль от реализации включает также прибыль (или убыток) от прочей реализации. Прибыль (убыток) возникает в связи с реализацией продукции, работ и услуг непромышленных хозяйств, находящихся на балансе предприятия, а также покупных изделий и товаров, сверхнормативных и излишних материальных ценностей. Прочая реализация, как правило, предприятием не планируется, в связи с чем банковский анализ предусматривает сравнение финансовых результатов от нее за отчетный и предшествующий годы. Необходимая для изучения результатов от прочей реализации информация содержится в ф. № 2-кв квартальной отчетности и ф. № 12 годового отчета (раздел Прочая реализация ). [c.153]

На первом этапе осуществляется анализ отрасли, к которой принадлежит компания-заявитель, с точки зрения ее структуры и перспектив развития, ликвидности инвестиций в данную отрасль. При этом определяется, какие крупные компании отрасли действуют на освоенном рынке, какова динамика курсов этих акций и каково соотношение курсовой стоимости и дохода на акцию. Уточняется характеристика спроса и предложения на производимый продукт на мировом и регионально сегментированном рынке. Устанавливается, насколько продукт пользуется спросом, как сегментирован рынок, каковы тенденции в изменении спроса и предложения и есть ли разница между спросом и предложением, насколько чувствителен рынок к изменению объемов, цен и качественных характеристик. Кроме того, следует определить, монополизирован ли рынок данного продукта, кто из важнейших производителей известен и может составить конкуренцию в будущем. Отрасль компании заявителя должна относиться к приоритетным для инвестора. Определяется также положение компании-заявителя в этой отрасли. Для этого устанавливается динамика за 2—3 года ряда показателей выручки от реализации продукции (услуг), финансового результата от финансово-хозяйственной деятельности, числа сотрудников, уже завоеванной доли рынка. Учитывается уровень используемой технологии и географическое размещение производственных мощностей. Перечень анализируемых показателей может быть расширен за счет уровня переменных затрат при выпуске аналогичной продукции, размеров и структур управленческих расходов, объема снижения налоговых выплат. Обобщая полученные данные, аудиторы определяют, насколько компания-заявитель соответствует.требуемым условиям. [c.200]

Моржа покрытия (маржинальная прибыль) — разность между выручкой от реализации продукции, товаров и услуг и переменными затратами, приходящимися на реализованную продукцию — очень ценный показатель при анализе финансовых результатов. С ее помощью можно точнее ранжировать отдельные виды продукции и отдельные сегменты предприятия по уровню их доходности. Она служит основой для определения безубыточного объема продаж по каждому виду продукции и в целом по предприятию, а также для обоснования оптимального варианта различного рода управленческих решений. [c.319]

За анализируемый период выручка-нетто от реализации товаров, работ, услуг выросла на 16994 тысяч рублей или на 18, 8% по сравнению с предыдущем годом. Себестоимость возросла на 3574 тысяч рублей или на 8,8% по сравнению с предыдущем годом. Валовая прибыль возросла на 13420 тысяч рублей или на 38,8 %. На первый взгляд мы имеем положительную динамику, так как выручка растет с большими темпами, чем себестоимость реализации товаров, работ, услуг. В тоже время исключительно по названным цифрам невозможно судить об эффективности работы организации. Такое соотношение темпов изменений может быть связано с более быстрым ростом цен на выпускаемую продукцию, нежели на используемое в процессе производства сырье. Ответ на вопрос об эффективности, таким образом, может быть дан только внутренним анализом является ли заслугой организации экономия затрат или просто внешние факторы благоприятно отразились на финансовом результате В месте с тем по данным имеющейся информации во внешней отчетности мы можем сказать, что соотношение темпов изменения выручки и себестоимости положительно повлияло на финансовый результат. [c.28]

Маржа покрытая (маржинальная прибыль) — разность между выручкой от реализации продукции, товаров и услуг и переменными затратами, приходящимися на реализованную продукцию — очень ценный показатель при анализе финансовых результатов, С ее помощью можно правильнее оценивать эффективность отдельных видов продукции и отдельных сегментов предприятия. Она служит основой для определения безубыточного объема продаж по каждому виду продукции и в целом по предприятию, а также для обоснования оптимального варианта различного рода управленческих решений. Маржа покрытия на единицу продукции показывает вклад каждой дополнительно произведенной единицы продукции в общую сумму маржинальной прибыли, которая является источником покрытия постоянных расходов и генерирования прибыли. Сравнение маржинальной прибыли с суммой постоянных расходов организации отражает финансовый результат от операционной деятельности. Ее величина зависит от следующих факторов на единицу продукции (удельная маржинальная прибыль) [c.264]

При соответствующей постановке учета финансовая и маркетинговая системы могут способствовать более продуктивному диалогу с потребителями, формировать отношение к ним как к факторам, от которых может зависеть реализация реальных экономических решений. Потребность в гибкой системе финансового анализа возрастает, поскольку компании сегодня более четко структурируют сегменты рынка, разрабатывают более разнообразную и индивидуализированную продукцию и услуги, а также активно поощряют развитие личных отношений с потребителями. Сегодня квалифицированные специалисты по маркетингу и финансовому анализу являются членами производственного коллектива, часто они входят в него от подразделений маркетинга. В результате принимаются гораздо более обоснованные решения. [c.99]

По нашему мнению, данную проблему необходимо решать с применением международных стандартов бухгалтерского учета и отчетности. Международная система бухгалтерского учета и отчетности основана на использовании метода "затраты - выпуск", который позволяет активизировать систему анализа и контроля за уровнем эффективности работы предприятий. Основой использования метода является соизмерение выпуска хозяйственных единиц с ее затратами по снабжению, производству и реализации. Указанное соизмерение позволяет определить результат деятельности предприятия (прибыль или убыток) за период с учетом изменения остатков материальных запасов, незавершенного производства и готовой продукции на предприятии. Таким образом, финансовый результат определяется в финансовой бухгалтерии, при этом затраты учитываются по установленным элементам, а выпуск (реализация) определяется в соответствии с торговым правом по моменту передачи товара или услуг покупателю или перевозчику и не зависит от момента оплаты. [c.118]

Анализ финансово-экономических результатов деятельности предприятия. Основным обобщающим показателем экономических и финансовых результатов деятельности фирмы является прибыль. В ней отражается уровень и динамика выручки от реализации товаров, продукции, работ и услуг, ее структура, эффективность использования предприятием своего экономического потенциала (производственного, ресурсного, управленческого). [c.16]

При анализе финансово-хозяйственной деятельности предприятия следует разделять понятия "выручка" и "доход". Под выручкой в российском бухгалтерском законодательстве понимается1 выручка от реализации готовой продукции (работ, услуг), от продажи товаров и т. п., учитываемая на счете 46 "Реализация продукции (работ, услуг)" для определения финансовых результатов от реализации исходя из допущения временной определенности фактов хозяйственной деятельности за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей. [c.321]

К основным показателям финансовых результатов деятельносп предприятия относят выручку от реализации продукции (работ услуг), выручку нетто (общая выручка за вычетом НДС, акцизов i аналогичных обязательных платежей), балансовую прибыль, чис тую прибыль. Финансовые результаты деятельности предприяти зависят от таких показателей, как себестоимость реализации про дукции (работ, услуг), коммерческие и управленческие расходы прочие операционные доходы и расходы, внереализационные до ходы и расходы, величина отвлеченных средств, налог на прибыль Пример анализа динамики финансовых результатов деятельност предприятия дан в табл. 3.1. [c.52]

При прогнозировании отчета о прибылях и убытках предприятия исходят из установленных в предыдущих разделах бизнес-плана прогноза сбыта продукции (товаров, услуг) и прогноза затрат на производство и реализацию. С использованием этих данных определяют ожидаемую величину финансового результата от основной деятельности. Далее необходимо выполнить структурный анализ отчета о прибылях и убытках базисного периода. Для этого следует рассмотреть каждый элемент базисного отчета и оценить вероятность его присутствия в будущем. Статьи группируются на повторяющиеся, редкие и чрезвычайные. Чрезвы- [c.289]

Анализ прибыли, полученной от реализации товарной продукции. Кроме товарной продукции, от реализации которой предприятия получают основную часть прибыли, определенный финансовый результат достигается и от прочей деятельности, включающей оказываемые услуги непромышленного характера и др. Слгг-дуст разграничить прибыль от реализации товарной продукции и прочей деятельности, а также выделить [c.85]

При анализе прибыли необходимо учитывать, что она характеризуется определенной системой показателей. Конечный финансовый результат — прибыль (иля убыток),— отражаемый в балансе, представляет собой разность между суммами прибыли и убытками от всей совокупности хозяйственных операции за определенный период (месяц, квартал, год). Система планирования и учета прибыли предусматривает выделение в ней нескольких частей. Главным в работе предприятий и объединений является удовлетворение потребностей общества в определенных видах продукции. Поэтому основным источником прибыли является прибыль от реализации товарной продукции (изделий, работ промышленного характера). Кроме того, предприятия получают прибыль (или убыток) от прочей реализации — услуг непромышленного хяряктера. покупных изделий, остатков сверхнормативных запасов материалов и др. На балансовую прибыль оказывают существенное влияние и поступления (потери) от внереал.и. яиитшых операций" (штрафы, пеня, неустойки — полученные и уплаченные, операции с тарой и другие непланируемые при- [c.223]