Как увязываются между собой показатели платежеспособности и финансовой устойчивости предприятия [c.637]

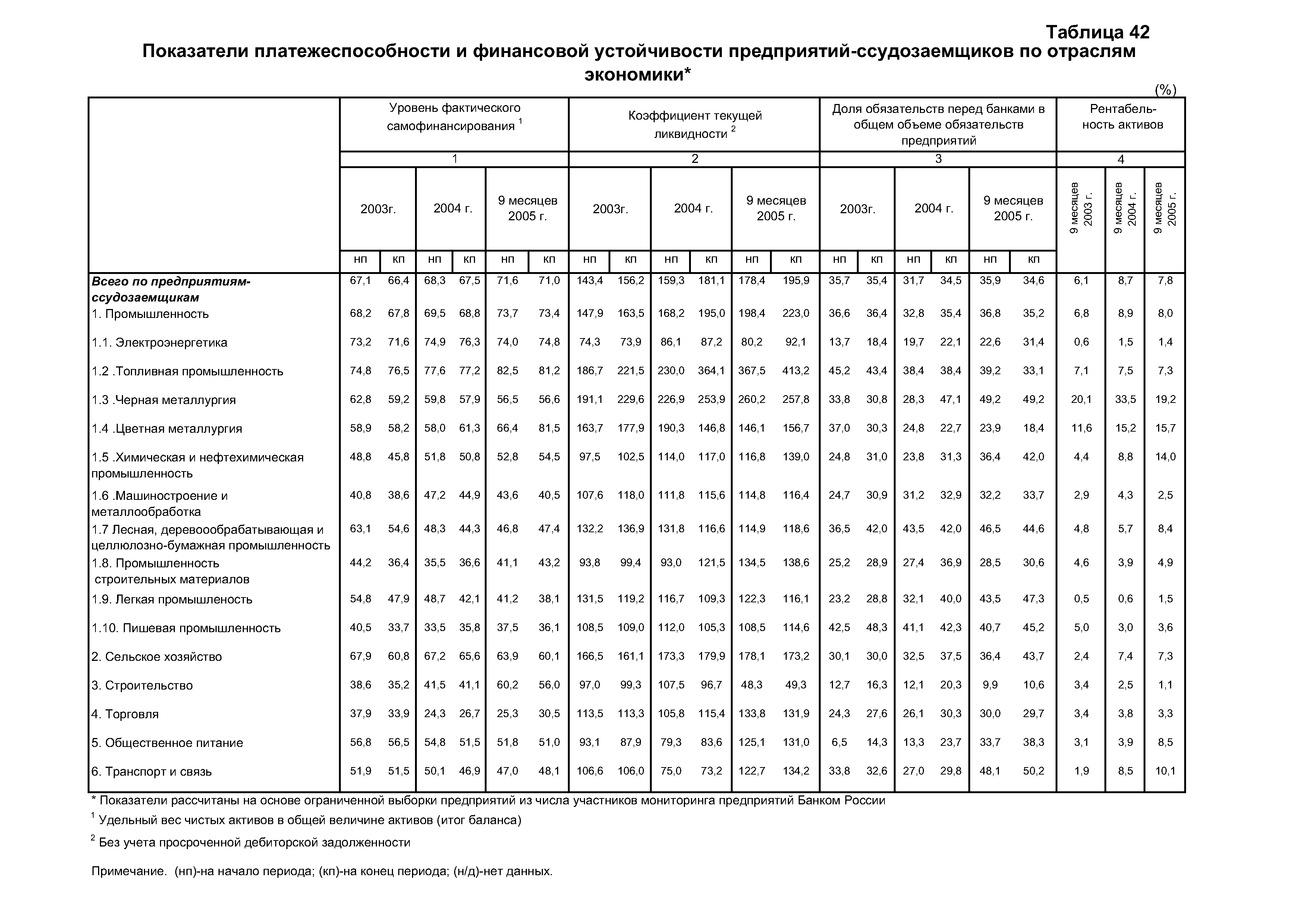

| Таблица 42 Показатели платежеспособности и финансовой устойчивости предприятий-ссудозаемщиков по отраслям |  |

Оценки показателей платежеспособности и финансовой устойчивости корректируются в зависимости от оценки тенденции развития предприятия (динамики значений показателей). При этом производится сравнение показателей отчетного периода со средней величиной этих показателей за предшествующий период деятельности предприятия с учетом инфляционных процессов. В случае улучшения значений показателей коэффициент уверенности удовлетворительной оценки увеличивается, предположим, на 10%, а в случае ухудшения коэффициент уверенности соответственно уменьшается. [c.87]

Оценка и анализ платежеспособности, рентабельности и финансовой устойчивости предприятий строительного, комплекса проводятся с использованием данных его отчетности и в ряде случаев — его прогнозных показателей деятельности. Известно много различных критериев (показателей) для оценки платежеспособности, рентабельности и финансовой устойчивости предприятий. Но при проведении процедур банкротства требуются и некоторые специальные критерии (показатели). [c.256]

В условиях развития рыночного хозяйствования потребность в финансовом планировании не утрачивается. Оно по-прежнему необходимо для обеспечения финансовыми ресурсами расширенного кругооборота производственных фондов, достижения высокой результативности финансово-хозяйственной деятельности, создания условий, обеспечивающих платежеспособность и финансовую устойчивость компании. В настоящее время наиболее развитые крупные предприятия формируют службы (управления, отделы) по финансовому (бюджетному) планированию, в задачи которых входит разработка форм перспективного, среднесрочного (бюджетного) и текущего финансовых планов, разработка регламента планирования и контроля, организация взаимодействия структурных подразделений предприятия, разработка и обоснование принципов планирования и методов расчетов плановых показателей, контроль исполнения и анализ отклонений фактических показателей от планируемых, корректировка планов. В современных условиях финансовое планирование должно ориентироваться на конъюнктуру рынка, учитывать вероятность наступления определенных событий (особенно в долгосрочной перспективе) и одновременно вырабатывать модели поведения компании при изменении ситуации с материальными, трудовыми и финансовыми ресурсами. Поэтому новое содержание финансового планирования требует широкого использования экономико-математических методов и моделирования наряду с ранее применявшимися способами расчетов финансовых показателей. [c.430]

Признаки кризиса в деятельности предприятия обнаруживаются прежде всего в показателях ликвидности (платежеспособности) и финансовой устойчивости. Поэтому углубленный финансовый анализ начинается с анализа именно этих показателей. [c.320]

К последней подсистеме (блок 8) относятся показатели, которые характеризуют наличие и структуру капитала предприятия по составу его источников и формам размещения, эффективность и интенсивность использования собственных и заемных средств. К этой подсистеме относятся также показатели, которые характеризуют использование прибыли, фондов накопления и потребления, кредитов банков, платежеспособность, кредитоспособность и инвестиционную привлекательность, риск банкротства, зону безубыточности, финансовую устойчивость предприятия и др. Они зависят от показателей всех предыдущих подсистем и в свою очередь оказывают большое влияние на показатели организационно-технического уровня предприятия, объем производства продукции, эффективность использования материальных и трудовых ресурсов. [c.45]

В настоящем учебно-практическом пособии излагаются методологические основы определения и анализа платежеспособности и финансово-экономической устойчивости предприятия, что составляет важнейшую часть курса Анализ финансово-экономической деятельности предприятия . Кроме того, даются практические рекомендации по управлению финансово-экономической устойчивостью путем установления предельных значений ряда показателей на основе определения оборота имущества предприятия в денежной и неденежной форме. [c.2]

Все приведенные показатели характеризуют различные стороны оценки финансового состояния предприятия. К примеру, оценка способности предприятия погасить свои обязательства осуществляется с помощью показателей ликвидности, входящих в группу показателей платежеспособность . Оценки финансовой независимости и автономности производятся с помощью показателей финансовой устойчивости, в то же время оценка эффективности деятельности предприятия производится с помощью показателей рентабельности. [c.511]

Результатом принятия финансовых решений должна стать разработка финансового плана предприятия. Он составляется на основе прогнозов прибыли и убытков движения наличных средств приток наличных (поступления и платежи), отток наличных (затраты и расходы), чистый денежный поток (избыток или дефицит), начальное и конечное сальдо банковского счета. Кроме того, следует разрабатывать прогноз баланса активов и пассивов (по форме балансового отчета). При его составлении учитываются приобретения основных фондов, изменение стоимости материальных запасов, а также указываются планируемые займы, выпуск акций и других ценных бумаг и обеспечение инвестиционной привлекательности предприятия. Для того чтобы ответить на вопрос, насколько предприятие в состоянии покрыть предстоящие затраты, устанавливается степень его платежеспособности. Она определяется на основе расчетов коэффициентов абсолютной ликвидности, быстрой ликвидности и покрытия (методы их расчета приведены в гл. 24). При этом одновременно определяется финансовая устойчивость предприятия, для характеристики которой рассчитываются такие показатели, как коэффициент соотношения привлеченного капитала к собственному, коэффициент структуры привлеченного капитала, коэффициент концентрации и т.д. И если они не удовлетворяют прогнозным пороговым их значений, то разрабатывается новый вариант финансового плана. [c.678]

Для различных категорий пользователей наибольший интерес представляют разные, соответствующие их профессиональным и финансовым интересам, разделы анализа. Для налоговой инспекции необходимы, в частности, такие финансовые показатели как прибыль, рентабельность активов, рентабельность реализации и другие показатели рентабельности. Для банков-кредиторов важна платежеспособность и ликвидность активов предприятия, т.е. его способность покрыть свои обязательства быстро реализуемыми активами. Такого рода информацию обеспечивает исследование величины и динамики коэффициентов абсолютной и текущей ликвидности. Для партнеров по договорным отношениям (поставщиков продукции и ее потребителей) особенно важна финансовая устойчивость предприятия, т.е. степень зависимости своей хозяйственной деятельности от заемных средств, способность предприятия маневрировать средствами, финансовая независимость предприятия. Для акционеров и инвесторов в первую очередь представляют интерес показатели, влияющие на доходность капитала предприятия, курс акций и уровень дивидендов. [c.49]

Помимо коэффициентов платежеспособности, существуют специальные показатели оценки финансовой устойчивости предприятия, характеризующие степень независимости от внешних источников финансирования. Важнейшие среди них — коэффициент автономии и коэффициент маневренности собственных средств. [c.197]

Во-первых, у большинства промышленных предприятий значительные суммы вложены в средства производства. Здесь нужен способ финансирования долговременный и достаточно надежный, чтобы свести к минимуму риск лишиться жизненно важного для предприятия имущества. Разумнее всего финансировать постоянные активы именно постоянными пассивами. Это положение вполне соответствует и главнейшему условию финансовой устойчивости предприятия, выраженному в показателе платежеспособности — коэффициенте текущей ликвидности [c.330]

Тип финансовой устойчивости предприятия и степень его платежеспособности влияют на оценку финансового риска предприятия акционерами и кредиторами. Отклонение соответствующих характеристик от нормальных значений в сторону уменьшения повышает финансовый риск и соответственно повышает цену акционерного капитала и ставку заимствования по кредитным ресурсам. Завышенные значения показателей ликвидности говорят о неэффективности управления финансовыми ресурсами предприятия. [c.242]

Если на каком-либо шаге расчетного периода не обеспечивается финансовая надежность проекта, он должен быть доработан или отвергнут, несмотря на высокие показатели экономической эффективности. Финансовая устойчивость инвестиционного проекта — это состояние счетов предприятия, гарантирующее его постоянную платежеспособность в случае осуществления инвестиционной деятельности. Поток хозяйственных операций, генерируемый при этом, будет постоянным возмутителем определенного состояния финансовой устойчивости, причиной перехода из одного типа устойчивости в другой. Повысить финансовую надежность проекта и финансовую устойчивость [c.269]

Одними из основных показателей, характеризующих финансовую устойчивость предприятия, являются его ликвидность и платежеспособность. [c.176]

Анализ финансовых коэффициентов (R-анализ) базируется на расчете соотношения различных абсолютных показателей финансовой деятельности предприятия между собой. В финансовом менеджменте наибольшее сравнение получили следующие группы аналитических финансовых коэффициентов финансовой устойчивости предприятия оценки платежеспособности (ликвидности) предприятий оценки оборачиваемости активов оценки оборачиваемости капитала оценки рентабельности и др. [c.12]

Предприятия, имеющие все шесть показателей на уровне I и II класса, являются платежеспособными, финансово-устойчивыми и кредитоспособными. Они наиболее предпочтительны для любых партнеров — в области инвестиций, предоставления кредита, заключения договоров на приобретение материалов и поставку продукции. [c.41]

Кредитоспособность - такое состояние финансового положения предприятия, которое позволяет получить кредит и своевременно его возвратить. При оценке кредитоспособности принимаются во внимание кредитная история и репутация заемщика, наличие и состав его имущества, состояние экономической и рыночной конъюнктуры, устойчивость финансового состояния и другие показатели деятельности предприятия. В настоящее время кредитоспособность заемщиков определяется по системе определенных показателей, рассчитываемых по данным баланса. К числу таких показателей относятся ликвидность баланса, платежеспособность предприятия, финансовая устойчивость и деловая активность. [c.504]

Показатели финансовой устойчивости и платежеспособности предприятий по отраслям экономики в Российской Федерации представлены в табл. 7.7. [c.270]

Финансовое состояние предприятия выражается в соотношении структур его активов и пассивов, т.е. средств предприятия и их источников. Основные задачи анализа финансового состояния — определение качества финансового состояния, изучение причин его улучшения или ухудшения за период, подготовка рекомендаций по повышению финансовой устойчивости и платежеспособности предприятия. Эти задачи решаются на основе исследования динамики абсолютных и относительных финансовых показателей и разбиваются на следующие аналитические блоки [c.139]

Важной проблемой, находящейся на стыке финансового анализа и финансового планирования, является определение необходимых величины и темпов накопления собственного капитала. Данные показатели могут определяться, в частности, исходя из целей обеспечения нормальных минимальных уровней финансовых коэффициентов, характеризующих финансовую устойчивость и платежеспособность предприятия. Рассмотрим различные варианты методики, соответствующие вышеописанным финансо вым коэффициентам. [c.168]

Исходная информация для анализа формируется на основе ряда бухгалтерских и финансовых документов. В результате расчетов программа создает отчет о прибылях и убытках, проводит вычисление коэффициентов общей ликвидности (коэффициент общей ликвидности выражает способность предприятия выполнять краткосрочные обязательства за счет всех текущих активов), абсолютной ликвидности (коэффициент абсолютной ликвидности указывает на возможности предприятия выполнять краткосрочные обязательства за счет свободных денежных средств) и промежуточной ликвидности (коэффициент промежуточной ликвидности отражает способность предприятия выполнять краткосрочные обязательства за счет денежных средств, краткосрочных финансовых вложений, дебиторской задолженности и готовой продукции на складе). Помимо коэффициента общей платежеспособности, определяющего долю собственного капитала в имуществе фирмы, оценивается финансовая устойчивость или зависимость предприятия от внешних источников финансирования, для чего используется специальная серия коэффициентов, связанная с вероятностью банкротства (Z-счет Альтмана — комплексная величина, включающая в себя группу показателей, в частности, структуру активов и пассивов, рентабельность, оборачиваемость активов). Всех перечисленных показателей директору предприятия (но не финансовому менеджеру) вполне достаточно если значение коэффициента снизилось с 3,0 (что означает низкую вероятность банкротства) до 1,8 (очень высокая вероятность), значит пришла пора заниматься кадровой политикой и увольнять финансового менеджера если значение коэффициента растет, то избрано правильное направление деятельности предприятия. [c.304]

Анализ показателей ликвидности и платежеспособности предприятия в процессе осуществления проекта позволяет сделать вывод о его достаточной финансовой устойчивости в течение всего периода его реализации. [c.680]

Третья группа включает индикаторы устойчивости финансового состояния предприятия и его кредитоспособности показатели ликвидности и платежеспособности. Критерием ликвидности служит способность предприятия (проекта) покрывать текущие обязательства. Для ее измерения используются два показателя коэффициенты общей и мгновенной ликвидности. [c.71]

В учебном пособии раскрываются различные аспекты финансового анализа деятельности предприятий. Дается методика оценки финансового состояния фирмы по данным бухгалтерской отчетности, подробно рассматриваются показатели финансовой устойчивости, платежеспособности и ликвидности хозяйствующего субъекта. Большое внимание уделяется критериям выбора и определению эффективности инвестиционных проектов. [c.2]

Рыночная стоимость предприятия, представляющая суммарную рыночную оценку собственного и заемного капитала, характеризуется различными показателями. Показатель величины собственного капитала, учитываемый при определении рыночной стоимости предприятия, во многом определяет финансовую устойчивость и платежеспособность предприятия. Решения о выплате дивидендов, реинвестировании прибыли в активы предприятия или их соотношении в чистой прибыли о стабильности или ежегодном изменении значения дивидендного выхода о размере текущего дивиденда на акцию об источниках, формах и методиках дивидендных выплат представляют собой важную составную часть общей политики управления собственным капиталом. [c.67]

Рассмотрим составляющие соотношения ДСК/ДС. Важность данного показателя очевидна. Чем больше доля остатка добавленной стоимости, тем, при прочих равных условиях, выше финансовая устойчивость, а следовательно, и реальность отвечать но своим долгам. Вследствие этого влияние данного показателя на структуру баланса играет решающую роль при определении платежеспособности и повышении собственной составляющей имущества предприятия (АИ) [c.94]

Постатейный состав показателей баланса предприятия, рассмотренный ниже, используется для расчета коэффициентов, характеризующих структуру баланса, платежеспособность предприятия, финансовую устойчивость, ликвидность баланса, рентабельность и деловую активность и прочие показатели. [c.190]

Показатели платежеспособности и финансовой устойчивости предприятий и организаций1 [c.270]

Таким образом, структура баланса "AB ", с точки зрения показателей ликвидности и обеспеченности собственным оборотным капиталом, согласно методике, предложенной ФУДН для определения платежеспособности и финансовой устойчивости предприятия (распоряжение №98-р от 05.12.1994), является удовлетворительной. [c.41]

У каждого предприятия есть нелевая структура капитала, обеспечи-вающая ему достаточные показатели ликвидности, платежеспособности и финансовой устойчивости. Оптимальные пропорции отдельных источников используются при формировании средств для финансирования внеоборотных и оборотных активов. [c.197]

АНАЛИЗ ФИНАНСОВЫХ КОЭФФИЦИЕНТОВ [ratio analysis R-analysis] — одна из наиболее распространенных систем финансового анализа, методами которого являются расчеты соотношения отдельных финансовых показателей, характеризующих различные аспекты финансовой деятельности предприятия. В финансовом менеджменте наибольшее распространение получили следующие группы аналитических финансовых коэффициентов коэффициенты оценки финансовой устойчивости предприятия коэффициенты оценки платежеспособности предприятия коэффициенты оценки оборачиваемости активов (капитала) коэффициенты оценки рентабельности и другие. [c.363]

Числитель показателя К 4 модели (2.23) принимается равным не рыночной стоимости собственного капитала, а его балансовой оценке. Величина Z-счета для данной модели трактуется следу ющим образом если Z-счет меньше 1,23, то вероятность банкротства данного предприятия очень высока. Величина Z-счета более 1,23 говорит о финансовой устойчивости предприятия и низкой вероятности потери платежеспособности. [c.165]

Коэффициенты финансовой устойчивости удобны тем, что они позволяют определить влияние различных факторов на изменение финансового состояния предприятия, оценить его динамику. Каждая группа коэффициентов отражает определенную сторону финансового состояния предприятия. Однако нельзя забывать, что относительные финансовые показатели являются лишь ориентировочными индикаторами финансового состояния предприятия, его платежеспособности и кре-454 дитоспособности. [c.454]

Смотреть страницы где упоминается термин Показатели платежеспособности и финансовой устойчивости предприятий

: [c.6] [c.100] [c.224] [c.117] [c.89] [c.314]Смотреть главы в:

Статистика финансов -> Показатели платежеспособности и финансовой устойчивости предприятий