Оценка эффективности реальных инвестиционных проектов должна осуществляться на основе сопоставления объема инвестиционных затрат, с одной стороны, и сумм и сроков возврата инвестированного капитала, с другой. Это общий принцип формирования системы оценочных показателей эффективности, в соответствии с которым результаты любой деятельности должны быть сопоставлены с затратами (примененными ресурсами) на ее осуществление. Применительно к инвестиционной деятельности он реализуется путем сопоставления прямого и возвратного потоков инвестируемого капитала. [c.231]

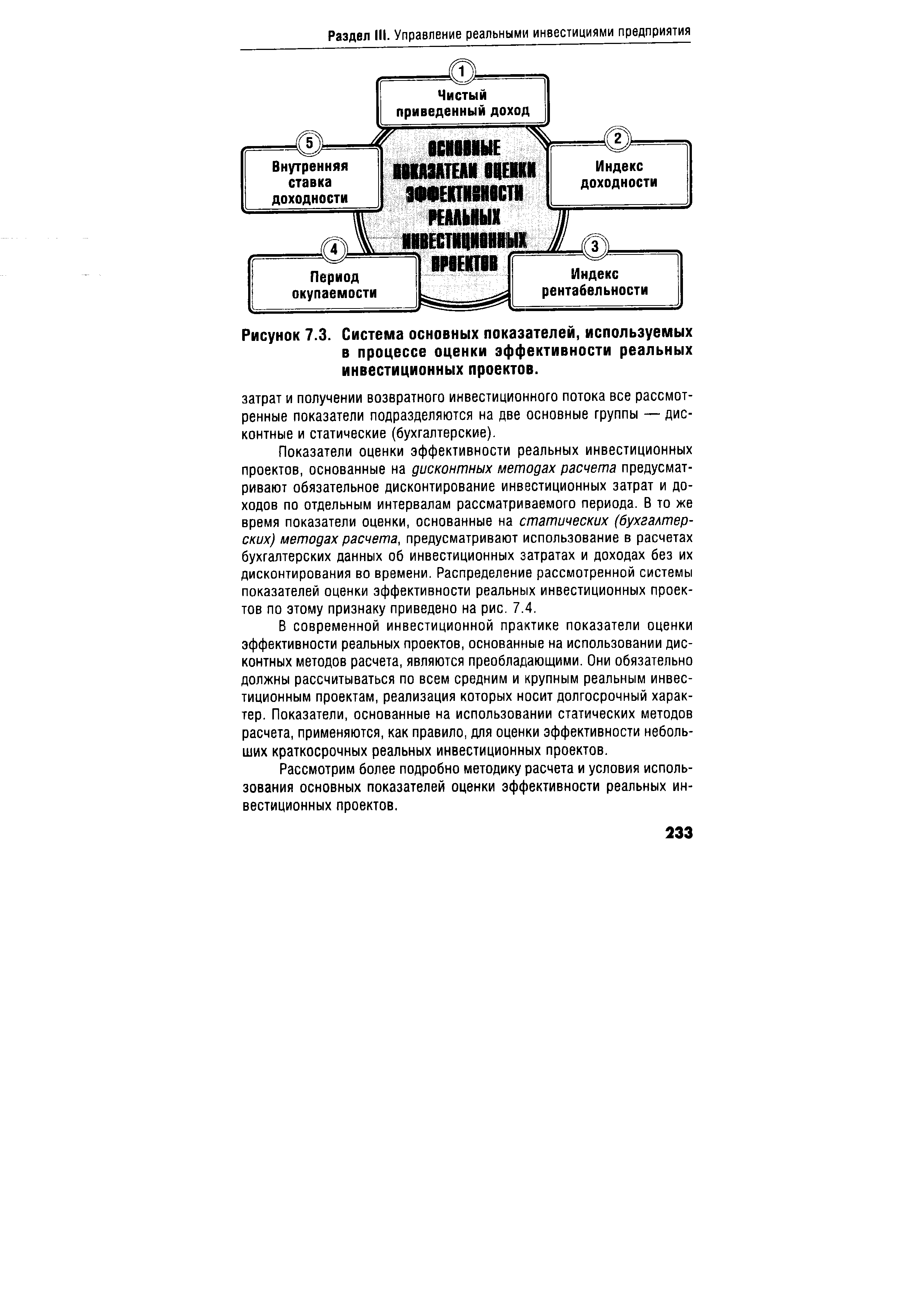

С учетом вышеизложенных принципов рассмотрим методы оценки эффективности реальных инвестиционных проектов на основе различных показателей. Система этих показателей приведена на рис. 7.3. [c.232]

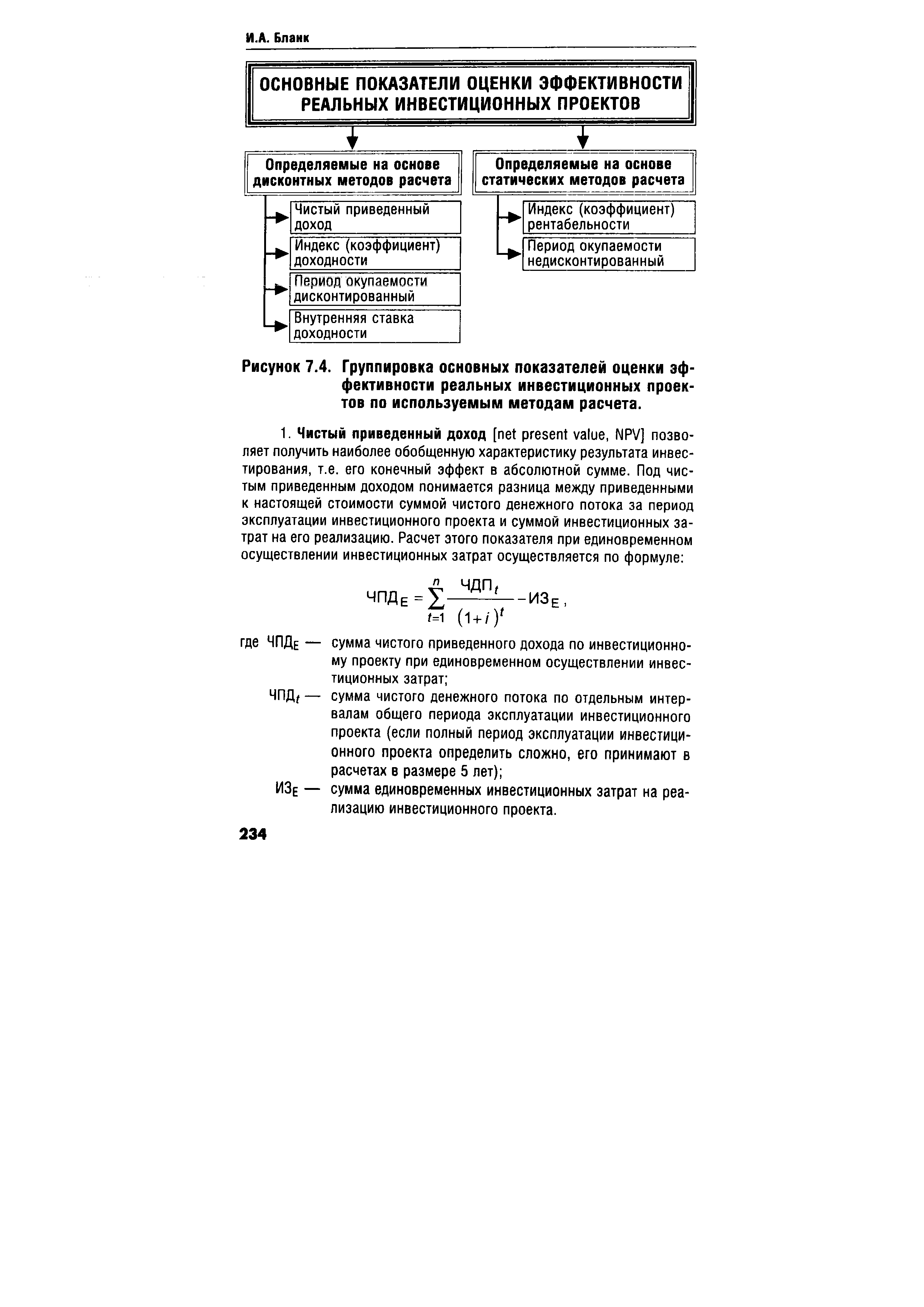

Выше изложена система всех основных показателей, используемых в практике инвестиционного менеджмента для оценки эффективности реальных инвестиционных проектов. Вместе с тем, в зависимости от метода учета фактора времени в осуществлении инвестиционных [c.232]

| Рисунок 7.3. Система основных показателей, используемых в процессе оценки эффективности реальных инвестиционных проектов. |  |

Рассмотрим более подробно методику расчета и условия использования основных показателей оценки эффективности реальных инвестиционных проектов. [c.233]

ОСНОВНЫЕ ПОКАЗАТЕЛИ ОЦЕНКИ ЭФФЕКТИВНОСТИ РЕАЛЬНЫХ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ [c.234]

| Рисунок 7.4. Группировка основных показателей оценки эффективности реальных инвестиционных проектов по используемым методам расчета. |  |

Все рассмотренные показатели оценки эффективности реальных инвестиционных проектов находятся между собой в тесной взаимосвязи и позволяют оценить эту эффективность с различных сторон. Поэтому при оценке эффективности реальных инвестиционных проектов предприятия их следует рассматривать в комплексе. [c.242]

Для финансовой оценки эффективности реальных инвестиционных проектов используются следующие основные методы [c.197]

Оценка эффективности реальных инвестиционных проектов [c.356]

Таким образом, сравнение показателей чистого приведенного дохода по рассматриваемым инвестиционным проектам показывает, что проект А" является более эффективным, чем проект Ь" (хотя по проекту А" сумма инвестируемых средств больше, а их отдача в виде будущего денежного потока меньше, чем по проекту Б"). Характеризуя показатель чистый приведенный доход" следует отметить, что он может быть использован не только для сравнительной оценки эффективности реальных инвестиционных проектов, но и как критерий целесообразности их реализации. Инвестиционный проект, по которому показатель чистого приведенного дохода является отрицательной величиной или равен нулю, должен быть отвергнут, так как он не принесет предприятию дополнительный доход на вложенный капитал. Инвестиционные проекты с положительным значением показателя чистого приведенного дохода позволяют увеличить капитал предприятия и его рыночную стоимость. [c.367]

Оценка инвестиционных качеств предполагаемых объектов инвестиций ведется по определенному набору критериальных показателей эффективности, рассматриваемых при оценке эффективности реальных инвестиционных проектов в главе 13. Оценка значений этих показателей позволяет установить приемлемость объекта для дальнейшего анализа и сравнить с конкурирующими объектами инвестиций. Следует помнить, что приводимые в главе 13 показатели эффективности и расчетные формулы используются не только для реальных проектов, но и для оценки финансовых инвестиций, а также выбора объектов инвестиций. [c.369]

Объединение предприятий можно принципиально рассматривать как их совместный инвестиционных проект, обеспечивающий прирост их рыночной стоимости после консолидации. Такой подход позволяет применить для оценки эффективности объединения предприятий те же методы и показатели, которые используются при оценке эффективности реальных инвестиционных проектов. [c.286]

Оценку эффективности реальных инвестиционных проектов предпринимательские фирмы осуществляют, как правило, на основе Методических рекомендаций по оценке эффективности инвестиционных проектов и их отбору для финансирования от 31 марта 1994 г. № 7-12/47, утвержденных Госстроем РФ, Министерством экономики РФ, Министерством финансов РФ, Госкомпромом РФ. [c.262]

Принятие решений по реальным инвестиционным проектам. Анализ эффективности капиталовложений. Необходимая информация для анализа капитальных вложений. Оценка денежных потоков. Методы оценки эффективности реальных инвестиционных префектов. Дополнительные факторы, влияющие на поток капитала. Лимитирование, финансовых средств для инвестиций. Множественные внутренние нормы прибыли. Инфляция и анализ эффективности долгосрочных инвестиций. Методы начисления амортизации. Влияние системы ускоренного возмещения стоимости на принятие решений по капитальным вложениям. [c.470]

Политика управления реальными инвестициями представляет собой часть общей инвестиционной стратегии предприятия, обеспечивающая подготовку, оценку и реализацию наиболее эффективных реальных инвестиционных проектов. [c.222]

Оценка преимуществ потенциального поглощения — более сложная задача, чем обычный анализ эффективности реальных инвестиционных проектов. Это связано с тем, что большую часть прибыли инвестору могут принести нематериальные активы, которые часто сложно оценить. Следовательно, существует большая вероятность совершения ошибки при оценке проекта поглощения. [c.253]

Особенность инноваций состоит в том, что они являются основным средством повышения стоимости хозяйствующего субъекта (и реального сектора в целом), т.к. современная оценка предприятий строится на основе эффективности осуществляемых инвестиционных проектов, [c.11]

Ч Л ОЦЕНКА ЭФФЕКТИВНОСТИ РЕАЛЬНЫХ I.L ИНВЕСТИЦИОННЫХ ПРОЕКТОВ [c.231]

В современной инвестиционной практике показатели оценки эффективности реальных проектов, основанные на использовании дисконтных методов расчета, являются преобладающими. Они обязательно должны рассчитываться по всем средним и крупным реальным инвестиционным проектам, реализация которых носит долгосрочный характер. Показатели, основанные на использовании статических методов расчета, применяются, как правило, для оценки эффективности небольших краткосрочных реальных инвестиционных проектов. [c.233]

Если предприятие располагает рядом альтернативных реальных инвестиционных проектов, то по результатам оценки их эффективности разрабатывается сравнительная таблица, форма которой приведена в табл. 7.3. [c.242]

В целях проведения сопоставимой оценки уровня риска по отдельным реальным инвестиционным проектам, колеблемость рассматриваемых конечных показателей их эффективности определяется в относительных показателях на основе расчета коэффициента вариации. Чем выше расчетное значение этого коэффициента по рассматриваемому проекту, тем соответственно выше общий уровень его риска. В инвестиционной практике используются следующие критерии общего уровня риска проекта по значениям коэффициента вариации избранного показателя конечной его эффективности [c.259]

Определение долгосрочных целей инвестиционной деятельности, выявление и расчет на основе объективной и комплексной информации проектных выгод и затрат, оценка эффективности участия в проекте для всех заинтересованных в нем групп, выявление рисков и их минимизация, оценка последствий проекта, особенно социально-экономического характера — вот сферы использования принципов проектного анализа, который может быть определен как система знаний о теории и практике инвестирования в реальные активы. [c.4]

Выбор лучшего варианта инвестиционного проекта в соответствии с Методическими рекомендациями по оценке эффективности инвестиционных проектов и их отбору для финансирования производится путем их сравнения с использованием различных показателей. Рассмотрим систему показателей оценки эффективности реальных инвестиций более подробно. [c.325]

Оценка эффективности участия в проекте предприятий и акционеров. При расчетах эффективности участия предприятий в проекте принимается, что возможности использования денежных средств не зависят от того, какие это средства — собственные, заемные, прибыль и т.п. В этих расчетах учитываются денежные потоки от всех видов деятельности — инвестиционной, производственной и финансовой — и используется схема финансирования проекта. Заемные средства считаются денежными притоками, платежи по займам — оттоками. Выплаты дивидендов акционерам не учитываются в качестве оттока реальных денег. [c.106]

Показатели оценки эффективности реальных инвестиций Выбор лучшего варианта инвестиционного проекта в соответствии с Методическими рекомендациями по оценке эффективности инвестиционных проектов и их отбору для финансирования (официальное издание) производится путем их сравнения с использованием различных показателей. Рассмотрим систему показателей оценки эффективности реальных инвестиций более подробно. [c.170]

Предлагаемая читателям книга посвящена одной из наиболее острых проблем сегодняшней российской экономики — оценке эффективности реальных (т. е. капиталообразующих) инвестиционных проектов, так как именно в этой сфере лежат действенные мероприятия по выходу из глубокого экономического кризиса, переживаемого нашей страной. И хотя в 1997 г. достигнуты финансовая стабилизация и некоторый рост промышленного производства, они пока не сопровождаются адекватным увеличением инвестиций в реальный сектор. Это вызвано рядом причин, одна из которых — недостаточная убедительность для инвестора обоснования эффективности многих инвестиционных проектов, что, в свою очередь, нередко обусловливается отсутствием должной грамотности у разработчиков и оценщиков таких проектов. На устранение данных недостатков и направлена предлагаемая книга. [c.7]

Что касается экспертного установления вероятностного распределения, то такой метод был бы хорош, если бы набор сценариев был одинаков или почти одинаков для всех проектов, ибо только в этом случае эксперты могли бы давать согласованные ответы, основываясь на анализе хода выполнения ранее рассмотренных проектов. Но в современной России совокупность сценариев для каждого из реальных инвестиционных проектов обычно своя, набор конкретных видов рисков по каждому проекту также собственный, прогнозы параметров экономического окружения все время меняются, а мониторинг реализации инвестиционных проектов практически не ведется. В этих условиях не существует ни исходной статистической базы для экспертных оценок, ни достаточного количества экспертов, которые могли бы дать согласованное мнение о вероятностях осуществления отдельных сценариев конкретного проекта. С другой стороны, нельзя допустить использования никем не контролируемых экспертных оценок при оценке эффективности проектов, претендующих на государственную поддержку. [c.181]

В систему оперативного управления инвестиционной программы предприятия входят мероприятия не только по успешной ее реализации, но и по текущей ее корректировке. Каждый инвестор, осуществляющий реальное инвестирование в целях своего развития, должен стремиться к улучшению своей инвестиционной позиции путем объективной оценки эффективности реализуемых инвестиционных проектов и своевременного реинвестирования капитала при наступлении неблагоприятных обстоятельств для осуществления отдельных проектов в их инвестиционной или постинвестиционной (эксплуатационной) стадиях. [c.291]

Отражены основные экономические аспекты инвестиций. Раскрыт сущность, виды инвестиций, объекты инвестирования и их класс субъекты инвестирования и их виды, механизм и условия реализаци ционного процесса. Рассмотрены показатели и методы оценки экош эффективности реальных инвестиционных проектов, виды эффектш вестиционных проектов и особенности их определения. [c.2]

Юдаков О. Методы оценки финансовой эффективности и рисков совокупности реальных инвестиционных проектов в условиях неопределенности // Инвестиции в России. 1999. № 5. [c.183]

Анализ чувствительности проекта [proje t sensitivity analisis]. Сущность этого аналитического метода заключается в оценке влияния основных исходных параметров реального инвестиционного проекта на конечные показатели его эффективности. Варьируемыми исходными показателями проекта выступают обычно объем реализации продукции в натуральном выражении уровень цен на продукцию сумма инвестиционных затрат по видам и этапам осуществления продолжительность осуществления проекта ожидаемый уровень ставки процента ожидаемый темп инфляции и т.п. Конечными показателями эффективности проекта принимаются обычно чистый приведенный доход внутренняя ставка доходности или сумма чистой инвестиционной прибыли. Последовательно изменяя значение варьируемых исходных показателей, можно определить диапазон колебаний избранных для оценки конечных показателей эффективности, а также критические значения исходных параметров проекта, которые ставят под сомнение целесообразность его осуществления. Чем больше диапазон колебаний исходных параметров проекта, при котором показатели его эффективности соответствуют избранным предприятием критериям, тем менее рисковым он считается по результатам анализа чувствительности. [c.256]

Метод дерева решений" [ tree-de ision" method]. Этот метод позволяет наиболее комплексно учесть риски реального инвестиционного проекта по отдельным последовательным этапам его осуществления. Экспертные оценки возможных сценариев вариации исходных параметров проекта при использовании этого метода являются более обоснованными, т.к. в этом случае они определяются не по проекту в целом, а в разрезе отдельных этапов его реализации и с учетом периода времени каждого из этапов. Вероятность неблагоприятного исхода в достижении заданных конечных показателей эффективности проекта и будет характеризовать меру его риска. [c.257]

Процесс обоснования управленческих решений, связанных с осуществлением финансовых инвестиций, является более простым и менее трудоемким. Он не связан с существенными прединвести-ционными затратами финансовых средств, аналогичными подготовке реальных инвестиционных проектов алгоритмы оценки эффективности финансовых инвестиций носят более дифференцированный характер по отношению к объектам инвестирования, что повышает надежность осуществления такой оценки реализация принятых управленческих решений в сфере финансового инвестирования занимает минимум времени. [c.300]

В качестве примера использования MS Proje t примем комплекс работ по определению прямых текущих затрат на производство продукции при оценке эффективности реальных (капиталообразующих) инвестиционных проектов. Началом составления любого расписания работ, является уточнение перечня всего комплекса этих работ в логической последовательности выполнения. [c.73]

Оценка эффективности отдельных реальных инвестиционных проектов. Такая оценка осуществляется на основе использования специальной системы показателей — чютого приведенного дохода, периода окупаемости и других, которые следует рассматривать в комплексе. Реальные инвестиционные проекты, уровень эффективности которых не отвечает критериям разработанной инвестиционной политики предприятия, должны быть отклонены. [c.357]

Смотреть страницы где упоминается термин Оценка эффективности реальных инвестиционных проектов

: [c.6] [c.357]Смотреть главы в:

Инвестиционный менеджмент -> Оценка эффективности реальных инвестиционных проектов