В общем, ценовой пробел ниже рынка предоставляет поддержку при понижениях цены, и обычно предоставляет хорошую возможность покупки. Ценовые пробелы выше падающего рынка обычно производят продажу или оказывают сопротивление по любым последующим ценовым отскокам. [c.39]

Значение недельного перелома по вполне понятным причинам намного превышает значение дневного перелома. Именно поэтому такие переломы всегда находятся под пристальным вниманием технических аналитиков, ибо они могут стать прологом к значительным переменам на рынке. Соответственно, значение месячного перелома еще выше. Последним типом перелома является так называемый "островной перелом". Но для того, чтобы обсуждать эту модель, нам понадобится сначала ввести понятие "ценового пробела". [c.90]

Собственно говоря, ценовой пробел - это область на столбиковом графике, где не заключаются сделки. Например, при тенденции на повышение цена открытия оказывается выше максимальной цены предыдущего дня и на графике образуется некий пробел или свободное место, которое так и не заполняется в течение этого дня. Если при тенденции на понижение максимальная цена дня ниже минимальной цены предыдущего дня, мы снова имеем дело с ценовым пробелом. Восходящие пробелы являются признаками сильного рынка, нисходящие же пробелы, напротив, говорят о его слабости. Пробелы могут появляться на долгосрочных графиках, таких, как, например, недельные или месячные. В этом случае, разумеется, их значение возрастает. Но наиболее часто их можно видеть именно на дневных столбиковых графиках. [c.91]

И тут мы снова возвращаемся к тому самому месту, с которого начался наш разговор о ценовых пробелах, — к модели островного перелома. Иногда после восходящего пробела "на излет" цены удерживаются приблизительно на одном уровне день-два, иногда неделю, а потом резко падают вниз, образуя нисходящий пробел "на разрыв". Таким образом, эти несколько дней на графике выглядят как островок, окруженный со всех сторон водой. Комбинация из восходящего пробела "на излет" и следующего за ним нисходящего пробела "на разрыв" образует модель островного перелома, которая, как правило, говорит о некотором переломе в динамике рынка. Степень же важности этого перелома зависит от "координат" этого островка в общей структуре тенденции. [c.95]

Внутридневные ценовые пробелы [c.95]

Допустим, цена одного столбика равна пяти минутам. На таком графике вы легко увидите все ценовые пробелы, которые произошли в течение дня торгов. Принципы интерпретации этих "скрытых пробелов" ничуть не отличаются от тех, что используются в анализе пробелов на дневных графиках. Если у аналитика есть доступ к данным о внутридневной динамике цен, он сможет обнаружить эти скрытые прорывы на графике и использовать эту информацию с большой выгодой для себя. [c.95]

При определении ценовых ориентиров необходимо принимать во внимание целый ряд факторов. Тот способ, о котором мы говорили выше, когда речь шла о модели "голова и плечи" - это только первый шаг. Существует множество других технических факторов, которые необходимо учитывать. Например, где находятся важные уровни поддержки, образованные промежуточными спадами при предыдущей тенденции к повышению Дело в том, что, как правило, тенденция к понижению именно на этих уровнях "замирает". Следующий важный фактор -процентные отношения длины коррекции. Мы знаем, что максимальная протяженность нисходящей тенденции, как правило, составляет 100% от расстояния, пройденного ценами во время предыдущего бычьего рынка. Но где располагаются 50%-ный и 66%-ный уровни коррекции Ведь именно на этих уровнях обычно находятся области мощной поддержки ниже рынка. Большое значение имеют и ценовые пробелы, возникшие во время предыдущего роста. Они тоже часто выполняют функцию поддержки. Не следует забывать также и о долгосрочных линиях тренда, / если они находятся ниже рынка. [c.103]

Прежде всего, мы имеем предыдущую тенденцию. Чаще всего V-образному перелому предшествует стремительное развитие рынка, в тенденции почти нет промежуточных поправок, а те, что есть, очень незначительные. Как правило, в динамике такой тенденции присутствует несколько ценовых пробелов. Похоже на то, что рыночная ситуация как будто бы вышла из под контроля, рынок превзошел все мыслимые и немыслимые ожидания. И опытный трейдер знает тут надо держать ухо в остро. [c.120]

Ценовые пробелы, образующиеся на столбиковых графиках, также могут быть использованы для выбора оптимального момента открытия или закрытия позиций. [c.436]

Наблюдаются ли на графиках ценовые пробелы Если да, то какого типа [c.451]

Прежде чем мы завершим разговор о пробелах, следует упомянуть еще об одном важном явлении. Пока что мы, в основном, говорили о ценовых пробелах на дневных столбиковых графиках. Однако далеко не все пробелы находят на них свое отражение, особенно если речь идет о внутридневных ценовых пробелах, происходящих внутри одного торгового дня. Их можно увидеть только на графиках, где цена деления, то есть цена одного столбика, не день, а меньше. [c.120]

Допустим, цена одного столбика равна пяти минутам. На таком графике вы легко увидите все ценовые пробелы, которые произошли в течение дня торгов. Принципы интерпретации этих "скрытых пробелов" ничуть не отличают- [c.120]

Ценовые пробелы, образующиеся на столбиковых графиках, также могут быть использованы для выбора оптимального момента открытия или закрытия позиций. Например, пробелы, образующиеся в процессе роста цен, часто затем выступают в роли уровней поддержки. Поэтому при восходящей тенденции целесообразно открывать длинные позиции при падении цены до верхней границы пробела или чуть ниже, внутрь него. Стоп-приказ можно разместить под пробелом. При медвежьем рынке открывайте короткую позицию в тот момент, когда цены поднимаются до нижней границы пробела или даже частично его заполняют. Защитный стоп-приказ в этом случае размещается над пробелом. [c.535]

Учебное пособие восполняет существенный пробел в классическом курсе маркетинга, который читается в настоящее время во всех высших учебных заведениях страны. Пособие не только раскрывает взаимосвязи цены со спросом и предложением, но и дает анализ стратегий маркетинга, ценовой политики предприятия, поведения потребителей в ценовом пространстве, рыночного монополизма, состояния дел в области защиты прав потребителей, механизма ценообразования при индивидуальных продажах и пр. [c.2]

Теперь мы подробно рассмотрим механизм покупки волатильности. Предположим, что в обозримом будущем цена интересующей нас акции будет сильно колебаться. Допустим, мы точно знаем как бы ни колебалась цена, ее изменения будут значительными и таких ценовых движений будет много. К сожалению, мы не знаем, в каком направлении будет двигаться цена и когда это направление изменится. Конечно, незнание направления развития цены будет серьезным пробелом. Нам придется создать такое положение, при котором прибыль будет получена при любом направлении развития цены как вверх, так и вниз. Эта задача может показаться трудной, но решить ее возможно. Нам нужно начать с позиции, которая первоначально рыночно-нейтральна, но которая становится длинной, если рынок поднимается, и короткой, если рынок падает. [c.64]

В главе 4, посвященной тенденции и ее основным характеристикам, раскрываются основные понятия, или "кирпичики", графического анализа, такие как поддержка и сопротивление, линии тренда и ценовые каналы, процентные отношения длины коррекции, пробелы и дни ключевого перелома. [c.9]

Пробел "на разрыв". Этот тип пробела обычно встречается при завершении важных ценовых моделей и, как правило, говорит о начале существенных изменений на рынке. После того, как заканчивается формирование важной модели основания (например, перевернутой модели "голова и плечи"), прорыв (в данном случае линии "шеи") часто происходит в виде пробела "на разрыв". Прорывы из основных моделей вершины или основания рынка являются своеобразной питательной средой для возникновения пробелов этого типа. Прорыв важной линии тренда, знаменующий собой перелом в тенденции, тоже может прийтись на пробел "на разрыв". [c.91]

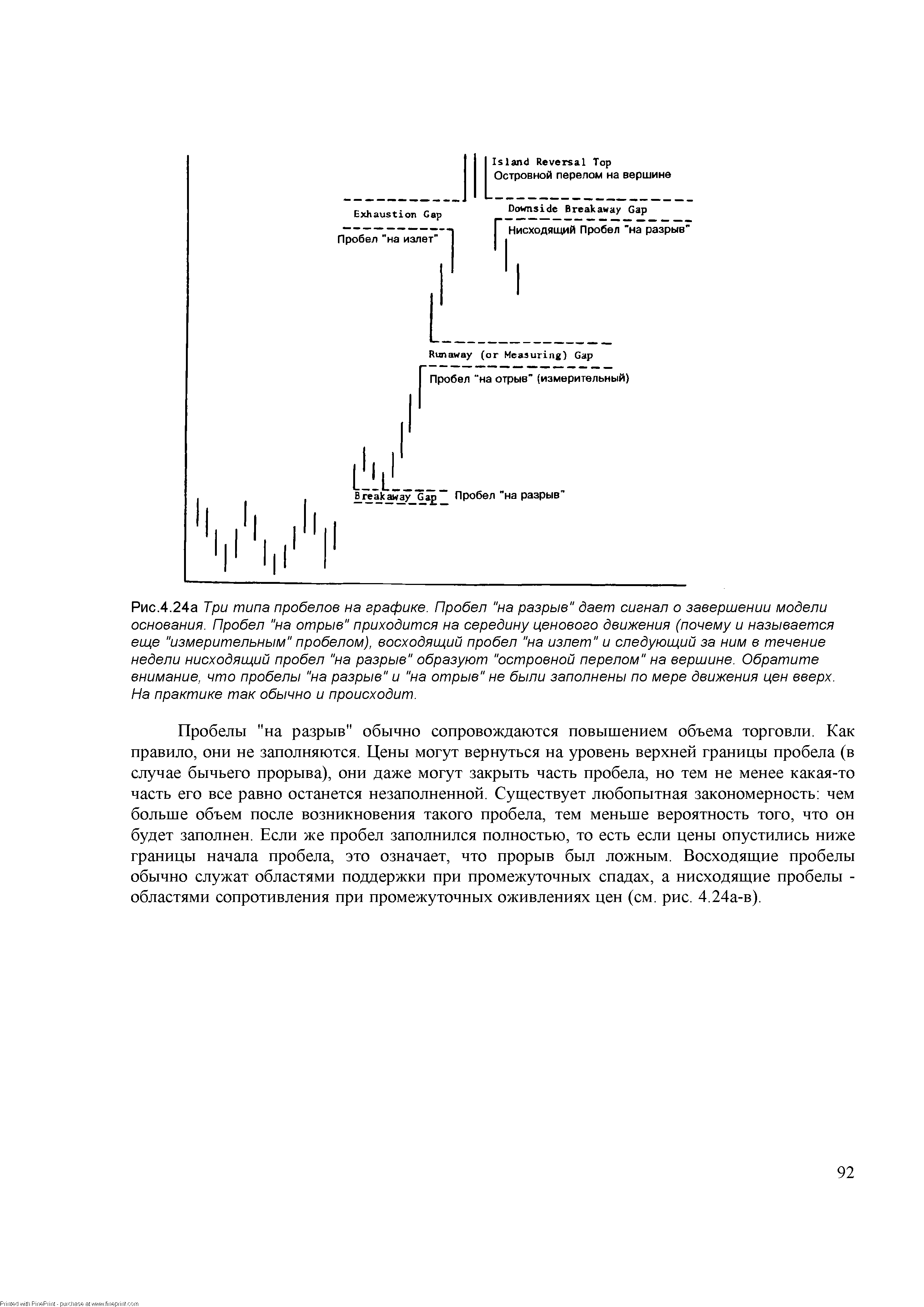

| Рис.4.24а Три типа пробелов на графике. Пробел "на разрыв" дает сигнал о завершении модели основания. Пробел "на отрыв" приходится на середину ценового движения (почему и называется еще "измерительным" пробелом), восходящий пробел "на излет" и следующий за ним в течение недели нисходящий пробел "на разрыв" образуют "островной перелом" на вершине. Обратите внимание, что пробелы "на разрыв" и "на отрыв" не были заполнены по мере движения цен вверх. На практике так обычно и происходит. |  |

В этой главе впервые появляются те основные технические инструменты, которые я считаю своеобразными кирпичиками в стройном здании графического анализа. Это поддержка и сопротивление, линии тренда, каналы, процентные отношения длины коррекции, скоростные линии сопротивления, дни перелома и пробелы. Любая методика, о которой речь пойдет выше, будет использовать эти понятия и инструменты в той или иной форме. И теперь, когда мы во всеоружии, можно приступать к изучению ценовых моделей. [c.95]

На рис. 4.8 показано медвежье поглощение, которое образовалось в начале июля (пробел на графике связан с праздничным днем). Однако из обзора общей технической картины, включая и линию тренда, очевидно, что короткая продажа по сигналу этой модели была бы невыгодна из-за неблагоприятного соотношения риска и прибыли. Ведь ценовой [c.151]

Случаи закрытия гэпа последующей динамикой цены, когда цены словно заполняют пробел, возникший в результате ценового разрыва, являются достаточно частым явлением. Это также ограничивает варианты торговли в направлении ценового разрыва. [c.20]

Традиционно на пункто-цифровом графике пробелы (gaps) не отображались. Все клетки в пределах ценового интервала должны быть заполнены. Некоторые аналитики тем не менее оставляют клетки, соответствующие пробелам, пустыми. Хотя это можно считать некоторым нарушением правил построения пункто-цифрового графика, такой метод имеет свои плюсы пробелы на графике наглядно указывают на важные уровни поддержки и сопротивления. [c.299]

Ценовые разрывы (pri e gaps) — это просто свободное пространство, возникающее на столбиковых графиках. Если рынок необычно силен (или получил бычью новость), то наутро он может открыться на резком скачке, то есть, как правило, намного выше максимума предыдущего дня. В результате на графике появляется пробел, или разрыв. В целом, разрыв вверх (up gap) считается признаком сильного рынка, а разрыв вниз (downside gap) — признаком слабого. Иногда рынок откатывается достаточно сильно назад и полностью или частично закрывает образованный на графике ценовой разрыв. [c.89]

Применительно к своим системам я использую логику стопа . Ключевой момент — удерживать размер убытков на низком уровне. Таким образом, ключевым элементом является соотношение между точкой входа и уровнем стопа. Вот здесь и находит применение концепция отрицательного развития (ОР) — я всегда ставлю стопы за ОР. Я не хотел бы слишком много философствовать в пределах этой главы, но часто (обычно ) то, чего нет, является более важным чем то, что есть. Это можно пояснить на примере Шерлока Холмса и собаки, которая не лаяла . Великие музыканты говорят, что критическое значение имеют пробелы между нотами, а не сами ноты. ОР — это отсутствие развития. Работа Штейдлмайера заключается в трансформации хаоса в порядок. Это делает кривая нормального распределения. Развитие имеет место тогда, когда рынок проводит некоторое время на некотором ценовом уровне. ОР имеет место в случае, если рынок находится непродолжительное время либо во- [c.97]

Традиционно напункто-цифровом графике пробелы (gaps) не отображались. Все клетки в пределах ценового интервала должны быть заполнены. Некоторые аналитики тем не менее [c.364]

Смотреть страницы где упоминается термин Ценовые пробелы

: [c.39] [c.91] [c.157] [c.116] [c.116] [c.5] [c.260] [c.162] [c.607]Смотреть главы в:

Внутридневная торговля на рынке forex -> Ценовые пробелы

Технический анализ фьючерсных рынков -> Ценовые пробелы

Технический анализ фьючерских рынков теория и практика -> Ценовые пробелы