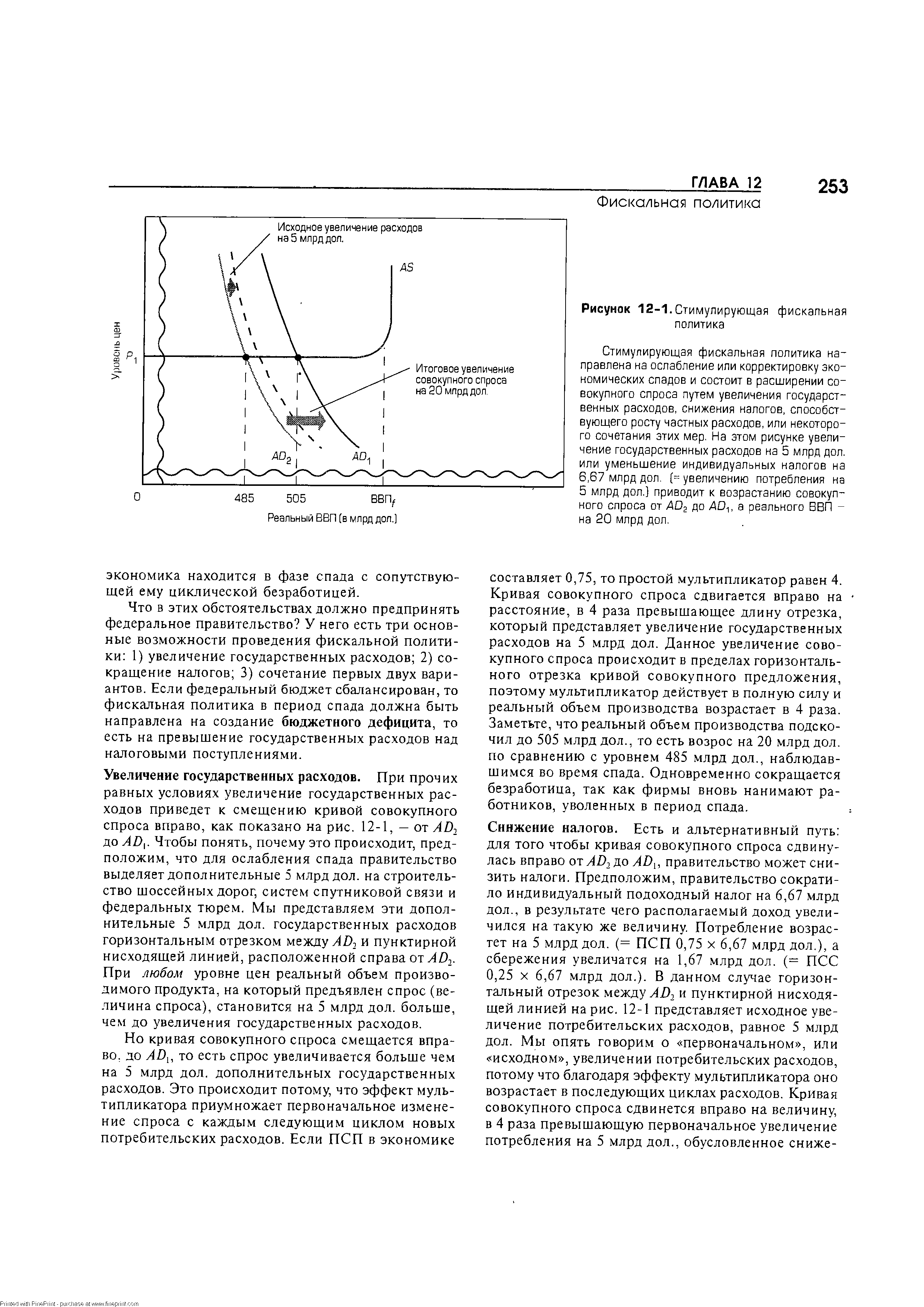

В период спада возникает необходимость в стимулирующей фискальной политике, то есть политике, направленной на экономический рост. Рассмотрим рис. 12-1, где мы предполагаем, что резкое снижение инвестиционных расходов привело к смещению кривой совокупного спроса в экономике от ADl до AD2. (Пока не обращайте внимание на стрелки и нисходящую пунктирную линию.) Возможно, перспективы получения прибылей от инвестиционных проектов стали более туманными, поэтому инвестиционные расходы и совокупный спрос значительно сократились. В результате этого реальный ВВП уменьшился с 505 млрд дол. — величины, близкой к уровню производства при полной занятости, — до 485 млрд дол. Это падение реального производства на 20 млрд дол. сопровождалось ростом безработицы, поскольку для производства меньшего объема продукции требуется меньше рабочей силы. Такая [c.252]

| Рисунок 12-1. Стимулирующая фискальная политика |  |

Правительство прибегает к стимулирующей фискальной политике, которая проявляется в смещении кривой совокупного спроса вправо, для поощрения расходов и увеличения реального объема производства. Эта политика предполагает увеличение государственных расходов, снижение налогов или сочетание обеих мер. [c.256]

Наши рассуждения о сложностях и недостатках фискальной политики до сих пор были связаны исключительно со спросом. Теперь обратимся к проблемам предложения. При восходящей кривой совокупного предложения потенциальное воздействие стимулирующей фискальной политики на реальный объем производства и занятость в какой-то степени может быть ослаблено инфляцией. Мы это подчеркивали еще на рис. 11-9. [c.263]

На рис. 12-6в мы переходим к более реалистичной кривой совокупного предложения, в которую включен промежуточный отрезок. Мы отвлекаемся здесь от эффекта вытеснения и предполагаем, что стимулирующая фискальная политика успешно справляется с перемещением совокупного спроса от ADt до AD2. Если бы кривая совокупного предложения выглядела, как на рис. 12-6а и 12-66, полная занятость не достигалась бы при ВВП, равном [c.264]

Используя упрощенную кривую совокупного предложения, мы видим на рис. а ничем не усложненное и полномасштабное действие фискальной политики в чистом виде. На рис. 6 предполагается, что некоторая часть частных инвестиций вытесняется стимулирующей фискальной политикой, так что воздействие самой этой политики ослабляется. На рис. в более реалистичная кривая совокупного предложения напоминает нам о том, что, когда экономика находится на промежуточном отрезке кривой совокупного предложения, часть воздействия стимулирующей фискальной политики проявляется скорее в росте инфляции, чем в увеличении реального производства и занятости. Наконец, на рис. г - который аналогичен рис. б - мы предполагаем, что фискальная политика вызывает рост процентной ставки, а это привлекает в США иностранный финансовый капитал. В результате доллар повышается в цене и американский чистый экспорт сокращается, ослабляя, таким образом, результативность фискальной политики. [c.264]

Эффект чистого экспорта. Эффект чистого экспорта, который передается через международную торговлю, также может ослабить эффективность фискальной политики. Наш анализ эффекта вытеснения мы завершили выводом о возможном повышении процентных ставок под воздействием стимулирующей фискальной политики, что вызывает сокращение инвестиций и подрывает результативность самой этой политики. Теперь нам нужно убедиться, как повлияет рост процентных ставок на чистый экспорт (экспорт минус импорт). [c.265]

Давайте предположим, что мы проводим стимулирующую фискальную политику, которая вызывает повышение процентных ставок. Более высокие процентные ставки привлекут финансовый капитал из-за рубежа, где процентные ставки не изменились. Но зарубежным финансовым инвесторам для приобретения американских ценных бумаг потребуются доллары США. Мы знаем, что увеличение спроса на товар — в данном случае на доллары — повышает его цену. Таким образом, цена долларов, выраженная в иностранных валютах, возрастет, то есть доллар подорожает. [c.265]

Вернемся к нашему анализу совокупного спроса и предложения на рис. 12-66, теперь уже обозначенном как рис. 12-6г, который поможет уяснить этот вопрос. Стимулирующая фискальная политика, направленная на увеличение совокупного спроса от ADl до АОЪ может повысить уровень внутренних процентных ставок и в конечном счете сократить чистый экспорт в результате действия только что описанного механизма. Сокращение чистого экспорта как компонента совокупного спроса отчасти перекроет воздействие стимулирующей фискальной политики. Кривая совокупного спроса переместится от AD до AD 2, а не до АОг, и равновесный ВВП возрастет с 495 млрд до 505 млрд дол., а не до 515 млрд дол. Следовательно, эффект чистого экспорта, порождаемый фискальной политикой, присоединяется к временным, политическим проблемам, эффекту вытеснения, эффекту Рикардо и инфляции, осложняющим управление совокупным спросом. [c.265]

Восходящий отрезок кривой совокупного предложения означает, что воздействие стимулирующей фискальной политики может быть частично ослаблено инфляцией. [c.266]

Допустим, что на рис. 12-7 совокупный спрос и совокупное предложение представлены соответственно кривыми AD и ASt, так что равновесный ВВП находится в точке Q, при уровне цен /V Предположим также, что уровень безработицы в точке Q правительство сочло слишком высоким и поэтому прибегло к стимулирующей фискальной политике в форме снижения налогов. Воздействие такой меры [c.266]

Принятие и последующая реализация соответствующей фискальной политики сопряжены с некоторыми вопросами и проблемами. Вот наиболее важные из них. а. Возможно ли сделать выработку и реализацию фискальной политики более своевременными, чтобы обеспечить ее максимальную эффективность в сглаживании экономических колебаний б. Может ли общество рассчитывать на то, что Конгресс принимает именно такую фискальную политику, которая соответствует экономической ситуации в. Стимулирующий эффект фискальной политики может быть значительно ослаблен, если она вытесняет долю частных инвестиций, г. Действительно ли люди увеличивают свои сбережения в преддверии будущего повышения налогов, которое, по их мнению, последует за расходами дефицитного бюджета д. Положительное воздействие стимулирующей фискальной политики может быть отчасти поглощено инфляцией, е. Фискальная политика может оказаться неэффективной или неподходящей в результате непредвиденных событий в мировой экономике. Кроме того, фискальная политика может ускорить изменения валютных курсов, что ослабляет эффект этой политики, ж. Сторонники экономики предложения утверждают, что традиционная фискальная политика не в состоянии учитывать воздействие изменения налогов на совокупное предложение. [c.267]

Имеет ли политика дешевых денег подобные последствия Как показано в столбце (1) табл. 15-4, нет. Политика дешевых денег, или стимулирующая кредитно-денежная политика, действительно порождает эффект чистого экспорта, но его направленность прямо противоположна той, какую вызывает стимулирующая фискальная политика. Политика дешевых денег снижает процентную ставку внутри страны, а не поднимает ее. Снижение процентной ставки сокращает приток финансового капитала в Соединенные Штаты. Следовательно, [c.331]

Вывод в отличие от стимулирующей фискальной политики, которая сокращает чистый экспорт, политика дешевых денег увеличивает чистый экспорт. Изменения международных валютных курсов, вызванные изменениями процентной ставки в США, усиливают кредитно-денежную политику внутри страны. Те же выводы справедливы и для политики дорогих денег, которая, как мы знаем, повышает внутреннюю [c.332]

Если кривая Филлипса остается в фиксированном положении, как показано на рис. 17-2, то политики сталкиваются с дилеммой. Традиционные кредитно-денежные и фискальные меры просто меняют совокупный спрос. Они не смягчают диспропорции рынка труда и не ограничивают рыночную власть монополий, которые вызывают инфляцию прежде, чем экономика достигает полной занятости. В частности, манипулирование совокупным спросом посредством кредитно-денежных и фискальных мер всего лишь перемещает экономику вдоль кривой Филлипса. Стимулирующая фискальная политика и политика дешевых денег, способствующие увеличению совокупного спроса и снижению уровня безработицы, [c.367]

Все эти рассуждения подкрепляют наш прежний вывод (см. гл. 12) о том, что стимулирующая фискальная политика порой оказывается куда менее действенной для экономики, чем предполагает упрощенный анализ. Стимулирующее воздействие дефицита может быть ослаблено как эффектом вытеснения (блок 3), так и отрицательным эффектом чистого экспорта (блок 9). [c.404]

В ситуации неполной занятости, когда кривая совокупного предложения горизонтальна, эффект проявляется только в росте объема выпуска при неизменном уровне цен (рис. 6-6,а). В этом случае результативность стимулирующей фискальной политики достаточно высокая и государство достигает поставленных целей в полной мере. [c.374]

Существующий при фактическом объеме производства Q бюджетный дефицит KL может свидетельствовать о том, что проводится стимулирующая фискальная политика, которая сопровождается появлением или ростом бюджетного дефицита. Однако на самом деле никаких стимулирующих мер не предпринимается. Это доказывает то, что при полной занятости и тех же фактических государственных расходах и налогах (линии С ч Т остаются на прежних местах) бюджет полной занятости имеет излишек MN. Таким обра- [c.135]

Изменение бюджета полной занятости показывает, как влияет проводимая фискальная политика на изменение совокупного спроса. Рост дефицита или сокращение излишка бюджета полной занятости свидетельствуют о проведении стимулирующей фискальной политики, направленной на расширение совокупного спроса. Наоборот, сокращение дефицита или увеличение излишка бюджета полной занятости являются результатом реализации сдерживающей фискальной политики, цель которой — сокращение совокупного спроса. [c.136]

Таким образом, модель IS-LM показывает, что рост государственных расходов вызывает как увеличение объема национального дохода с Ye до Y, так и рост процентной ставки с ie до i. Вместе с тем национальный доход возрастает в меньшей степени, чем следовало ожидать, так как рост процентной ставки снижает мультипликационный эффект государственных расходов прирост государственных расходов (как и других автономных расходов) частично вытесняет плановые частные инвестиции. Такое явление получило название эффекта вытеснения. Оно снижает эффективность экспансионистской (стимулирующей) фискальной политики. Именно на него ссылаются монетаристы, утверждая, что фискальная политика недостаточно действенна и приоритет в макроэкономическом регулировании должен быть отдан денежно-кредитной политике. [c.173]

Стимулирующая фискальная политика заключается в увеличении государственных расходов на поддержание экономики (государственных закупок и инвестиций) и уменьшении налогового бремени путем снижения налоговых ставок или отмены некоторых налогов. Такая политика неизбежно приводит к дефициту госбюджета. Дефицит госбюджета в свою очередь, порождает рост государственных долгов, эмиссию денег и, следовательно, инфляцию. [c.194]

Стимулирующая фискальная политика — экономическая политика государства, направленная на увеличение объема производства заключается в увеличении государственных расходов на поддержание экономики (государственных закупок и инвестиций) и уменьшении налогового бремени путем снижения налоговых ставок или отмены некоторых налогов. [c.214]

Практическое осуществление Ф.п. сопряжено со значительными временными запаздываниями, к которым относятся временной лаг распознавания (промежуток времени между началом спада или инфляции и тем моментом, когда происходит осознание того факта, что они имеют место), административная задержка (период времени от момента признания необходимости принятия фискальных мер до момента их действительного принятия), функциональное запаздывание (промежуток времени между моментом принятия мер и моментом, когда эти меры начнут действовать и приносить результат). Стимулирующий эффект Ф.п. может быть значительно ослаблен, если она вытесняет часть частных капиталовложений. Некоторая часть положительного воздействия стимулирующей фискальной политики может быть распылена инфляцией. Ф.п. может оказаться неэффективной или несоответствующей в результате непредвиденных событий в мировой экономике. Кроме того, Ф.п. может ускорить появление изменений валютного курса, что, в свою очередь, ослабляет эффект этой политики. [c.214]

Итак, когда государство проводит стимулирующую фискальную политику, оно может снизить налоги при постоянных государственных расходах. Какое влияние окажет эта [c.537]

Из проведенного анализа мы можем сделать следующие выводы. Как увеличение государственных расходов, так и снижение налогов (как паушальных, так и пропорциональных) ведет к снижению профицита государственного бюджета. Заметим, что все вышеперечисленные меры относятся к стимулирующей фискальной политике, то есть, политике, направленной на рост выпуска. Таким образом, стимулирующая фискальная политика или, как ее называют фискальная экспансия, негативно [c.32]

Стимулирующая фискальная политика осуществляется в период спада и предполагает снижение налогов и увеличение государственных расходов, что ведет к возникновению или увеличению бюджетного дефицита. [c.289]

Необходимо при этом отметить, что уровень дохода (У) в результате стимулирующей фискальной политики увеличивается в большей степени, нежели в закрытой экономической системе. Это объясняется тем, что влияние расширения государственных расходов на уровень национального дохода дополняется эффектом от увеличения денежной массы в стране. [c.259]

Налогообложение добавленной стоимости — одна из наиболее важных форм косвенного налогообложения. Часто НДС называют европейским налогом, отдавая должное его роли в становлении и развитии западноевропейского интеграционного процесса. В странах — членах Европейского Союза НДС является важнейшим источником доходной базы бюджета ЕЭС. В 1979 г. ими были согласованы размеры налоговой базы по НДС, создан совместный фонд средств, пополняемый за счет ежегодных отчислений в пределах 1% от НДС. Ставки налога в этих государствах колеблются от 5 до 33,3%. Введенный в 1954 г. во Франции НДС на основе преобразования налога с оборота НДС стал применяться в других странах как налог на производство. Несмотря на то, что НДС активно используется при осуществлении фискальной политики, ему присущи и определенные стимулирующие функции. Так, в европейских странах от налога освобождаются средства, инвестируемые в основной капитал, не платят налог банки, финансовые учреждения, учебные заведения, врачи и адвокаты, лица, сдающие в наем жилье. За ним укрепилась характеристика наиболее нейтрального налога. Правительства многих зарубежных стран стараются покрывать бюджетный дефицит прежде всего за счет увеличения поступлений от НДС, поскольку практиковавшееся в прошлом в подобных случаях усиление прогрессивного характера обложения доходов негативно влияло на процесс накопления и деловую активность в целом. [c.268]

Пристрастие к стимулирующим мерам В политических интересах бюджетный дефицит порой преподносится как нечто весьма привлекательное, а бюджетный излишек, напротив, воспринимается довольно болезненно. Это значит, что в обществе в какой-то момент может возникнуть политическая предрасположенность к дефициту, другими словами, в фискальной политике может возобладать пристрастие к стимулирующим рост инфляционным мерам. Снижение налогов очень популярно в политическом плане, так же как и наращивание государственных расходов, особенно если избирательные округа конкретных политиков получают от этого выигрыш. Повышение же налогов обычно вызывает недовольство избирателей, да и сворачивание государственных расходов — мера довольно рискованная для политиков. Например, для сенатора из сельскохозяйственного штата голосование за повышение налогов и против аграрных субсидий равносильно политическому самоубийству. [c.262]

Теперь давайте переключим наше внимание с практических проблем применения фискальной политики на основные недостатки фискальной политики как таковой. Сущность эффекта вытеснения состоит в том, что стимулирующая (дефицитная) фискальная политика способствует росту процентных ставок и сокращению инвестиционных расходов, таким образом ослабляя или полностью подрывая стимулирующий эффект фискальной политики. [c.262]

Эффект чистого экспорта. Как вы помните из главы 12, стимулирующая (дефицитная) фискальная политика увеличивает спрос на деньги и способствует росту процентной ставки внутри страны. Повышение процентной ставки вызывает приток иностранных финансовых инвестиций в Соединенные Штаты, увеличение спроса на доллары на иностранных валютных рынках и рост международной цены доллара. Такое удорожание доллара ведет к сокращению чистого экспорта США и, следовательно, ослабляет стимулирующее воздействие фискальной политики (рис. 12-6г). [c.331]

Сокращение чистого экспорта [уменьшение совокупного спроса отчасти подавляет воздействие стимулирующей фискальной политики] [c.265]

Кейнсианцы, как правило, не отрицают возможности вытеснения некоторых инвестиций. Но они считают объем вытесненных инвестиций незначительным и делают из этого вывод, что в конечном итоге стимулирующая фискальная политика оказывает существенное воздействие на равновесный ВВП. На рис. 15-2 представлена крайняя кейнсиан-ская точка зрения, согласно которой кривая спроса на деньги относительно полога, а кривая спроса на инвестиции крута. (Как вы помните, такое сочетание делает кредитно-денежную политику относительно слабой и неэффективной.) Увеличение Dm вызывает очень умеренный рост процентной ставки, который, проецируясь на крутую кривую спроса на инвестиции, приводит к очень небольшому сокращению инвестиционного компонента совокупных расходов. Таким образом, вытеснению подвергаются немногие инвестиции. [c.352]

Предположим, кривая спроса на инвестиции резко сместилась влево под влиянием пессимистических ожиданий предпринимателей. В таком случае увеличения совокупного спроса от AD до AD, показанного на рис. 16-6, не последует. Монетаристское правило вновь не в состоянии обеспечить ценовую стабильность уровень цен упадет от Р, до Рг. Стимулирующая фискальная политика в сочетании с политикой дешевых денег, способствуя увеличению совокупного спроса до AD, как утверждают кейнсианцы, позволяет предотвратить дефляцию. Или, если уровень цен /", негибок в сторону понижения, стимулирующая стабилизационная политика в состоянии предотвратить сокращение потенциального объема производства (на величину QiQ2), которое произошло бы в противном случае. [c.355]

Стимулирующая фискальная политика (expansionary fis al poli y) — повышение совокупного спроса в результате увеличения правительственных расходов на товары и услуги, уменьшения чистого объема налоговых поступлений или некоего сочетания этих двух факторов. [c.963]

Изменения в налогах и правительственных расходах могут происходить либо автоматически (без специальных законодательных решений) с помощью встроенных стабилизаторов, которые поддерживают экономическую стабильность на основе саморегуляции, либо в результате целенаправленных решений правительства (дискреционная политика). В зависимости от преследуемых целей фискальная политика может носить стимулирующий или сдерживающий характер. Стимулирующая фискальная политика направлена на расширение совокупного спроса и предполагает снижение налогов и увеличение правительственных расходов. Следствием проведения такой политики становится бюджетный дефицит. Сдерживающая фискальная политика направлена на сужение совокупного спроса, предполагает увеличение налогов и уменьшение правительственных расходов и сопровождается уменьшением бюджетного дефицита или появлением бюджетного излишка. Хотя фискальная политика и является действенным инструментом государственного регулирования рыночной экономики, для нее характерны некоторые недостатки, снижающие ее эффек- [c.291]

Стимулирующая фискальная политика включает 1) увеличение государственных расхбдов, или 2) снижение налогов, или 3) сочетание 1) и 2). В период спада возникает вопрос о стимулирующей фискальной политике. [c.172]

Дискреционная фискальная политика (dis retionary fis al poli y) — осуществляемое Конгрессом США преднамеренное изменение налогов (налоговых ставок) и объема правительственных расходов (расходов на товары и услуги и программ трансфертных платежей) с целью обеспечить производство неинфляционного ВВП при полной занятости и стимулировать экономический рост. [c.938]

Смотреть страницы где упоминается термин Стимулирующая фискальная политика

: [c.264] [c.265] [c.266] [c.268] [c.269] [c.270] [c.320] [c.372]Смотреть главы в:

Экономикс Принципы, проблемы и политика Изд.13 -> Стимулирующая фискальная политика