Но моя книга — не только о свечах. В части 2 представлены индекс разницы, график трехлинейного прорыва, график ренко и график каги . Эти распространенные в Японии методы фактически не известны на Западе и, в отличие от описания свечных графиков, представлены слабо даже в японской биржевой литературе. [c.24]

Индекс разницы сопоставляет цену закрытия со скользящим средним. Правила его применения те же, что и для двойных скользящих средних, но с любопытным дополнением. Графики трехлинейного прорыва, графики каги и графики ренко — широко распространенные японские технические инструменты. Они превосходно определяют тенденцию рынка. [c.24]

В Японии для этого широко применяется индекс разницы. Это близкий аналог традиционной западной комбинации двух скользящих средних, однако, по сравнению с ней, он позволяет более точно определять время открытия и закрытия позиций. Индекс разницы рассматривается в главе 5. [c.165]

Индекс разницы и графики новой цены [c.166]

Как столбиковые графики отличаются от пункто-цифровых графиков, так и графики трехлинейного прорыва, ренко и каги отличаются от свечных. На последних новая свеча наносится после каждой сессии независимо от того, достигла ли цена в ходе этой сессии нового максимума, нового минимума, или же осталась без изменений. Рассматриваемые далее в книге методы построения графиков требуют, чтобы цены достигли нового максимума или минимума, и лишь тогда может быть добавлена новая линия. Поскольку рынок должен дойти до нового максимума или минимума, часть 2 книги озаглавлена Индекс разницы и графики новой цены . [c.166]

D Японии, как и на Западе, скользящие средние считаются ценным инструментом торговли. Японские методы торговли, основанные на скользящих средних, включают золотой и мертвый кресты, индекс разницы, а также расхождение скользящих средних. Мой опыт и беседы с японскими трейдерами показывают, что для краткосрочной торговли наиболее часто используются 5-, 9- и 25-дневные скользящие средние, а для долгосрочной торговли — 13- и 26-недельные, или 75- и 200-дневные средние. Впрочем, как и на Западе, у многих японских трейдеров есть свои излюбленные скользящие средние. [c.170]

Японцы, например, говорят так Отклонение цены от 13-недельного скользящего среднего выросло до 50% или Рынок на 31% ниже 13-недельного скользящего среднего, что необычно . При этом речь идет об индексе разницы, который в обоих случаях сравнивает текущую цену и 13-недельное скользящее среднее. [c.172]

На рис. 5.3 показан пример использования 9-дневного индекса разницы. На этом рисунке [c.172]

Область 1. Когда индекс разницы находится на 0 (отмечено цифрой 1), сегодняшняя цена равна выбранному скользящему среднему (в данном случае — 9-дневному скользящему среднему). [c.172]

Торговля на основе индекса разницы [c.172]

Многие японцы для определения высоких и низких ценовых уровней используют индекс разницы, поскольку он с высокой точностью показывает состояния перепроданности и перекупленности рынка. Напомню, что перепроданность появляется при слишком быстром падении цен. Согласно теории, чем более перепродан рынок, тем выше вероятность подъема. Перекупленность возникает при слишком быстром и сильном росте цен, а это создает предпосылки для корректирующего спада. Отсюда, высокое значение индекса разницы может свидетельствовать о перекупленности рынка, а низкий индекс разницы может отражать перепроданность рынка. [c.173]

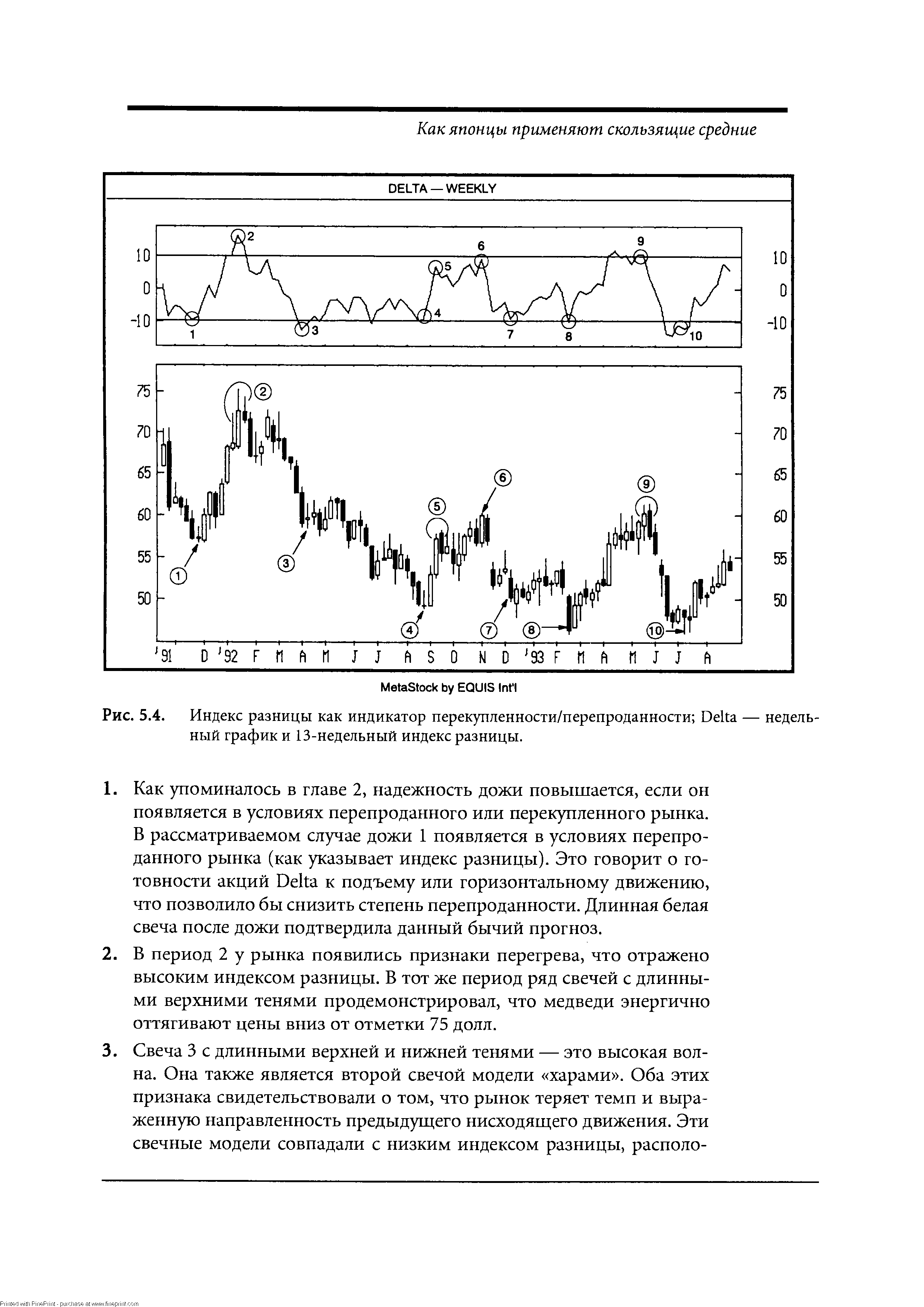

На рис. 5.4 показан типичный пример того, как индекс разницы может дополнить анализ свечного графика. Следует отметить, что расположение уровней перекупленности и перепроданности на графике индекса разницы зависит от конкретного рынка и избранных параметров индекса разницы. В данном примере рынок становится перекупленным, когда 13-недельный индекс разницы достигает отметки +10%. Если индекс разницы достигает -10%, рынок становится перепроданным. С помощью информации, предоставленной индексом разницы на рис. 5.4, можно получить дополнительное подтверждение сигналов свечей. В частности [c.173]

В период 2 у рынка появились признаки перегрева, что отражено высоким индексом разницы. В тот же период ряд свечей с длинными верхними тенями продемонстрировал, что медведи энергично оттягивают цены вниз от отметки 75 долл. [c.174]

Свеча 3 с длинными верхней и нижней тенями — это высокая волна. Она также является второй свечой модели харами . Оба этих признака свидетельствовали о том, что рынок теряет темп и выраженную направленность предыдущего нисходящего движения. Эти свечные модели совпадали с низким индексом разницы, располо- [c.174]

Одновременно с приближением 13-недельного индекса разницы к -10% появился еще один дожи. Отсюда трейдер может сделать вывод, что рынок находится в состоянии перепроданности и заслуживает пристального наблюдения — особенно из-за дожи. Высокая белая свеча сессии после дожи завершила формирование утренней звезды дожи. [c.175]

Приближение индекса разницы к уровню перекупленности и появление завесы из темных облаков предупредили о том, что движение вверх теряет силу. [c.175]

Здесь перед нами прекрасный пример того, как индекс разницы может помочь избежать покупки на рынке, где есть риск коррекции. Высокая белая свеча 6 сигнализировала о дальнейшем укреплении рынка. Однако высокий индекс разницы (+10%) в то же самое время предупреждал, что подъем был слишком быстрым и сильным (т.е. рынок стал перекупленным). Следовательно, открывать длинные позиции было нельзя. Как позже выяснилось, свеча 6 завершила формирование вершины последнее поглощение (где белая свеча охватывает черную свечу при восходящей тенденции), которая была подтверждена более слабой ценой закрытия следующей сессии. [c.175]

Эти черные тела, особенно длинное черное тело 8, обычно подразумевают дальнейшее ослабление рынка. Однако, судя по индексу разницы, рынок уже был перепродан, а это означало, что продолжение спада маловероятно. Кроме того, белая свеча после черной свечи 7 имела длинную нижнюю тень, которая также частично компенсировала медвежий характер черной свечи. [c.175]

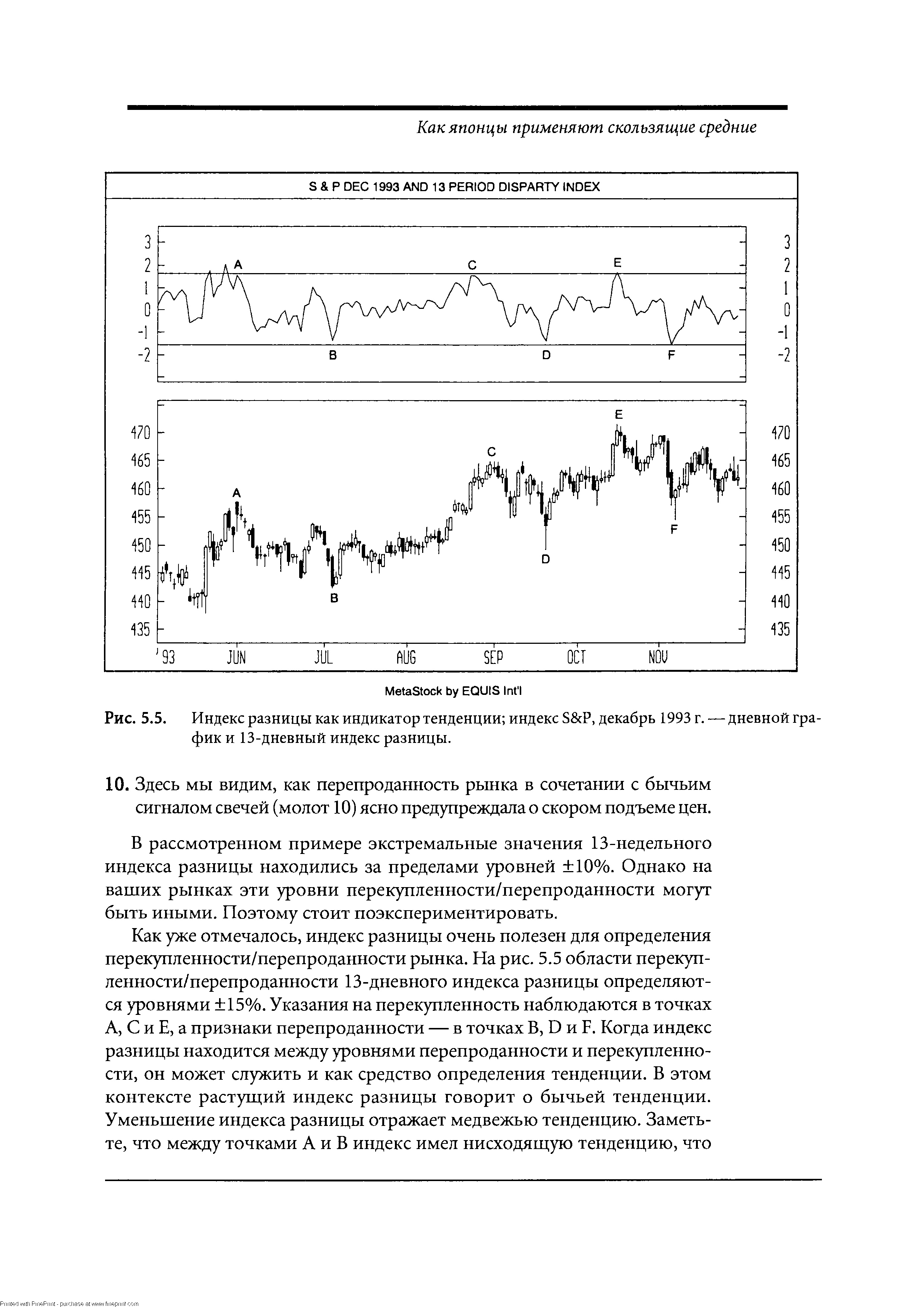

| Рис. 5.5. Индекс разницы как индикатор тенденции индекс S P, декабрь 1993 г. — дневной график и 13-дневный индекс разницы. |  |

На рис. 5.6 показан еще один способ применения индекса разницы — в качестве индикатора расхождений. Обратите внимание на нисходящую штриховую линию на графике индекса разницы, соединяющую пики А и В. Когда индекс разницы находился в В, цены достигли нового максимума, но индекс разницы в В был ниже, чем в А. В результате возникло медвежье отрицательное расхождение, так как цены достигли нового максимума, а индекс разницы — нет. [c.177]

Индекс расхождения аналогичен индексу разницы, у них лишь разная шкала. Например, 13-дневное расхождение в 102% означает, что рынок на 2% выше 13-дневного скользящего среднего. Показатель 13-дневного индекса разницы в +2% также означает, что рынок на 2% выше 13-дневного скользящего среднего. Иными словами, расхождение в 102% — это аналог индекса разницы в +2%. Расхождение в 93% имеет тот же смысл, что и индекс разницы в -7%. [c.178]

На рис. 5.7 показаны графики индексов разницы и расхождения для одной и той же акции, охватывающие один и тот же временной промежуток. Заметьте, что графики идентичны с точностью до масштаба вертикальной шкалы. Отсюда следует, что все методы работы с индексом разницы применимы и к индексу расхождения. [c.178]

| Рис. 5.4. Индекс разницы как индикатор перекупленности/перепроданности Delta — недельный график и 13-недельный индекс разницы. |  |

Налицо классическое сочетание перегретого рынка (высокий индекс разницы) и медвежьей свечной модели (медвежье поглощение). Данное медвежье поглощение появилось в области сопротивления, образованной октябрьским пиком 1992 года (6), а это еще более упрочило вывод о том, что рынок акций Delta находится в важной технической фазе. [c.175]

Как уже отмечалось, индекс разницы очень полезен для определения перекупленности/перепроданности рынка. На рис. 5.5 области перекуп-ленности/перепроданности 13-дневного индекса разницы определяются уровнями 15%. Указания на перекупленность наблюдаются в точках А, С и Е, а признаки перепроданности — в точках В, D и F. Когда индекс разницы находится между уровнями перепроданности и перекупленно-сти, он может служить и как средство определения тенденции. В этом контексте растущий индекс разницы говорит о бычьей тенденции. Уменьшение индекса разницы отражает медвежью тенденцию. Заметьте, что между точками А и В индекс имел нисходящую тенденцию, что [c.176]