Максимальное проседание интересно с нескольких точек зрения. Для психологического портрета большинства трейдеров в очень значительной степени характерно активное неприятие длинных проигрышных серий, даже если в денежном выражении их величина не столь значительна. Трейдинг состоит в том, чтобы делать деньги. Однако для многих трейдеров трейдинг -это так же убеждение в собственной правоте. Проигрышные серии бьют по эго этих трейдеров. Поэтому крайне важно полностью осознавать масштабы данной проигрышной серии. Если психологически трейдер не готов к принятию типичного проседания такого плана, ему может быть тяжело придерживаться сигналов данной торговой модели, когда при торговле в реальном времени она вступает в такой период. [c.149]

Следующий шаг в оценке стабильности торговли — рассмотрение с тех же позиций выигрышных и проигрышных серий. Выигрышные и проигрышные серии должны быть распределены по [c.157]

Максимальное проседание должно оцениваться относительно других проигрышных серий, генерируемых торговой моделью. По определению, оно является наибольшей проигрышной серией, но важно также знать — насколько эта серия больше других. Например, если максимальное проседание всего на 20-40 процентов больше средней проигрышной серии, это признак устойчивой модели. [c.158]

Наоборот, было бы нежелательно иметь максимальное проседание, составляющее 300% средней проигрышной серии, если только это не было вызвано ценовым шоком. Ценовой шок — это необычно крупное ценовое изменение. По определению, ценовые шоки представляют собой выбросы или статистические аномалии, редко имеющие место. Крах 1987 года был именно таким ценовым шоком. Часто причиной ценовых шоков бывают значительные деловые, экономические или политические события, такие как начало войны, неожиданный коллапс ведущей компании, открытие крупного месторождения нефти или убийство значимого политического лидера. Влияние этих событий может приводить к непредсказуемым или необычно крупным убыткам. Их невозможно предсказать, от них можно лишь защищаться. [c.158]

В более тонких случаях результаты реальной торговли могут отличаться от тестового профиля в различной степени. Например, средняя проигрышная серия тестового профиля может составлять 3 проигрыша подряд на общую сумму 4,000. Средняя выигрышная серия может составлять 2 сделки подряд на сумму 6,500. В реальной же торговле средняя проигрышная серия может составить две сделки подряд на сумму 4,000. Безусловно, что это не есть катастрофа однако это может быть симптомом того, что не все так хорошо. [c.167]

Средняя проигрышная серия — 3 сделки на сумму 1,500. [c.178]

Успешная торговая модель тоже будет генерировать проигрышные серии. Трейдинг может продолжаться лишь до тех пор, пока имеется достаточный торговый капитал. Правильно рассчитанный системный стоп-лосс будет определять величину торгового капитала, необходимую для продолжения торговли после возникновения характерной проигрышной серии. Напротив, когда возникает проигрышная серия, превышающая ваши ожидания, торговля должна прекращаться. [c.184]

Средняя проигрышная серия. [c.188]

Выигрышную полосу в начале реальной торговли принимают более радушно, чем проигрышную. Но нельзя позволять, чтобы она дестабилизировала трейдера. Правильное отношение к ней простое взять деньги, улыбнуться и осознать, что это удача. Так же легко все могло сложиться совсем иначе. И при выигрыше, и при проигрыше, торговый профиль необходимо сравнивать с тестовым. Был ли размер выигрышной серии больше или меньше 50% (или какой-то другой предустановленной величины) средней выигрышной серии тестового профиля Был ли размер проигрышной серии в рамках предустановленных границ проигрышных серий тестового профиля Если да, то эффективность приемлема. Изменилась ли волатильность Изменился ли тренд Распространенная ошибка системных трейдеров — въедливо анализировать проигрыши и с ликованием и без всякой критики принимать выигрыши. [c.192]

Во втором случае, когда реальная торговля начинается с проигрышной полосы, трейдер может запаниковать, часто безосновательно. Реальный трейдинг может идти по-разному. Торговая система будет приносить как проигрыши, так и выигрыши. Следовательно, данную проигрышную серию необходимо сравнивать с ее аналогом в тестовом профиле. Если она находится в рамках ваших ожиданий, то оснований для паники нет. Следует внимательно следить за системным стоп-лоссом до тех пор, пока либо он не будет пробит, либо данная проигрышная полоса не закончится. Конечно, если система продолжает терять деньги и встречает, а затем и превышает лимит убытков, то торговля должна быть остановлена. [c.192]

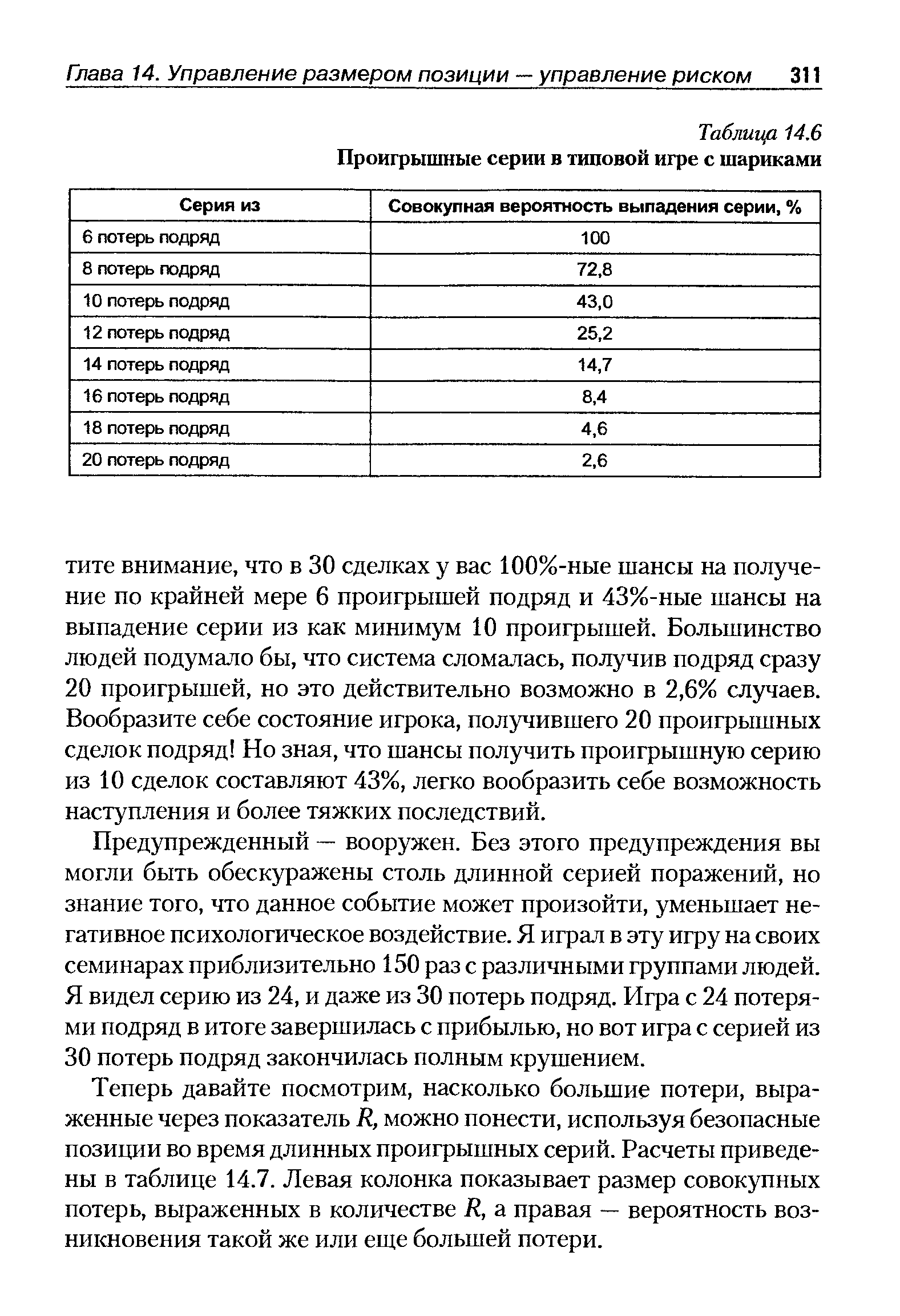

Другой интересный статистический вывод касается продолжительности проигрышных серий, которые могут возникать в процессе игры. Данные расчеты представлены в таблице 14.6. Левая колонка показывает возможную продолжительность проигрышной серии, а правая — вероятность возникновения такой серии. Обра- [c.310]

| Таблица 14.6 Проигрышные серии в типовой игре с шариками |  |

На рисунке 15.4 показан экран, сообщающий нам статистику по убыточным сериям. Как видите, в годовом периоде длительность средней серии составляет 16, а максимальной — 52 потери. Очевидно, что, если вы не можете позволить себе допустить длительные проигрышные серии, данная система торговли вам не подходит. [c.341]

Я добавляю разнообразия игре, предлагая, чтобы шарики вытягивал кто-нибудь из присутствующих в аудитории. Тот, кто вытягивает проигрышный шарик, должен сделать еще одну попытку — и так до тех пор, пока не вытянет выигрышный шарик. В течение 30 попыток неизбежно возникают длинные проигрышные серии, содержащие от 7 до 13 проигрышей подряд, которые могут вклю- [c.366]

Если ваш риск продолжает возрастать в течение всей проигрышной серии, вы в конце концов придете к банкротству. И даже если ваши денежные ресурсы были бы неограниченны, вы постепенно обрекли бы себя на игру с таким отношением риска к выигрышу, которое ни одно человеческое существо не смогло бы выдержать психологически. [c.313]

N — п) - количество проигрышных сделок в серии, [c.198]

В приведенной ниже таблице содержатся все возможные комбинации числа выигрышных и числа проигрышных сделок, а также соответствующие этим комбинациям величины дохода по итогам серии сделок и вероятности. [c.199]

R = общее число серий выигрышных или проигрышных сделок X=2 W L [c.17]

В конце концов, решение о том, строить или не строить пирамиду, совершенно не зависит от общих результатов управления счетом. Например, если сначала на счету было 20.000 долларов, а затем, после серии проигрышных сделок, его размер снизился до 17.000 долларов, то возможность построения пирамиды на рынке апельсинового сока зависит оттого, поднимется цена или не поднимется. И это происходит вне зависимости оттого, существует или нет опасность закрытия счета. Есть еще одна причина, по которой метод строительства пирамид нельзя путать с управлением капиталом. При построении пирамид трейдер решает, когда войти в рынок, основываясь исключительно на конъюнктуре ценового движения. [c.37]

Единственную адекватную модель торговли дает сценарий с монетой. Если вы считаете математически доказуемым, что после серии проигрышей вероятность выигрышной сделки увеличивается, то просто замените каждую выигрышную сделку вариантом, когда выпадает орел, а каждую проигрышную сделку -вариантом, когда выпадает решка. В определенной степени это одно и то же. [c.152]

Чтобы установилась зависимость, число возможных проигрышных/выигрышных сделок должно сокращаться в очередной серии сделок. Как и в примере с картами, если есть 20 карт и 10 из них не оказались трефовым тузом, то вероятность того, что следующая карта не окажется тузом, снижается с 95 до 80 процентов. Можно говорить о взаимозависимости исходов в торговле, если результаты показывают аналогичное (но не идентичное) уменьшение количества следующих друг за другом убыточных сделок. Например, сейчас, когда я пишу эту главу, цены на мазут очень близки к своему 30-летнему минимуму и сегодня на момент закрытия составили около 36 центов. 30-летний минимум находится сразу же за 30 центами. Логично было бы заключить, что если сделки на покупку мазута совершаются, то в какой-то момент времени цена прекратит падать и начнет расти, тем самым давая возможность сделать прибыль. Чем ближе к нулю приближается стоимость мазута, тем больше становится вероятность, что мазут достигнет краткосрочного промежуточного минимума. Поэтому покупка финансовых инструментов в подобной ситуации становится более выгодным мероприятием, чем продажа. [c.154]

Из 26 сделок 16 были прибыльными, а 10 - проигрышными. В конце этой серии мы заработали 500 долларов. Каково математическое ожидание этой системы При 62 процентах прибыльных сделок и факторе прибыли, равном 1,45, ожидание кажется положительным. Неверно Эта система состоит в следующем я беру монету в 25 центов и подбрасываю ее в воздухе 26 раз. Если она падает вверх орлом, я выигрываю 100 долларов- Если монета падает решкой, то я теряю ПО долларов. Ожидание в этом случае будет отрицательным и [c.163]

Любая другая комбинация выигрышных и проигрышных сделок не приведет к разорению счета. Таким образом, уровень риска разорения до начала заключения пари составляет 6,25 доллара (1/16=0,0625). Но тут происходит кое-что интересное. Риск разорения в этой ситуации снизить невозможно. Даже если пари дает 100 выигрышных сделок подряд, тот факт, что 25 процентов от суммы счета ставится на карту без уменьшения суммы в ходе проигрышных сделок, это обязательно приведет к тому, что разорение произойдет после следующей серии из четырех бросков, приносящих убыток. Помимо этого, сразу же после первой проигрышной сделки риск разорения немедленно подскакивает до 12,5 процента, потому что для последующих трех сделок есть только восемь возможных исходов. Только одна из таких комбинаций может привести к разорению счета Убыток, Убыток, Убыток. Никакая другая комбинация не сможет привести к разорению счета в ходе следующих трех сделок. [c.170]

Определение Максимальная серия проигрышей — это серия проигрышных сделок, имеющая наибольшую долларовую стоимость. [c.44]

Наибольшая выигрышная серия должна оцениваться аналогично, как и наибольшая проигрышная. Оптимальные для модели торговые условия определяются рыночными условиями, превалирующими во время наибольшей выигрышной серии. Как было сказано, большинство торговых систем показывают лучшие результаты в периоды сильных трендов, высокой волатильности и четких ценовых свингов. Если максимальная выигрышная серия имела место при таких рыночных условиях, это согласуется с нашими теоретическими ожиданиями. Однако если она произошла при значительно отличающихся условиях, это следует отметить. [c.159]

Реальный трейдинг одинаково легко может начаться как с проигрышной, так и с выигрышной серии. Любая эффективность реальной торговли может быть допустимой, если она согласуется с профилем, найденным при тестировании. Цель этого раздела — обсудить, что происходит, когда эффективность не согласуется с результатами тестирования. [c.186]

Шансы того, что первая реальная сделка будет выигрышем или проигрышем, равны отношению прибыльных сделок к убыточным, найденному при тестировании. Вероятно, реальная эффективность будет немного хуже. То же самое справедливо в отношении шансов того, что первая серия сделок будет выигрышной или проигрышной. Большинство трейдеров в гораздо большей степени способны хладнокровно принимать выигрыши, чем проигрыши. Сюрприз, сюрприз Однако трейдер должен понимать, что если первая сделка оказывается выигрышной, это вызвано скорее везением. А учитывая то, как первый выигрыш может раздувать эго некоторых трейдеров, в долгосрочном плане это может фактически обернуться провалом. [c.187]

И наконец, стратегия всегда связана с достижением заданных целей, т.е. получением определенных результатов. Инновационная стратегия, предлагающая на рынке новый продукт или решение, которым потребители не заинтересуются и не купят (именно с такой проблемой столкнулись в свое время производители видеомагнитофонов), с точки зрения привлечения и удержания потребителей окажется проигрышной. Помните опережение конкурентов требует не только получения соответствующей рыночной доли, но и наращивания финансовых показателей — маржи, прибыли или акционерной ценности. Инновационная стратегия позволяет опередить соперников и за счет успешного создания и освоения совершенно нового рыночного пространства или сегмента. Стратегия обновления может также помочь опередить конкурентов в результате преобразования всего сегмента отрасли. Это может произойти, например, после предложения новой товарной серии. Таким образом, чтобы стратегия могла помочь опередить конкурентов, она должна всегда оцениваться по ряду параметров. [c.62]

Ранжирование топ-моделей с помощью достоверного показателя, такой как PROM, устранит возможные проблемы. Исключение моделей, приносящих менее 5,000 или имеющих проигрышную серию более 5,000, устанавливает определенный минимальный критерий эффективности. Исключение моделей, торгующих менее 10 раз в год, должно обеспечить адекватный размер выборки. Ранжирование с помощью PROM моделей, удовлетворяющих этим минимальным критериям, будет давать наиболее устойчивые результаты. [c.96]

Поскольку в пределах типичной эффективности валидная торговая модель может сгенерировать проигрышную серию, как отличить неудачу от правильной эффективности Ответ дает сравнение тестового и торгового профилей. [c.189]

Количество всех возможных комбинаций числа выигрышных и числа проигрышных сделок в серии длиной N будет равно N +1. Для всех этих комбинаций необходимо рассчитать величину дохода total %profit(n) и соответствующую ей вероятность Prob(n). Тогда вероятность убытка можно найти как [c.198]

Третья, "смешанная", серия состоит из 200 бросков поочередно обеих монет. Число выигрышных и проигрышных сделок соответствует соотношениям в двух предыдущих сериях. Выигрыши составляют 50,5% с общей суммой прибыли 80 долларов. Максимальный убыток равен 9,50 доллара. Разделив два рынка в программе "Performan e Г, выясняем, что одна четвертая рынка дала бы 55 выигрышных сделок с 65,00 доллара прибыли и убытком в 8 долларов. Одна вторая рынка дала бы 15,00 доллара прибыли после 46% выигрышных сделок и убытком в 7,50 доллара. После объединения убыток составил 15,50. В обоих примерах потери были в меньшем объеме при объединении. [c.124]

Математики пытались применить подобное рассуждение к рынку акций, особенно к тому, сколько денег следует инвестировать в ту или иную сделку. Основное различие между ставками в казино и инвестициями на фондовом рынке в том, что на фондовом рынке у вас обычно одновременно не одна инвестиция, а больше. Таким образом, в данном случае речь не идет о серии последовательных результатов — ваши результаты смешиваются друг с другом. Еще можно сказать, что узнать о времени окончания игры в казино достаточно легко — бросающий кости выбрасывает пасс или крэпс-аут, игрок в карты получает выигрышную или проигрышную комбинацию, в то время как на фондовом рынке время окончания каждого вашего вложения зависит только от вас. Если вы торгуете по системе, эта система может иметь конкретные точки входа и выхода, и в контексте системы управления капитала, которую мы собираемся сейчас обсудить, это значительно облегчает процесс принятия решений. [c.382]

Смотреть страницы где упоминается термин Проигрышная серия

: [c.34] [c.73] [c.158] [c.192] [c.211] [c.311] [c.367] [c.124]Смотреть главы в:

Разработка,тестирование и оптимизация торговых систем -> Проигрышная серия