Хотя указанные коэффициенты необходимы для расчета длины коррекции, не менее важным является выбор исходных ценовых точек. Для большинства аналитиков это непростая задача. Разработанная мной методика поиска таких точек сводится к следующему. Предположим, что недавно был зафиксирован новый ценовой минимум. Чтобы найти исходные точки для расчета ценовых ориентиров коррекции, мысленно проведем горизонтальную линию влево от этой точки до дня, когда был зафиксирован более низкий ценовой минимум (см. рис. 2.1). [c.47]

В главе 4, посвященной тенденции и ее основным характеристикам, раскрываются основные понятия, или "кирпичики", графического анализа, такие как поддержка и сопротивление, линии тренда и ценовые каналы, процентные отношения длины коррекции, пробелы и дни ключевого перелома. [c.9]

Малые или краткосрочные тенденции длятся не более трех недель и представляют собой краткосрочные колебания в рамках промежуточной тенденции. В главе 4, посвященной природе тенденции, мы будем пользоваться той же терминологией и теми же процентными отношениями длины коррекции, что и в этой главе. [c.32]

Определение тенденции, три категории и три фазы тенденции, принципы подтверждения и расхождения, интерпретация объема, использование процентных отношений длины коррекции и т. д. — все это так или иначе исходит из положений теории Доу. [c.37]

Надеюсь, вы обратили внимание на то, что процентные отношения длины коррекции, которые мы упоминали в этой главе, -50%, 33% и 66% - взяты из теории Доу. Когда мы дойдем до теории волн Эллиота и коэффициентов Фибоначчи, мы узнаем, что сторонники этого метода пользуются несколько иными параметрами 38% и 62%. Я думаю, что наиболее уместным было бы сочетание обоих подходов. В результате [c.84]

Те, кто изучал работы У.Ганна, очевидно помнят, что он "дробил" структуру тенденции на восемь частей 1/8, 2/8, 3/8, 4/8, 5/8, 6/8, 7/8, 8/8. Однако даже Ганн указывал на особую важность отношений 3/8 (38%), 4/8 (50%) и 5/8 (62%) для определения длины коррекции. Он также указывал на актуальность членения тенденции именно на три части 1/3 (33%) и 2/3 (66%). [c.84]

Что касается теоретических положений, которые стоят за техникой линий скорости, то они схожи с тем, что мы уже говорили, когда речь шла о 33%- и 66%-ных отношениях длины коррекции. Если тенденция на повышение находится в фазе коррекции, то промежуточный спад, скорее всего, остановится на уровне верхней линии скорости (идущей через точку 2/3). Если этого не произойдет, цены упадут до уровня нижней линии скорости (идущей через точку 1/3). Если и нижняя линия 1/3 оказывается прорвана, то цены, по всей вероятности, пойдут дальше вниз, до уровня начала прежней тенденции. При нисходящей тенденции прорыв нижней линии свидетельствует о том, что возможен подъем до уровня верхней линии скорости. А когда и она оказывается прорвана, то, как и в предыдущем случае, цены, вероятно, будут стремиться достичь уровня начала прежней тенденции. [c.85]

В этой главе впервые появляются те основные технические инструменты, которые я считаю своеобразными кирпичиками в стройном здании графического анализа. Это поддержка и сопротивление, линии тренда, каналы, процентные отношения длины коррекции, скоростные линии сопротивления, дни перелома и пробелы. Любая методика, о которой речь пойдет выше, будет использовать эти понятия и инструменты в той или иной форме. И теперь, когда мы во всеоружии, можно приступать к изучению ценовых моделей. [c.95]

При определении ценовых ориентиров необходимо принимать во внимание целый ряд факторов. Тот способ, о котором мы говорили выше, когда речь шла о модели "голова и плечи" - это только первый шаг. Существует множество других технических факторов, которые необходимо учитывать. Например, где находятся важные уровни поддержки, образованные промежуточными спадами при предыдущей тенденции к повышению Дело в том, что, как правило, тенденция к понижению именно на этих уровнях "замирает". Следующий важный фактор -процентные отношения длины коррекции. Мы знаем, что максимальная протяженность нисходящей тенденции, как правило, составляет 100% от расстояния, пройденного ценами во время предыдущего бычьего рынка. Но где располагаются 50%-ный и 66%-ный уровни коррекции Ведь именно на этих уровнях обычно находятся области мощной поддержки ниже рынка. Большое значение имеют и ценовые пробелы, возникшие во время предыдущего роста. Они тоже часто выполняют функцию поддержки. Не следует забывать также и о долгосрочных линиях тренда, / если они находятся ниже рынка. [c.103]

Что касается измерения модели основания "блюдце", то никаких строгих правил тут не существует. Однако в распоряжении у технического аналитика есть целый арсенал разнообразных технических инструментов, с помощью которых он сможет оценить значимость новой тенденции. Например, важна протяженность предыдущей тенденции, ибо таким образом технический аналитик сможет предположительно оценить размеры новой тенденции. Важен и период времени, в течение которого происходило формирование "блюдца". Чем больше времени потребовалось на то, чтобы завершить формирование закругленной модели, тем большим потенциалом будет обладать новая тенденция. Существует еще множество других данных, которые также следует принять во внимание. Речь идет о предыдущих уровнях поддержки и сопротивления, о процентных отношениях длины коррекции, о пробелах, о долгосрочных линиях тренда и т. д. [c.118]

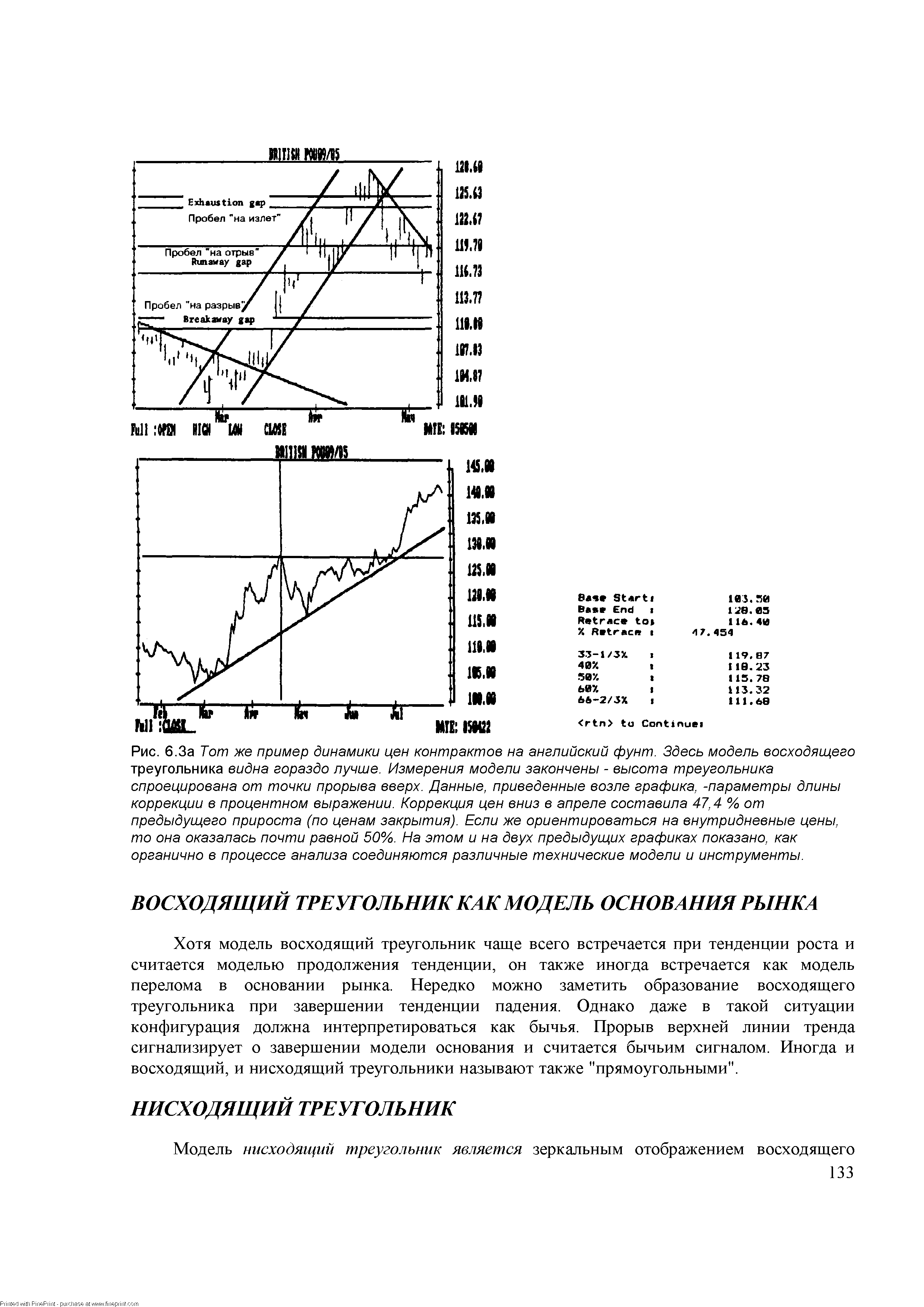

| Рис. 6.За Тот же пример динамики цен контрактов на английский фунт. Здесь модель восходящего треугольника видна гораздо лучше. Измерения модели закончены - высота треугольника спроецирована от точки прорыва вверх. Данные, приведенные возле графика, -параметры длины коррекции в процентном выражении. Коррекция цен вниз в апреле составила 47,4 % от предыдущего прироста (по ценам закрытия). Если же ориентироваться на внутридневные цены, то она оказалась почти равной 50%. На этом и на двух предыдущих графиках показано, как органично в процессе анализа соединяются различные технические модели и инструменты. |  |

Графики, приведенные в конце данной главы, в полной мере демонстрируют возможность успешного применения методов технического анализа, включая анализ тенденций, уровней поддержки и сопротивления, линий тренда и канала, процентных отношений длины коррекции, а также ценовых моделей для определения долгосрочной динамики цен. Более того, можно сказать, что аналитики, не использующие при анализе рынка долгосрочные графики, лишаются огромного количества важнейшей ценовой информации. [c.185]

Существующие тенденции часто корректируются на расстояние, определяемое некоторой предсказуемой величиной, выраженной в процентах. Наиболее известное процентное отношение длины коррекции к длине предыдущего движения цен составляет пятьдесят процентов. Так, при восходящей тенденции в ходе промежуточной коррекции рынок может покрыть около 50% расстояния предыдущего хода, после чего рост цен возобновляется. Минимальная длина коррекции составляет одну треть от предшествующего движения, а максимальная — две трети. Если откат цен превышает две трети от предыдущего движения, можно говорить о переломе тенденции. Таким образом, уровень, соответствующий коррекции в две трети от предыдущего хода, является наиболее критическим для действующей тенденции. На примерах, приведенных в конце главы (рис. 8.8 и 8.11 а), изображены графики рынков сахара и золота. На этих графиках длина коррекции достигает двух третей от предыдущего хода, после чего возобновляется движение цен в первоначальном направлении. [c.189]

Далее приведено несколько примеров долгосрочных недельных и месячных графиков. Эти графики говорят сами за себя и почти не требуют пояснений. Во всех представленных примерах продемонстрированы наиболее простые и уже известные читателю методы технического анализа, за исключением краткого упоминания теории волн Эллиота и пятиволновой структуры бычьего рынка (рис. 8.5 и 8.6). Обозначения на графиках ограничены долгосрочными линиями поддержки и сопротивления, линиями тренда, процентными отношениями длины коррекции, недельными переломами и несколькими ценовыми моделями. [c.193]

Процентное выражение длины коррекции на основе коэффициентов Фибоначчи [c.351]

Хотя существуют и другие коэффициенты, те, что мы привели выше, используются чаще всего. Данные коэффициенты помогают определять ценовые ориентиры как для импульсных, так и для корректирующих волн. Однако ценовые ориентиры также можно устанавливать с помощью процентных отношений длины коррекции. Самыми распространенными значениями таких отношений являются 61,8% (обычно округляется до 62%), 38% и 50%. Как вы помните, в главе 4 мы говорили о том, что длина коррекции -величина прогнозируемая и в процентном выражении, как правило, равняется 33%, 50% и 67% от предыдущего движения рынка. Однако, используя числовую последовательность Фибоначчи, процентные значения длины коррекции можно определять еще точнее. Так, при сильной тенденции минимальная длина коррекции обычно составляет около 38%. В случае слабой тенденции длина коррекции, как правило, не превышает 62%. [c.351]

Мы уже упоминали выше, что коэффициенты Фибоначчи приближаются к 0,618, начиная с пятого числа. Тремя первыми значениями в ряду коэффициентов являются 1/1 (100%), 1/2 (50%), 2/3 (67%). Некоторые последователи Эллиота могут и не догадываться, что хорошо известное 50-процентное отношение длины коррекции является на самом деле коэффициентом Фибоначчи, как и коррекция, покрывающая 2/3 предыдущего хода (коррекция на одну треть от предыдущего хода также вписывается в теорию Эллиота как коэффициент Фибоначчи - отношение любого числа к следующему за ним через одно). Полный (100%) возврат цен к уровню начала предыдущего бычьего или медвежьего рынка отмечает важную область поддержки или сопротивления. [c.351]

Коэффициенты Фибоначчи и основанные на них отношения длины коррекции используются для определения ценовых ориентиров. Отношение длины коррекции к предыдущему движению рынка часто равняется 62%, 50% и 38%. [c.353]

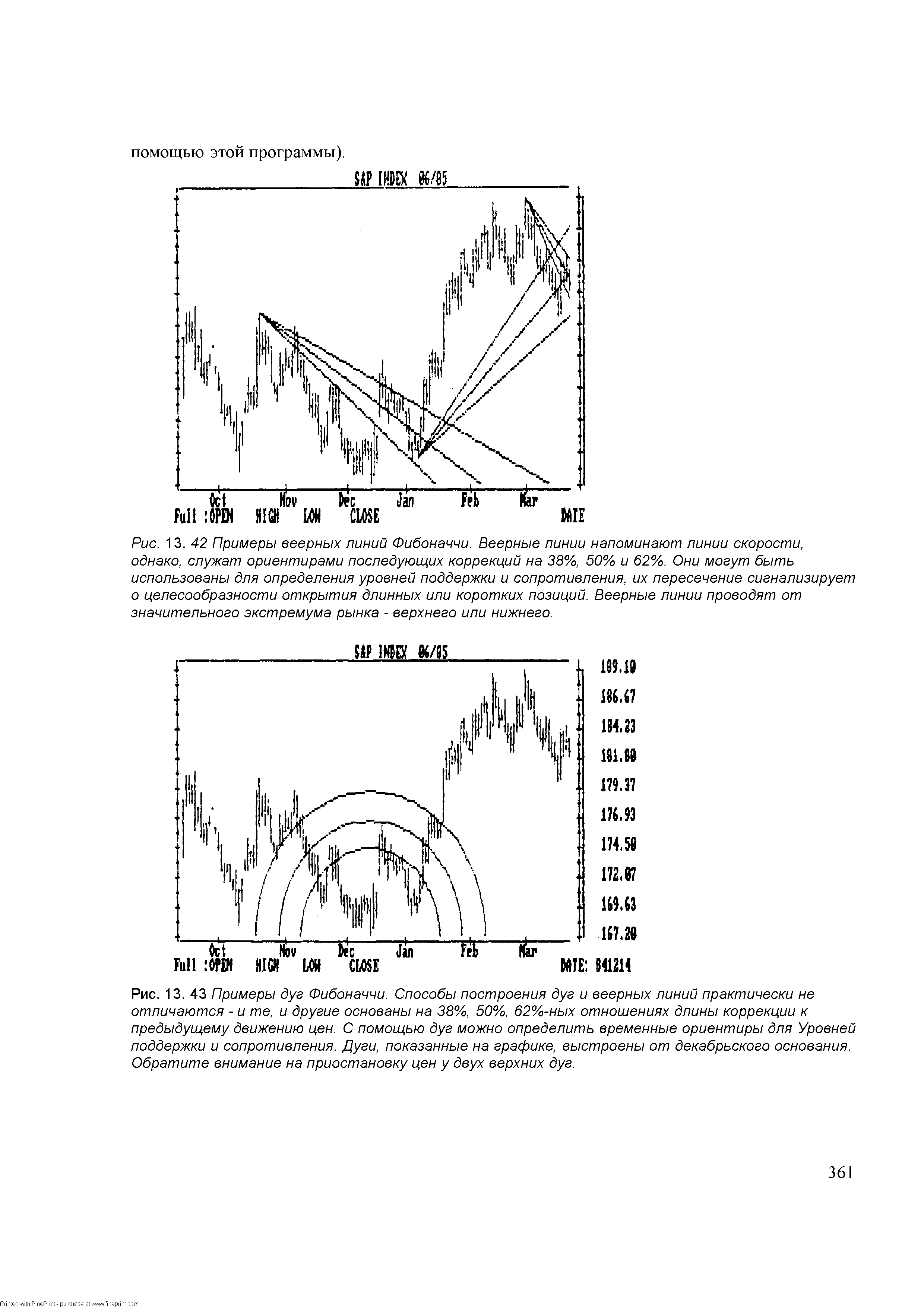

| Рис. 13. 43 Примеры дуг Фибоначчи. Способы построения дуг и веерных линий практически не отличаются - и те, и другие основаны на 38%, 50%, 62%-ных отношениях длины коррекции к предыдущему движению цен. С помощью дуг можно определить временные ориентиры для Уровней поддержки и сопротивления. Дуги, показанные на графике, выстроены от декабрьского основания. Обратите внимание на приостановку цен у двух верхних дуг. |  |

Основные инструменты линии тренда и канала, процентные отношения длины коррекции, средние скользящие, осцилляторы [c.414]

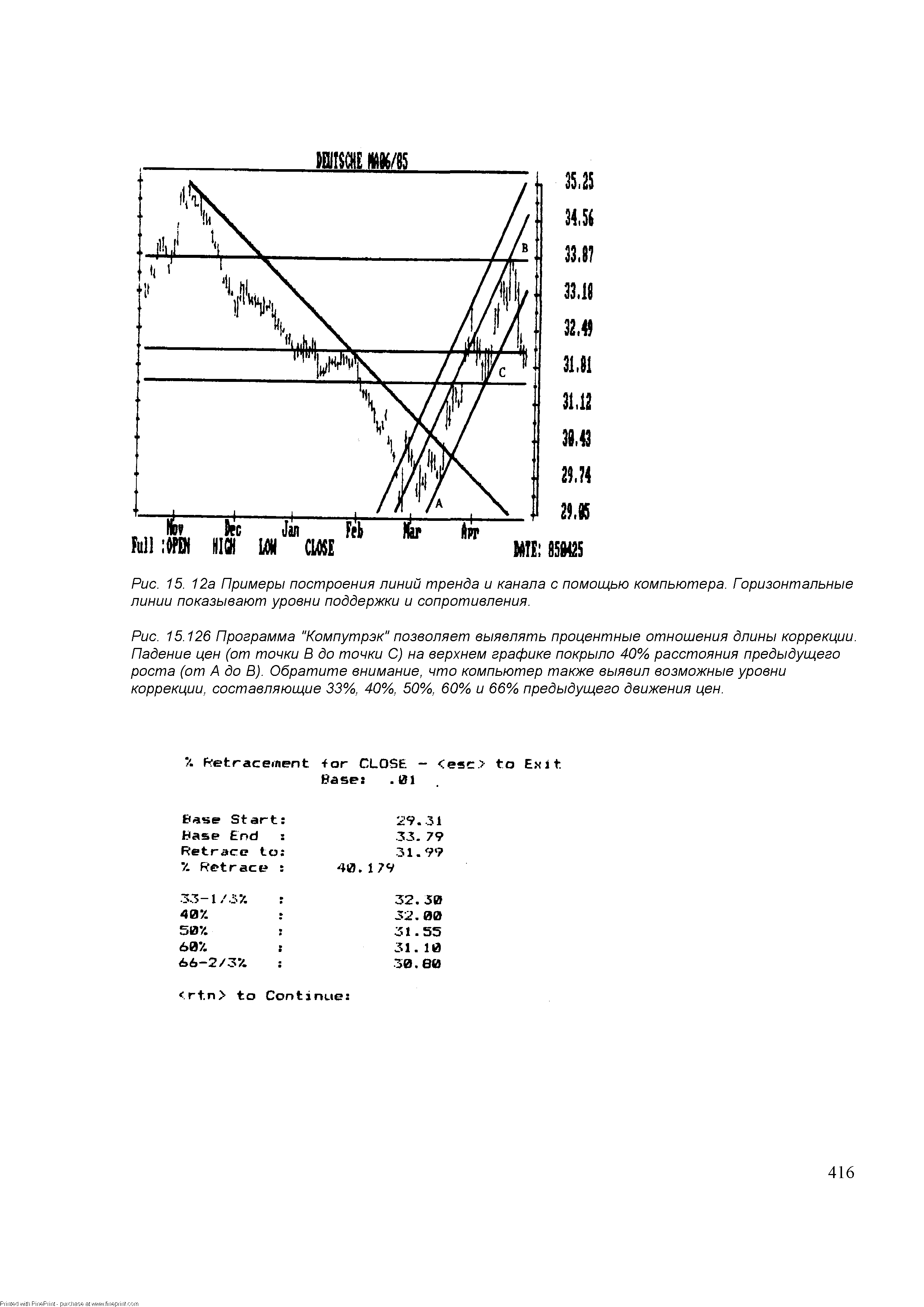

| Рис. 15.126 Программа "Компутрэк" позволяет выявлять процентные отношения длины коррекции. Падение цен (от точки В до точки С) на верхнем графике покрыло 40% расстояния предыдущего роста (от А до В). Обратите внимание, что компьютер также выявил возможные уровни коррекции, составляющие 33%, 40%, 50%, 60% и 66% предыдущего движения цен. |  |

Начнем с процентных отношений Ганна. В главе 4, рассматривая процентные отношения длины коррекции, мы, как вы, наверное, помните, упоминали, что Ганн разбивал движение цен на восемь частей 1/8, 2/8, 3/8, 4/8, 5/8, 6/8, 7/8, 8/8 а также на три части 1/3, 2/3. Ниже мы приводим таблицу, в которой эти дробные величины переводятся в процентные значения. Обратите внимание, что дробные величины 1/3 и 2/3 отмечают конец каждой из трех дробных групп, что соответствует общему арифметическому порядку. [c.471]

Ганн считал, что длина коррекции может подчиняться и другим процентным отношениям, однако считал их менее важными. Его последователи также рассматривают отношения 75% и 87,5% как возможные точки поворота рынка. Определенное значение для них имеют и меньшие показатели - 12,5% и 25%. Две последние пары, тем не менее, выходят за пределы границ 33% и 67%, которых придерживаются большинство технических аналитиков. [c.471]

КОМБИНАЦИИ ЛИНИЙ ГЕОМЕТРИЧЕСКИХ УГЛОВ И ПРОЦЕНТНЫХ ОТНОШЕНИЙ ДЛИНЫ КОРРЕКЦИИ [c.473]

Формирование Сложных мультиволн осуществляется в основном так же, как и Сложных поливолн. Единственное отличие в том, что Сложные мультиволны образуются из мультиволн, а не из поливолн. Если длина Коррекции, следующей за коррективной мультиволной, меньше 61,8% или больше либо равна 161,8%, формируется Сложная фигура. Правила и принципы, рассмотренные в разделе о Сложных поливолнах, применяются и к Сложным мультиволнам. [c.204]

Длина коррекции в волне 2 после первой импульсной волны часто определяет длину ФИ-эллипса. Мы, однако, не можем знать заранее, как долго продлится формирование волны 2. Поэтому не рекомендуем торговать, пока формируется ФИ-эллипс. [c.120]

КОЭФФИЦИЕНТЫ ФИБОНА ЧЧИ И ПРОЦЕНТНЫЕ ОТНОШЕНИЯ ДЛИНЫ КОРРЕКЦИИ [c.350]

Мы уже говорили, что тремя важнейшими аспектами теории Эллиота являются форма волны, соотношение волн и время. Мы уже обсудили конфигурации волн - это важнейшая их характеристика, превосходящая по значимости остальные две. Теперь мы поговорим о практическом применении коэффициентов Фибоначчи и основанных на них процентных отношений длины коррекции. Данные соотношения могут быть использованы в анализе как динамики цен, так и временых параметров рынка, хотя в последнем случае они считаются менее надежными. Позднее мы еще вернемся к вопросу о временном аспекте теории волн. [c.350]

Принцип волн" Эллиота можно назвать наиболее исчерпывающим теоретическим инструментом, используемым на рынках ценных бумаг и фьючерсов. Идеи Эллиота основываются на более известных подходах - таких, как теория Доу и анализ классических ценовых моделей. Большинство последних прекрасно объясняются в рамках волновой структуры. Теория волн строится на концепции "ценовых ориентиров", подразумевающей использование коэффициентов Фибоначчи и основанных на них отношений длины коррекции. Во введении я уже упоминал, что многие места в теории Эллиота звучат удивительно знакомо. Теория волн действительно вобрала в себя многие известные теоритические положения, однако Эллиот пошел дальше он упорядочил их, внеся при этом в анализ рыночной динамики больший элемент предсказуемости. [c.354]

F4 - "Процент длины коррекции" (%Retra e). Функция определения отношения длины коррекции к длине предыдущего ценового хода в процентном выражении..Пользователю необходимо только выбрать точки отсчета. Мы подробнее остановимся на этой функции программы ниже. [c.405]

При восходящей тенденции промежуточные падения цен, составляющие от 40 до 60% расстояния предыдущего роста, можно использовать для открытия новых или дополнительных длинных позиций. Поскольку сейчас речь идет прежде всего о выборе времени действий, необходимо заметить, что анализ процентных отношений длины коррекции в этом случае относится к очень коротким периодам движения рынка. Так, очень подходящим моментом для открытия длинной позиции является 40%-й откат цен, происходящий после бычьего прорыва при восходящей тенденции. Весьма целесообразно скрывать короткие позиции, когда при нисходящей тенденции цены отскакивают вверх, покрывая от 40 до 60% расстояния предыдущего падения. Процентные отношения длины коррекции можно также использовать на внутриднев-ных графиках. [c.436]

Метод Ганна необычайно сложен и труден для понимания. Последователи Ганна проводили не один год, исследуя старые графики и его записи, охватывающие двадцатипятилетний период времени, с одной только целью - расшифровать его идеи. В значительной мере подход Ганна основан на классических принципах графического анализа. Он придавал огромное значение прошлым максимумам и минимумам как будущим областям сопротивления и поддержки, соответственно. Ганн подчеркивал, что пересечение уровня сопротивления превращает последний в уровень поддержки и наоборот. Он также твердо верил в значимость пятидесятипроцентного отношения длины коррекции к длине предыдущего движения цен. В число оригинальных идей, разработанных им лично, входят так называемый "кардинальный квадрат", метод уравнивания ценовых и временных величин и геометрические углы. [c.469]

В этом разделе мы собираемся обсудить одну из наиболее простых и, по мнению наиболее авторитетных последователей его теории, ценных методик, разработанных Ганном, -геометрические углы. Мы также рассмотрим другую, также сравнительно простую концепцию — процентных отношений длины коррекции, — которую можно эффективно использовать в комбинации с линиями геометрических углов. [c.471]

Вы, конечно, сразу же обратили внимание, что пять величин средней группы - 33%, 37,5%, 50%, 62,5% и 67% выглядят знакомо. По Ганну, для определения длины коррекции наиболее значимо пятидесятипроцентное отношение. Оно также является самым известным из всех процентных отношений длины коррекции. За ним в порядке значимости следуют 37,5% и 62,5%, которые также являются эквивалентами отношений длины коррекции, основанных на коэффициентах Фибоначчи, которые мы рассматривали в главе 13. Таким образом, мы как бы слагаем два подхода - теорию Ганна и теорию волн Эллиота. Затем идет следующая пара - 33% и 67%, которую читатель, наверное, помнит как минимальный и максимальный уровни коррекции по теории Доу (глава 4). [c.471]

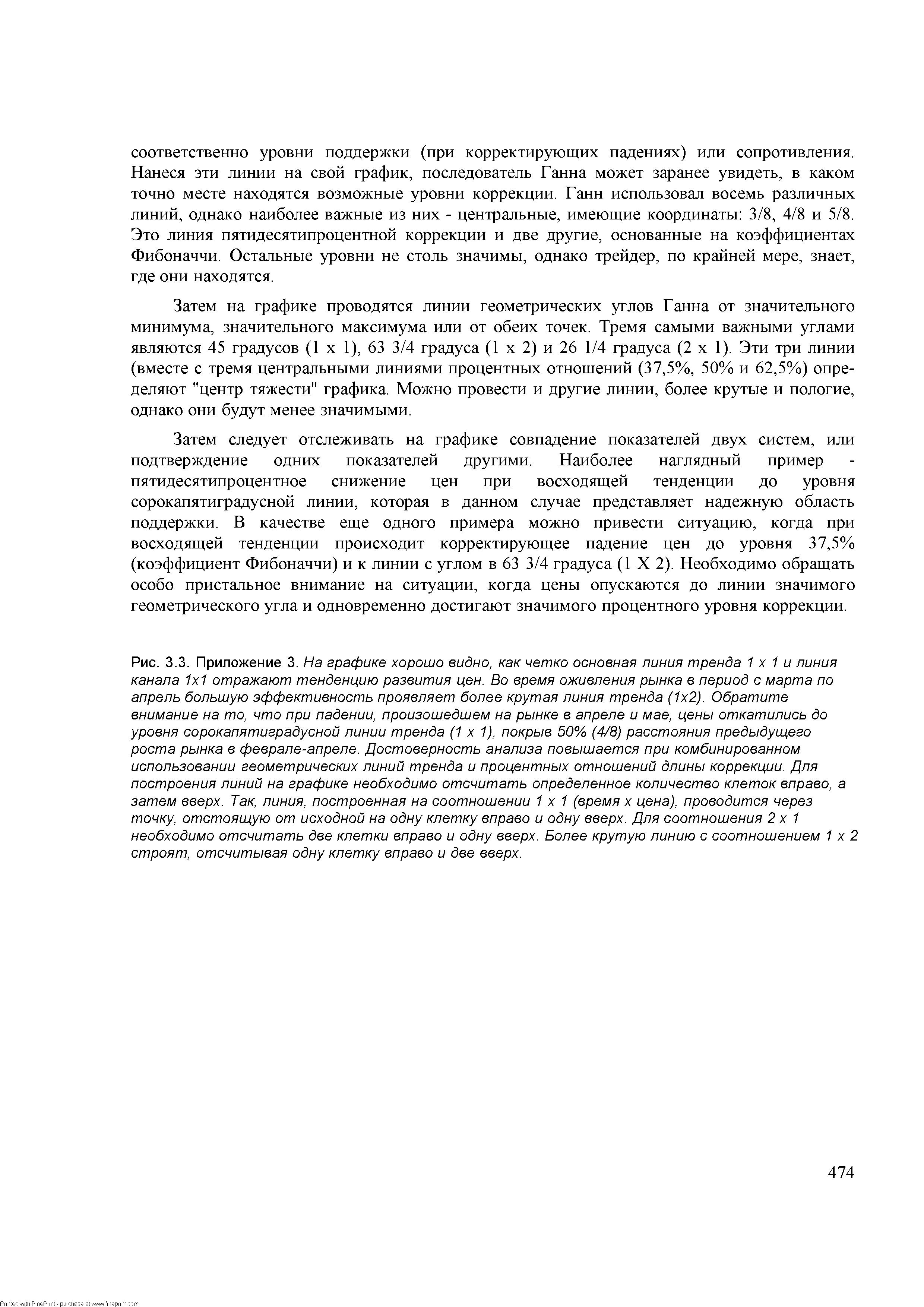

| Рис. 3.3. Приложение 3. На графике хорошо видно, как четко основная линия тренда 1 х 1 и линия канала 1x1 отражают тенденцию развития цен. Во время оживления рынка в период с марта по апрель большую эффективность проявляет более крутая линия тренда (1x2). Обратите внимание на то, что при падении, произошедшем на рынке в апреле и мае, цены откатились до уровня сорокапятиградусной линии тренда (1 х 1), покрыв 50% (4/8) расстояния предыдущего роста рынка в феврале-апреле. Достоверность анализа повышается при комбинированном использовании геометрических линий тренда и процентных отношений длины коррекции. Для построения линий на графике необходимо отсчитать определенное количество клеток вправо, а затем вверх. Так, линия, построенная на соотношении 1x1 (время х цена), проводится через точку, отстоящую от исходной на одну клетку вправо и одну вверх. Для соотношения 2x1 необходимо отсчитать две клетки вправо и одну вверх. Более крутую линию с соотношением 1x2 строят, отсчитывая одну клетку вправо и две вверх. |  |