Формирование модели голова-плечи . [c.26]

Аналогичная модель разворота формируется и на медвежьем тренде. Ее иногда называют перевернутой моделью голова — плечи , которую, я надеюсь, читатель сумеет изучить самостоятельно. [c.27]

На рис.16 представлена модель нисходящего треугольника. Эта фигура тоже является частным случаем консолидационной перевернутой модели голова — плечи , только в этом случае тренд входит в треугольник сверху, линия тренда, соединяющая минимумы обоих плеч и головы, горизонтальна, а линия шеи смотрит вниз. Все изложенное выше для восходящего треугольника на бычьем тренде справедливо и для нисходящего треугольника на медвежьем тренде. [c.32]

На рис. 17 представлена фигура продолжения тенденции, которую называют флагом / 8-10 /. Она также является частным случаем консолидационной модели голова — плечи , только в этом случае линия [c.32]

После формирования неудавшейся разворотной модели голова — плечи [c.33]

На рис.18 представлена продолжающая тренд фигура (AB или А В С) под названием вымпел / 9-10/. Эту модель можно рассматривать как частный случай консолидационной модели голова — плечи , так и треугольников (она еще напоминает симметричный треугольник). Все, что было справедливо для треугольников, справедливо и для вымпела. Особенность же вымпела в том, что, как правило, эта фигура появляется на значительно более коротких интервалах, чем треугольник, и, соответственно, вымпел сигнализирует о продолжении тренда на более короткие промежутки времени, чем, скажем, треугольники. [c.37]

В разделе 1.2.1, изучая разворотную модель голова — плечи , мы коснулись понятия объема сделок, подразумевая под объемом общее количество входов в рынок и выходов из него, зафиксированные за время формирования бара. Показатели объема в чистом виде на круглосуточном рынке Форекс отсутствуют. Известно только, что минимальная сумма сделки эквивалентна не менее 5 000.000. [c.67]

Объем часто используют в качестве подтверждающего индикатора в анализе трендовых моделей (в частности, см. анализ поворотной модели голова — плечи в разделе 1.2.1). [c.70]

Ценовая модель голова и плечи — одна из наиболее надежных и широко известных. Свое название она получила из-за сходства с головой и расположенными по обе стороны плечами. Причину распространенности этой модели разворота следует искать в повторяющихся особенностях поведения цен в периоды разворотов тенденций. [c.121]

В условиях устойчивой восходящей тенденции каждый подъем должен сопровождаться увеличением объема торгов. Уменьшение объема при очередном подъеме служит признаком ослабления тенденции. Для типичной модели голова и плечи характерно сокращение объема на среднем пике ( голове ) и его существенное падение на правом плече . [c.122]

Перевернутая модель голова и плечи часто соответствует основаниям рынка. Как и в случае обычной модели голова и плечи объем, как правило, уменьшается в процессе ее формирования и затем возрастает, когда цены поднимаются выше линии шеи . [c.122]

Применение Теории волн Эллиотта не мешает использованию классического графического анализа. Например, классическая модель "голова и плечи" формируется с помощью пиков волны-3 (левое плечо), волны-5 (голова) и волны-В (правое плечо). Линия шеи рисуется соединением самых низких уровней волны-4 и волны-А. [c.186]

Предположим, что у вас 100,000 на торговом счету и что вы желаете рисковать 1 процентом на каждой сделке. Вы определяете потенциальную вершину модели голова-и-плечи на рынке облигаций. Вы видите, что прорыв ниже линии шеи дает возможность короткой продажи и идентифицируете идеальное место, чтобы остановить себя и закрыть сделку, если вы окажетесь неправым. Так получится, что идеальная точка стопа означает риск в 750 на контракт. Сколько контрактов вы должны продать в сделке [c.293]

Вышеприведенный идеализированный пример иллюстрирует четко обозначенную модель "Голова и Плечи" (H S) с прорывом на линии шеи, с незначительной консолидацией ниже нее, а затем вновь закрытием выше нее. Нужно ожидать, что последующее движение рынка будет направлено сильно вверх, потому что сыгравшие на этой моде- [c.91]

Большинство переломных моментов на фьючерсных рынках связаны с днями перелома в тех или иных проявлениях, но в этих случаях день перелома, как правило, является частью более крупной и более важной графической модели. Например, вершина "головы" модели "голова и плечи "вполне может быть днем перелома. Однако это вовсе не означает, что сам по себе день перелома способен переломить существующую тенденцию. [c.90]

Пробел "на разрыв". Этот тип пробела обычно встречается при завершении важных ценовых моделей и, как правило, говорит о начале существенных изменений на рынке. После того, как заканчивается формирование важной модели основания (например, перевернутой модели "голова и плечи"), прорыв (в данном случае линии "шеи") часто происходит в виде пробела "на разрыв". Прорывы из основных моделей вершины или основания рынка являются своеобразной питательной средой для возникновения пробелов этого типа. Прорыв важной линии тренда, знаменующий собой перелом в тенденции, тоже может прийтись на пробел "на разрыв". [c.91]

Давайте теперь подробнее остановимся на самой известной и самой надежной из всех ценовых моделей перелома - модели "голова и плечи". Мы уделим ей особое внимание не только потому, что она действительно очень важна, но и для того, чтобы рассмотреть на ее примере всевозможные нюансы, связанные с анализом моделей перелома. Дело в том, что большинство других моделей перелома, по сути дела, являются лишь вариантами модели "голова и плечи" и не потребуют столь детального объяснения. [c.99]

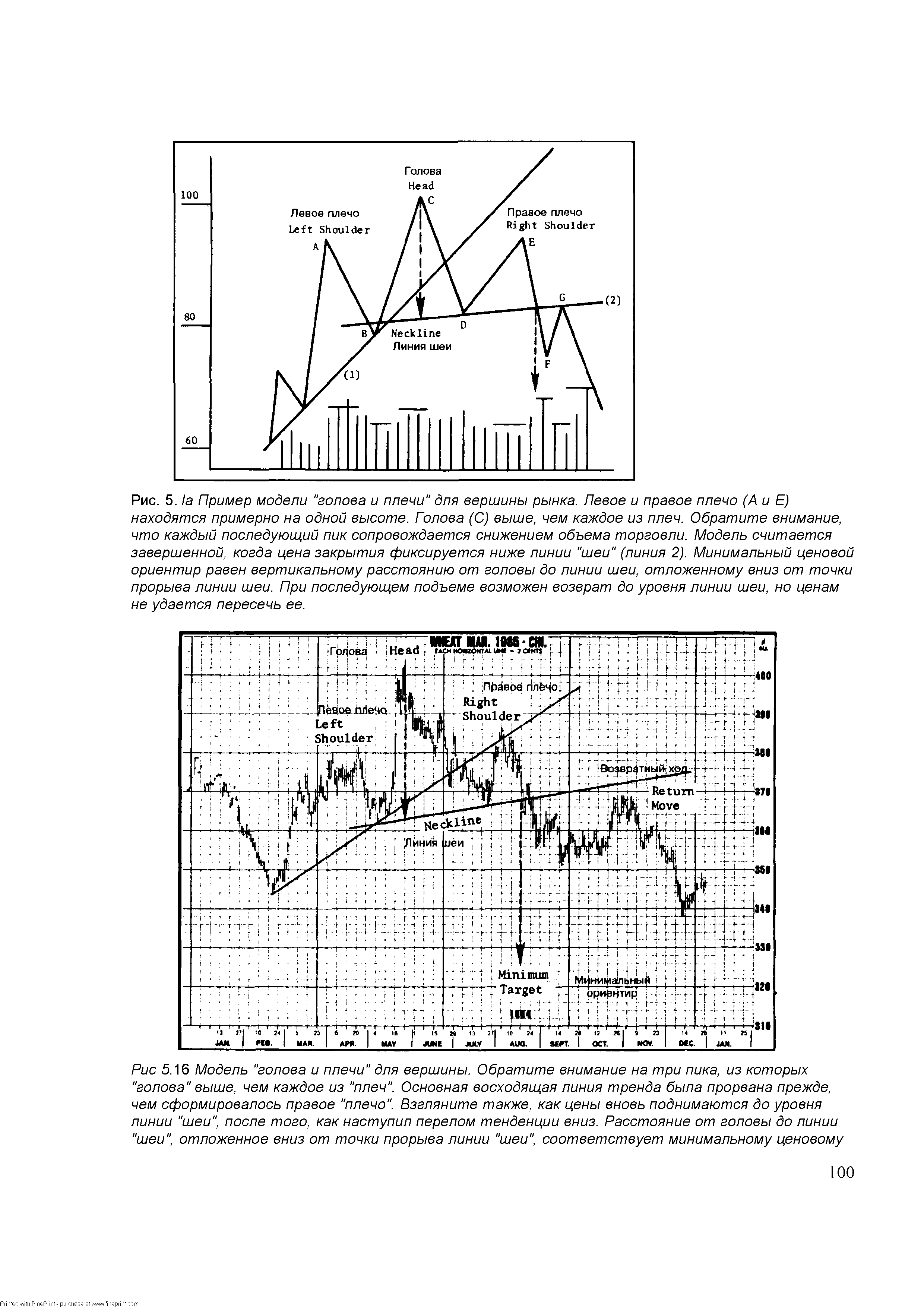

А теперь рассмотрим, как этот сценарий перелома будет выглядеть на вершине рынка, представленной моделью "голова и плечи" (см. рис. 5.1 а и б). В точке А тенденция к повышению продолжает свое развитие без какого-либо намека на вершину. Цены образуют новый максимум, объем при этом возрастает. Все как и должно быть. Затем наступает промежуточный спад (точка В), объем при этом становится меньше, что тоже вполне естественно. В точке С, однако, внимательный аналитик заметит, что торговая активность при прорыве цен выше уровня А была чуть ниже, чем в период предыдущего роста. Само по себе это обстоятельство не имеет решающего значения, но где-то в глубине сознания аналитика включится сигнал тревоги. [c.99]

| Рис. 5. la Пример модели "голова и плечи" для вершины рынка. Левое и правое плечо (А и Е) находятся примерно на одной высоте. Голова (С) выше, чем каждое из плеч. Обратите внимание, что каждый последующий пик сопровождается снижением объема торговли. Модель считается завершенной, когда цена закрытия фиксируется ниже линии "шеи" (линия 2). Минимальный ценовой ориентир равен вертикальному расстоянию от головы до линии шеи, отложенному вниз от точки прорыва линии шеи. При последующем подъеме возможен возврат до уровня линии шеи, но ценам не удается пересечь ее. |  |

Итак, еще раз повторим основные составляющие модели "голова и плечи" для вершины [c.101]

Что же мы имеем Три явно выраженных пика, из которых средний ("голова") немного выше, чем два остальных ("плечи" на нашем графике - это точки А и Е). Однако, модель считается завершенной только тогда, когда линия шеи оказывается прорвана вниз по результатам на момент закрытия. Здесь снова действует 3%-й критерий прорыва (или его производные) или же требование, чтобы в течение двух дней подряд цены закрытия были ниже уровня линии "шеи" (так называемое "правило двух дней"). Оба эти правила могут служить для дополнительного подтверждения истинности данной ценовой модели. И до тех пор пока этот прорыв вниз не произошел, говорить о модели "голова и плечи" и о (Вершине рынка рано, так как всегда есть возможность возобновления предыдущей тенденции к повышению. [c.102]

Сопутствующие изменения объема торговли играют важную роль в формировании модели "голова и плечи", как и практически любой другой ценовой модели. Как правило, второй пик ("голова") сопровождается меньшим объемом, чем левое "плечо". Это не является необходимым условием, скорее, это закономерность и первый предупредительный сигнал об уменьшении давления со стороны покупателей. Самым же важным сигналом является значение объема, совпадающее с третьим пиком (правым "плечом"). Тут объем должен быть значительно меньше, чем в двух других случаях. Затем объем торговли вновь возрастает при прорыве линии "шеи", падает во время возвратного хода и опять начинает увеличиваться после того, как возвратный ход завершен. [c.102]

Как мы уже говорили выше, при завершении моделей вершины рынка объем торговли не является фактором первостепенной важности. Однако, на определенной стадии в развитии нисходящей тенденции объем все-таки должен начать расти, если это действительно нисходящая тенденция. Гораздо более важную роль объем торговли играет в том случае, когда речь идет об основании рынка. Однако, прежде чем коснуться этой темы, давайте рассмотрим способы измерения модели "голова и плечи". [c.102]

При определении ценовых ориентиров необходимо принимать во внимание целый ряд факторов. Тот способ, о котором мы говорили выше, когда речь шла о модели "голова и плечи" - это только первый шаг. Существует множество других технических факторов, которые необходимо учитывать. Например, где находятся важные уровни поддержки, образованные промежуточными спадами при предыдущей тенденции к повышению Дело в том, что, как правило, тенденция к понижению именно на этих уровнях "замирает". Следующий важный фактор -процентные отношения длины коррекции. Мы знаем, что максимальная протяженность нисходящей тенденции, как правило, составляет 100% от расстояния, пройденного ценами во время предыдущего бычьего рынка. Но где располагаются 50%-ный и 66%-ный уровни коррекции Ведь именно на этих уровнях обычно находятся области мощной поддержки ниже рынка. Большое значение имеют и ценовые пробелы, возникшие во время предыдущего роста. Они тоже часто выполняют функцию поддержки. Не следует забывать также и о долгосрочных линиях тренда, / если они находятся ниже рынка. [c.103]

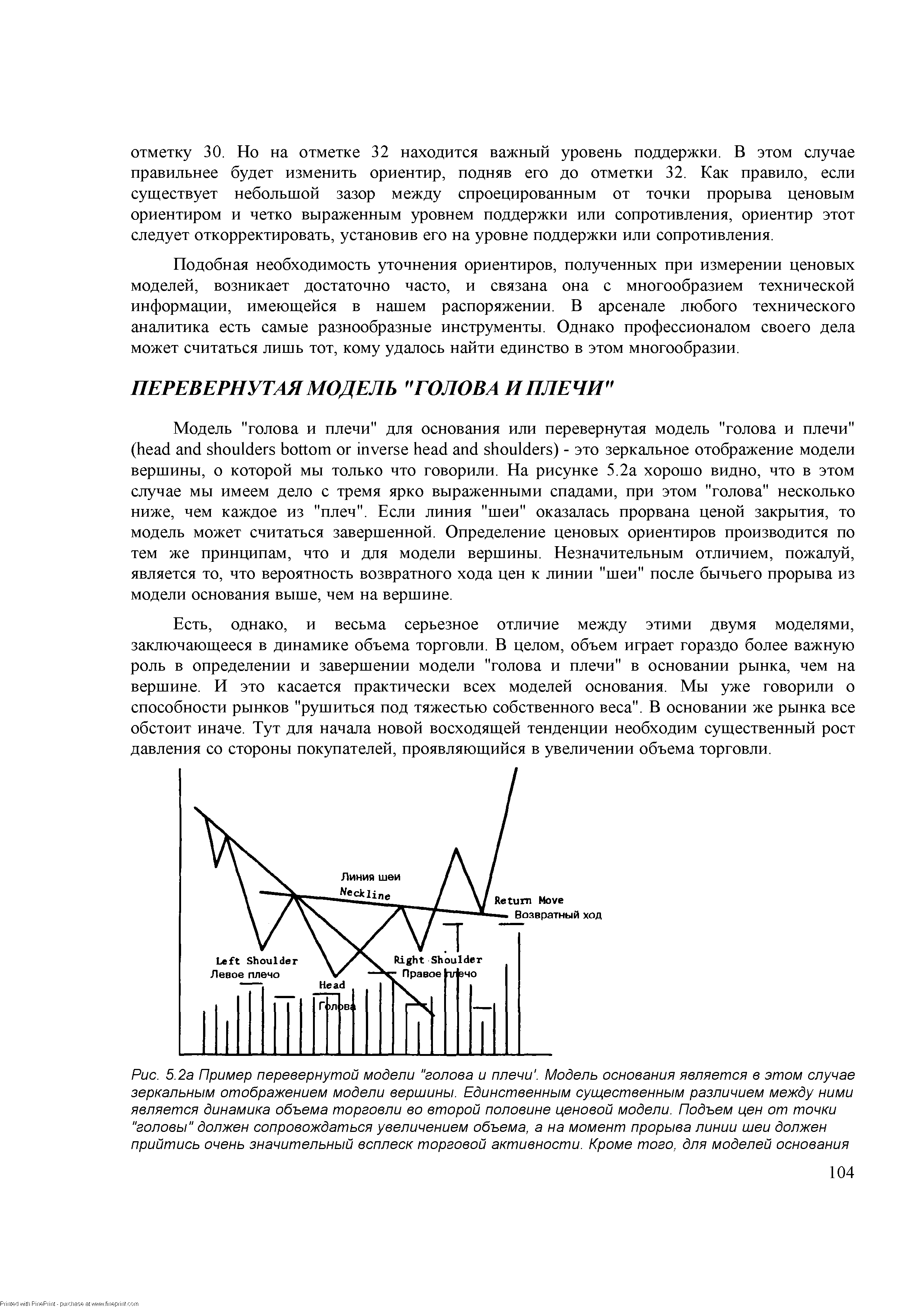

ПЕРЕВЕРНУТАЯ МОДЕЛЬ "ГОЛОВА И ПЛЕЧИ" [c.104]

Есть, однако, и весьма серьезное отличие между этими двумя моделями, заключающееся в динамике объема торговли. В целом, объем играет гораздо более важную роль в определении и завершении модели "голова и плечи" в основании рынка, чем на вершине. И это касается практически всех моделей основания. Мы уже говорили о способности рынков "рушиться под тяжестью собственного веса". В основании же рынка все обстоит иначе. Тут для начала новой восходящей тенденции необходим существенный рост давления со стороны покупателей, проявляющийся в увеличении объема торговли. [c.104]

| Рис. 5.2а Пример перевернутой модели "голова и плечи. Модель основания является в этом случае зеркальным отображением модели вершины. Единственным существенным различием между ними является динамика объема торговли во второй половине ценовой модели. Подъем цен от точки "головы" должен сопровождаться увеличением объема, а на момент прорыва линии шеи должен прийтись очень значительный всплеск торговой активности. Кроме того, для моделей основания |  |

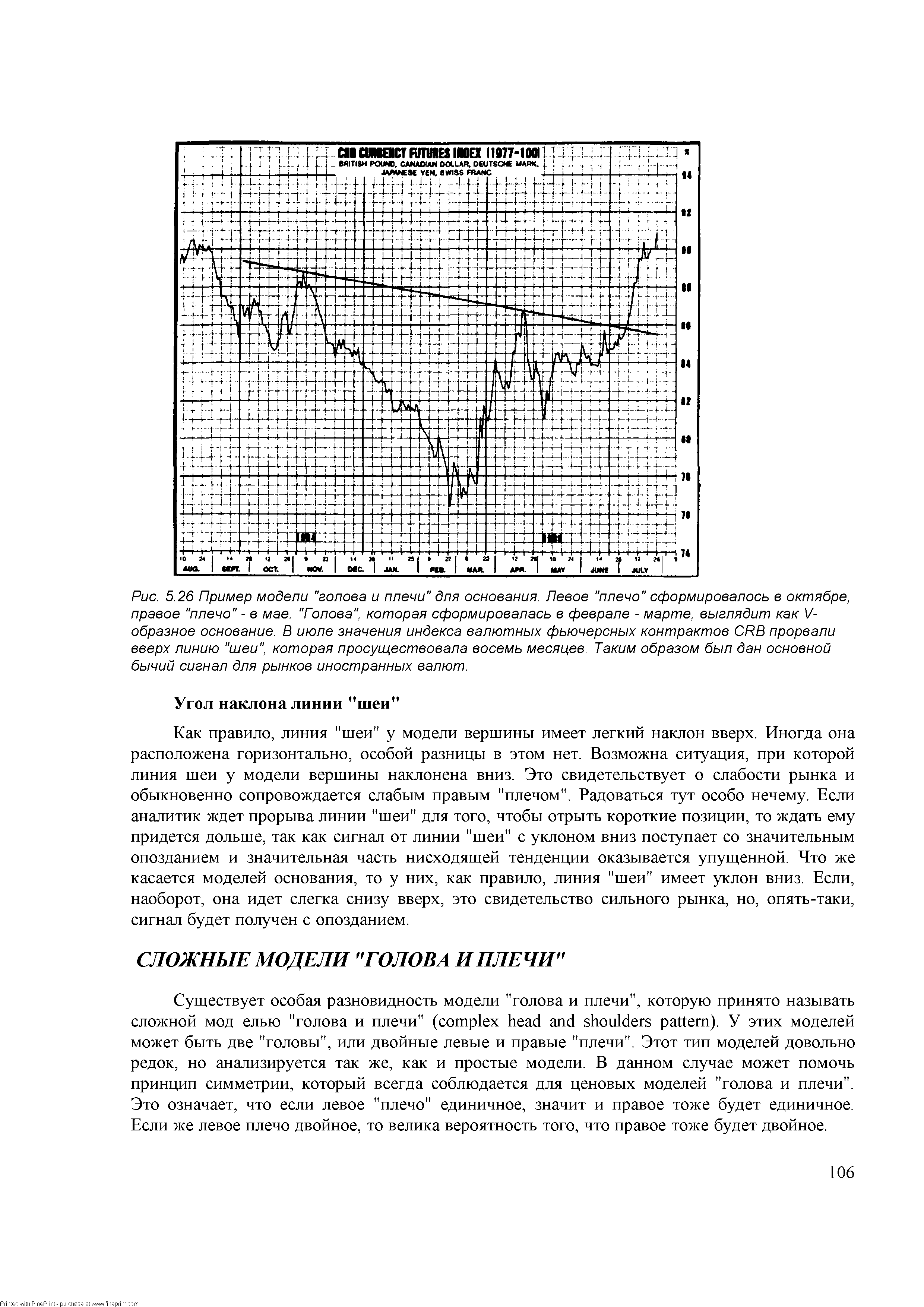

| Рис. 5.26 Пример модели "голова и плечи" для основания. Левое "плечо" сформировалось в октябре, правое "плечо" - в мае. "Голова", которая сформировалась в феврале - марте, выглядит как V-образное основание. В июле значения индекса валютных фьючерсных контрактов RB прорвали вверх линию "шеи", которая просуществовала восемь месяцев. Таким образом был дан основной бычий сигнал для рынков иностранных валют. |  |

Рис 5.3 Тактика для перевернутой модели "голова и плечи". Многие трейдеры начнут открывать длинные позиции еще в то время, когда правое плечо (Е) будет в процессе формирования. Есть масса возможностей выйти на рын.ок пораньше это и коррекция длиной в половину или две трети подъема цен от точки С до О, и падение цен до краткосрочного уровня поддержки или до уровня пробела поддержки, и спад до уровня основания левого плеча (точка А на графике), и прорыв краткосрочной нисходящей линии тренда (линия 1). Можно открыть дополнительные длинные позиции при прорыве линии "шеи" или во время возвратного хода цен к уровню линии шеи уже после прорыва. [c.107]

На рис.11 представлен график курса USD/ JPY 15min и объем торгов (в тиковом режиме и без корректирующих коэффициентов на разное время суток). На нем в рамку АССА заключена разворотная фигура, называемая тройная вершина /8-15 /. Как видно, она является частным случаем модели голова — плечи (когда голова и плечи на одном уровне цен). Эта фигура, на мой взгляд, чаще встречается на рынке Форекс, чем классическая голова — плечи , и в комбинации с подтверждающими сигналами осцилляторов Ssto h, RSI MA D (об осцилляторах см. раздел 1.5) практически безошибочно сигнализирует о развороте тренда. [c.27]

На рис.13 представлена фигура перелома, которую часто называют шип /9-10/. Эта фигура также является частным случаем безплечной модели голова — плечи . Как видно, шип характеризуется как стремительным движением курса вверх (когда не может сформироваться левое плечо из — за отсутствия коррекции) так и стремительным падением вниз (опять же безоткатное движение цен не формирует правого плеча). Такая фигура разворота часто наблюдается на рынке GBP/USD и GBP/JPY и связана, по — видимому, с объемами торгов GBP на рынке Форекс (существенно меньшими, чем скажем по DEM или HF). [c.30]

На рис.19 представлена фигура, образованная расходящими линиями тренда. Это тоже частный случай неудавшейся модели голова — плечи , когда линия шеи не пробивается и, как следствие, тенденция возобновляется. Все, что было справедливо для моделей треугольника и вымпела, справедливо и для расходящейся фигуры. В частности, если продолжить расходящиеся линии тренда в обратную сторону до их пересечения (пусть будет точка К), то при АВ/ВК больше 1/3 выход курса валюты из фигуры будет сильным, если же АВ/ВК меньше 1/3, то выход будет слабым и неопределенным. [c.37]

Этот замечательный инструмент называется Теория волн Эллиотта, один из немногих технических инструментов, который является предсказательным по своей природе. Проницательный трейдер или инвестор может использовать эти принципы для аккуратного предсказания крайних точек рынка. Большинство форм технического анализа, хотя, в общем, и более точны в определении цены по сравнению с фундаментальными исследованиями, но имеют задержку и более реактивны. Скользящие средние пересекают цены спустя много времени после того, как тренд развернулся. Подтверждение разворотной модели "голова и плечи" или прорыв треугольника случаются спустя много времени после того, как наиболее привлекательные ценовые уровни для входа или выхода уже были достигнуты. Осцилляторы основаны на сглаженных ценах и стремятся следовать за ними а, в общем случае, они хорошо работают лишь на рэнджевых рынках, (то есть находящихся в торговом диапазоне). [c.180]

К этому времени можно вычертить более пологую линию тренда, проходящую через точки двух последних спадов (точки В и D). Она называется линией "шеи". На графике это линия 2. Как правило, у моделей вершины эта линия направлена под небольшим углом вверх (иногда она расположена горизонтально, а в редких случаях наклонена вниз). Определяющим фактором в завершении модели "голова и плечи " является решительный прорыв линии "шеи "ценой закрытия. К этому моменту рынок прорвал линию тренда, проходящую через точки спадов В и D, опустился ниже уровня поддержки (точка D) и теперь удовлетворяет всем требованиям к тенденции на понижение, так как представляет собой ряд последовательно убывающих пиков и спадов. Эту новоиспеченную тенденцию образуют последовательно понижающиеся максимумы и минимумы, представленные на графике точками С, D, E и F. Объем торговли должен увеличиваться при прорыве линии "шеи". Однако это в меньшей степени относится к моделям вершины в ранней стадии развития низходящей тенденции падение цен не обязательно должно сопровождаться ростом объема. [c.101]

Похожий, но более простой способ расчета ценовых ориентиров предполагает измерение длины первой волны падения (отрезок D). Полученное значение затем умножается на 2. В обоих случаях, чем больше высота модели, то есть чем больше ее изменчивость (волатильность), тем больше ценовой ориентир. Мы уже говорили в главе 4, что техника расчета ценовых ориентиров на основе прорыва линии тренда сходна с методом измерения модели "голова и плечи". Теперь вы сами в этом убедились. Линия шеи является своеобразным водоразделом насколько цены поднялись вверх (расстояние от вершины "головы" до линии шеи), настолько же они опустятся вниз после прорыва линии шеи. По мере ознакомления с ценовыми моделями вам станет совершенно очевидно, что расчет ценовых ориентиров на столбиковых графиках прежде всего основан на высоте той или иной ценовой модели, то есть на ее волатилъности (изменчивости). Мы вновь и вновь будем возвращаться к такому способу определения ценовых ориентиров, как измерение высоты модели и проецирование полученного расстояния от точки прорыва. [c.103]