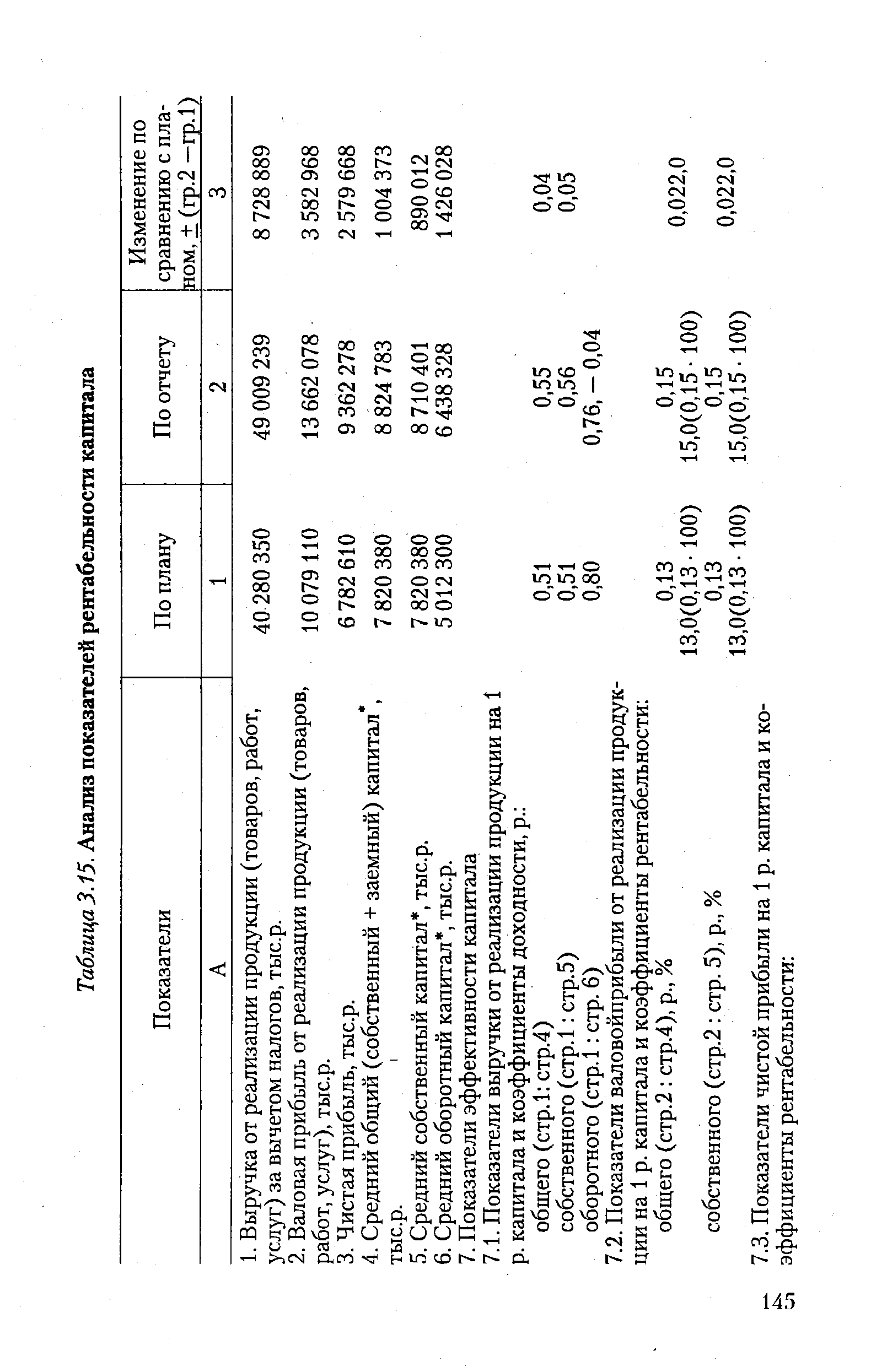

| Таблица 3.15. Анализ показателей рентабельности капитала |  |

Раскрыть экономическую сущность формирования и методику анализа показателей рентабельности капитала. [c.147]

Показатели рентабельности капитала являются важными характеристиками факторной среды формирования прибыли предприятий. Поэтому они обязательны при проведении сравнительного анализа и оценке финансового состояния предприятия. Показатели рентабельности капитала представлены в таблице 14. [c.81]

В процессе анализа необходимо изучить динамику показателей рентабельности капитала, установить тенденции их изменения, провести межхозяйственный сравнительный анализ их уровня с целью более полной оценки эффективности работы предприятия. После этого следует провести факторный анализ изменения уровня данных показателей, который поможет выявить сильные и слабые стороны предприятия. [c.559]

Показатели рентабельности могут иметь неодинаковую динамику например, при росте показателей рентабельности продаж показатели рентабельности активов могут снижаться или наоборот в этом случае необходим факторный анализ показателей рентабельности. Противоречивая динамика показателей рентабельности может быть связана с разнонаправленной динамикой прибыли от обычных операций (которая используется при расчете рентабельности продаж) и прибыли от прочих операций (которая используется в сумме с прибылью от обычной деятельности) при расчете рентабельности активов и рентабельности капитала. [c.344]

Анализ показателей рентабельности позволил выявить следующие негативные тенденции, сформировавшиеся на протяжении анализируемого периода в организации. Во-первых, это снижение рентабельности основной деятельности, проявляющееся, в частности, в снижении показателей маржи. Во-вторых, это еще более значительное снижение показателей рентабельности активов, в том числе таких важнейших их видов, как основные средства и оборотные активы. При этом необходимо отметить, что рентабельность суммарных активов опустилась ниже показателя среднерыночного процента, хотя и осталась выше уровня фактического, достаточно низкого процента по заимствованиям организации. В-третьих, это снижение уровня рентабельности капитала, хотя при этом надо отметить, что рентабельность собственного капитала осталась все же выше предельного уровня доходности. [c.347]

В процессе анализа необходимо изучить динамику показателей рентабельности капитала, установить тенденции их изменения, провести межхозяйственный сравнительный анализ их уровня с целью более полной оценки эффективности работы предприятия и поиска резервов ее повышения. [c.511]

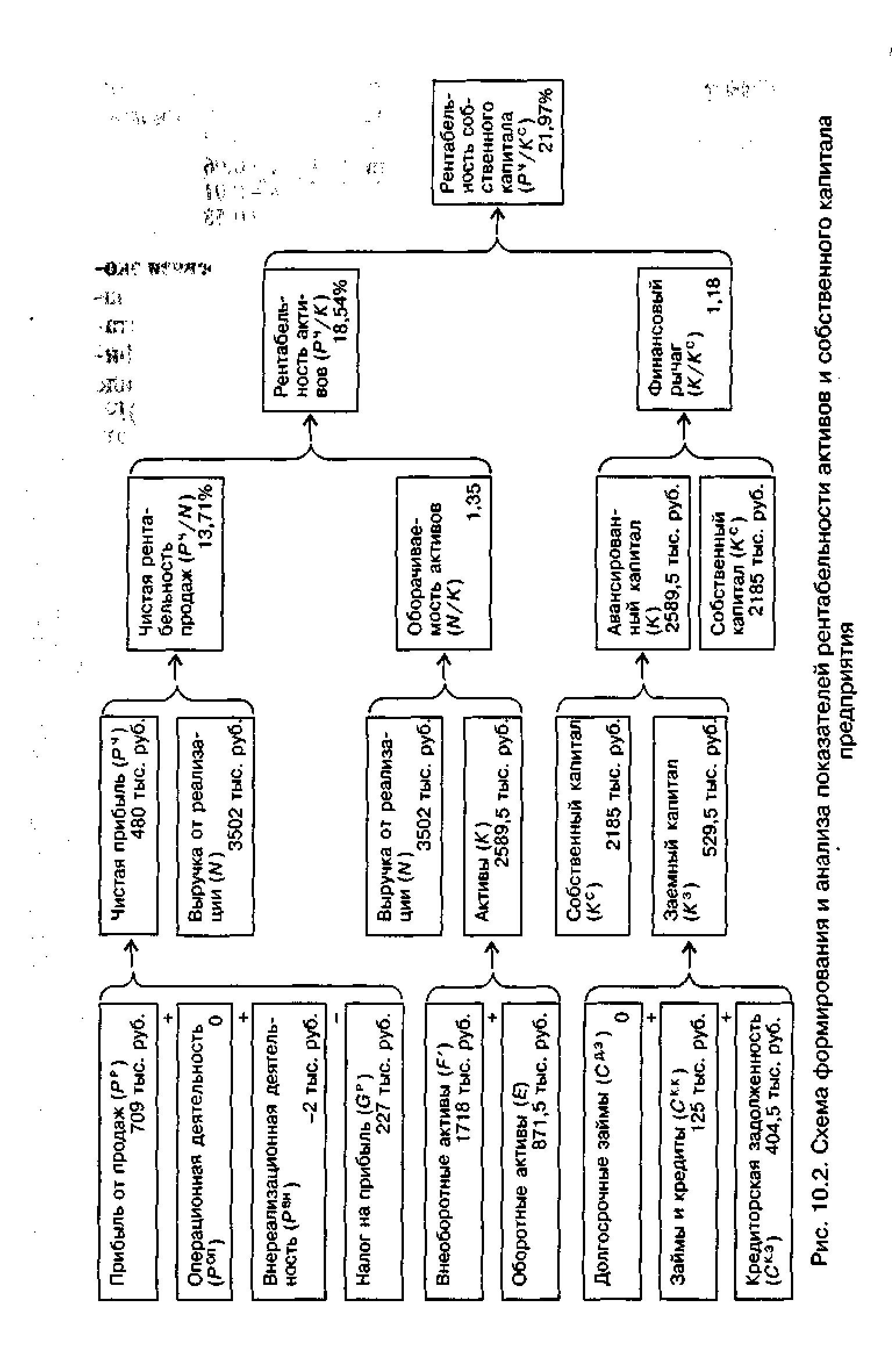

| Рис. 10.2. Схема формирования и анализа показателей рентабельности активов и собственного капитала |  |

В зависимости от направлений вложения средств, формы привлечения капитала, а также целей расчета в финансовом анализе используются различные показатели рентабельности (табл.8) [11]. [c.32]

Объектом исследования бухгалтерского финансового учета является предприятие в целом как самостоятельное юридическое лицо. Дня оценки эффективности функционирования предприятия по данным внешней финансовой отчетности рассчитываются не только показатели платежеспособности и ликвидности предприятия, но и показатели, используемые для анализа структуры капитала, а также коэффициенты оборачиваемости оборотных средств. В целях анализа доходности предприятия в системе финансового учета наряду с абсолютными показателями (балансовой, чистой, нераспределенной прибыли) используют ряд показателей рентабельности. При этом в финансовом анализе под рентабельностью обычно понимается отношение прибыли, полученной за определенный период, к объему капитала, инвестированного в предприятие. Экономический смысл данного показателя состоит в том, что он характеризует прибыль, получаемую вкладчиками капитала с каждого рубля средств (собственных или привлеченных), вложенных в предприятие. [c.390]

В зависимости от направлений вложений средств, формы привлечения капитала, а также целей расчета в финансовом анализе используются различные показатели рентабельности [20] (табл. 7.14), которые рассчитываются на базе информации, содержащейся в бухгалтерском балансе и форме № 2 Отчет о прибылях и убытках предприятия, и малопригодны для решения задач, стоящих перед управленческим учетом и анализом [c.390]

Поскольку оборачиваемость капитала тесно связана с его рентабельностью и является одним из важнейших показателем, характеризующих интенсивность использования средств предприятия и его деловую активность, is процессе анализа необходимо более детально изучить показатели оборачиваемости капитала и установить, на каких стадиях кругооборота произошло замедление или ускорение движения средств. [c.287]

Исходные данные табл. 7.1 о количественных и качественных показателях для проведения факторного анализа рентабельности заемного капитала свидетельствуют о том, что рентабельность заемного капитала в отчетном году по сравнению с предыдущим годом увеличилась на 13,29 пунктов, а рентабельность собственного капитала — на 9,16 пунктов, при этом следует отметить значительно высокий уровень показателей рентабельности отчетного года. Так рентабельность собственного капитала составила 55,56%, рентабельность продаж — 18,1%, а рентабельность заемного капитала — 81,52%, чистая прибыль увеличилась в отчетном году по сравнению с предыдущим годом на 29,31%, стоимость заемного капитала — на 8,24%, а стоимость собственного капитала — на 8%. [c.222]

Факторный анализ рентабельности капитала может выявить слабые и сильные стороны предприятия. Допустим, что два предприятия одной и той же отрасли имеют следующие показатели [c.311]

Показатели рентабельности. Порядок их расчета и анализа. Методика факторного анализа рентабельности производственной и предпринимательской деятельности. Анализ рентабельности капитала. [c.521]

К числу хотя и весьма условных, но довольно объективных показателей деловой активности и эффективности работы предприятий прежде всего относятся показатели оборачиваемости капитала и рентабельности. В процессе анализа определяются их уровень и динамика. Порядок исчисления различных финансовых коэффициентов состоит в следующем. [c.180]

Получаемая банком прибыль является, по существу, главным показателем его деятельности, непосредственно влияющим на его эффективное развитие и стабильное финансовое положение. Вот почему так важен повседневный детальный анализ доходов и расходов банка, его финансовых результатов, их использования. И здесь главную роль играют факторный (причинный) анализ доходов и расходов банка, финансовых результатов - прибыли или убытка, анализ процентной и непроцентной маржи. Наряду с абсолютными показателями, характеризующими финансовые результаты деятельности банка, в анализе необходимо использовать и ряд таких относительных показателей, как коэффициент эффективности использования активов банка, коэффициент общей рентабельности, коэффициент рентабельности капитала и ряд других качественных показателей. [c.341]

Анализ рентабельности. Показатели этой группы предназначены для оценки общей эффективности вложения средств в данное предприятие. В отличие от показателей второй группы здесь абстрагируются от конкретных видов активов, а анализируют рентабельность капитала в целом. Основными показателями поэтому являются рентабельность авансированного капитала и рентабельность собственного капитала. [c.67]

Коэффициенты рентабельности (доходности), с одной стороны, представляют собой частный случай показателей эффективности, когда в качестве показателя эффекта в числителе дроби (8.17) берется прибыль, а в знаменателе — величина ресурсов или затрат. Однако на практике, естественно, анализ далеко не всегда выполняется в строгом соответствии с канонами теории, поэтому, с другой стороны, рентабельность понимается в более широком смысле, нежели эффективность . Не случайно в прикладных науках отличают све группы показателей рентабельности как относительные показатели, в которых прибыль сопоставляется с некоторой базой, характеризующей предприятие с одной из двух сторон — ресурсы или совокупный доход н виде выручки, полученной от контрагентов в ходе текущей деятельности. Два вида базовых показателей и предопределяют две группы коэффициентов рентабельности. В первом случае базовыми показателями (т.е. знаменателями дроби коэффициента рентабельности) выступают стоимостные оценки ресурсов (капитал, материаль- [c.379]

О степени риска проекта можно судить путем проведения анализа показателей и критериев эффективности инвестиционных проектов чистой текущей стоимости, внутренней нормы рентабельности, срока возмещения первоначального капитала, средней за период минимальной цены единицы продукции, при которой значение чистой текущей стоимости обращается в нуль и т.д. [c.272]

В теории финансового анализа содержится оценка оборачиваемости и рентабельности активов по отдельным их составляющим оборачиваемость и рентабельность материальных оборотных средств, средств в расчетах, собственных и заемных источников средств. Однако, на наш взгляд, сами по себе эти показатели мало информативны. Исходя из арифметических расчетов, в результате уменьшения знаменателей при расчете этих показателей по сравнению со знаменателем показателя рентабельности или оборачиваемости всех активов мы имеем более высокую рентабельность и оборачиваемость отдельных элементов капитала. [c.157]

Обычно первый этап работы реализуется в виде экспресс-анализа. Имеется несколько типовых информационных систем его проведения. Система Дюпон была разработана в Германии в 20-х годах. Она базируется на показателе рентабельности инвестированного капитала — произведение рентабельности оборота и оборачиваемости капитала. Рентабельность оборота характеризует сопоставление прибыли и объема продаж, оборачиваемость капитала — объема продаж и инвестированного капитала. Система Дюпон опирается преимущественно на финансовые показатели деятельности предприятия. С помощью такого подхода можно определить основные факторы, влияющие на результат хозяйственной деятельности предприятия и систематически выявлять слабые стороны предприятия. [c.394]

Показатель ROE можно анализировать более детально, если вычислить отношение объема продаж и прибыли к балансовой стоимости за десятилетие или еще более продолжительный период. Рентабельность акционерного капитала можно выразить в связи с 1) объемом сбыта на 1 дол. балансовой стоимости (оборачиваемость) и 2) прибылью на 1 дол. сбыта. Анализ и прогнозирование показателя рентабельности акционерного капитала можно вести с позиций его оборачиваемости или прибыльности продаж. [c.92]

Оценка будущего темпа роста прибыли, полученная на основе показателя рентабельности собственного капитала, исчисленного по балансовой оценке, умноженной на коэффициент накопления прибыли, может быть сопоставлена с оценками того же показателя, полученного двумя другими методами. Возможность такого сопоставления очень полезна. Тщательный анализ различий между величиной трех оценок скорости роста прибыли позволяет сделать разумный выбор пригодной оценки (или коридора значений) темпа роста. [c.93]

Для различных категорий пользователей наибольший интерес представляют разные, соответствующие их профессиональным и финансовым интересам, разделы анализа. Для налоговой инспекции необходимы, в частности, такие финансовые показатели как прибыль, рентабельность активов, рентабельность реализации и другие показатели рентабельности. Для банков-кредиторов важна платежеспособность и ликвидность активов предприятия, т.е. его способность покрыть свои обязательства быстро реализуемыми активами. Такого рода информацию обеспечивает исследование величины и динамики коэффициентов абсолютной и текущей ликвидности. Для партнеров по договорным отношениям (поставщиков продукции и ее потребителей) особенно важна финансовая устойчивость предприятия, т.е. степень зависимости своей хозяйственной деятельности от заемных средств, способность предприятия маневрировать средствами, финансовая независимость предприятия. Для акционеров и инвесторов в первую очередь представляют интерес показатели, влияющие на доходность капитала предприятия, курс акций и уровень дивидендов. [c.49]

Показатель эффективности использования капитала предприятия, в конечном счете, интересующий его акционеров, — отношение чистой прибыли в свободном распоряжении к стоимости активов. Все названные показатели эффективны для использования не в каждый отдельный период, а в динамике. В настоящее время, как правило, практически невозможно сравнение их за ряд лет, но анализ динамики их по кварталам в течение 1—2 лет необходим. При этом надо рассматривать одновременно динамику трех показателей рентабельность активов, рентабельность реализации и оборачиваемость активов. В зависимости от анализируемого показателя рентабельности активов в расчетах участвует либо балансовая прибыль, либо чистая прибыль в свободном распоряжении. [c.59]

Важнейшим показателем рентабельности акционерного капитала и всего собственного капитала, на основе которого определяется дивидендная политика АО, является прибыль на акцию (EPS). Анализ и использование этого показателя в экономических расчетах приводит к довольно интересным результатам. В частности, на основании этого показателя можно определить величину финансового и операционного рычагов. Его роль многообразна. [c.338]

Моделирование показателей рентабельности активов и капитала (чистых активов) как база проведения многофакторного анализа [c.83]

Рассчитайте необходимые показатели и произведите факторный анализ рентабельности капитала хозяйствующего субъекта. В процессе анализа определите степень влияния на уровень рентабельности капитала следующих факторов 1) размера прибыли на рубль выручки 2)коэффициента оборачиваемости оборотных средств 3) фондоотдачи основных фондов 4) фондоотдачи нематериальных активов. Данные для расчета. [c.172]

Из суммы покрытия П вычитаются прямые постоянные затраты по продуктовой группе, связанные с производством и управлением и представленные в виде одного бюджетного показателя. Получают сумму покрытия III, или результат продуктовой группы, или центра прибыли, позволяющую оценить деятельность ее руководителя. Конечно, в оценку деятельности менеджеров должны включаться также отклонения фактических затрат от намеченных в бюджете, которые детализированно учитываются по соответствующим местам возникновения этих затрат, а в разделе Анализ отклонений представляются соответствующие сводные показатели. Результат продуктовой группы может быть преобразован в относительный показатель рентабельности капитала, характеризующий данную продуктовую группу. [c.156]

Для анализа доходности предприятия в системе финансовог о учета наряду с абсолютными показателями (балансовой, чистой, нераспределенной прибыли) используют ряд показателей рентабельности. При этом в финансовом анализе под рентабельностью обычно понимается отношение прибыли, полученной за определенный период, к объему капитала, инвестированного в предприятие. Экономический смысл этого показателя состоит в том, что он характеризует прибыль, получаемую вкладчиками капитала с каждого рубля средств (собственных или привлеченных), вложенных в предприятие. [c.32]

Для анализа прибыльности всего капитала используется показатель, характеризующий способность предприятия использовать активы с наибольшей отдачей (в зарубежной практике — return on assets). Уровень рентабельности активов рассчитывается делением величины прибыли на среднюю сумму стоимости активов и показывает, сколько прибыли приходится на 1 руб. всех затраченных средств вне зависимости от источников их формирования. [c.258]

Бюджеты программ используются для товаров и услуг. Рассматриваются существующие и новые товары. Бюджетируются научно-исследовательские работы, конструирование и технологическая подготовка производства, обслуживание, маркетинг, связи с общественностью. Инвестирование капитала основывается на анализе соотношения затраты/выгоды, риска и ожидаемого показателя рентабельности инвестиций. [c.7]

Что касается анализа коэффициентов рентабельности, то наиболее широкое распространение получила упоминавшаяся выше модифицированная факторная модель фирмы "DuPont". Назначение модели - идентифицировать факторы, определяющие эффективность функционирования предприятия, оценить степень их влияния и складывающиеся тенденции в их изменении и значимости. Поскольку существует множество показателей эффективности, выбран один, по мнению аналитиков, наиболее значимый - рентабельность собственного капитала (ROE). Достаточно эффективным способом оценки является использование жестко детерминированных факторных моделей один из вариантов подобного анализа как [c.286]

Использование различных видов показателей рентабельности позволяет определить влияние структурных элементов капитала на финансовый результат. Одним из инструментов такого рода анализа в рамках концепции метода прямого счета (dire t osting) является понятие операционного (производственного) рычага. В общем смысле, операционный рычаг определяет возможность получения большего или меньшего изменения прибыли при одном и том же снижении выручки. Образное представление этого понятия дано на рис. 8.3. Эффект производственного рычага можно вычислить по формуле Эпр = 1 + РС/П5, где Пб — прибыль до налогообложения (балансовая) F — постоянные затраты. [c.392]

Рентабельность капитала показывает, сколько прибыли за расчетный период времени предприятие получает на один рубль своего капитала. Важен и объем реализации, непосредственно влияющий на прибыль. Каждый рользователь программы финансового анализа наибольшее внимание уделяет особенно важным для него определенным показателям. Но для глубокого исследования и обеспечения обоснованных выводов необходим финансовый анализ по всем разделам для получения объективной И всесторонней картины финансового состояния предприятия. [c.49]

Факторной анализ по схеме компании Du Pont основан на зависимости показателя рентабельности собственного капитала от следующих факторов рентабельность реализованной продукции, ресурсоотдача и финансовый леверидж. [c.190]

Смотреть страницы где упоминается термин Анализ показателей рентабельности капитала

: [c.81] [c.6] [c.266] [c.284] [c.314] [c.43]Смотреть главы в:

Анализ хозяйственной деятельности предприятий -> Анализ показателей рентабельности капитала