Основные виды банковского кредита [c.407]

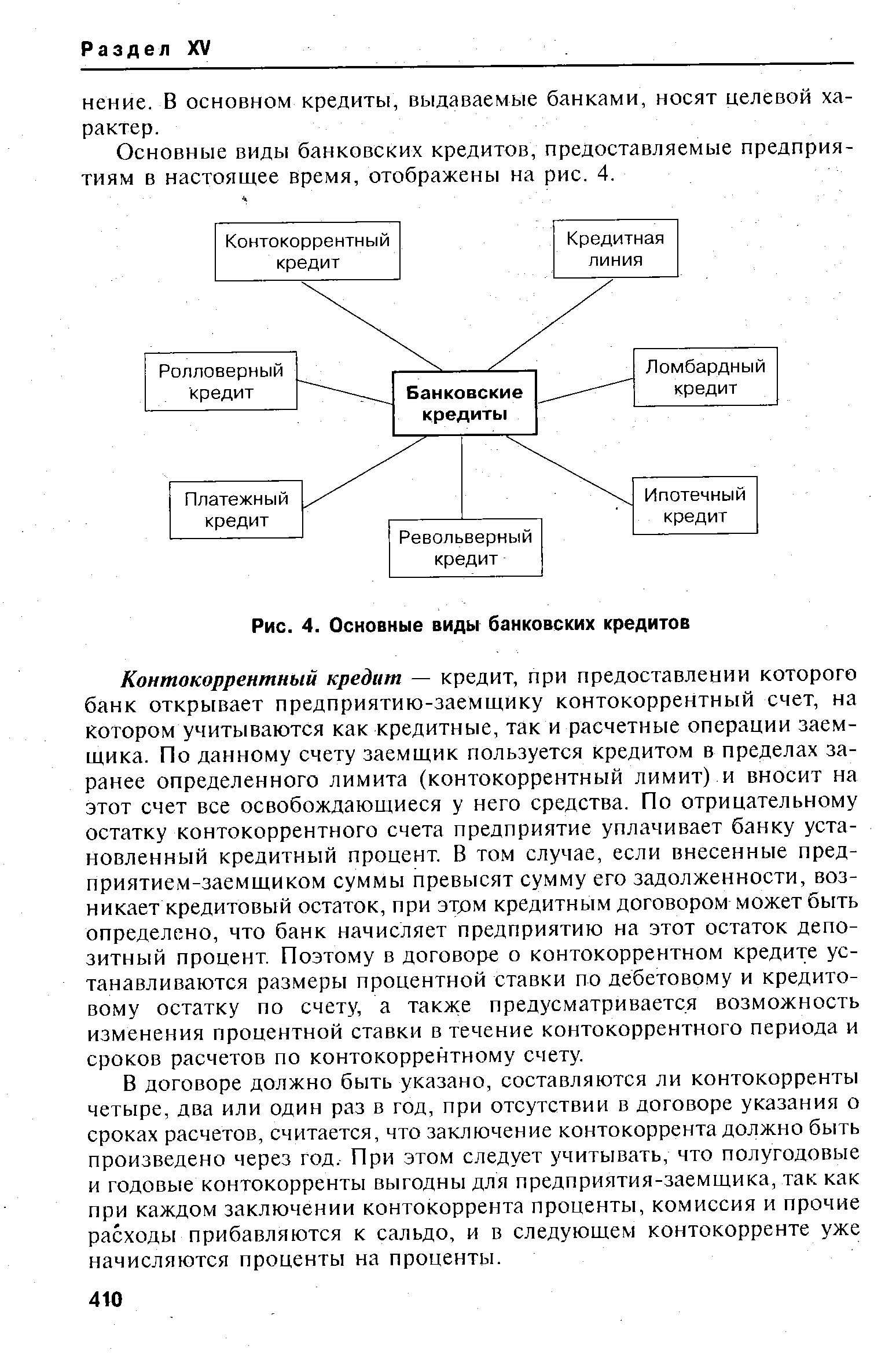

Основные виды банковских кредитов, предоставляемые предприятиям в настоящее время, отображены на рис. 4. [c.410]

| Рис. 4. Основные виды банковских кредитов |  |

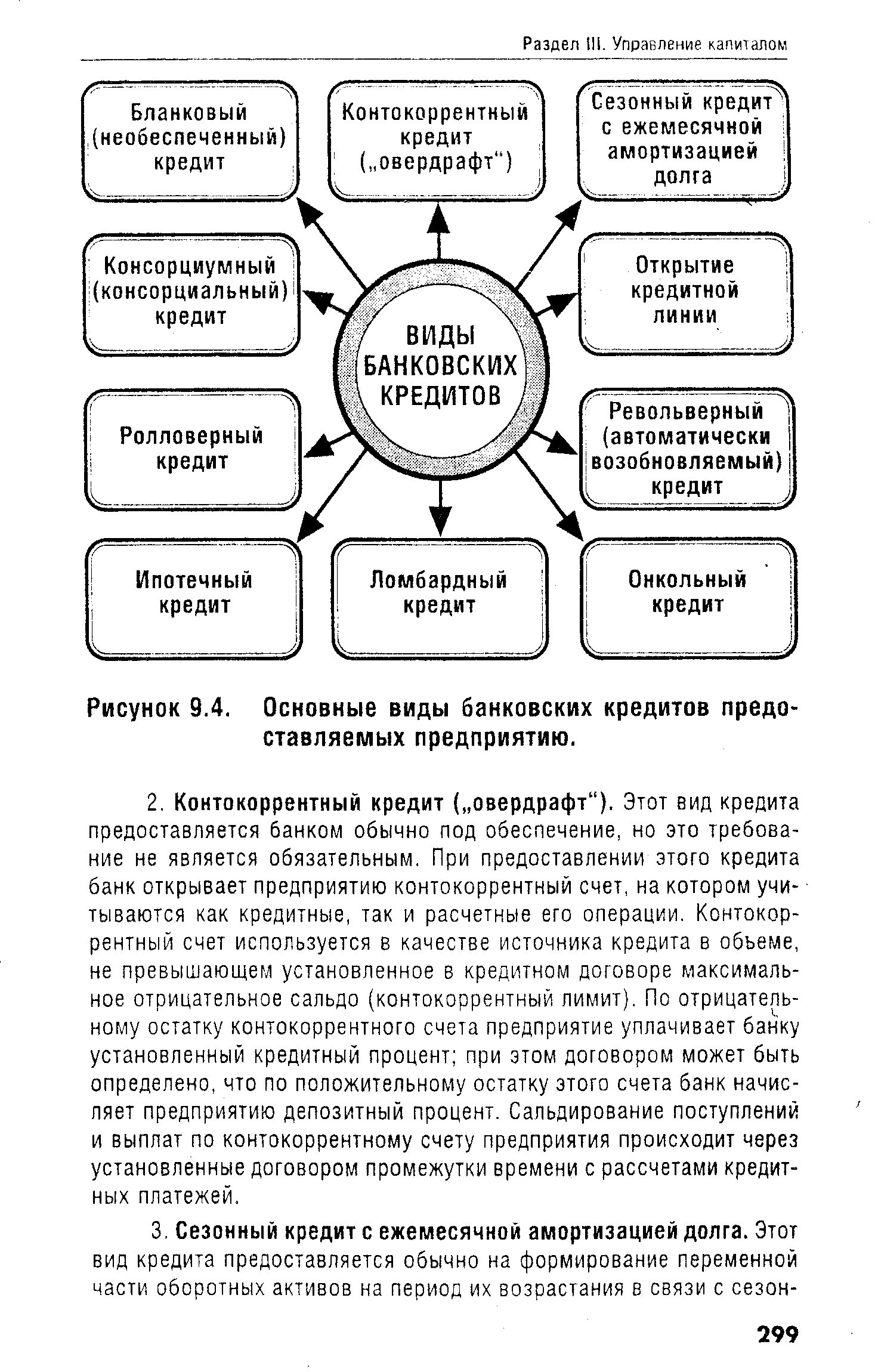

| Рисунок 9.4. Основные виды банковских кредитов предоставляемых предприятию. |  |

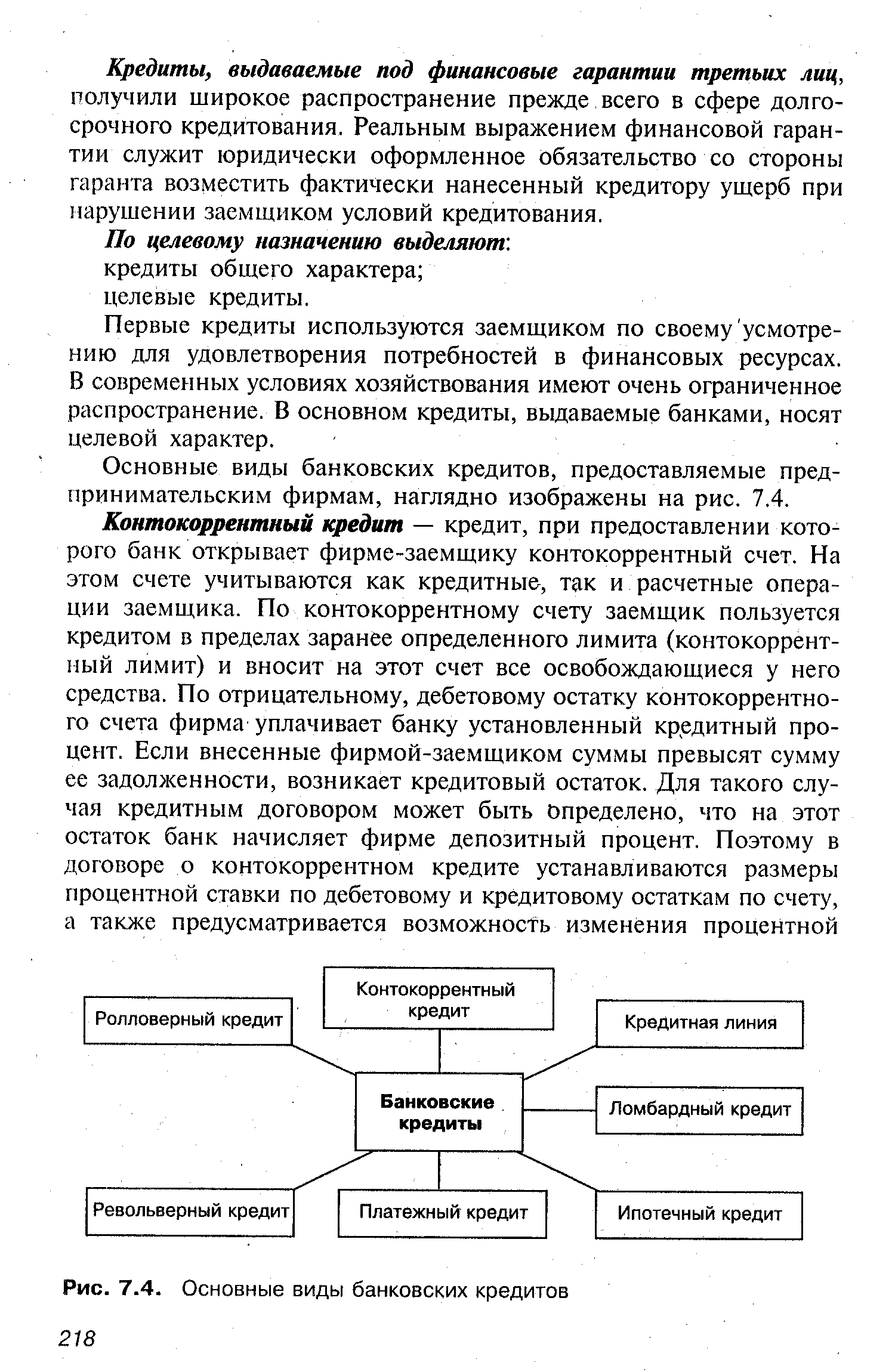

Основные виды банковских кредитов, предоставляемые предпринимательским фирмам, наглядно изображены на рис. 7.4. [c.218]

| Рис. 7.4. Основные виды банковских кредитов 278 |  |

Револьверный (автоматически возобновляемый) кредит. Он характеризует один из видов банковского кредита, предоставляемого на определенный период, в течение которого разрешается как поэтапная выборка" кредитных средств, гак и поэтапное частичное или полное погашение обязательств по нему (амортизация суммы основного долга). Внесенные в счет погашения обязательств средства могут вновь заимствоваться предприятием в течение периода действия кредитного договора (в пределах установленного кредитного лимита). Выплата оставшейся непогашенной суммы основного долга и оставшихся процентов по нему производится по истечении срока действия кредитного договора. Преимуществом этого вида кредита в сравнении с открытием кредитной линии являются минимальные ограничения, накладываемые банком, хотя уровень процентной ставки по нему обычно выше. [c.300]

В условиях капитализма типичной формой Д. к. являются облигационные займы промышленных, транспортных и коммунальных предприятий. Крупные предприятия стремятся свои облигационные долги погашать за счет выпуска новых облигационных займов, что влечет за собой большой рост их задолженности. Д. к. выступает не только в форме выпуска облигаций, но и в виде банковского кредита. В эпоху империализма в связи с гигантской концентрацией произ-ва и большим ростом основного капитала повышается удельный вес Д. к. за счет снижения удельного веса краткосрочного кредита. При этом банки, предоставляя Д. к. предприятиям, стремятся сохранить внешнюю форму краткосрочных вложений банковских средств. Так, кредит на капитальные затраты выдается в форме контокоррента (см.), учета финансовых векселей, переписываемых на новые сроки, и т. п. Такие кредиты предприятия погашают за счет поступлений от последующего увеличения акционерного капитала или выпуска новых облигационных займов. Предоставление банковскими монополиями Д. к. промышленным монополиям является одним из важных факторов сращивания банковского капитала с промышленным. Банки принимают также активное участие в выпуске облигационных займов, в эмиссии акций промышленными и др. компаниями, причем вкладывают в них средства до реализации ценных бумаг, к-рые они размещают среди своих клиентов и на бирже. Коммерческие банки, мобилизующие свои ресурсы гл. обр. в форме депозитов, большей частью избегают длительных вложений в облигационные займы и акции предприятий. Для этой цели создаются специальные об-ва финансирования, инвестиционные тресты и др., мобилизующие средства путем выпуска собственных акций и облигаций, а привлеченные таким образом денежные капиталы вкладывают в акции и облигации промышленных и др. предприятий (см. Инвестиционные банки). [c.397]

Все хозрасчетные предприятия функционируют на основе использования собственных средств, которые предоставлены им государством в виде основных фондов и части оборотных средств в постоянное пользование. В то же время при временной дополнительной потребности они могут использовать заемные средства в виде банковского кредита. Принцип сочетания собственных и заемных средств способствует наиболее эффективному хозяйствованию. [c.281]

Последние три раздела плана счетов посвящены учету источников хозяйственных средств. На счетах раздела Фонды и резервы отражают в основном источники собственных средств объединения (предприятия)—уставный фонд, фонды экономического стимулирования, на счетах раздела Кредиты банков и финансирование — заемные средства, находящиеся в обороте предприятия в виде банковских кредитов краткосрочного и долгосрочного характера, а также источники средств специального назначения, выделенные объединению (предприятию) для осуществления капитального строительства, научно-исследовательских работ и др. [c.29]

Краткосрочные кредиты — кредиты, выдаваемые Госбанком на срок до 1 года. К. к. выдаются преимущественно на временное пополнение оборотных средств предприятий. Основными видами банковских К. к. являются ссуды под сверхнормативные запасы товарно-материальных ценностей, кредиты по обороту, ссуды на сезонные затраты производства, расчетные кредиты. К. к., полученные предприятиями, учитываются по счету № 90 Краткосрочные ссуды банка . По кредиту этого счета записывают полученные ссуды, а по дебету — погашение задолженности по ссудам. Учет ведут в установленных регистрах (журналах-ордерах № 4 и 4а, ведомостях [c.68]

Помимо дочерней лизинговой компании, в структуре ОАО КамАЗ предполагается взаимодействие АО с самостоятельными отечественными лизинговыми компаниями. Этот вариант, по мнению специалистов, требует меньших затрат для ОАО КамАЗ по сравнению с предыдущим и наиболее реален на данный момент, так как не требует специально для этого создания новых структур, а следовательно, и новых затрат финансовых и материальных ресурсов. Однако анализ вновь создаваемых отечественных лизинговых фирм, особенно на первых порах их деятельности, показывает, что основная проблема реализации лизингового бизнеса сегодня заключается в преодолении зависимости от внешнего источника привлечения ресурсов в виде банковского кредита. Это обстоятельство в сегодняшних условиях развития рыночных отношений делает лизинговые фирмы сильно уязвимыми, хотя в зарубежной практике лизинговые компании для осуществления своих операций используют преимущественно заемные средства, за их счет формируется до 75% всех ресурсов (50. - С. 40). В этих условиях эффективность деятельности лизинговых фирм зависит от общей установки банковской политики. Она выражается в возможности получения банковского кредита в необходимое время и в необходимом количестве, в колебаниях процента за кредит, которые зависят как от суммы получаемых средств, так и от сроков их привлечения, а также от ряда других обстоятельств. [c.54]

Кроме общей определяется расчетная рентабельность. Она находится как отношение балансовой прибыли, уменьшенной на сумму платы за все виды ресурсов, сумму процентов за пользование банковским кредитом, к среднегодовой стоимости производственных фондов за вычетом стоимости льготных фондов либо к затратам на производство. Расчетная рентабельность является фондообразующим показателем в системе экономических стимулов, направленных на улучшение использования ресурсов, ввод в действие новых производственных мощностей и т. д. На увеличение прибыли и соответственно рентабельности влияет ряд технико-экономических факторов, основные из которых следующие рост объема производства и реализации продукции снижение себестоимости продукции дополнительная прибыль за счет экономического эффекта у потребителя в результате применения новых изделий, а также валютные поступления, полученные от реализации продукции на экспорт и продажи лицензий. [c.158]

Финансовый план предприятия — завершающий раздел техпромфинплана предприятия, где отражаются в обобщённом виде доходы и расходы предприятия, наличие, формирование и использование основных и оборотных фондов, распределение прибыли, взаимоотношения с банком и бюджетом. Поэтому анализ финансовой деятельности и финансового состояния является также завершающим этапом анализа работы предприятия, в котором должны быть даны общая оценка финансовой деятельности состояние и обеспеченность предприятия собственными и отдельно нормируемыми оборотными средствами эффективность их использования обеспеченность банковских кредитов и правильность их использования состояние расчетов, платежная готовность предприятия, правильность использования прибыли. [c.201]

Селу нужны деньги, но никак не в виде безвозмездной помощи из казны. Банковские кредиты — вот главный источник финансирования. Пока же процент по кредитам слишком высок и непосилен для аграриев. И это — вина государства. Ведь именно оно не сумело обеспечить нужную стабильность для снижения ставки. Теперь государство должно взять на себя субсидирование выплаты этих высоких процентов, но не напрямую, банкам, а самим заемщиком. Прежде всего надо снять долговую финансовую удавку на горле деревни, которая задолжала бюджету, внебюджетным госфондам и поставщикам более 185 млрд. руб. Однако большую часть этой суммы составляют пени со штрафами (более 60 млрд. руб.), рассчитанные по совершенно грабительской методике, отдать которые невозможно. Речь идет о том, чтобы 125 млрд. руб. долгов рассрочить на десять лет, а 60 млрд. пресловутых пеней со штрафами просто списать. Это должно привлечь желанные инвестиции и кредиты в аграрную сферу. При этом государство должно компенсировать сельскохозяйственным производителям три четверти банковских процентов. А для гарантированного возврата этих средств и для сохранения рынка продовольствия от нежелательных ценовых провалов Россия должна создать государственный механизм закупки зерна и основных видов продовольствия. [c.100]

На рынке банковских кредитов функционирует межбанковский сегмент, на котором кредитные организации разных стран размещают друг у друга временно свободные финансовые ресурсы, в основном в виде краткосрочных депозитов, а также в виде текущих счетов и ссуд. В России величина всех размещенных нерезидентами (в большей части это иностранные банки) депозитов и текущих счетов едва достигает 10 млрд долл., что связано с неблагоприятным инвестиционным климатом в стране и невысокими международными рейтингами даже ведущих российских банков. [c.527]

Анализ структуры пассива баланса, характеризующего источники средств, показывает, что основными их видами являются акционерный капитал, заемный капитал и отложенная прибыль (фонды собственных средств и нераспределенная прибыль). Цена каждого из привлеченных источников средств различна, поэтому цену капитала предприятия находят по формуле средней арифметической взвешенной. Основная сложность заключается в исчислении стоимости единицы капитала, полученного из конкретного источника средств. Для некоторых источников ее можно вычислить достаточно легко (например, цена банковского кредита) по другим источникам это сделать довольно трудно, причем точное исчисление практически невозможно. Тем не менее даже приблизительное знание цены капитала предприятия весьма полезно как для сравнительного анализа эффективности авансирования средств в его деятельность, так и для осуществления им собственной инвестиционной политики. Для определения цены капитала рассчитаем цену основных источников капитала и их элементов. [c.201]

Для разработки прогнозного годового сводного бюджета следует использовать в качестве исходных данных прогноз денежной выручки от реализации продукции обобщенные данные по постоянным издержкам производства с распределением их по основным видам продукции, а также данные по переменным издержкам по каждой товарной группе прогноз налоговых выплат, банковских кредитов и возможностей их возврата а также данные о разнице между временем отгрузки и временем оплаты продукции удельные веса поставок продукции за предоплату. [c.687]

Эти показатели отражают тот факт, что японские компании осуществляют инвестиции в основном за счет банковских кредитов, что обусловливает использование показателя срока окупаемости, а также то, что долгосрочный рост производства на основе долгосрочного планирования рассматривается как более важный фактор, чем получение краткосрочных выгод в виде более высокой нормы прибыли. [c.381]

Кредит — это движение ссудного капитала (денежного капитала), предоставляемого в ссуду на условиях возвратности за плату в виде процента. Он выступает в двух основных формах коммерческого и банковского кредита. [c.489]

В качестве наиболее часто встречающихся следует выделить следующие виды банковских услуг предприятиям Ф П Г предоставление кредитов предприятиям-участникам для пополнения оборотных средств, ведения торговых операций, а также обновления основных средств доверительное управление временно свободными денежными средствами предприятий проектное финансирование, содействие в разработке бизнес-планов осуществление взаимозачетов на основе вексельного обращения между участниками (создание вексельных центров) поиск внешних инвесторов предоставление банковских гарантий по коммерческим сделкам и проектам предприятий группы финансовый мониторинг разработка планов финансового оздоровления управленческое консультирование. [c.71]

Выбор необходимых видов привлекаемого банковского кредита. Этот выбор определяется в основном следующими условиями [c.304]

Промстройбанк СССР осуществляет кредитование основной деятельности, финансирование и кредитование капитальных вложений, а также необходимых расчетов в промышленности, строительстве, связи, на транспорте, а также в системе Госснаба СССР. Нефтяная, газовая, нефтеперерабатывающая и нефтехимическая отрасли промышленности, их предприятия, организации и стройки открывают свои-счета в Промстройбанке, ведут через него денежные расчеты с другими организациями, получают в его конторах и отделениях различные краткосрочные и долгосрочные ссуды. Каждый из этих хозорганов заключает на месте с банком кредитный договор. Кредит предоставляется предприятию, состоящему на хозрасчете, имеющему самостоятельный баланс и собственные оборотные средства. Хозяйственные организации нефтегазового комплекса широко пользуются многообразными видами банковских ссуд. Формы кредита и порядок его предоставления изложены в гл. XI. [c.23]

Основным продуктом банка в сфере услуг в отличие от промышленного предприятия является не производство вещей, предметов потребления, а предоставление кредита. Специфика банковского кредита состоит в том, что он предоставляется не как некая сумма денег, а как капитал, т.е. предоставленные взаймы денежные средства должны не только совершать кругооборот в хозяйстве заемщика, но и возвратиться к своей исходной точке с приращением в виде ссудного процента как части вновь созданной стоимости. [c.22]

Доходы коммерческие банки получают от всех видов банковских операций и сделок. Наибольший удельный вес в настоящее время в структуре доходов коммерческих банков принадлежит полученным процентам от краткосрочных ссуд, в том числе межбанковских кредитов. Прибыль банка образуется по результатам его деятельности, как разность между фактически полученными доходами и произведенными расходами. Распределение прибыли происходит за отчетный период, то есть по итогам года. В составе расходов основной удельный вес приходится на уплаченные проценты по депозитам, ссудам, межбанковским кредитам, на заработную плату, амортизацию основных средств, инкассацию, содержание оборудования и машин и приобретение ма- [c.14]

Банковский кредит является основным видом кредита в денежной форме. Банки мобилизуют временно свободные денежные средства разных хозяйствующих субъектов и населения, одновременно передают их во временное пользование своим заемщикам — товаропроизводителям, государству, населению. [c.142]

ТОВАРНЫЕ САНКЦИИ —меры экономия, воздействия Госбанка СССР на предприятия и организации, к-рые несвоевременно оплачивают полученные от поставщиков грузы или не погашают в установленные сроки банковские кредиты. В основном применяются в виде режима ответственного хранения неоплаченных грузов. В особых случаях с разрешения Правления Госбанка может быть произведена принудительная продажа банком товарно-материальных ценностей хозяйственной организации, переданных ему в качестве залога выданной ссуды. [c.421]

Предприятия и организации отражают движение банковских кредитов на синтетич. счетах Краткосрочных ссуд банков и Долгосрочных кредитов банков. Ссуды, не оплаченные в срок, учитываются на отдельном субсчете. Счет Краткосрочных ссуд банков предназначен для учета расчетов по ссудам на создание сезонных сверхнормативных запасов сырья, материалов и топлива, временный прирост остатков незавершенного произ-ва, сезонное накопление готовых изделий и товаров, а также на др. временные нужды, вытекающие из хода произ-ва и обращения товаров. Аналитич. учет краткосрочных ссуд ведется с подразделением по их видам и назначению под сезонные затраты, по специальному ссудному счету по товарообороту, под расчетные документы в пути, на покупку лимитированных чековых книжек, на выставление аккредитивов и др. Полученные предприятием краткосрочные ссуды в соответствии с их целевым назначением зачисляются на его расчетный счет, используются непосредственно для платежей либо направляются на погашение ранее выданных ссуд. Зачисление ссуды на расчетный счет отражается по дебету этого счета и кредиту счета Краткосрочных ссуд банков. При погашении ссуд дебетуется счет Краткосрочных ссуд банков и кредитуется счет Расчетного счета. Основанием для учета ссуд являются выписки банков. На счете Долгосрочных кредитов банков учитываются полученные предприятием долгосрочные ссуды на внедрение новой техники и механизацию произ-ва, на расширение произ-ва товаров народного потребления и т. п. Если ссуда использована для капитальных вложений, то в балансе основной деятельности она отражается по дебету счета Отвлеченных средств и кредиту счета Долгосрочных кредитов банков. [c.455]

Коммерческие банки — первичный источник срочного финансирования. Две особенности банковской срочной ссуды отличают ее от других видов банковских кредитов. Первая она имеет срок погашения от 1 года вторая она чаще всего представляет пролонгирование кредита по основному кредитному соглашению. В массе своей эти ссуды подлежат выплате по частям раз в квартал, в полугодие или ежегодно. Схема выплат ссуды обычно связана с возможностью получения заемщиком средств для погашения ссуды. Как правило, эта схема предусматривает равные периодические выплаты, но могут быть установлены нерегулярные выплаты или уплата всей суммы сразу в срок погашения ссуды Иногда ссуда погашается равными частями за исключением последнего платежа, известного как "одноразовый платеж в погашение долга", который больше всех остальных выплат. [c.567]

Отсюда наиболее распространенная схема внесения инвестиций в малые и средние компании, практикуемая среди инвестиционных венчурных фондов в России акционерный капитач увеличивается до разумной величины (допустим, с 15 млн. руб. до 100 млн. руб.). Он распределяется между акционерами в соответствии с достигнутыми договоренностями. Тогда стоимость пакета в 25 % венчурного инвестора будет составлять 25 млн. руб. (4,3 тыс. долл.), которые и вносятся в виде прямых инвестиций. Оставшаяся часть предоставляется в виде инвестиционного кредита, сроком на 5 — 7 лет либо беспроцентно, либо с процентной ставкой, превышающей LIBOR на 2—4 % (что составляет сегодня приблизительно 8—10 % годовых). Впоследствии этот кредит может быть конвертирован в акции или облигации с одновременной дополнительной эмиссией. Основная часть инвестиций при этом отражается Е финансовой отчетности как долгосрочные обязательства компании. Если бы эти средства предоставлялись в виде банковского кредита, компания была бы обязана предоставить банку ликвидный залог стоимостью не менее 720 — 830 тыс. долл. (как правило, предоставляемый коммерческий краткосрочный кредит должен составлять 60—70 % от суммы залога). Дополнительным достоинством этой схемы является также и то, что она позюляет существенно экономить на начоге на имущество 2 % от 2 млн. долл. означает дополнительный отток денежных средств в размере 40 тыс. долл. в год. [c.35]

Прежде всего собственные доходы должны стать основным источником средств, необходимых для функционирования и саморазвития снабженческо-сбытовых предприятий и организаций. В настоящее время основную часть средств, затрачиваемых на покрытие текущих расходов, они получат в виде банковских кредитов (кредитование по обороту). Более эффективным, на наш взгляд, является постепенное накопление собственных оборотных средств за счет некоторого повышения уровня доходных ставок предприятий и организаций отрасли материально-технического снабжения, которое позволяло бы им действительно самостоятельно планировать и осуществлять затраты, направляемые на повышение уровня и улучшение качества обеспечения1. [c.201]

Если попытаться выделить основные виды банковской деятельности, то их можно свести к следующим семи направлениям (рис. 4.19). Некоторые из них требуют пояснений. Так, КРЕДИТОВАНИЕ чаще всего осуществляется под залог ценных бумаг, товаров, а также земли и другой недвижимости (ипотечный1 кредит) кредиты без залога даются лишь надежным заемщикам. РАСЧЕТНОЕ ОБСЛУЖИВАНИЕ - это посредничество в платежах по товарным поставкам, по заработной плате, налогам, пошлинам между предпринимателями, населением и госу- [c.93]

На современном этапе именно финансовый лизинг рассматривается как один из вариантов приобретения имущества. Очевидно, что капитальные вложения могут быть профинансированы за счет двух источников — собственного1 и заемного капиталов. К основным источникам собственных средств относятся уставный капитал и реинвестированная прибыль. Поскольку эти источники либо ограничены в объеме (прибыль), либо трудно мобилизуемы (например, эмиссия сопровождается относительно высокими затратами, достаточной продолжительностью периода мобилизации, определенными ограничениями правового характера и т. п.), неотъемлемо присущее рыночным отношениям требование динамичности принимаемых решений финансового характера, в том числе и в области стратегии развития предприятия, с необходимостью повышает значимость заемного капитала. В наиболее общем виде заемный капитал как долгосрочный источник финансирования подразделяется на банковские кредиты, облигационные займы, а также финансовый лизинг. [c.164]

Видов доходов и расходов, равно как и способов их агрегирования, достаточно много, однако с позиции текущей деятельности структура и значимость отдельных их видов существенно различаются. Так, основным видом дохода выступает выручка от реализации продукции, она и доминирует в составе общих поступлений. Что касается текущих расходов, то здесь ситуация несколько иная — число значимых по удельному весу и различающихся по содержанию видов расходов гораздо больше (очевидно, что расходы по оплате труда принципиально отличаются от расходов по выпате процентов за пользование банковским кредитом). Поскольку для целей анализа, а также оценки и калькулирования себестоимости продукции принято обособлять сущностно различающиеся виды расходов, появляется множественность показателей прибыли как результат последовательного вычитания очередного вида расходов из общей суммы доходов. [c.367]

До недавнего времени в сфере проектного финансирования доминировали американские и канадские банки, позже (в связи с развитием нефтедобычи в Северном море) на арену вышли банки Великобритании. В последние 10 лет на рынке проектного финансирования появился ряд крупных банков Японии, ФРГ, Франции. Кроме банковских кредитов национального происхождения, следует упомянуть в качестве источников средств проектного финансирования кредиты международных финансовых организаций (МБРР, МФК, ЕБРР и др.). Хотя в чистом виде эти кредиты нельзя отнести к проектному финансированию, однако некоторые элементы, признаки такого финансирования имеются. Достаточно серьезным наднациональным источником проектного финансирования являются еврокредиты, которые предоставляются на ролл-оверной основе международными консорциумами (синдикатами) банков. Ролл-оверный кредит — это средне- и долгосрочный кредит, проект по которому устанавливается через определенные интервалы времени (1,3,6,12 мес.) с учетом изменения ставки LIBOR. Банк-кредитор получает определенную маржу, или премию. Она остается фиксированной на весь период кредита или на протяжении основных фаз реализации проекта. Так, может быть установлена более высокая маржа на инвестиционной стадии и более низкая — после ввода объекта в эксплуатацию. В целом роль банковских консорциумов (синдикатов) в проектном финансировании неуклонно возрастает. Особенно это относится к банковским консорциумам и синдикатам, действующим на рынке еврокредитов. [c.209]

Изучение и оценка условий осуществления банковского кредитования в разрезе видов кредитов. Этот этап формирования политики привлечения банковских кредитов является наиболее тоу-доемким и ответственным в силу многообразия оцениваемых условий и осуществления многочисленных расчетов. Состав основных кредитных условий, подлежащих изучению и оценке в процессе формирования политики привлечения предприятием банковского кредита, приведен на рис. 9.6. [c.304]

Страхование при косвенных продажах может быть выполнено в нескольких видах. Это может быть бесплатная опция к основному продукту, предоставление которой повышает его потребительскую привлекательность. Например, банк может предоставлять своим клиентам бесплатный полис страхования медицинских расходов при выезде за границу или страхование автогражданской ответственности, если сумма депозитного вклада или класс кредитной карточки превышает определенный порог. Второй вариант — продажа страховки в пакете с основным продуктом со скидкой. Источники скидок достаточно подробно описаны в разделе 4.3. Третий вариант — это предоставление страхования в пакете с основной услугой или продуктом по полной стоимости, например, продажа уже застрахованного автомобиля, реализация мебели, в стоимость которой входит ее страхование во время транспортировки, а также страхование от пожара на год или несколько лет. Сюда же относится предоставление комплексных услуг, включающих в себя страхование в качестве неотъемлемого элемента. В экономически развитых странах косвенные продажи интегрируются в пакеты услуг, в основу которых положен принцип ориентации на базовые нужды потребителя. Эта концепция утверждает современный потребитель нуждается не в страховании, а в передвижении, жилье, комфорте, безопасности и других подобных вещах. Поэтому лучше всего предоставлять ему комплексное решение, нацеленное на удовлетворение потребности, а не его отдельные составляющие. Так, потребность в перемещении выражается в получении банковского кредита, приобретении автомобиля, его ремонтном обслуживании, страховании, продаже машины через определенное время и т.д. В экономически развитых странах образуются фирмы, предоставляющие все эти услуги в пакете, а клиент перечисляет им определенные месячные взносы в обмен на комплексное обслуживание. В этой схеме страховщик работает уже не с населением, а с фирмами, за- [c.167]

Смотреть страницы где упоминается термин Основные виды банковского кредита

: [c.11] [c.276] [c.421] [c.132] [c.564] [c.300] [c.369] [c.574]Смотреть главы в:

Справочник директора предприятия изд.5 -> Основные виды банковского кредита