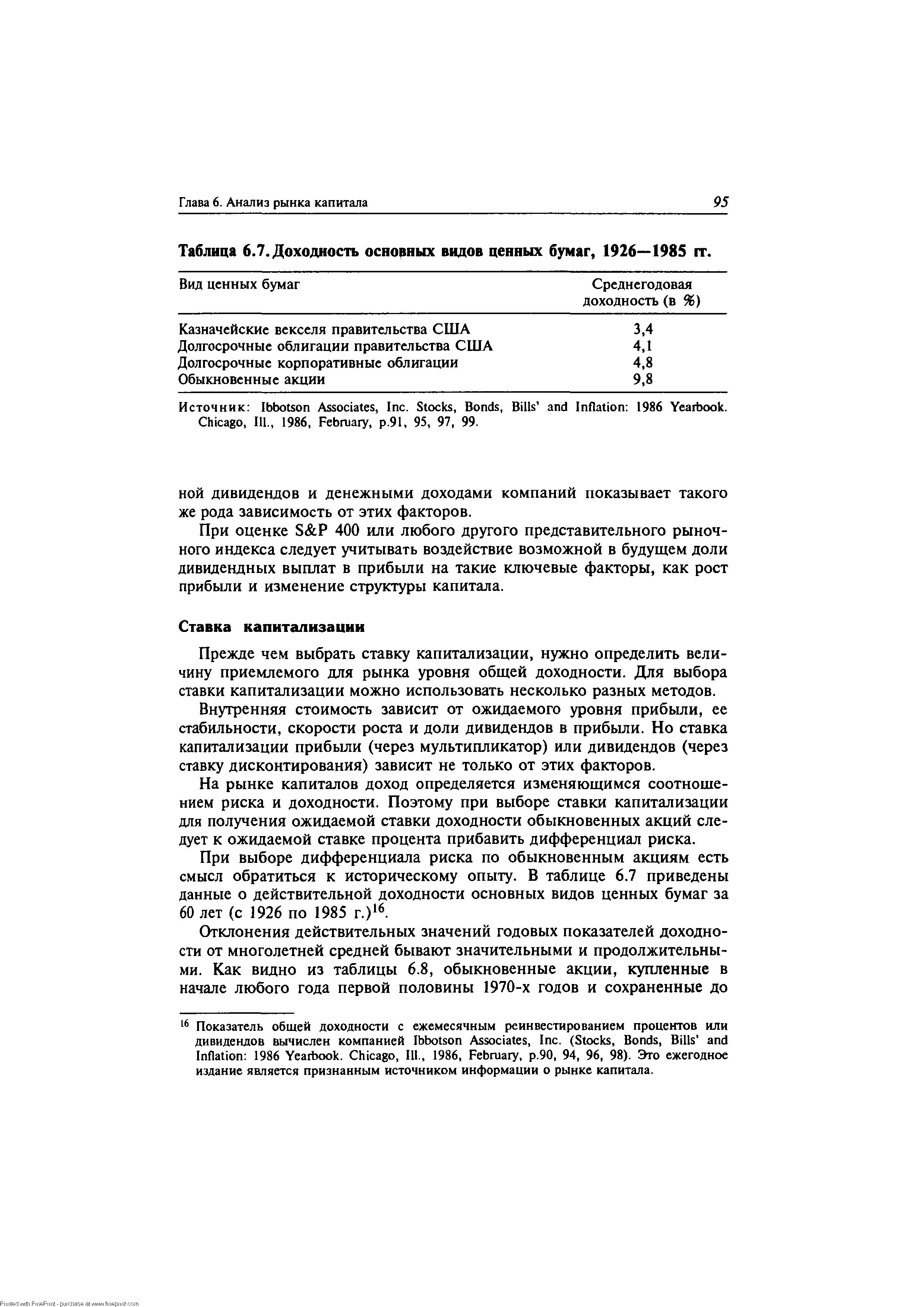

| Таблица 6.7. Доходность основных видов ценных бумаг, 1926—1985 гг. |  |

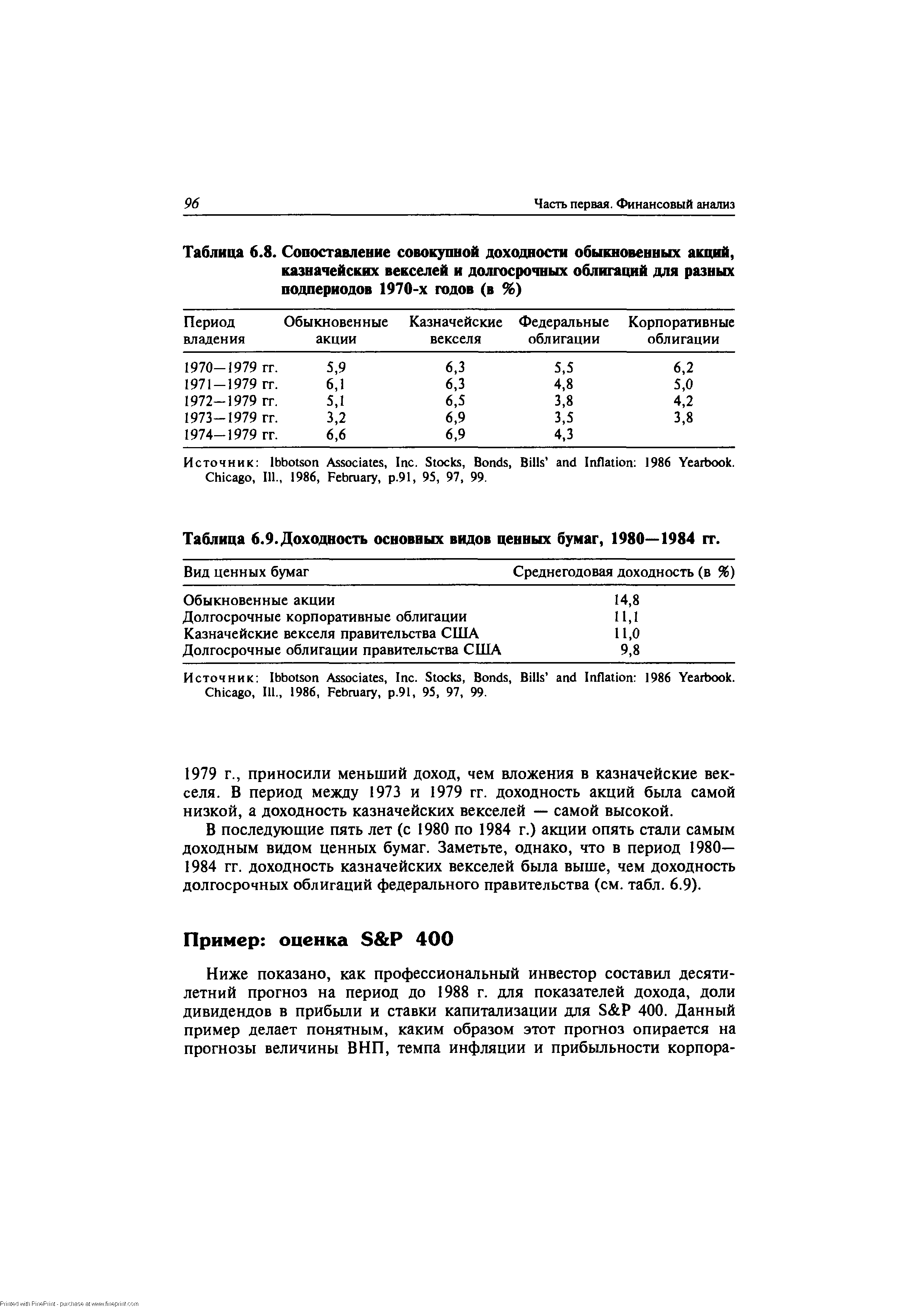

| Таблица 6.9. Доходность основных видов ценных бумаг, 1980—1984 гг. |  |

Итак, по сравнению с банковскими депозитами вложения в ценные бумаги обладают большей доходностью и большей ликвидностью. Однако они одновременно обладают и большим риском. Между тем остается открытым вопрос о соотношении доходности портфеля и прибыльности основного производства. Следует напомнить, что портфель не является альтернативой основному виду деятельности. Предприятия инвестируют в него временно свободные от основного вида деятельности денежные средства. Поэтому сравнение доходности портфеля и доходности основного вида деятельности не является решающим критерием при выборе направления инвестирования. [c.240]

Избыточная наличность компании, т. е. объем наличных средств, превышающий некоторый запланированный уровень, необходимый для совершения сделок или поддержания компенсационных остатков, инвестируется в различные инструменты денежного рынка и рыночные ценные бумаги. Рассмотрим основные их виды, которые существуют на российском рынке и которые компания может использовать в качестве легко превращаемых в деньги инвестиционных инструментов, принимая во внимание различную доходность по ним и колебания в рыночной цене. Доходность любого инструмента или ценной бумаги зависит от срока погашения, номинального процента, вероятности невыполнения обязательств, ликвидности и, возможно, налоговой ситуации. Важно отметить, что рыночное равновесие, благодаря которому средства распределяются в экономике, базируется не только на ожидаемом доходе, но и на присущем финансовым инструментам риске. Поэтому, чтобы иметь возможность привлекать деньги, те, кто их эмитирует должны обеспечивать доход (иначе говоря, прибыль), т. е. если бы финансовые инструменты имели одинаковую рисковость, в условиях рыночного равновесия они приносили бы равный доход. Однако ввиду различных степени риска, ликвидности, срока погашения, номинальной ставки дохода, различий в налогообложении финансовые инструменты подвержены риску различной степени и обеспечивают неодинаковый доход инвесторам. Для того, чтобы побудить инвесторов вложить средства в инструменты, которым присущ определенный риск неплатежа, необходимо предложить им в качестве компенсации премию за риск. Чем больше вероятность того, что заемщик не выполнит свои обязательства, тем больше риск неплатежа и ожидаемая рынком премия. [c.423]

Данный курс дает возможность студентам получить необходимые теоретические знания об основных видах ценных бумаг и операциях с ними, о принципах функционирования РЦБ, позволяет научиться анализировать доходность различных видов ценных бумаг, усвоить терминологию фондового рынка. [c.374]

БЮДЖЕТ СЕМЕЙНЫЙ - соотношение фактических доходов и расходов семьи за неделю, месяц или год, характеризующее ее благосостояние, степень достатка. Как правило, расчет ведется в среднем на одного члена семьи. В РФ совокупный денежный доход семьи образуют заработная плата, материальная помощь, единовременные пособия и др. выплаты, подлежащие налогообложению все виды пенсий и компенсаций к ним стипендии студентов и учащихся образовательных учреждений ежемесячные пособия на детей, а также пособия по уходу за ребенком стоимость натуральных продуктов подсобного хозяйства, используемых на личное потребление доходы от собственности, проценты от вкладов в банки, акций и др. ценных бумаг. По итогам 1997 г. уровень реальных денежных доходов населения снизился по сравнению с 1991 г. примерно на 40%. При этом доля оплаты труда в совокупных доходах упала с 70 до 44%. Одновременно усилилась дифференциация доходов. Если среднедушевой месячный доход в целом по стране достиг 880 руб., то у четверти населения доходы на одного человека не превышали 400 руб. Доходы 10% населения, составляющего группу наиболее обеспеченных граждан, превышали 2 тыс. руб. на одного человека в месяц, что в 12 раз больше доходов наименее обеспеченных семей. Расходную часть семейного, по преимуществу потребительского, бюджета составляют денежные расходы на уплату налогов и внесение различных взносов (в т.ч. проценты за кредиты), на покупку товаров краткосрочного и длительного пользования, а также оплата услуг и сбережения. При этом более половины денежных расходов россиян тратится на продовольствие, что подтверждает тенденцию к обеднению значительной части населения. Баланс расходной и доходной частей бюджета и есть показатель объема благ, получаемых семьей в течение определенного времени в расчете на одного человека. Среднедушевой доход и соответствующие расходы отражают степень достатка семьи, качество и уровень ее жизни. Через статьи семейного бюджета явственно проступают как благосостояние различных групп населения страны, региона, так и благополучие основной массы работников конкретной организации. [c.25]

Рассмотрим особенности отдельных видов государственных ценных бумаг. Государственные краткосрочные облигации (ГКО) обращаются с 1992 г. В 1994 г. они имели доходность около 500% годовых. Их оборот достигал весьма значительных размеров. Например, в июне 1995 г. на рынке ценных бумаг имели хождение ГКО на сумму 21 трлн. руб. Их доходность в тот период составляла 200% годовых. "Длинные" ГКО выпускались на срок 12—36 месяцев, "короткие" — на срок 3 месяца и менее. Определение доходности "длинных" ГКО было затруднено тем, что реальная инфляция значительно опережала декларированную, использующуюся при прогнозировании доходности. Выпуск ГКО на короткий срок, напротив, давал возможность теснее их привязать к темпам инфляции, приблизить цены заимствования к реальной рыночной цене данных ценных бумаг. До августа 1998 г. государство ни разу не нарушило сроков погашения по ГКО и обязательств по выплате процентов. ГКО приобретают в основном банки и финансовые компании. [c.37]

Вложение капитала в доходные виды фондовых инструментов. Эта форма финансовых инвестиций является наиболее массовой и перспективной. Она характеризуется вложением капитала в различные виды ценных бумаг, свободно обращающихся на фондовом рынке (так называемые рыночные ценные бумаги"). Использование этой формы финансового инвестирования связано с широким выбором альтернативных инвестиционных решений как по инструментам инвестирования, так и по его срокам более высоким уровнем государственного регулирования и защищенности инвестиций развитой инфраструктурой фондового рынка наличием оперативно предоставляемой информации о состоянии и конъюнктуре фондового рынка в разрезе отдельных его сегментов и другими факторами. Основной целью этой формы финансового инвестирования также является генерирование инвестиционной прибыли, хотя в отдельных случаях она может быть использована для установления форм финансового влияния на отдельные компании при решении стратегических задач (путем приобретения контрольного или достаточного весомого пакета акций). [c.302]

Оценка инвестиционных качеств отдельных финансовых инструментов. Методы такой оценки дифференцируются в зависимости от видов этих инструментов основным показателем оценки выступает уровень их доходности, риска и ликвидности. В процессе оценки подробно исследуются факторы, определяющие инвестиционные качества различных видов финансовых инструментов инвестирования — акций, облигаций, депозитных вкладов в коммерческих банках и т.п. В системе такого анализа получают отражение оценка инвестиционной привлекательности отраслей экономики и регионов страны, в которой осуществляет свою хозяйственную деятельность тот или иной эмитент ценных бумаг. Важную роль в процессе оценки играет также характер обращения тех или иных финансовых инструментов инвестирования на организованном и неорганизованном инвестиционном рынке. [c.305]

Вопрос о доходности вложений в ценные бумаги всегда интересует финансового менеджера. Существуют две принципиальные возможности вложения в ценные бумаги могут обладать большей или меньшей доходностью по сравнению с основным видом деятельности, но в любом случае их доходность должна поддерживаться на уровне более высоком, чем банковский депозитный процент, тогда краткосрочные вложения в ценные бумаги имеют преимущества перед депозитами в качестве направления размещения временно свободных денежных средств. [c.240]

Покупатели, помещая свои сбережения в те или иные виды ценных бумаг, стремятся достичь определенных целей. Основными из этих целей являются безопасность вложений, их доходность, рост и ликвидность. [c.77]

Основная задача портфельного инвестирования заключается в улучшении условий инвестирования, недостижимых с позиции отдельно взятой ценной бумаги и возможных только при их комбинации. Структура больших портфелей отражает определенное сочетание интересов инвестора, а также консолидирует риски по отдельным видам ценных бумаг. При вложении денежных средств в краткосрочные и долгосрочные ценные бумаги других эмитентов и государства у предприятия возникает необходимость управления портфелем с целью повышения его доходности, ликвидности и минимизации риска. Успешно осуществить управление можно с помощью диверсификации входящих в портфель ценных бумаг. [c.156]

Современная портфельная теория. В 50-х годах Гарри Марковиц впервые сформулировал идеи, составившие основу современной портфельной теории (СИТ), и с тех пор многие другие исследователи и инвестиционные эксперты внесли свой вклад в ее развитие до нынешнего уровня. СПТ использует несколько основных статистических показателей для обоснования портфельной стратегии. Один из таких показателей — стандартное отклонение доходности актива. Второй — корреляция доходности пары ценных бумаг или отдачи ценной бумаги и рынка в целом. Корреляция измеряет связь между двумя числовыми рядами, представляющими определенный вид данных (например, доходности ценных бумаг). Если два ряда движутся в одном направлении, то [c.226]

Объединение акций в портфель приводит к снижению риска, так как имеет место некоторый баланс между акциями, доходность которых ниже ожидаемого значения, и акциями, доходность которых выше ожидаемого значения Поэтому рациональные инвесторы предпочитают портфель одному виду акций Более того, поскольку большинство инвесторов, как правило, люди рациональные, риск и, следовательно, цена акции рассматриваются исходя из рыночного, а не общего риска Понятия общего и рыночного риска применимы к любым рисковым активам — к ценным бумагам (например, акциям и облигациям), недвижимости, драгоценным металлам, капиталовложениям и т п Главы 2 и 3 в основном посвящены оценке риска ценных бумаг в главе 9 понятие общего и рыночного риска будет распространено на анализ инвестиционных проектов корпораций [c.41]

Существует множество типов взаимосвязи "риск — доходность" для инвестиционных инструментов. Некоторые обыкновенные акции предлагают невысокую доходность в сочетании с низким риском другие демонстрируют высокую доходность и высокий риск. В общем, характеристики "риск — доходность" для каждого из основных инструментов могут быть представлены в системе координат "риск — доходность", как показано на рис. 5.3. Таким образом, инвестор может выбирать из большого числа инструментов, каждый из которых имеет свои характеристики взаимосвязи "риска и доходности". Конечно, в пределах каждого вида или категории инвестиционных инструментов существуют различные специфические сочетания риска и доходности. Другими словами, если выбран подходящий вид инструмента, необходимо еще принять решение относительно того, какую именно ценную бумагу следует приобрести. [c.243]

Такая информация используется для анализа относительной привлекательности привилегированных акций. В целом, чем выше ожидаемая реализованная доходность, тем более привлекательны инвестиции. Как отмечается во вставке "Проницательному инвестору", хотя показатель доходности в той или иной форме может быть важен для привилегированных акций, появление новой разновидности акций, которые относят к новой категории "оплачиваемые теми же видами ценных бумаг", или "привилегированные PIK", вносит новое значение в понятие показателей доходности. В основном эти привилегированные акции аналогичны спекулятивным "бросовым" облигациям и так или иначе связаны с большой долей неопределенности в выплате дивидендов в виде акций. [c.499]

В 50-х годах Гарри Марковиц впервые сформулировал идеи, составившие Современная порт- основу современной портфельной теории, и с тех пор многие другие исследователи и инвестиционные эксперты внесли свой вклад в ее развитие до нынешнего продвинутого уровня. Современная портфельная теория использует несколько основных статистических показателей для обоснования портфельной стратегии. Один из таких показателей — квадрат стандартного отклонения, или дисперсия доходности актива. Второй — корреляция доходности пары ценных бумаг или отдачи ценной бумаги и рынка в целом. Корреляция измеряет связь (если таковая имеет место) между двумя числовыми рядами, представляющими определенный вид данных — от объемов продаж до доходностей ценных бумаг. Если два ряда движутся в одном направлении, то они положительно коррелированы, если в противоположных — отрицательно. Степень зависимости данных одного ряда от другого измеряется коэффициентом корреляции, который варьирует от +1 для абсолютно положительно коррелированных рядов до -1 для абсолютно отрицательно коррелированных рядов. Абсолютно положительно коррелированные ряды изменяются параллельно друг другу, а абсолютно отрицательно коррелированные — в прямо противоположных направлениях. При создании портфеля по концепции современной портфельной теории большое внимание уделяется корреляции между показателями доходности различных активов. [c.811]

Особого внимания в финансовом менеджменте заслуживает деятельность предприятия на фондовом рынке. Формирование и оперативное управление портфелем ценных бумаг означают не только возможность получения дополнительных доходов, но и наличие рисков, характерных для этой деятельности. Выбор финансовых инструментов, формирование оптимальной структуры портфеля, позволяющей сбалансировать риск и доходность, — основные направления управления этой частью активов предприятия. Риски сопровождают не только финансовую деятельность, они являются характерным фактором практически любого вида бизнеса. Финансовое управление становится эффективным только тогда, когда определен перечень сопутствующих предприятию рисков, установлена их структура и возможные последствия наступления рисковых событий. Управле- [c.27]

Налогообложение в Российской Федерации требует коренного изменения. В целях осуществления налоговой реформы, обеспечивающей своевременность и полноту собирания налогов и формирования доходной части бюджетов всех уровней, Президент РФ издал 8 мая 1996 г. указ № 685 "Об основных направлениях налоговой реформы в Российской Федерации и мерах по укреплению налоговой и платежной дисциплины". В соответствии с указом с 1 января 1997 г. вводится льготный порядок осуществления налоговых платежей в виде отмены авансовых платежей и осуществления единовременной уплаты всех налоговых платежей не чаще одного раза в месяц для всех налогоплательщиков, не имеющих по состоянию на 1 января 1997 г. текущей задолженности по налогам, ведущих учет реализованной продукции на основе метода начислений и составления счетов-фактур, не осуществляющих бартерных операций и эмиссии ценных бумаг на предъявителя, не нарушающих таможенное и налоговое законодательство Российской Федерации, а также соблюдающих иные требования, устанавливаемые указом Президента РФ. [c.212]

Общий объем эмиссии ОФЗ определяется Министерством финансов РФ в пределах лимита государственного внутреннего долга. Эмиссия осуществляется в форме отдельных выпусков раз в несколько месяцев. Основное отличие ОФЗ от ГКО в том, что ОФЗ являются именными купонными среднесрочными ценными бумагами и предоставляют их владельцам право на получение купонного дохода в виде процента к номинальной стоимости, выплачиваемого в установленном законом порядке. Все операции по размещению и обращению облигаций на рынке ценных бумаг, включая расчеты и учет прав по ним, проходят через учреждения Банка России или уполномоченные им организации. По согласованию с Банком России эмитент устанавливает для каждого отдельного выпуска ОФЗ его объем порядок расчета купонного дохода (на основе доходности ГКО), дату размещения, дату погашения, даты выплаты [c.466]

Однако уже в мае 1998 г. на российском финансовом рынке сложилась кризисная ситуация. На рынке государственных ценных бумаг это выразилось в активной продаже инвесторами ГКО, что вызвало падение цен на эти облигации и, соответственно, рост их доходности. По мнению специалистов, рост доходности ГКО явился свидетельством появления у инвесторов серьезных сомнений по поводу темпов и достаточности проводимых в России реформ в стране продолжался спад производства, а в первой половине 1998 г. наблюдалось снижение мировых цен на нефть, золото и цветные металлы. Поскольку эти виды сырья - основная статья российского экспорта, за счет которого в страну поступает валютная выручка, это отрицательно сказалось на состоянии торгового баланса. Центральный банк принял решение поднять ставку рефинансирования до 150% годовых, назвав это необходимой, но временной мерой, призванной стабилизировать ситуацию с внутренним государственным долгом РФ. Данные обстоятельства вынудили российское правительство обратиться к международным финансовым организациям с просьбой о предоставлении нового кредита. Министерство финансов заверило, что [c.549]

Акции и облигации являются основными видами ценных бумаг. Владелец акции получает дивиденд, величина которого может колебаться в зависимости от изменения доходности корпорации. Обладатель облигации рассчитывает на получение процента, который не может быть ниже фиксированного уровня. Это значит, что владельца облигации, в отличие от акционера, рыночная судьба предприятия, продавшего облигацию, может не волновать, так как он всегда получит определенный фиксированный доход. [c.476]

Какие основные виды финансовых обязательств вы знаете 2. Что понимается в финансах под активами 3. В чем основное отличие финансовых обязательств заемщиков от акций 4. Какова роль государства в регулировании рынка ценных бумаг 5. Что показывают кривые спроса на деньги и предложения денег Дайте интерпретацию координат точки пересечения этих кривых. 6. Назовите основные источники денег, предлагаемых в обмен на финансовые активы. 7. Чем определяется минимальная эффективность использования предприятием привлеченных денежных средств 8. Что такое процент и что такое процентная ставка 9. В чем различие между эффектом и эффективностью 10. Почему в финансах важно учитывать фактор времени 11. Равноценны ли денежные суммы, одинаковые по номиналу, но относящиеся к разным моментам времени Объясните ваш ответ. 12. Что такое дисконтирование и какую функцию оно выполняет в финансовых расчетах 13. Что такое коэффициент дисконтирования (дисконтирующий множитель) и от чего зависит его величина 14. Что показывают ставка и коэффициент капитализации 15. Чему равно произведение коэффициента капитализации на коэффициент дисконтирования при одинаковой ставке процента 16. Для какой цели предприятия выпускают ценные бумаги, а владельцы денег их покупают 17. Как связаны рыночная процентная ставка и эффективность осуществляемых предприятием инвестиций 18. Как частота начисления процентов влияет на величину наращенной стоимости 19. Что такое эффективная (реальная) ставка процента 20. Почему у разных ценных бумаг разные процентные ставки 21. Что такое премия за риск 22. Почему требуемая инвесторами доходность акций выше доходности облигаций или банковских депозитов [c.163]

ПОРТФЕЛЬ ЦЕННЫХ БУМАГ ДОХОДА — разновидность портфеля ценных рисковых бумаг, ориентация которого нацелена на высокий текущий доход в виде процентных начислений и дивидендных выплат. Пакет ценных бумаг дохода формируется в основном из доходных акций, характеризующихся высокими дивидендами высокодоходных облигаций и других ценных бумаг. Текущая доходность ценных бумаг такого портфеля превышает среднюю по рынку доходность ценных бумаг, однако рост их курсовой стоимости происходит значительно медленнее. [c.479]

Полная доходность и внутренняя стоимость облигаций не дают полной картины при анализе ценных бумаг. Это связано с тем, что инвестиции в любые ценные бумаги сопряжены с определенным риском. Выделяют два основных вида рисков [c.103]

Инвестиционные ценные бумаги, удерживаемые до погашения. Справедливая стоимость инвестиционных ценных бумаг, удерживаемых до погашения, основана на рыночных котировках. Справедливая стоимость ценных бумаг, по которым отсутствуют рыночные котировки, определяется на основании рыночных котировок ценных бумаг с аналогичным уровнем кредитного риска, сроками погашения и доходностью или, в некоторых случаях, с учетом обеспечения, предоставляемого эмитентом, в виде основных средств. Информация об оценочной справедливой стоимости инвестиционных бумаг, удерживаемых до погашения, на 31 декабря 2002 года приведена в Примечании 10. [c.60]

Портфель — это набор финансовых активов, которыми располагает инвестор. В него могут входить как инструменты одного вида, например, акции или облигации, или разные активы ценные бумаги, производные финансовые инструменты, недвижимость. Главная цель формирования портфеля состоит в стремлении получить требуемый уровень ожидаемой доходности при более низком уровне ожидаемого риска. Данная цель достигается, во-первых, за счет диверсификации портфеля, т. е. распределения средств инвестора между различными активами, и, во-вторых, тщательного подбора финансовых инструментов. В теории и практике управления портфелем существуют два подхода традиционный и современный. Традиционный основывается на фундаментальном и техническом анализе. Он делает акцент на широкую диверсификацию ценных бумаг по отраслям. В основном приобретаются бумаги известных компаний, имеющих хорошие производственные и финансовые показатели. Кроме того, учитывается их более высокая ликвидность, возможность приобретать и продавать в больших количествах и экономить на комиссионных. [c.239]

Основной постулат этой модели состоит в том, что средний ожидаемый доход по активу выражается в виде линейной функции от безрисковой ставки дохода WQ, ожидаемого дохода по рыночному портфелю (это взвешенная доходность по всем бумагам, обращающимся на рынке) Wf и уровня систематического риска, присущего активу и выражаемого через риск всего рынка и коэффициент [3 данного актива. В этом нет ничего удивительного предполагается, что участники рынка достаточно грамотны и знают про эффект диверсификации, а поэтому должны эту диверсификацию обязательно осуществлять. Поэтому в портфеле оценивается только систематический риск, т.е. рыночный. Итак, ожидаемый доход по активу i определяется как т1=то+Д(тг-т0). В 16.4 указанная формула имеет добавок - член, называемый альфа данной ценной бумаги. Значит, в модели САРМ для любой бумаги с О, т.е. все точки, изображающие ценные бумаги и портфели, лежат на линии SML - см. рис. 16.2. В 16.4 было показано, что не только у ценных бумаг есть си, но и у портфеля, и ft портфеля равна взвешенной сумме ft всех бумаг, входящих в портфель. [c.147]

К финансовому плану предприятием составляется проверочная (шахматная) табл. 5. В нашем примере вся прибыль предприятия планируется на год в сумме 51 900 ден. ед. (сумма п. 1 - 5). Основная ее часть - это прибыль от реализации продукции, товаров, работ, услуг, составляющая 74,3 %. Часть прибыли (15 %) должна быть получена от реализации и прочего выбытия основных средств. Предприятие выступает учредителем совместного предприятия и имеет доходы от долевого участия в его уставном капитале, составляющие по плану поступлений 4,6 %. За реализацию нематериальных активов, в частности программной продукции, планируется получить 4,4 % от общей прибыли. Оставшиеся 1,7% предполагается получить в виде доходов по акциям, облигациям и другим ценным бумагам. Незначительная часть поступлений запланирована в виде доходов от продажи валюты на аукционе. Значительным по объему в доходной части финансового плана является начисление амортизации основных фондов. Это связано с проведенной переоценкой основных фондов и использованием метода ускоренной амортизации активной их части. [c.49]

Глава 1 содержала информацию об известных видах ценных бумаг, их экономической сущности, истории возникновения и развития. В главе 2 читатель познакомился с основными понятиями, относящимися к первичному рынку ценных бумаг, на котором собственно и происходит рождение ценных бумаг. Механизм первичного размещения, или эмиссия подробно был рассмотрен в главе 3, а глава 4 посвящена вторичному рынку и, в частности, определению доходности и убыточности операций с ценными бумагами. Глава 5 - небольшой экскурс в историю возникновения и развития бирж в Западной Европе, США, Японии и России. Понять, что такое рынок ценных бумаг, невозможно без хотя бы краткого знакомства с товарным рынком. Глава 6 давала представление о классическом биржевом товарном рынке, его эволюции и морфологии торговли реальным товаром. [c.5]

Дуглас Бриден разработал модель, в которой риск ценных бумаг измеряется их чувствительностью к изменениям потребления инвесторов. Если он прав, то ожидаемая доходность акций должна перемещаться по линии его беты потребления, а не вдоль линии его рыночных бет. На рисунке 8-11 (а) и (б) представлены в обобщенном виде основные различия между стандартной и потребительской версиями модели оценки долгосрочных активов. В стандартной модели инвесторов интересует исключительно величина и неопределенность их будущего богатства. Богатство каждого инвестора в конечном итоге полностью коррелирует с доходностью рыночного портфеля спрос на акции и другие рисковые активы определяется, таким образом, их рыночным риском. Более сильный мотив для инвестирования — обеспечение потребления - в модели не учитывается. [c.180]

В 1980-х годах были предприняты новые попытки размещения государственных займов. В рамках этих попыток был выпущен 3%-й внутренний заем. В 1990 году Министерство финансов попыталось вновь привлечь средства внутренних инвесторов для финансирования дефицита государственного бюджета и выпустило облигации 5%-го займа для предприятий и казначейские обязательства для населения. Эта попытка не имела успеха, поскольку условия выпуска не учитывали реальной экономической ситуации в стране. Из всей суммы займа в 74 млрд руб. было продано бумаг на 59,8 млрд руб., причем, основную часть бумаг (на сумму 49,1 млрд руб.) был вынужден купить Государственный банк СССР1. Попытка придать государственному долгу цивилизованную форму посредством выпуска облигаций в 1991 году оказалась неудачной по причине недостаточно высокой доходности этих бумаг, высокой инфляции и общего недоверия населения к государству и его финансовой политике. Вместе с тем, в процессе попытки реализации этого займа впервые вРос-сии были применены технологии безбумажного выпуска облигаций, аукционного сбора заявок. Не принесли успехов в тот период и другие выпуски государственных ценных бумаг, так как предложенные условия не были привлекательны. Для финансирования расходов правительство активно задействовало кредиты Государственного банка СССР. Как правило, эти кредиты выделялись бесплатно и безвозвратно. Практически, в данном случае осуществлялась скрытая эмиссия под видом государственного долга. Также на государственные нужды были израсходованы средства населения в Сбербанке и Госстрахе СССР, которые привлекались путем займов у соответствующих учреждений, а сами владельцы не были информированы о таком их использовании. Займы у Сбербанка и Госстраха СССР на 1 июля 1991 года составили 207,2 млрд руб. Эти займы были сделаны через Государственный банк и отражены в его балансе2. [c.74]

Теория портфеля была предложена Гарри Марковицем, который получил за свои труды в 1990 г. Нобелевскую премию Первоначально эта теория предлагалась для управления портфелем ценных бумаг, в дальнейшем была распространена на портфели заказов, технологий, других элементов бизнеса. Согласно этой теории совокупный уровень риска, присущего хозяйственной деятельности, может быть снижен за счет объединения рисковых активов в портфели. Основная причина снижения риска заключается в отсутствии положительной связи между доходностью большинства видов активов. [c.28]

Модель оценки доходности активов (САРМ) использует фактор "бета" для того, чтобы формализованно связать понятие риска и доходности. Модель была разработана для объяснения динамики курсов на ценные бумаги и обеспечения механизма, посредством которого инвесторы могут оценивать влияние инвестиций в предполагаемые ценные бумаги на риск и доходность их портфеля. Мы можем использовать данную модель для понимания основной альтернативы "риск — доходность", возникающей при принятии различных инвестиционных решений. Модель может быть представлена и уравнением, и графически в виде так называемой кривой рынка ценных бумаг (Se urity Market Line, SML). [c.240]

Описанные выше ценные бумаги принадлежат к основным группам акций, занимающим передний рубеж фондового рынка. Помимо них существует несколько других видов акций, которые, хотя и уступают в популярности первоклассным или доходным акциям, тем не менее привлекают многих опытных инвесторов. Эта группа акций включает все прочие виды — от не пользующихся спросом акций до акций внебиржевого оборота, часто называемых акции с "розовых страниц" (описание которых приводится во вставке "Проницательному инвестору"), кроме того, она охватывает иностранные акции, акции малых компаний и акции первичного открытого размещения. Если инвестор готов смириться со всеми издержками и волокитой, то единственным спрсобом размещения своего капитала в иностранные акции для него является приобретение акций, котируемых на рынках ино- [c.300]

Муниципальные облигации выпускаются штатами, округами, городами и другими политическими структурами, такими, как например, школьные, водные или канализационные округа. Как правило, это серийные выпуски, т.е. весь выпуск разбивается на серии более мелких групп облигаций, для каждой из которых установлен отдельный срок погашения и выплаты процентов. Облигации муниципалитетов, или иначе "мыониз", попадают на рынок либо как генеральные облигации, либр как доходные облигации. Первые обеспечиваются всеми доходами и другими финансовыми источниками эмитента, а также его правом на взимание налогов вторые в противоположность первым обслуживаются за счет доходов от специально оговоренных проектов (например, платных дорог). Хотя генеральные облигации, обеспечиваемые всеми доходами эмитента, доминировали на муниципальном рынке до середины 70-х годов, сегодня подавляющая часть "мыониз" выпускается в виде доходных облигаций (их насчитывается примерно 65—70% объема нового выпуска). Различие между облигациями этих двух типов имеет весьма важное значение, поскольку эмитент доходных облигаций обязывается выплатить основную сумму и процентный доход только в случае дос-тиу/сения достаточно значительного уровня произведенного конкретным проектом дохода. (При отсутствии средств эмитент не обязан производить выплаты по облигациям ) Все это, однако, совсем не так в случае выпуска генеральных облигаций, поскольку соответствующие выпуски требуют обслуживания в безотлагательной и своевременной форме независимо от уровня налоговых поступлений, собранных муниципалитетом. По причинам, которые совершенно очевидны, доходные облигации являются ценными бумагами с более высокой степенью риска, чем генеральные облигации с обязательствами общего характера, и в связи с этим доходные облигации обеспечивают более высокую доходность. Несмотря на принадлежность к определенному типу, муниципальные облигации обычно выпускаются достоинством в 5000 долл. На рис. 9.3 показан типовой вариант выпуска муниципальных облигаций, он иллюстрирует многочисленные характеристики, обычно свойственные таким облигациям, включая их серийную природу. [c.437]

В табл. 9.7 указаны виды шкалы рейтинга, присваиваемые облигациям двумя ведущими рейтинговыми агентствами. Кроме стандартной шкалы рейтинга, показанной в таблице, агентство "Муди з" применяет к облигациям, имеющим рейтинг из двух букв — от АА до ВВ, цифровые символы (1,2 или У), а агентство "Стэндард энд пур з" использует в своей рейтинговой системе тех же классов облигаций знаки "+" или "-", чтобы показать относительное место ценных бумаг внутри одной крупной рейтинговой категории (например, рейтинг А- или A3 указывает на то, что облигации этого выпуска занимают последнее место в категории А, а рейтинг А+ или А1 означает положение, в верхней части категории А). За исключением небольших различий в символах (Ада или ААА), значение и толкование шкалы рейтинга в основном одинаковы. В большинстве случаев "Муди з" и "Стэндард энд пур з" присваивают одинаковые категории рейтинга. Однако иногда выпуску присваиваются две разные категории такой рейтинг называется "расщепленным" рейтингом и рассматривается просто как "затенение" тем или иным образом качества выпущенных ценных бумаг. Например, агентство "Муди з" может присвоить конкретному выпуску облигаций рейтинг Аа, а "Стэндард энд пур з" — А turn A+. Рейтинги более старых и крупных выпусков ценных бумаг также регулярно пересматриваются, чтобы убедиться в том, что присвоенная категория по-прежнему действительна и сохраняет свою силу. Облигации большинства выпусков сохраняют до срока погашения одну и ту же категорию рейтинга, но довольно часто случается так, что в течение срока, оставшегося до погашения, рейтинг пересматривается в сторону повышения или понижения. Как вы понимаете, рынок реагирует на пересмотр рейтинга соответствующей корректировкой доходности облигаций например, пересмотр рейтинга в сторону повышения (скажем, с А до АА) приводит к понижению рыночной доходности данного выпуска, что является отражением повышения качества облигаций. Наконец, несмотря на то что может показаться, будто рейтинг получает сам эмитент, фактически он присваивается именно выпуску ценных бумаг в результате эмитент может иметь разные рейтинги, присвоенные разным выпускам его ценных бумаг например, старшие ценные бумаги могут иметь один рейтинг, а младшие — другой, более низкий рейтинг. [c.453]

ПРЕМИЯ ЗА РИСК [risk premium RP] — дополнительный доход, выплачиваемый (или предусмотренный к выплате) инвестору сверх того уровня, который может быть получен по безрисковым финансовым операциям. Этот дополнительный доход должен возрастать пропорционально увеличению уровня риска вложений капитала в тот или иной инструмент инвестирования. При этом следует иметь в виду, что премия за риск должна возрастать пропорционально росту не общего уровня инвестиционного риска по тому или иному инструменту, а только систематического (рыночного) риска, уровень которого определяется с помощью бета-коэффициента (т.к. риск несистематический связан в основном с действием субъективных факторов). Основу этой зависимости составляет график "линии доходности ценных бумаг". [c.421]

Цель инвестирования банком собственных и привлеченных средств в ценные бумаги других эмитентов (т.е. покупка их акций, облигаций и других ценных бумаг) заключается в по.)гучении в будущем доходов в виде дивидендов и процентов, а также за счет прироста курсовой стоимости ценных бумаг. Осуществляя вложение средегв в ценные бумаги, банк определяет стратегию таких инвестиций. Как правило, краткосрочные долговые ценные бумага являются более ликвидными, но менее доходными. И напротив, основной доход обеспечивается по долгосрочным ценным бумагам, но инвестиции в такие бумаги менее ликвидны и более рискованны. Поэтому банки обычБО руководствуются принципом диверсификации вложений, т.е. распределяют средства в различные ценные бумаги с целью снижения риска серьезных потерь. При диверсификации учитываются виды ценных бумаг, финансовое состояние эмитентов, их принадлежность к отраслям экономики и регионам, а также сроки погашения ценных бумаг. Обычно поддерживается ступенчатая структура сроков погашения, которая позволяет реинвестировать высвобожденные при погашении ценных бумаг средства в более выгодные новые ценные бумаги. Коммерческие банки регулярно анализируют состав и структуру своего портфеля ценных бумаг с точки зрения оптимального сочетания безопасности, ликвидности и доходности вложений. [c.140]