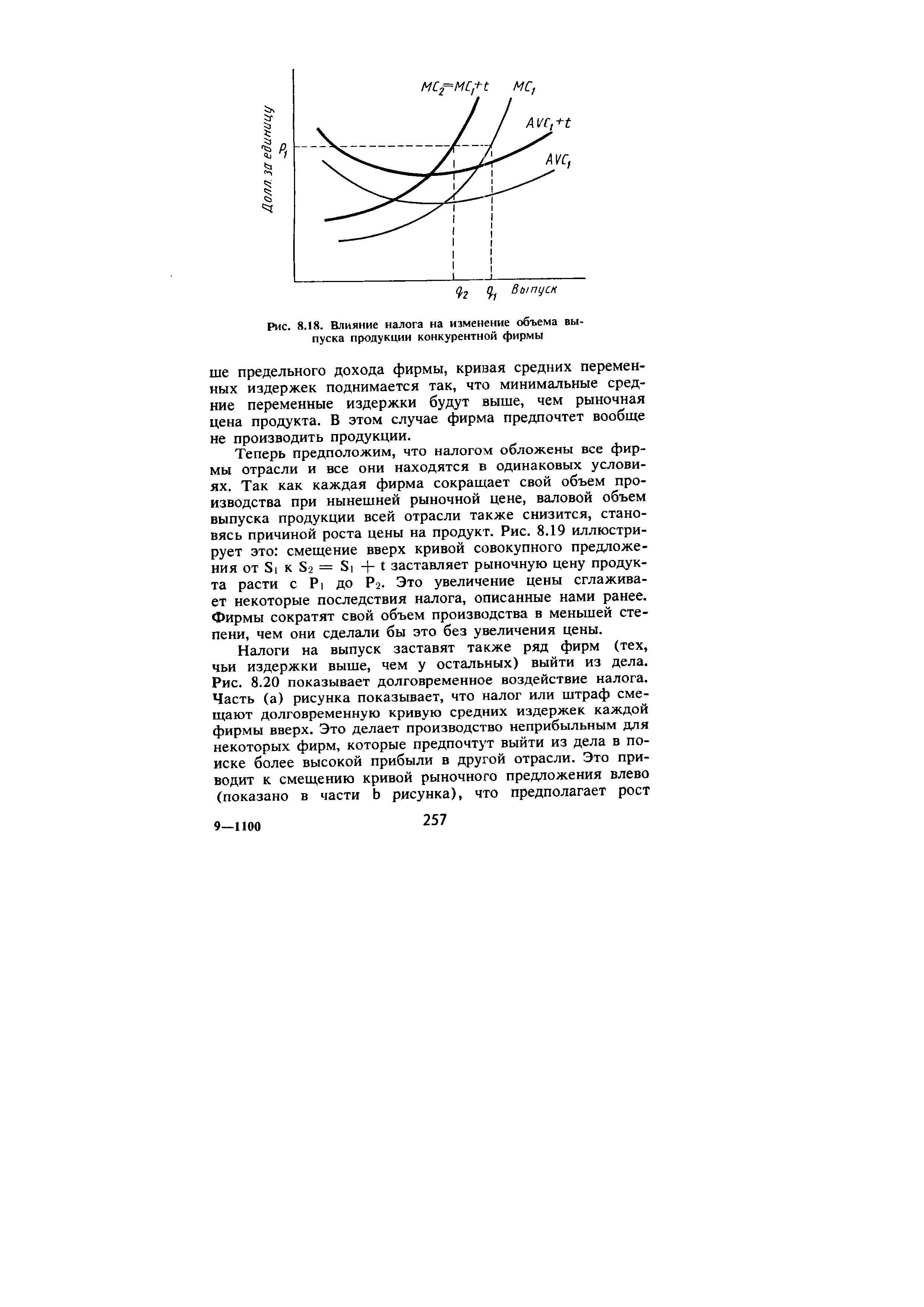

| Рис. 8.18. Влияние налога на изменение объема выпуска продукции конкурентной фирмы |  |

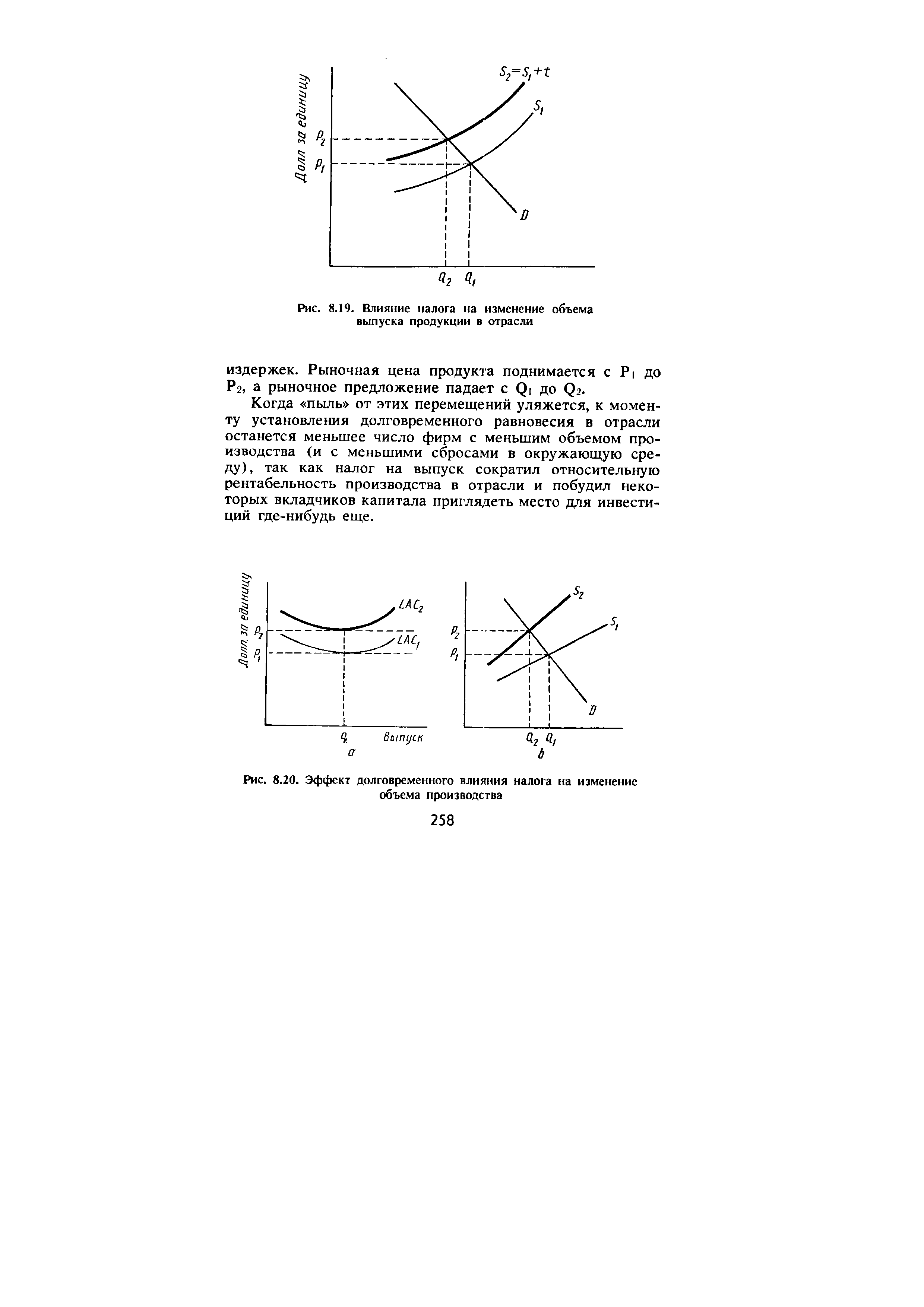

| Рис. 8Л9. Влияние налога на изменение объема выпуска продукции в отрасли |  |

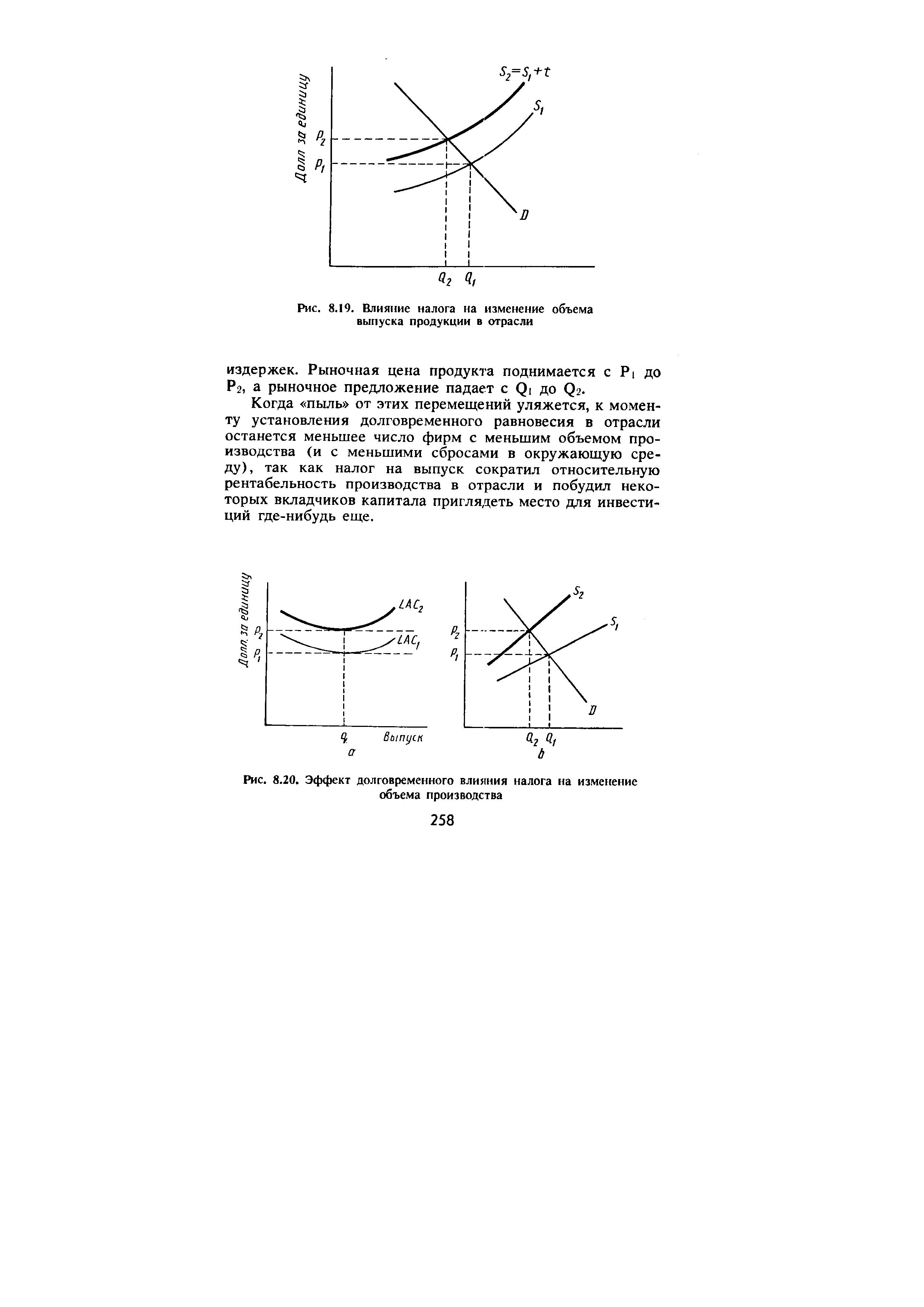

| Рис. 8.20. Эффект долговременного влияния налога на изменение объема производства |  |

Средняя ставка показывает общее влияние налогов, однако предельная ставка более четко отражает ситуацию. Так, если бы величина начисленных процентов возросла бы с 41 тыс. руб. до 61 тыс. руб., то размер налога увеличился бы согласно предельной ставке 22% на сумму 20 0,22 = 4,4 тыс. руб., а не на сумму 20 043707 = 2,7414 тыс. руб. в соответствии со средней ставкой. [c.104]

Влияние налога на прибыль [c.57]

Ускорить расчет влияния налога -можно, использовав формулу [c.58]

Пример расчета влияния налога на прибыль на величину чистой прибыли рассмотрим на основе данных табл. 14.1. [c.386]

Как значительную надо отметить работу немецкого экономиста Р. Майера Принципы справедливого налогообложения (1884), которая не получила достойной оценки в свое время. Исследование Р. Майера построено на теории предельной полезности. Выделим те положения и выводы Р. Майера, которые были целиком включены в теорию переложения. Он рассматривал переложение как частный случай влияния налога на частное хозяйство, т.е. реакцию последнего на действия финансовой власти. Непосредственное действие налога заключается в уменьшении оборотного капитала (налог на издержки производства) или личного дохода. Сокращение дохода вследствие уплаты подоходного налога лишает плательщика удовлетворения наименее настоятельных потребностей, увеличивает интенсивность всех остальных потребностей. Такое же влияние оказывают косвенные налоги. В результате обложения одних предметов может быть не удовлетворена другая потребность (менее важная). [c.157]

Принципы организации налоговой системы сформулированы с точки зрения влияния налогов на общее экономическое развитие и благосостояние. В общем виде они были высказаны еще Ж. Сисмонди Налог никогда не должен падать на ту часть дохода, которая необходима для сохранения этого дохода 2. [c.194]

Влияние налогов на народное хозяйство [c.229]

До этого момента мы затрагивали влияние налогов на народное хозяйство, касаясь проблем зла и добра в налогах, влияния отдельных видов налогов. Здесь мы попытается систематизировать взгляды на роль налога и в связи с этим его влияние на народное хозяйство. [c.229]

Теоретическая трудность вопроса заключалась в неразработанности проблем переложения, что в свою очередь было обусловлено соответствующим уровнем развития экономической и финансовой науки. Практическую значимость исследования влияния налогов на экономическую жизнь финансовая наука 20-х гг. оценивала с точки зрения необходимости учета этого воздействия на разработку принципов налоговой политики. [c.230]

Что касается науки, то меркантилисты первые обратили внимание на стимулирующее влияние налогов на труд и сделали в связи с этим соответствующие выводы относительно роли налогов, которыми облагаются предметы потребления. [c.235]

Более точную формулировку положение о стимулирующем влиянии налогов на производство получило в маржиналистской теории, которая с помощью математики пыталась установить характер взаимоотношений предельной полезности благ и трудовой стоимости (Г. Госсен, У. Джевонс, Л. Вальрас). Заслуга математической школы заключалась в том, что она, применив метод аналитической геометрии, наглядно изобразила стимулирующее влияние повышенной оценки благ и, следовательно, роста налогов на производство. [c.236]

С точки зрения стимулирующего влияния налога на производство были предложены уточнения принципа определенности во взимании налогов. Чтобы у плательщика возник соответствующий интерес и он мог приспособить свою деятельность к целям законодателя, необходимо, чтобы он знал не только время, способ уплаты, размер и внутреннюю цену предстоящего взноса, но и самые основания обложения (объект, единицу обложения, податную квоту) и, в частности, какие налоговые последствия имеет в каждом случае то или иное действие или бездействие . [c.240]

Для того чтобы платить более высокие дивиденды, фирма должна верить в повышение благосостояния акционеров. Эмпирические исследования дивидендной политики концентрируются в основном на влиянии налогов и финансовом сигнализировании. Полученные результаты не позволяют составить определенного мнения о том, имеет ли место такое влияние налогов на дивиденды, что для достижения более высокого уровня дивидендов необходим более высокий уровень дохода до уплаты налогов. Есть и свидетельства о существовании такого эффекта, и исследования, авторы которых придерживаются мнения об отсутствии такой связи. Ни в одной из работ не поддерживается идея о положительном влиянии дивидендов в том смысле, что чистое предпочтение дивидендов превосходит компенсирующее воздействие дифференцированного налогообложения дивидендов и доходов с капитала. Вопрос о том, какой эффект имеет место — отрицательный или нейтральный — еще не решен эмпирически. Если налогообложение дивидендов и доходов с капитала остается постоянным (как предписывает налоговый акт 1936 г.), то любой эффект "неравномерного дохода", когда подразумевается необходимость выплаты более высокого дивидендного дохода по акциям с целью обеспечить более высокий уровень прибыли до уплаты налогов, будет трудно выявить в будущих эмпирических исследованиях. В отличие от результатов исследования влияния налогов, результаты изучения на практике воздействия финансового сигнализирования весьма последовательно поддерживают предположение о существовании эффекта объявления дивидендов роста дивидендов, предвещающего повышение показателя доходности собственного капитала компании. Следовательно, дивиденды, по-видимому, действительно служат для руководства компании проводниками такой информации. [c.512]

Выкуп акций, по-видимому, особенно удобен в ситуации, когда фирма имеет значительный объем средств, который необходимо разместить. Если выплатить из этих средств дополнительные дивиденды, то это приведет к немедленному обложению доходов акционеров. Влияние налога можно смягчить, если выплачивать эти дивиденды на протяжении некоторого периода, однако это может привести к тому, что инвесторы адаптируются к данной ситуации и будут рассчитывать на выплату дополнительных дивидендов даже тогда, когда средства будут исчерпаны. Фирма должна быть осторожна также и в плане проведения длительной программы по выкупу акций. Налоговая служба будет рассматривать такую программу как источник дивидендного дохода и не даст возможности акционерам использовать при погашении своих акций преимущества, предоставляемые налогом на доход с капитала. Следовательно, очень важно, чтобы выкуп акций был "одноразовой" сделкой и не использовался в качестве заменителя дивидендов. [c.531]

Стоимость компании может возрасти и в результате привлечения заемных средств. В процессе реструктуризации многих корпораций уровень заемных средств изменяется, обычно в сторону увеличения. Если это происходит, то благосостояние акционеров может возрасти по причинам, описанным в гл. 17. Здесь необходимо найти компромисс между влиянием налога с корпораций, налога с граждан, издержек, связанных с банкротством и оплатой услуг агентств и др. Мы не будем сейчас возвращаться к обсуждению этой оценки, которое уже было проведено в одной из предыдущих глав. Однако, необходимо помнить, что стоимость компании может измениться просто потому, что реструктуризация приводит к изменениям л объеме привлеченных ею средств. [c.674]

Влияние налога на добавленную стоимость на величину прибыли рассчитывается по формуле [c.500]

Итак, АН = 16,38 - 16,35 = 0,03% В = 6300 тыс. руб. Влияние налога на добавленную стоимость на величину прибыли составило [c.500]

Однако мы не откажемся от теории ММ, которую мы так тщательно разбирали в главе 17. Мы предложим концепцию, включающую в себя положения ММ, но с учетом влияния налогов, издержек банкротства и финансового стресса и других различных осложняющих факторов. Мы не отступим к традиционной точке зрения, основанной на допущении о несовершенстве рынков капитала. Просто мы хотим посмотреть, каким образом хорошо функционирующие рынки реагируют на налоги и другие факторы, о которых пойдет речь в этой главе. [c.456]

ВЛИЯНИЕ НАЛОГОВ НА ПРИБЫЛЬ [c.43]

Предположим, что общество согласно передать бедным часть доходов богатых но деньги от богатых придется передавать в дырявом ведре . Утечка представляет собой потерю эффективности - потерю выпуска и дохода — из-за пагубного влияния налогов и трансфертов на стимулы к трудовой деятельности, к сбережениям и инвестициям, а также к желанию нести предпринимательский риск. Она также свидетельствует о том, что ресурсы следует передать в ведение тех, кто управляет системой налогов и трансфертов. [c.754]

Влияние налогов и амортизационной политики на формирование чистого денежного потока. [c.21]

В этой же работе рассматривалось влияние налогов на форми- [c.31]

На предварительной стадии оценки эффективности инвестиционных проектов влиянием налогов можно пренебречь и оценивать денежные потоки и показатели эффективности без них (показатели брутто). Однако необходимо иметь в виду, что налоги оказывают значительное влияние на денежные потоки, связанные с инвестициями. [c.54]

Как правило, в модель включаются только налоги, размер которых зависит от объема прибыли, т.е. разницы между доходами и расходами. Влияние налогов на инвестиционные решения необходимо учитывать в следующих случаях [c.54]

П. П. Гензель. Влияние налогов на народное хозяйство СССР (1928) [c.183]

Понимание переложения как процесса (оно возможно лишь в процессе обмена) позволило М. Панталеоне сформулировать динамический закон переложения, который тесно связан с проблемой влияния налога на цену. Анализ влияния налога на цену М. Панталеоне прослеживает в условиях монополии и свободной конкуренции. Налоги влияют на цену в качестве издержек производства. Монополист теряет, если даже повысит цену под влиянием налога, так как сокращается потребление, и прежнего наиболее выгодного сочетания цены и сбыта ему не добиться, следовательно, и в этом случае налог падает на монополиста и не перелагается. В качестве иллюстрации приведем пример, предложенный В. Твердохлебовым. Собственник знаменитой картины сбывает ежегодно 500 копий по 1 ф. ст. каждая. Под влиянием налога в 3 ф. ст. с копии он повышает цену до 5 ф. ст., но сбывает всего 20 экземпляров, таким образом, его чистый доход падает с 500 до 40 ф. ст. налог уплачивается им, а не потребителем, так как и до налога он мог бы установить цену в 5 ф. ст. и получить 100 ф. ст. дохода. В этом примере и плательщик теряет, и потребитель - от повышения цены и сокращения потребления. Очевидны невыгодность налога при монополии и необходимость при обложения какого-либо блага его предварительного освобождения от монополии. [c.160]

Если посмотреть глазами профессионала-современника, то, пожалуй, одна из основных заслуг М. Панталеоне состоит в том, что он первый проанализировал и установил функциональную зависимость между налогом и ценой. Это был как раз тот уровень в исследовании этого вопроса, который создал одну из важных предпосылок практического анализа влияния налогов на народное хозяйство и дальнейшего теоретического анализа. Сильной и в то же время слабой стороной теории переложения М. Панталеоне является его трактовка цены. Он признавал роль потребности и спроса в образовании цены, но для него цена определялась прежде всего субъективными факторами, предельной полезностью. Подвергая критике теорию факторов производства Ж.Б. Сэя, М. Панталеоне был на пути к истине, утверждая, что нельзя со- [c.160]

Конильяни (1890) дает анализ влияния налогов на производство, исходящий из теории предельной полезности. Сокращение дохода плательщика повышает субъективную ценность всех благ, а так как производительная деятельность человека продолжается до тех пор, пока тягость труда не превысит полезность его продукта, то повышение оценки последнего ведет к усилению деятельности. [c.161]

В дальнейшем голландские и английские экономисты (XVII-XVIII вв.) поставили вопрос о влиянии налогов на производство. Д. Мак-Куллох (1789-1864) в своих возражениях против доводов А. Смита о вредном влиянии вызванных войнами налогов на благополучие страны формулирует положение о стимулирующем воздействии налогов на производство. Он указывает, что большая часть тех доходов, которые были израсходованы на ведение войн и которые так поражают А. Смита, не были бы вообще никогда созданы, если бы не было налогов. Нарисовав картину колоссального роста богатств в Англии в 1688-1817 гг., Д. Мак-Куллох писал Смит забыл, что рост налогов имеет такое же сильное влияние на нацию, как на частного человека увеличение его семьи или его необходимых издержек. Постоянно возрастающее давление налогов во время войны, начиная с 1793 г., ощущавшееся всеми классами, дало стимул прилежанию, предприимчивости и изобретательности и возбудило дух экономики, который мы напрасно пытались бы развить менее сильными средствами. Если бы налоги были менее тягостны, они не имели бы такого эффекта 1. [c.236]

Финансовая наука не только исследовала вопрос о влиянии налогов на народное хозяйство, но, насколько позволял ее собственный уровень, а также уровень развития экономической науки и статистики, решала вопросы исчисления тяжести налогообложения, т.е. исследовала вопрос об измерении этого влияния. Проблема исчисления тяжести обложения в 20-е гг. XX в. включала два аспекта внешний и внутренний. Первый, внешний аспект - это проблема исчисления тяжести обложения всей страны в целом, что было необходимо прежде всего в целях сравнительного изучения тяжести обложения в разных странах. Второй аспект, внутренний - проблема изучения распределения налогового бремени между разными социальными группами. Вопрос об изучении тяжести обложения был поднят в XVIII в. Знания, накопленные финансовой наукой, позволяли исследовать внешний аспект тяжести налогообложения. [c.242]

В связи с тем что на величину налогов, фигурирующую в отчете, влияет множество факторов, осмысленные сопоставления между компаниями затруднительны. Анализ способности компании справиться с налоговым бременем и прогноз влияния налогов на будущую прибыльность предполагает знание многих сложных проблем налогообложения, и прежде всего рассмотрение уплаченных налогов. Главное различие между начисленными и уплаченными налогами объясняется тем, что фирма прибегает к разным методам амортизации для целей налогообложения и для выполнения требований GAAP. Сумму уплаченных налогов можно в первом приближении получить, вычтя отсроченные налоги из суммы в отчете о движении наличности (этот вид отчета рассмотрен в следующей главе) или, если указанный отчет отсутствует, исчислив разность между суммами отсроченных налогов в балансах двух последних сопоставимых отчетных периодов. [c.225]

Между налогами и государственными займами существует тесная связь, определяемая тем, что финансовой базой погашения займов. выступают налоги. Растущие расходы государства, связанные с погашением займов и выплатой процентов по ним, обусловливают необходимость повышения налогов. Последнее может быть обеспечено как за счет повышения ставок действующих налогов, так и путем введения новых видов налоговых платежей. Существует и обратное влияние налогов на займы. Например, рост налогов неизбежно наталкивается на сопротивление налогоплательщиков, и правительство, не желая допустить обострения социальной напряженности, идет по пути выпуска все новых и новых займов. Единственным барьером на этом пути является платежеспособный спрос населения и предприятий на государственные ценные бумаги, который, конечно, имеет оп ределенный предел. [c.132]

Перйое — это непосредственное равенство обязательств для всех лиц, находящихся в одинаковом положении с т очки зрения принятого принципа. Второе— соответствие дифференциации налоговых обязательств различиям в их положении. Оба эти принципа, по сути, выражают идею запрета на дискриминацию в налогообложении. После выбора" принципов налогообложения в целом и расчета необходимой суммы, следует сформировать общую структуру системы, т.е. выбрать конкретные виды и рассчитать ставки. Делать это нужно на базе анализа воздействия налогов на рыночное поведение производителей и потребителей, так как только он позволяет выявить искажающее влияние налогов неправильно подбирая их характеристики, добиваться относительного уменьшения нежелательных искажений. 75 [c.44]