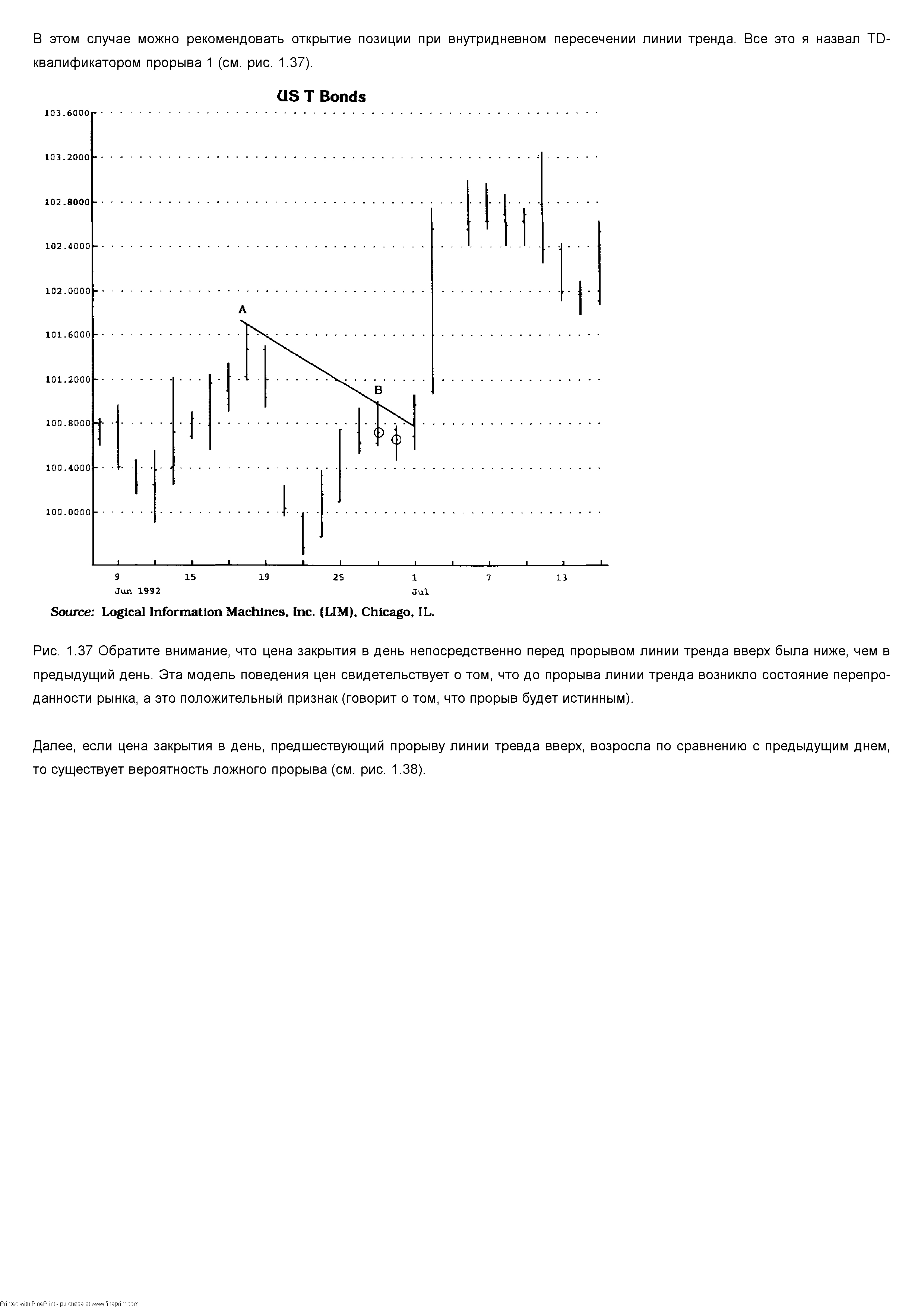

| Рис. 1.37 Обратите внимание, что цена закрытия в день непосредственно перед прорывом линии тренда вверх была ниже, чем в предыдущий день. Эта модель поведения цен свидетельствует о том, что до прорыва линии тренда возникло состояние перепроданное рынка, а это положительный признак (говорит о том, что прорыв будет истинным). |  |

Построение диаграмм для некоторого промежутка времени позволяет выявить различные модели поведения цены. Каждая модель несет в себе особую информацию, ценность которой неравнозначна. Например, модели поддержки и сопротивления работают лучше других, поскольку инвесторы склонны запоминать прошлые цены акций. Ниже приводятся две [c.263]

Фаза развития системы - это временной период в развитии рынка, который характеризуется преобладающей моделью поведения цены. [c.32]

Поведение рынка противоречиво. С одной стороны, существует множество моделей поведения цен акций (например, цены акций меняют тенденцию движения в долгосрочном периоде, и доходность повышается в январе), а также факты наличия рыночных аномалий (например, небольшие фирмы с низкими коэффициентами цена/балансовая стоимость и цена/прибыль легко переигрывают рынок). С другой стороны, существует не так много свидетельств тому, что управляющие капиталом способны эксплуатировать эти обстоятельства, чтобы переиграть рынок. [c.196]

Технический анализ предполагает, что модели поведения цены повторяются. Это вызвано тем, что участники рынка повторяют свое поведение при схожих рыночных условиях. К сожалению, на реальном рынке возможны различные толкования термина схожие рыночные условия . Изучая тенденции и развороты на рынке, можно определить, насколько силен дрейф в технической фигуре, а также что делать, когда как бы возникают такие ситуации. [c.157]

Технический анализ предполагает, что модели поведения цены повторяются. [c.157]

Поскольку цель любого рыночного анализа состоит в получении прибыли за счет разности цен покупки и продажи, то цена является самым важным его объектом, и неудивительно, что именно на этом основано большинство видов рыночного анализа. Широко используются такие модели поведения цены, как треугольники и гэпы. Пользуются популярностью измерители момента цены RSI, норма изменения и некоторые другие. Постоянно разрабатываются методы сглаживания рыночного шума, например системы на основе экспоненциальной скользящей средней. [c.195]

ГРАФИЧЕСКИЙ АНАЛИЗ РЫНКОВ 2.2.I.I. Модель поведения цены [c.61]

И эти тенденции сохраняются, несмотря на то, что рынок хорошо осведомлен об их существовании и, казалось бы, должен "сглаживать" эти эффекты. Это, видимо, указывает на структурный характер неравномерностей и наличие некоторого скрытого фактора в процессе ценообразования. Чтобы понять это, исследователи рынка строят модели работы рынка на основе нового направления в прикладной математике, которое называется теорией динамических систем, или теорией "хаоса". Сравнение хаотических моделей поведения цен (вместо статистических) с поведением реальных цен показывает удивительное сходство. [c.196]

Разработка и анализ моделей поведения потребителей на рынке, психографических моделей, моделей предпочтений. Анализ мотивации покупки. Анализ времени признания товара. Исследование влияния демографических и социально-экономических факторов на спрос. Характеристика уровня сервиса. Оценка потребителями производственной политики фирмы (отношение к марке) и ценовой политики (соответствие свойств товара продажной цене). [c.136]

Совокупный спрос - это модель поведения всех хозяйствующих субъектов (домохозяйств, фирм и правительства) как потребителей товаров и услуг, которая показывает, сколько этих товаров и услуг при разных (возможных ) уровнях цен на них готовы купить эти субъекты. [c.141]

Экономическая модель поведения затрат объема производства и прибыли представляет, насколько и при каких условиях предприятие может реализовать возрастающее количество выпускаемой продукции. На ее основании можно определить положительное и отрицательное воздействие снижения цен на увеличение объема продажи, следовательно, на объем производства. [c.247]

Экономическая модель - воздействие цен, поведение затрат, объема производства на прибыль. [c.275]

В своей работе, увидевшей свет в 1900 г., Башелье пришел к мрачному выводу, что динамика цен на фондовой бирже никогда не будет точной наукой. Хотя Башелье, по сути, выступил оппонентом Доу, его заслуги в развитии теории финансов неоспоримы, поскольку именно ему принадлежит идея приложения стохастических моделей к анализу поведения цен на рынке капитала. [c.273]

Для увеличения объема реализованной продукции предприятие должно снизить цену единицы продукции. Это причина того, что выручка от реализации не возрастает пропорционально общему объему продаж. Более того, в какой-то момент положительный эффект от увеличения объема продаж окажется ниже отрицательного влияния снижения цен. Если представить экономическую модель поведения затрат, объема производства и прибыли графически (рис. 6.4), то линия совокупного дохода (ОЕ), возрастающая вначале, постепенно замедляет подъем, а затем опускается вниз. [c.193]

ЕМН объясняет влияние релевантной информации на цены фондового рынка. Целью САРМ является проверка эффективности рынка или релевантности информации путем объяснения факторов, определяющих цены фондовых активов в состоянии равновесия. Предполагается, что решающими факторами являются риск и доходность. САРМ — это модель равновесных цен, используемых при торговле фондовыми активами на эффективном рынке [40, с. 184]. САРМ основана на предположениях о том, что рынки совершенны, инвесторы рациональны и характеризуются негативным отношением к риску и максимизирующим поведением, доступ всех к информации бесплатен и ожидания однородны [78, с.23]. [c.131]

Необходимо отметить, что долгосрочное оперативное планирование финансового результата должно опираться на предварительные оценки доли и емкости рынка и только потом должны быть определены объемы реализации продукции в натуральном выражении. Пусть вы составили для себя план реализации на ближайшие годы, в который заложили процент ежегодного роста продаж. В соответствии с этим планом на пятый год оптимистично намечен рост прибыли, только как раз теперь дело не идет. Поэтому следует задаться вопросом увеличивается ли емкость рынка И если да, то не следует планировать что-либо, ориентируясь только на продуктовые группы, необходимо переключиться с продукта на область терапии, охватывающую исследование причин прогнозируемых изменений рынка. Рассмотрим, например, долгосрочный оперативный план для продуктовых групп Шоколад в плитках и Конфеты . Следует ответить на вопросы каковы модели поведения потребителей, действие которых вызовет дополнительную потребность в шоколаде что случится, например, если цены на бензин вырастут вдвое не приведет ли это к тому, что люди, находящиеся в пути, будут отказываться от обеда в ресторане, предпочитая съесть только плитку [c.146]

На рисунке 13-2 показано поведение цен на акции только одной компании, однако наши наблюдения типичны. Исследователи проанализировали изменения задень, недельные и месячные изменения, они рассмотрели много различных акций в различных странах и за различные периоды, они вычислили коэффициенты корреляции между этими изменениями цен, они искали направления положительных и отрицательных изменений цен, они проверили некоторые из технических приемов, использовавшихся некоторыми инвесторами для описания "модели" изменчивости, которую те якобы усматривали в прошлых ценах на акции. Исследователи с редким единодушием заключили, что последовательность изменений цен на акции в прошлом не представляет полезной информации. В результате многие исследователи стали известными. Но никто из них не стал богатым. [c.315]

Если известно поведение цен на облигации, можно модифицировать нашу базовую модель оценки опционов, изложенную в главе 20, и определить стоимость облигаций досрочного выкупа при условии, что инвесторы знают, что выкуп состоится, как только рыночная цена и цена выкупа сравняются. На рисунке 24-1 показано поведение стоимости обычных 8%-ных облигаций со сроком погашения 5 лет и таких же облигаций, но имеющих оговорку о дос- [c.659]

Модель поведения индивидуальных экономических агентов — каждого из нас в отдельности и всех вместе — подразумевает, что увеличение предложения одного товара или услуги повлечет за собой увеличение спроса на другой товар (услугу). К тому же, без вмешательства государства, мы все добровольно меняем цену, по которой хотим купить или продать товары или услуги. В результате цены, заработная плата и процентная ставка являются гибкими инструментами. Все эти положения в общем означают, что экономика будет стремиться к достижению полной занятости. Влияние денег будет нейтральным. Оставшиеся разделы главы мы посвятим объяснению этих классических выводов. [c.460]

Изменения ожиданий инвесторов нередко приводят к появлению особых ценовых моделей. Хотя двух абсолютно одинаковых рынков не существует, образующиеся на них ценовые модели часто бывают очень схожи и позволяют прогнозировать поведение цен. [c.121]

Ценовая модель голова и плечи — одна из наиболее надежных и широко известных. Свое название она получила из-за сходства с головой и расположенными по обе стороны плечами. Причину распространенности этой модели разворота следует искать в повторяющихся особенностях поведения цен в периоды разворотов тенденций. [c.121]

Как и любой другой истинный принцип поведения цен, эта модель будет работать одинаково хорошо во всех структурах времени на всех рынках обыкновенных акций и фьючерсов. [c.48]

Этот первый ряд исследований характеризует поведение цены рынка после дня, который закрылся на экстремуме своего диапазона. Тесты показывают тенденцию к внутридневному развороту после этого состояния. Эта модель формирует основание для стратегии 80—20, обсужденной в Главе 6. [c.130]

Со временем некоторые графические модели стали ассоциироваться со специфическими типами поведения цен. [c.76]

Изменение цены продукта в модели поведения потребителей позволяет вывести нисходящую кривую спроса. [c.464]

Термины "двойная вершина" и "двойное основание" стали чрезмерно расхожими на фьючерсных рынках. Многие потенциальные двойные вершины или основания часто впоследствии оказываются чем-то совсем другим. Объясняется это уже известной нам особенностью ценовой динамики натолкнувшись на уровень предыдущего пика при росте или на уровень предыдущего спада при падении, цены иногда оказываются не в состоянии преодолеть их сразу. В этом случае возможен откат цен в направлении, противоположном господствующей тенденции. Подобное поведение цен естественно и отнюдь не является сигналом перелома тенденции. Запомните для того, чтобы можно было говорить о модели двойная вершина, цены должны преодолеть уровень предыдущего промежуточного спада. Только тогда модель перестает быть потенциальной. [c.115]

Как правило, графики цен на один и тот же товар демонстрируют одинаковую последовательность ценовых моделей, которая может отличаться от последовательности моделей на графиках цен на другие товары. Иными словами, графики определенного товара имеют набор особенностей, присущих только этому товару. Например, на графиках хлопка возникает много закругленных вершин и оснований, которые часто образуют целые последовательные серии, что редко наблюдается на графиках соевых бобов и пшеницы. Изучение графиков соевых бобов за несколько лет показывает, что наиболее распространенными моделями на этом рынке являются треугольники. В свою очередь, конфигурации "голова и плечи" очень часто встречаются на графиках рынка пшеницы. Все товарные активы чаще всего следуют определенным моделям поведения, которые находят свое отражение на графиках." [c.153]

Из описанного поведения цен следует, что 44 долл. — это сопротивление, а бычье поглощение вблизи 40 долл. — это поддержка. Таким образом, желающие могли открывать длинные позиции при откатах к бычьему поглощению (вблизи 40 долл.) с ценовым ориентиром в окрестности 44 долл. и со стоп-приказом по цене закрытия ниже минимумов бычьего поглощения. Прекрасная возможность для такой сделки представилась в феврале. Этот пример демонстрирует важную роль соотношения между риском и прибылью в сделке. Его всегда нужно принимать во внимание, прежде чем открывать позицию по сигналу свечной модели, как и любого другого технического индикатора (подробнее этот вопрос обсуждается в главе 4). [c.94]

Термин модели разворота не совсем точен. Услышав это выражение, можно подумать, что старая тенденция резко заканчивается, и сразу же возникает новая, противоположно направленная, ценовая тенденция. Такое поведение цены наблюдается редко. Разворот тенденции обычно происходит медленно, поэтапно, по мере того как постепенно меняется психологический настрой участников рынка. [c.23]

Мы рассмотрели далеко не все варианты модели пинцет , возникающей на вершине и в основании рынка. Однако приведенные примеры дают наглядное представление о том, что в сочетании с другими сигналами свечей данные графические модели превращаются в мощный инструмент прогнозирования поведения цен. Для тех, кого интересует [c.90]

Вместе, и модели, управляемые риском, и модели, управляемые ценой, представленные в данной главе, описывают систему двух популяций трейдеров -"рациональных" и "шумовых" трейдеров. Случайное подражательное и стадное поведение "шумовых трейдеров" может привести к всемирной кооперации трейдеров и вызвать крах. Рациональные трейдеры обеспечивают прямую связь между риском краха и динамикой ценовых пузырей. [c.174]

Всякий раз, когда пробивается новая линия тренда ФИ-канала, фигуры рыночной цены стремятся возвратиться к предыдущей линии тренда ФИ-канала. Это следует за приливом рыночной активности и показывает общую модель поведения инвесторов. [c.95]

ФИ-спирали обеспечивают связь между ценовым и временным анализом и дают ответ на долгий поиск решения проблемы прогнозирования и времени, и цены. Если мы действительно хотим связать модели поведения инвестора, выражаемые в колебании цен наличных валют, акций и товарных фьючерсов, с законами природы, мы должны обратиться к ФИ-спиралям. Любая точка на спирали — это оптимальное соотношение цены и времени. [c.147]

Выбор времени — наиболее важный элемент торговли. Важно знать, что покупать, но еще важнее знать, когда покупать. В предыдущих шести главах мы указывали каждый инструмент Фибоначчи сам по себе может служить инвесторам прибыльным автономным торговым решением. Все торговые сигналы получаются из геометрических интерпретаций моделей рыночной цены. Все шесть геометрических торговых устройств Фибоначчи основаны на понимании поведения инвесторов, выражаемого в конфигурациях пиков и впадин. [c.210]

Какую правильную справедливую стоимость надо использовать Есть два подхода к оценке справедливой стоимости. Первый — пассивный покупка и удержание опциона до наступления срока истечения. Второй -активный, включающий в себя продолжительное динамичное рехеджи-рование. Примечательно, что оба подхода дают один и тот же ответ. Есть только одна справедливая стоимость, но два разных толкования, и причина этого не так сложна, как кажется на первый взгляд. Ключ к пониманию того, почему два разных подхода дают одну и ту же справедливую стоимость, лежит в более подробном рассмотрении распределения цены основного инструмента. Во второй и третьей главах мы использовали разные модели поведения цены акции для объяснения различных понятий. [c.79]

Два десятилетия спустя молодой французский математик Л. Баше-лье (L. Ba helier) завершил в Сорбонне докторскую диссертацию 4Теория спекуляции , в которой попытался с помощью математического аппарата дать объяснение поведению цен акций на французском фондовом рынке. В работе, увидевшей свет в 1900 г., Башелье пришел к мрачному выводу, что динамика цен на фондовой бирже никогда не будет точной наукой. Хотя Башелье, по сути, выступил оппонентом Доу, его заслуги в развитии теории финансов неоспоримы, поскольку именно ему принадлежит идея приложения стохастических моделей к анализу поведения цен на рынке капитала. [c.32]

Исследования показывают, что в рамках теории хаоса можно создать ряд моделей, способных воспроизводить развитие событий на финансовом рынке и получить детерминированное объяснение некоторых аспектов поведения цен, которые считаются случайными и непредсказуемыми (Бэстенс Д.-Э. и др. Нейронные сети и финансовый рынок. М. ТВП, 1997). [c.115]

Дэмперы должен отпасть по крайней мере на 20 % от вчерашней цены закрытия. Такое падение можно заметить лишь на акциях NASDAQ. Перед самым открытием можно увидеть бид и аск намного ниже, чем при закрытии предыдущего дня. Это дает мне сигнал сфокусировать свое внимание на этой акции. Это общий трамплин для наблюдения за повторяющимися моделями поведения. [c.23]

Представьте себе базовый инструмент (акция, облигация, валюта, товар и т.д.), цена которого движется вверх или вниз на 1 тик каждую последующую сделку Если мы будем измерять возможную стоимость акции через 100 тиков и рассмотрим большое количество вариантов, то обнаружим, что полученное распределение результатов — нормальное. Поведение цены в данном случае будет напоминать падение шарика через доску Галтона. Если рассчитать цену опциона, исходя из того принципа, что прибыль при покупке или продаже опционов должна быть равна нулю, мы получим биномиальную модель ценообразования опционов (или, коротко, биномиальную модель). Ее иногда также называют моделью Кокса-Росса-Рубинштейна в честь ее разработчиков. Такая цена опциона основывается на его ожидаемой стоимости (его арифметическом математическом ожидании), с тем расчетом, что вы не получаете прибыль, покупая или продавая опцион и удерживая его до истечения срока. В этом случае говорят, что опцион справедливо оценен. [c.155]

Вторая модель - модель, "управляемая ценой", обсуждаемая в данной главе, также основана на взаимодействии двух разных и взаимодополняющих друг с другом групп трейдеров. Первая группа шумовых трейдеров своим коллективным поведением приводит к росту волатильность цен по ускоряющейся, но стохастической спирали, обеспечивая, тем самым, возникновение ценовых пузырей. Рациональные инвесторы, понимая, что пузырь не подкреплен фактами, оценивают существование связанного с ним риска краха или серьезной коррекции, которая может привести цену назад к фундаментальной стоимости. Это поведение, воплощенное в условии отсутствия арбитража, приводит к следующим последствиям аномально взмывающие ввысь цены подразумевают растущую угрозу краха, определяемая как реальная возможность реализации такого сценария уже на следующий день с некоторой вероятностью. Растущий риск краха -неизбежная темная сторона рыночных доходов. Повторимся еще раз, крахи - это стохастические явления, оцениваемые количественно их коэффициентом риска, который отклоняется от нормального значения по мфе роста рьшочнои стоимости. В данной модели долгосрочное стационарное поведение рынка состоит из ряда временных интервалов, описываемых случайным блужданием, перемежающихся с интфвалами пузырей, которые заканчиваются крахами, возвращающими рынок ближе к фундаментальным оценкам, подобно тому, как резвящийся щенок, бегущий на поводке со своей хозяйкой, получает тычки, которые встряхивают его каждый раз, когда он полностью натягивает поводок. Замечательным свойством данной модели является то, что крах никогда не наступает при условии, что цены остаются в разумных пределах. Это происходит в силу того факта, что коэффициент риска краха является сильно нелинейной функцией ценового уровня, которая работает подобно усилителю. Вероятность краха, таким образом, очень низка при незначительных колебаниях цены от фундаментальной стоимости, но она все больше растет по мере роста цены. Даже если рыночная цена взмывает ввфх, всегда остается возможность, что она вернется к исходному положению мягко, без краха. Данный сценарий, однако, становится все менее и менее вфоятным, по мфе роста цены. [c.155]

Когда сумма трендследящих поведений выражается в нелинейной форме, так что чистый размер приказа Q пропорционален степени разности между логарифмом цены сегодня и логарифмом цены вчера с показателем степени больше 1, то согласно тому же рассуждению, что и в подразделе, озаглавленном "Интуитивное объяснение создания конечно-временной сингулярности при t" в главе 5, цена демонстрирует сингулярность конечного времени. Данный эффект является просто перефразировкой явления, уже описанного моделью, управляемой ценой, обсуждавшейся в той главе. [c.218]

Крах фондовой биржи в октябре 1987 года — пример рыночной ситуации, ставшей сильным проявлением поведения инвесторов. В стадии, когда большинство других методов рыночного анализа абсолютно беспомощны, правильное использование ФИ-спирали точно определяет основание резкого движения рынка. Точность, с который ФИ-спиральный анализ уловил фигуру краха октября 1987 года, можно продемонстрировать на графике, используя Индекс S P500 как модель падения цен акций. При установке центра ФИ-спирали в точке X и отправной точке в А спираль пронизывается Индексом S P500 на самом низком минимуме в точке Р (рисунок 6.2). Точки X и А определяющие и могли быть выбраны любым инвестором. Структура текущей главы подобна структуре Главы 5. Мы подробно расскажем об основных свойствах и ключевых параметрах ФИ-спиралей прежде, чем представим примеры, как применять ФИ-спирали в реальной торговле. [c.147]