Особенностью спецификаций фьючерсных контрактов на электроэнергию является то, что помимо месяцев поставки (например, 18 месяцев подряд начиная со следующего за текущим календарным) в них фиксируется период поставки (например, 17 пиковых часов с 7.00 до 22.00), а также скорость поставки (например, 2 МВт в течение периода поставки). Параметр единица контракта обозначает месячный объем и точку поставки электроэнергии. [c.126]

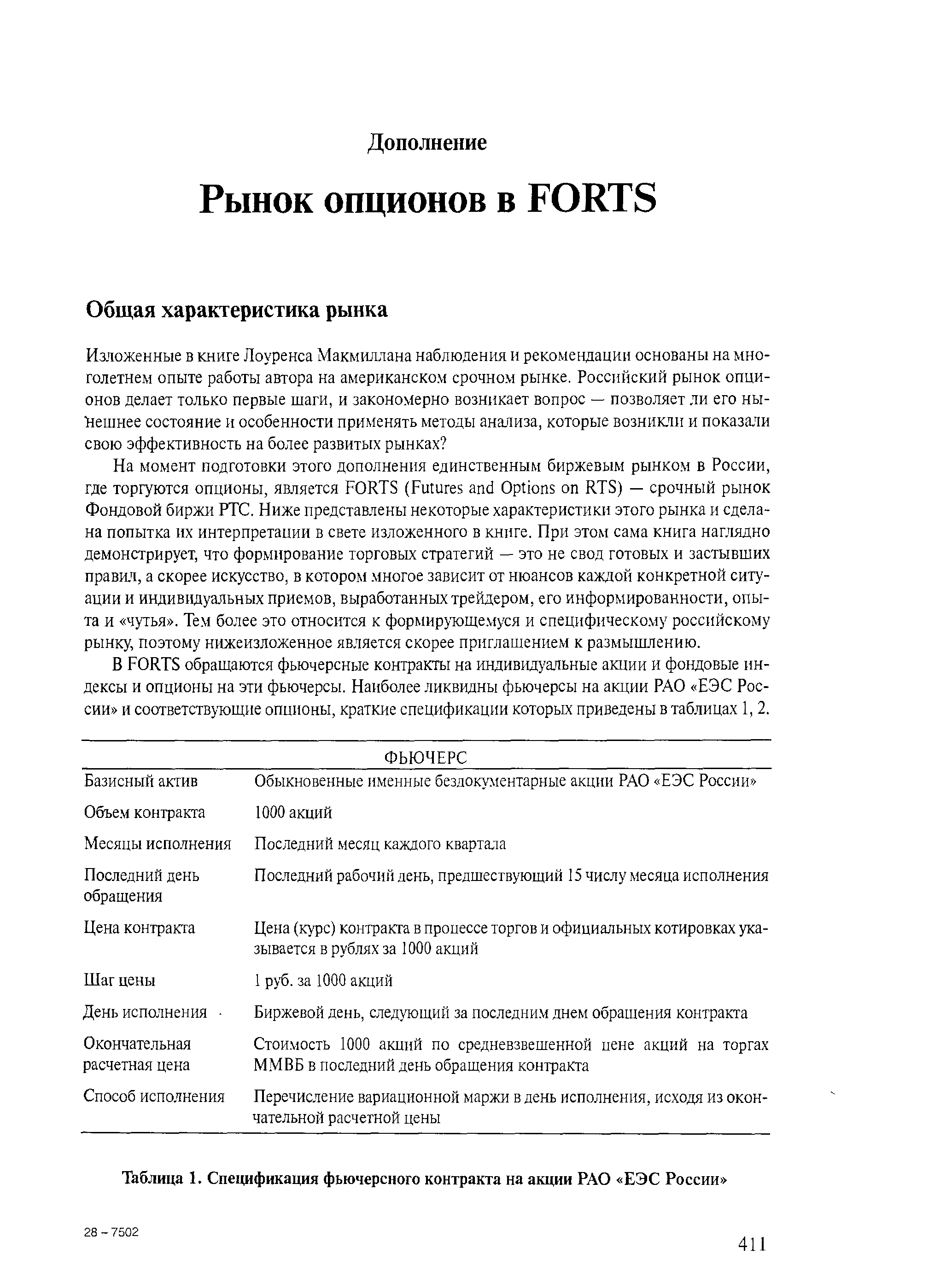

| Таблица 1. Спецификация фьючерсного контракта на акции РАО ЕЭС России |  |

Таким образом, теоретическая стоимость опциона на фьючерсный контракт на курс фондового индекса S P 500 с указанной выше спецификацией составляла 34.58. [c.292]

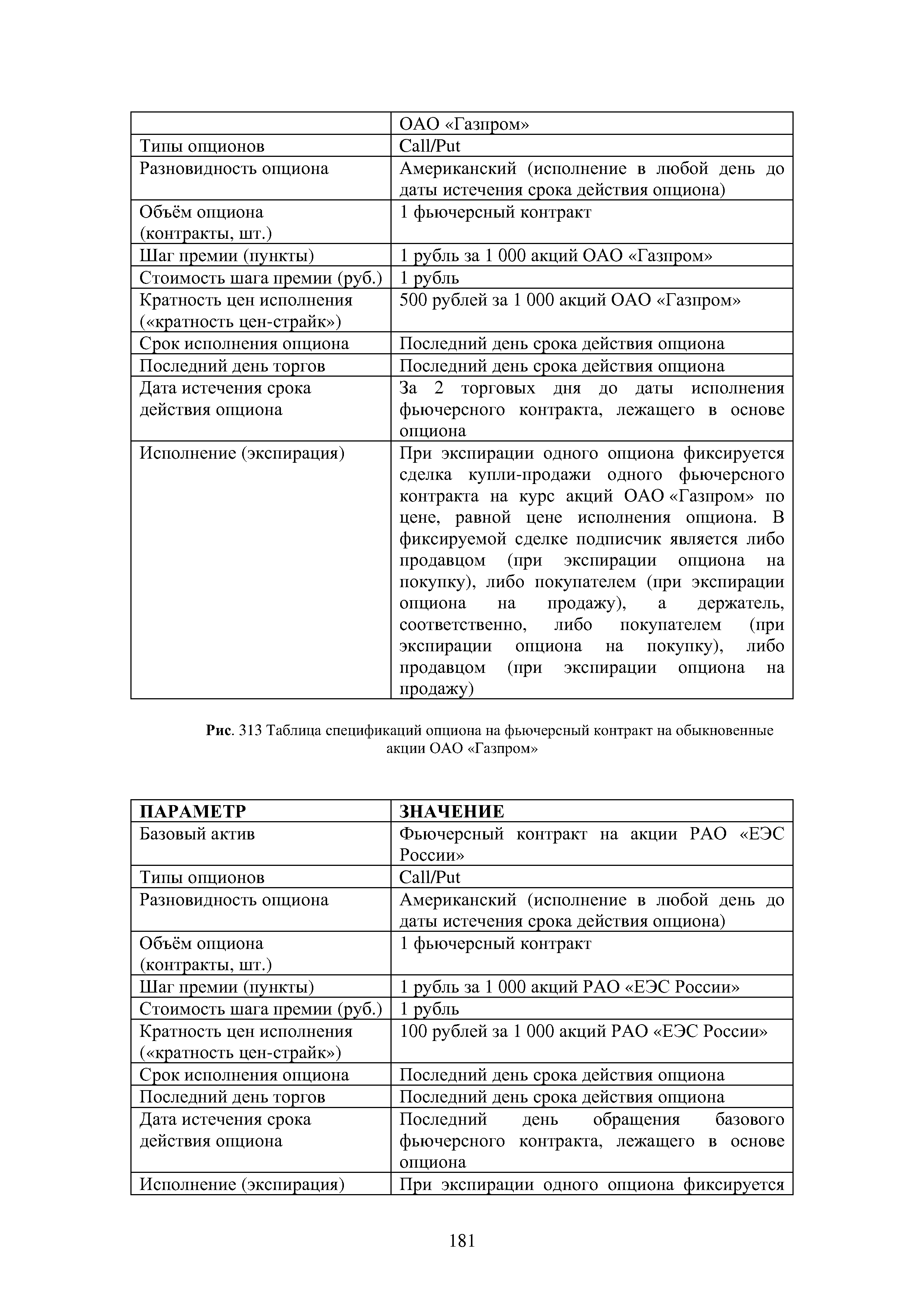

| Рис. 313 Таблица спецификаций опциона на фьючерсный контракт на обыкновенные |  |

Контрактные спецификации являются очень важными документами, поскольку они позволяют добиться единообразного понимания деталей контракта. Опционы, обращающиеся на бирже, стандартизованы, так же как и фьючерсные контракты, а способ котировки и объем контракта зафиксированы. Единственной переменной величиной является премия. [c.20]

Участник торгов, намеренный стать продавцом по поставочному фьючерсному контракту или обязанным лицом по поставочному опционному контракту на покупку, должен вносить начальную маржу денежными средствами, а если это предусмотрено спецификацией соответствующего фьючерсного или опционного контракта,—денежными средствами и эмиссионными ценными бумагами, являющимися базовым активом данного фьючерсного или опционного контракта. [c.299]

Каждый товар имеет свои собственные спецификации, касающиеся количества и качества продаваемого продукта. На рис. 12.1 показаны котировки активно обращающихся товарных фьючерсных контрактов из "Уолл-стрит джорнэл". Хотя некоторые товары (такие, как пшеница и золото) продаются на более чем одной бирже, каждая котировка товарного фьючерса состоит из одних и те же пяти компонентов, и все цены котируются одинаково. В частности, каждый товарный фьючерс (и его котировка) точно определяет 1) продукт 2) биржу, на которой продается контракт 3) размер контракта (в бушелях, фунтах, тоннах и т.п.) 4) метод оценки контракта или цену единицы продукции (вроде центов за фунт или долларов за тонну) 5) месяц поставки. Используя для иллюстрации контракт на кукурузу, мы можем увидеть каждую из этих частей на следующей схеме [c.595]

В приведенных выше примерах хеджирования фьючерсными контрактами считалось, что можно подобрать контракт, срок исполнения которого совпадает с датой возврата заимствованных средств, то есть точно соответствует потребностям хеджера. Это не всегда возможно. Более того, условия товарных фьючерсных контрактов, например, на поставку нефти, обычно оговаривают не точную дату исполнения, а некоторый интервал порядка месяца, в течение которого должна произойти поставка, причем право выбора даты поставки предоставляется продавцу. В товарных фьючерсных контрактах часто указывается вполне определенное место поставки/приема товара, которое может быть неудобным для хеджера. Может также оказаться, сорт или марка товара, с которым имеет дело хеджер, отличаются от оговоренных в спецификации биржевого фьючерсного контракта. [c.82]

На практике лишь небольшая часть фьючерсных сделок выражается в физической поставке соответствующего инструмента, однако процесс поставки является составной частью каждого контракта и его спецификации, обеспечивая механизм выравнивания наличных (кассовых) и фьючерсных (срочных) цен. [c.736]

В таблице 1.2 в качестве примера приведены основные параметры спецификации фьючерсного контракта на обыкновенные акции ОАО Газпром , торгуемого в FORTS. [c.5]

СVIГ. начала торговать )тим новым фьючерсным контрактом на свиную i руднику 4 апреля 1У97 года. От старого контракта он отличается тем, что расчеты по нему производятся наличными он заключается на свежую грудинку месяцы фьючерсных контрактов иные. Все остальные спецификации контракта остались без изменения. Для обеспечения нормального перехода от старых контрактов на замороженную свиную грудинку к новым прежними фьючерсами торговля ведасьдо августа 1998 года. [c.219]

Во фьючерсных соглашениях отсутствуют какие-либо платежи, осуществляемые покупателем в адрес продавца, и продавец не должен доказывать факт физического владения активом в момент заключения сделки. Для того чтобы обеспечить выполнение каждой стороной фьючерсного контракта своей части соглашения, от них требуется депонировать средства на марже-вом счету. Сумма, которую требуется депонировать для заключения контракта, называется первоначальной маржей (initial margin). При последующем изменении цен контракты переоцениваются в соответствии с рыночными ценами, а прибыль или убытки записываются на счет инвестора. Инвестор может снять с маржевого счета любые средства, превышающие величину первоначальной маржи. В таблице 34.1 представлены лимиты изменения цен и контрактные спецификации для многих фьючерсных контрактов на июнь 2001 г. [c.1235]

Спецификация фьючерсных контрактов меняется в зависимости от их вида и той биржи, где они торгуются. Рассмотрим, к примеру, 3-месячный контракт LIFFE на короткий стерлинг. [c.192]

Спецификация фьючерсного контракта меняется в зависимости от лежащего в его основе фондового индекса и той биржи, которая предлагает этот контракт. Биржи публикуют условия своих контрактов на бумажных носителях, в Интернете и информационных системах таких агентств, как Reuters. Так выглядит типовая спецификация фьючерсного контракта LIFFE. [c.113]

Спецификации краткосрочного процентного фьючерсного контракта на LIFFE [c.110]

Этот механизм можно проиллюстрировать на примере 1. Однако преэкде чем перейти к примеру, необходимо остановиться на спецификации долгосрочных процентных фьючерсов, которые продаются и покупаются на LIFFE. Каждый контракт на долгосрочную облигацию имеет номинальную стоимость 50 000 ф. ст. (на краткосрочную - 100 000 ф. ст., на казначейскую облигацию США — 100 000 долл.). Цены контрактов выражаются в фунтах стерлингов (долларах) на 100 ф. ст. (долларов) номинальной стоимости. Цена условной долгосрочной облигации составит 100 при процентной ставке 12% годовых, превысит 100 при более низкой процентной ставке и, соответственно, будет меньше 100 - при более высокой. Для фьючерсных контрактов на британские краткосрочные государственные облигации и казначейские облигации США сохраняется то же соотношение. Тик, или минимально допустимое изменение цены, составляет /32 для фьючерсов на британские долгосрочные государственные облигации и казначей- [c.112]

Спецификации долгосрочных процентных фьючерсных контрактов на LIFFE [c.124]

По схеме организованы фьючерсные контракты на акции ОАО Газпром (см. таблицу 2.1) и опционы на эти фьючерсы в FORTS. Краткая спецификация опциона имеет вид [c.15]

В FORTS обращаются фьючерсные контракты на индивидуальные акции и фондовые индексы и опционы на эти фьючерсы. Наиболее ликвидны фьючерсы на акции РАО ЕЭС России и соответствующие опционы, краткие спецификации которых приведены в таблицах 1, 2. [c.411]

Спецификации контракта детальное описание биржевых спецификаций на каждый фьючерсный контракт, включая его размер, месяцы поставки, последний день уведомления, последний день торгошж, назначенные биржей пункты поставки, сорта, приемлемые для посгайки, а также премии или скидки на сорта-заменители. [c.244]

Форвардные контракты (forwards) — обязательство купить или продать определенный товар в определенную дату в будущем по заранее оговоренной цене. На первый взгляд форвардный контракт по смыслу очень близок к фьючерсному. Однако это не так. Между форвардными и фьючерсными контрактами имеется существенная разница. Во-первых, форвардные контракты заключаются исключительно на внебиржевом рынке между двумя конкретными контрагентами. В этом смысле риски по неисполнению форвардного контракта несут покупатель и продавец. В случае фьючерса — риск неисполнения берет на себя биржа, гарантируя обеим сторонам исполнение контракта. Во-вторых, форвард может быть заключен на произвольную дату в будущем в отличие от фьючерса, который имеет стандартные даты исполнения. В-третьих, в качестве базового актива форварда может использоваться любой актив, а не только обязательно допускающий биржевую стандартизацию, как у фьючерсного контракта. Например, при торговле фьючерсами на рапсовое масло в спецификации актива строго указываются стандарты этого масла с возможными допустимыми отклонениями. В случае покупки/продажи форвардного контракта он может быть заключен на любой товар, в том числе на рапсовое масло, не удовлетворяющее стандартам биржи, либо вообще на штучный или уникальный, торговля которым на бирже невозможна. В-четвертых, форвардные контракты, как правило, не требуют гарантированных депозитов, и уж точно по ним не начисляется вариационная маржа. Подчеркнем еще раз, что самое важное отличие форварда от фьючерса — это отсутствие гарантий платежа в случае форварда и гарантированное третьей стороной (биржей) исполнение контракта — в случае фьючерса. [c.29]

Представляет собой типовой биржевой срочный контракт, купля и продажа которого означают обязательство поставить или получить указанное в нем количество продукции по цене, которая была определена при заключении сделки. Фьючерсный контракт совершенно не обязательно заканчивается механической покупкой. Принцип в том, что первоначальный покупатель заключает с производителем (или продавцом) типовой контракт с соответствующей спецификацией на определенную предполагаемую сумму. При этом контракт становится ценной бумагой и может в течение всего срока действия перекупаться много раз. Держатель контракта может как угадать, так и не угадать колеблемую стоимость товара, проиграть или получить прибыль. [c.187]

Смотреть страницы где упоминается термин Спецификации фьючерсных контрактов на

: [c.94] [c.133] [c.433] [c.318] [c.453] [c.18] [c.432] [c.218] [c.452] [c.186]Смотреть главы в:

Управление финансовыми рисками -> Спецификации фьючерсных контрактов на