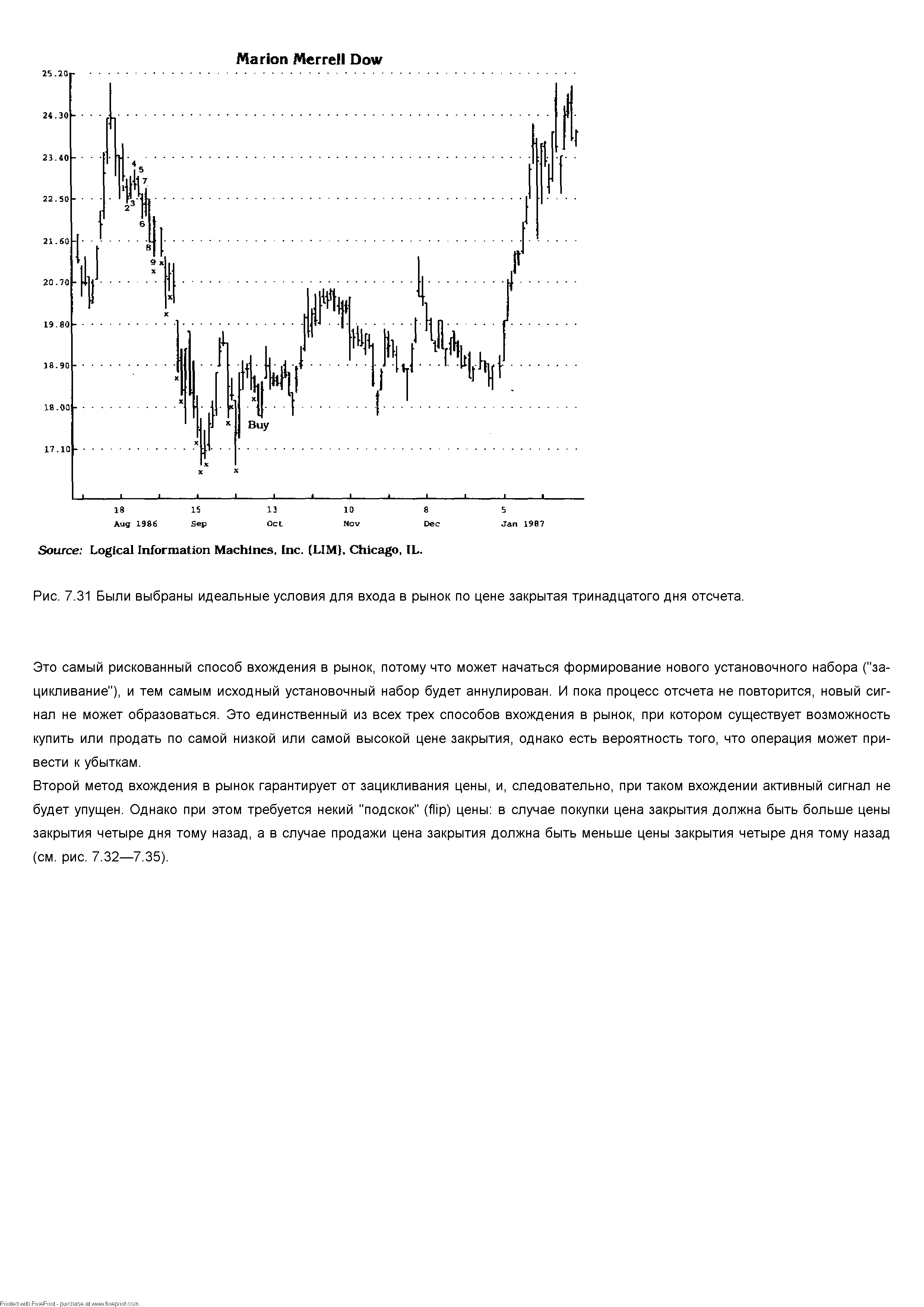

| Рис. 7.31 Были выбраны идеальные условия для входа в рынок по цене закрытая тринадцатого дня отсчета. |  |

Недельный график бондов (Рисунок 6-18) идеальный пример этого феномена. Мы имеем сильную поддержку Фибоначчи ниже линии шеи. За периодом, во время которого трейдеры "понимают неправильно" (две-три недели), следует крутой подъем, захлопывающий ловушку для игроков, ориентирующихся на модели. Развитие событий на недельном графике может служить основой для торговли. А входить в рынок следовало, пользуясь дневной Временной Структурой. [c.92]

Сделка включает вход в рынок и выход из него. В идеальном случае трейдеру следует входить в рынок, когда есть основания считать существующие шансы получения прибыли выше чем когда-либо, а выходить из рынка следует тогда, когда на текущей сделке больше невозможно получить прибыль. В реальности дела обстоят следующим образом. [c.41]

Наблюдайте за точками конвергенции индикаторов в режиме реального времени так долго, как это возможно, с тем чтобы иметь ясное представление о том, подтверждают или нет эти точки сигналы, поступающие от ценовых моделей. Приводите в действие спусковой механизм на (или вблизи) заранее установленном ценовом уровне, обеспечивающем вход в рынок с минимальным риском потерь, только получив подтверждение. Путь к идеальному трейду проходит через совершенное понимание каждого компонента комбинации графиков 3D. Каждая конвергенция порождает различную физическую реакцию. Опытные специалисты по техническому анализу определяют взаимное влияние каждой рыночной силы на цену и на этой основе делают отличающийся высокой точностью прогноз последующего ценового движения. [c.95]

Идеальные условия для трейдинга появляются крайне редко. Учитесь торговать, не дожидаясь идеальных условий. Размер прибыли зависит от уровня эффективности рынка Входите в рынок, когда обнаружите для этого достаточно причин. [c.685]

Ниже приводится компьютерный код на ++ для системы пробоя канала по ценам закрытия со стандартной стратегией выхода. При расчете количества контрактов сплит S P 500 отдельно не учитывался. Новый контракт считается идентичным предыдущему. Моделирование, тем не менее, корректно, если считать, что трейдер (а не симулятор) продает или покупает два новых контракта вместо одного старого симулятор настроен так, что он продает вдвое меньше новых контрактов, чем следовало бы, но считает их размер удвоенным. На фьючерсных рынках иногда имеет место административная остановка торгов (запрет на дальнейший рост или падение цены), вызванная чрезмерным изменением цены, превышающим максимально допустимое изменение, установленное правилами данной торговой площадки. Наша программа определяет эти дни проверкой диапазона нулевой диапазон (максимум равен минимуму) позволяет предположить малую ликвидность и, возможно, остановленные торги. Хотя эта схема не идеальна, при ее использовании в моделировании получаются результаты, похожие на реальную торговлю. Сбор точной информации о днях с ограниченной торговлей со всех бирж — задача практически непосильная, поэтому мы использовали метод нулевого диапазона. Код позволяет проводить повторный вход в рынок при возникновении новых максимумов или минимумов. [c.107]

На поведение рыночных агентов и результативность функционирования конкретных рынков существенное влияние оказывают их структурные особенности уровень концентрации продавцов и относительные размеры рынка характер предполагаемого продукта, степень его однородности условия входа на рынок и выхода из него (наличие или отсутствие барьеров) качество и доступность рыночной информации и др. В зависимости от этих особенностей выделяются различные типы рынков, дифференцированные по уровню развития конкуренции. Базовой, идеальной моделью рынка, обеспечивающей эффективное распределение ресурсов и материальных благ, служит рынок совершенной конкуренции. [c.250]

ИДЕАЛЬНЫЙ РЫНОК — конкурентный рынок, представляющий собой большое количество участников рынка, в том числе значительное число продавцов и покупателей свободный вход на рынок и выход из него, однородность одноименных представленных товаров на рынке, свободные цены, отсутствие рыночных конфликтов между участниками. [c.238]

ИДЕАЛЬНЫЙ РЫНОК — высококонкурентный рынок, в условиях которого преобладают такие признаки, как неограниченное количество участников рынка большое количество продавцов и покупателей свободное установление цены свободный вход на рынок и выход из него однородность одноименных представленных продуктов на рынке отсутствие конфликтных ситуаций. [c.259]

Еще одна схема продажи (точка 9), но наш короткий вход не был активизирован. Рынок не сделал нового минимума ниже минимума диапазона первого часа, а вместо этого стал расти и закрылся на максимуме. Это идеальный пример того, почему мы входим на прорыве торгового диапазона первого часа. Мы должны иметь подтверждение, что рынок перемещается в направлении нашего сигнала, чтобы открыть эту сделку. [c.36]

После открытия позиции в день покупки мы отслеживаем рынок, чтобы видеть, закроется ли он выше своего открытия. Если это так, мы перенесем сделку на следующий день. Рынок не должен делать новые минимумы во второй половине дня после того, как мы купили его. Если это произойдет, наша сделка будет прервана, так как будет пробит наш утренний стоп поддержки Если сделка окажется выигрышной, мы выйдем на следующий день. Идеальное место для выхода выше максимума дня нашего входа. Сделка использует тенденцию к утреннем продолжению движения предыдущего дня, как это демонстрируется в результатах тестов, которые мы рассматривали для модели 80—20. [c.38]

Идеальный способ проверить эту гипотезу — получить данные для определенной отрасли на различных не связанных друг с другом рынках (например — в различных странах). Однако это создает трудности в получении данных для достаточно большого количества различных независимых рынков. Альтернативный способ — собрать данные для небольшого количества рынков и отраслей, имеющих схожие эндогенные издержки входа. Проблема, возникающая в этом случае, заключается в опасности сравнения яблок и апельсинов . Однако, если исходить из того, что отрасли отличаются главным образом величиной эффекта масштаба (или величиной MES), можно скорректировать собранные данные и принять размер рынка, деленный на MES (к примеру) в качестве объясняющей переменной. Как отмечалось в предыдущих моделях, равновесное количество фирм является функцией отношения S к F, что свидетельствует о том, что использование скорректированного размера рынка при сопоставлении различных отраслей может оказаться разумной стратегией. [c.252]

Конкурентная борьба в условиях, приближенных к условиям совершенной конкуренции и в условиях олигополии, принципиально отличается. Именно на этом основаны практически все современные теории конкуренции и соответствующие им конкурентные стратегии. Если структура рынка, на котором действует та или иная организация, приближается к идеальным условиям совершенной конкуренции (большое число покупателей продукции, большое число продавцов, отсутствие продуктов-заменителей, минимальные барьеры входа, все имеют одинаковую информацию), то в этом случае превалирующей конкурентной стратегией будет стратегия низких издержек. Стратегия низких издержек особенно успешна, если эластичность спроса по [c.98]

На рис. 10-2 изображена частота (или же период) и фазовый ответ фильтра. В этом случае середина полосы пропускания фильтра установлена на периоде 20. Кривая относительной мощности изображает мощность выходного сигнала при изменяющейся частоте входного сигнала, амплитуда которого постоянна. Фильтр пропускает сигнал максимально при частоте, соответствующей середине полосы пропускания, а при удалении от нее в обе стороны выходная мощность быстро и плавно снижается. В кривой нет вторичных пиков, и мощность выходного сигнала при значительной разнице частот падает до нуля. Фильтр никак не реагирует на появление трендов, что весьма полезно для трейдеров. Такой фильтр способен работать с данными, не очищенными от трендов и не подвергнутыми дополнительной переработке. Фазовый ответ фильтра также демонстрирует полезные характеристики. На большей части спектра ответ находится в пределах 90°. На центральной частоте фазового сдвига нет, т.е. выходной сигнал в точности синхронизован с входным, что может обеспечить идеальные входы в рынок. Как и в случае с мощностью, кривая фазового ответа плавная и гладкая — любой ученый или инженер высоко оценил бы эффективность такого фильтра. При построении подобного графика для фильтров Баттеру-орта в 1997 г. результаты были гораздо менее удовлетворительными, особенно в отношении фазового ответа и задержки. При незначительном изменении периода сигнала возникали большие сдвиги по фазе, что в реальном применении разрушило бы любые попытки использовать такой фильтр для осмысленных входов в рынок. [c.236]

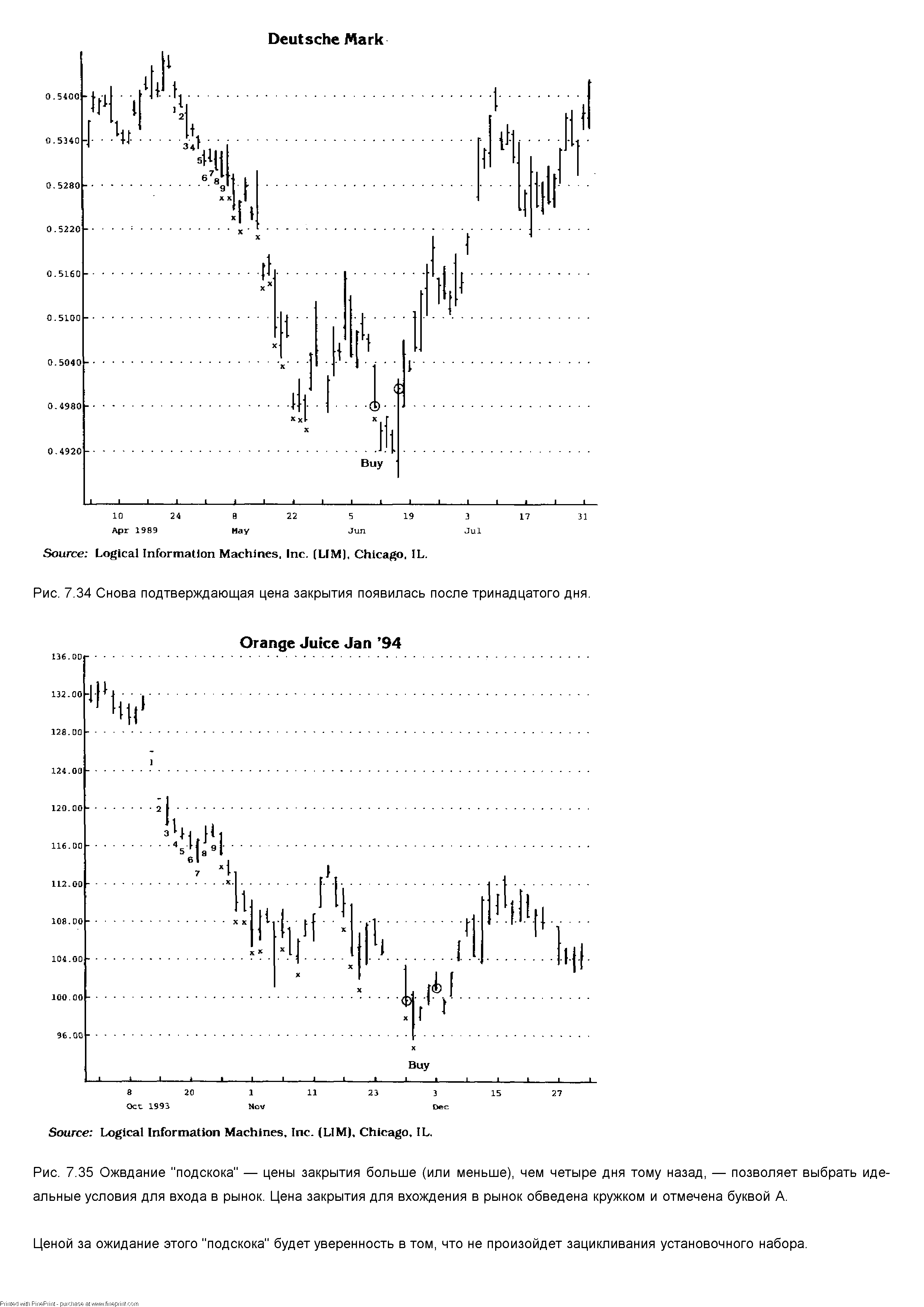

| Рис. 7.35 Ожвдание "подскока" — цены закрытия больше (или меньше), чем четыре дня тому назад, — позволяет выбрать идеальные условия для входа в рынок. Цена закрытия для вхождения в рынок обведена кружком и отмечена буквой А. |  |

Сегодняшние начинающие трейдеры часто смешивают понятия реального исполнения заказа с возможным его осуществлением. Быстрое подключение инструментов и надежная связь ставят любого участника рынка практически в равные условия на торговой площадке. Выберите программное обеспечение (software), которое обеспечит Вам быстрый и качественный доступ к рынку и Ваш домашний офис ни в чем не будет уступать офисам в стеклянных башнях финансовых домов. Однако эти комплексные системы могут накоротко замкнуться на самом необходимом условии для получения стабильных результатов, а именно на выборе идеального момента входа в рынок (market timing), а вот тут как раз первостепенную важность представляет тщательность анализа, а не поспешность. Чрезвычайная простота самого процесса осуществления заказа моментально генерирует карму на ошибки и очень быстро вымывает трейдеров из игры. [c.37]

Совершенная конкуренция характеризует идеальный, нормативный тип рыночной структуры и поведения экономических агентов. В современной экономической теории сделана попытка конкретизировать характеристики конкуренции, определить, каковы те допустимые отклонения от параметров совершенной конкуренции, которые позволяют обеспечить приемлемый уровень эффективности рынка. С этой целью введено понятие работающая конкуренция (перевод с англ, workable ompetition впервые использовано американским экономистом Дж. М. Кларком) и сформулированы её структурные, поведенческие и функциональные критерии. Так, в качестве основных структурных критериев чаще всего выделяют наличие достаточно большого числа продавцов (во всяком случае, настолько, насколько это позволяет эффект масштаба) отсутствие искусственных барьеров входа на рынок отсутствие значительных различий в качестве предлагаемых на данном рынке продуктов и их соответствующее отражение в ценах. В качестве критериев поведения выделяют достижение конкурентных преимуществ при отсутствии сговора с другими фирмами, отсутствие принудительных, несправедливых методов конкурентной борьбы, в качестве функциональных критериев — эффективную производственную и маркетинговую деятельность, минимизирующую затраты, избежание чрезмерных затрат на продвижение товара, использование всех возможностей для внедрения новых технологий и продуктов. [c.129]

Хороший вход— это такой вход, который начинает сделку в точке с низким потенциальным риском и высокой потенциальной прибылью. Точка с низким риском — это точка, где величина возможного неблагоприятного движения перед поворотом рынка в пользу трейдера невелика. Входы, при которых неблагоприятное движение минимально, весьма желательны, поскольку они позволяют устанавливать очень близкие защитные остановки, минимизируя, таким образом, риск. Хороший вход должен также с большой вероятностью сопровождаться благоприятным движением рынка вскоре после входа. Сделки, долго ожидающие благоприятного движения рынка, попросту оттягивают на себя деньги, которые можно применить в других местах такие сделки не только увеличивают общий риск портфеля, но и расходуют часть маржи, не позволяя открыть другие, более эффективные позиции. Идеальный вход состоял бы в покупке по минимальной цене и продаже по максимальной. Естественно, такие входы едва ли случаются в реальном мире и совсем не обязательны для успешной торговли. Для успешной торговли всего-навсего достаточно, чтобы входы в сочетании с разумными выходами образовывали торговую систему с хорошими характеристиками общей эффективности. [c.89]

Давайте же, наконец, разработаем систему Нашей задачей будет поймать большие движения и оставаться в них. Мы будем использовать недельный график для определения тренда. Правилом системы будет преодоление двухнедельного минимума или максимума. Таким образом, восходящим трендом будем считать прорыв двухнедельного максимума, при этом мы также должны увидеть принятие1 цены выше второго максимума. Стоп будем ставить на уровне последнего значительного максимума или минимума. Мы также будем использовать многочисленные неудачные попытки тестирования в качестве торгового сигнала, что наблюдалось 5 августа 1998 г. на FTSE и 4 сентября 1998 г. на S P. Вход может производиться либо просто по поступлению сигнала, либо вы можете использовать краткосрочные техники для того, чтобы проверить движение и поймать его. Стоп будет передвинут в точку безубыточности и останется там, как только прибыль по нашей позиции составит 50 пунктов. Иными словами, мы выйдем из позиции лишь тогда, когда увидим сигнал в другую сторону. Эта простая система поймает практически все хорошие движения. Стоп-приказ надежен и является относительно коротким. Система также позволяет прибыли накапливаться. Она, вероятно, будет совершать лишь несколько сделок в год, возможно, всего одну. На самом деле последнее было бы идеально, так как самые хорошие позиции никогда не закрываются, а продолжают приносить деньги. Если вам нравится предложенная концепция, проверьте ее на исторических данных для нескольких рынков. Последний сигнал на покупку по FTSE был подан в районе 4990 (по спот-котировкам) в начале декабря 1997 г., когда максимум, сформированный неделей, 16-21 ноября, был преодолен. Первоначально стоп был бы поставлен на ог- [c.92]

Что составляет эффективный выход Эффективный выход должен защищать капитал трейдера от неблагоприятной рыночной ситуации. Важно защитить капитал от размытия убыточными сделками, но при этом не обрывать слишком рано потенциально прибыльные сделки, превращая их в малоубыточные. Идеальный выход должен удерживать позицию для получения значительной прибыли от любого крупного движения, т.е. оседлать волну и держаться на ней до нужного момента. Впрочем, удержаться на гребне волны — не самое главное, если стратегия выхода сочетается с формулой входа, позволяющей вернуться в протяженный тренд или другое крупное движение рынка. [c.14]

Для снижения количества ложных сигналов и уменьшения пилооб-разности торговли системы на основе пробоя иногда соединяются с индикаторами, например с индексом направленного движения (Welles Wilder, 1978), которые предположительно определяют наличие или отсутствие трендов на рынке. Если тренда нет, то сигналы входа, создаваемые системой, игнорируются если тренд есть, они принимаются к исполнению. Если бы популярные индикаторы тренда действительно работали, то любой трейдер, применявший их в сочетании с прорывом или другой моделью, следующей за трендом, разбогател бы система входила бы только в значительные тренды, ведя торговлю гладко и стабильно. Проблема в том, что индикаторы или не функционируют достаточно точно, или не успевают среагировать достаточно быстро, отставая от рынка и делая работу системы не идеальной. [c.105]