ИЗМЕНЕНИЕ СРОКА УПЛАТЫ НАЛОГА (сбора) — перенос установленного срока уплаты налога (сбора) на более поздний срок. [c.122]

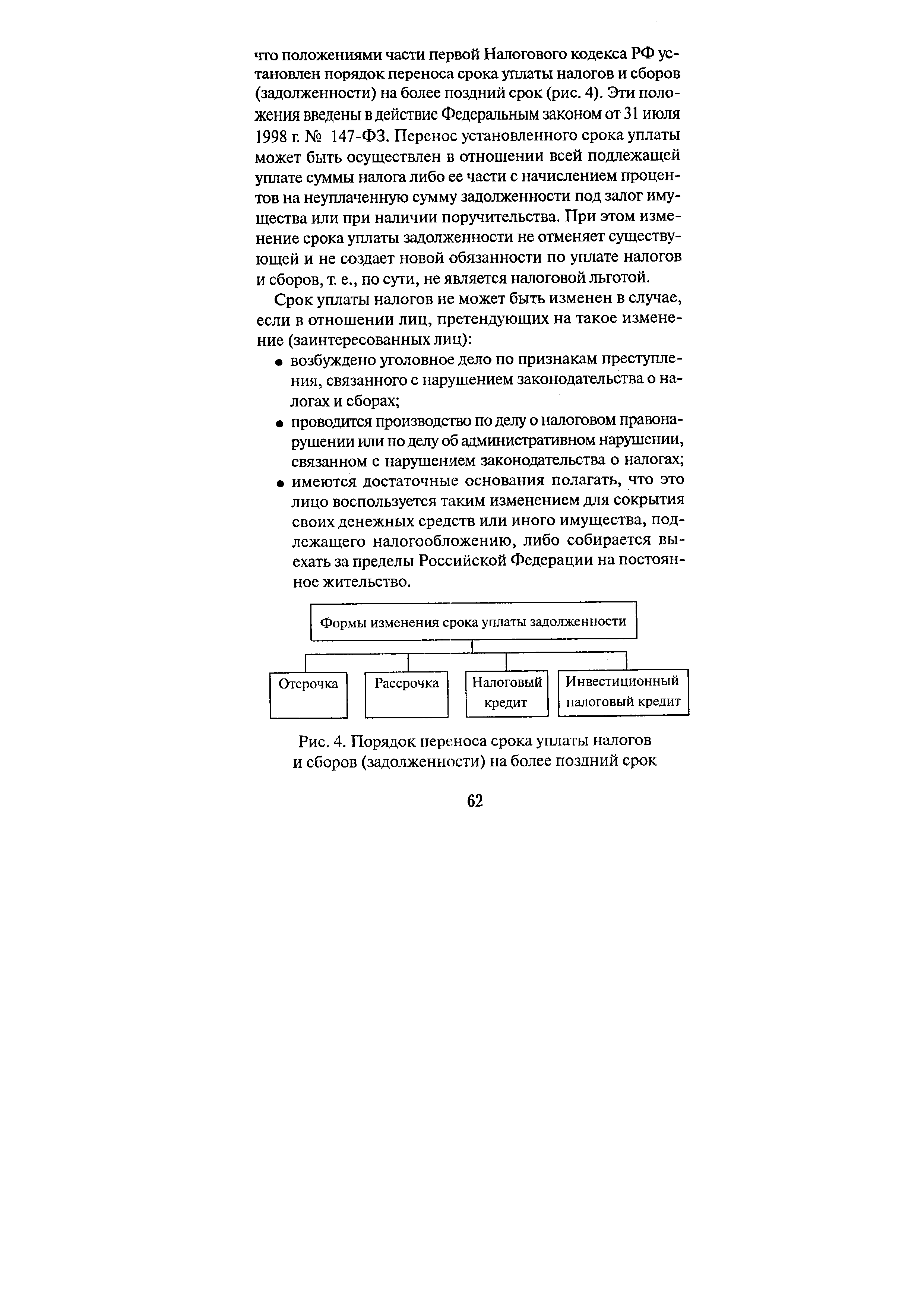

Изменение срока уплаты налога (сбора) осуществляется в форме отсрочки (рассрочки) по уплате налога, налогового кредита, инвестиционного налогового кредита. [c.122]

Изменение срока уплаты налога (сбора) не отменяет существующей и не создает новой обязанности по уплате налога (сбора). [c.122]

Правила гл. 9 НК об изменении срока уплаты налога (сбора) применяются также в отношении пени, изменения срока уплаты налога и сбора в государственные внебюджетные фонды. При этом органы го- [c.122]

СРОК УПЛАТЫ НАЛОГОВ (СБОРОВ) — календарная дата, установленная или определяемая в соответствии с актами законодательства о налогах и сборах, являющаяся последним днем, когда должна быть произведена уплата налога. Сроки уплаты, налогов и сборов являются одним из основных элементов налогообложения, которые должны быть определены для того, чтобы налог считался установленным. [c.440]

В случаях, когда расчет налоговой базы производится налоговым органом, обязанность по уплате налога возникает не ранее даты получения налогового уведомления. Правила изменения срока уплаты налога (сбора), а также пени определены ст. 61-63 гл. 9 НК. [c.441]

С иском в суд об обращении взыскания Н. на имущество физического лица наряду с налоговым органом может обратиться и таможенный орган. При этом исковое заявление о взыскании Н. за счет имущества физического лица налогоплательщика или налогового агента может быть подано в соответствующий суд налоговым или таможенным органом в течение 6 месяцев после истечения срока уплаты налога (сбора, пошлины). [c.144]

СРОК УПЛАТЫ НАЛОГОВ (сборов) — календарная дата, установленная или определяемая в соответствии с актами законодательства о налогах и сборах, являющаяся последним днем, когда должна быть произведена уплата налога. Сроки уплаты налогов и сборов являются одним из основных элементов налогообложения, которые должны быть определены для того, чтобы налог или сбор считался установленным. Правила определения сроков уплаты налогов приведены в ст. 57 НК. Сроки уплаты налогов и сборов устанавливаются применительно к каждому налогу и сбору. Изменение установленного срока уплаты налога и сбора допускается только в порядке, предусмотренном НК. При уплате налога и сбора с нарушением срока уплаты налогоплательщик (плательщик сбора) уплачивает пени в порядке и на условиях, предусмотренных НК. [c.749]

Сроки уплаты налогов и сборов определяются календарной датой или истечением периода времени, исчисляемого годами, кварталами, месяцами, неделями и днями, а также указанием на событие, которое должно наступить или произойти, либо действие, которое должно быть совершено. Сроки совершения действий участниками налоговых правоотношений устанавливаются НК применительно к каждому такому действию. В случаях, когда расчет налоговой базы производится налоговым органом, обязанность по уплате налога возникает не ранее даты получения налогового уведомления. Правила изменения срока уплаты налога (сбора), а также пени определены ст. 61—68 гл. 9 НК. [c.749]

Сроки уплаты налогов и сборов устанавливаются применительно к каждому налогу и сбору. При уплате налога и сбора с нарушением срока уплаты плательщик уплачивает пеню. [c.523]

Возможно изменение срока уплаты налога в отношении всей его суммы, подлежащей уплате, либо ее части с начислением процентов на неуплаченную сумму налога и сбора. Такое изменение осуществляется в форме отсрочки, рассрочки, налогового кредита, инвестиционного налогового кредита. Срок уплаты налога может быть изменен под залог имущества либо при наличии поручительства. [c.523]

В случаях, предусмотренных законодательством Российской Федерации о налогах и сборах, обязанность по исчислению суммы налога может быть возложена на налоговый орган или налогового агента. Тогда не позднее 30 дней до наступления срока платежа налоговый орган направляет налогоплательщику налоговое уведомление. В нем должны быть указаны размер налога, подлежащего уплате, расчет налоговой базы, а также срок уплаты налога. Налоговое уведомление может быть передано руководителю организации ( ее законному или уполномоченному представителю) или физическому лицу (его законному или уполномоченному представителю) лично под расписку или иным способом, подтверждающим факт и дату его получения. В случае, если указанные лица уклоняются от получения налогового уведомления, оно направляется по почте заказным письмом и считается полученным по истечении шести дней с даты направления заказного письма. [c.16]

О порядке и сроках уплаты налога говорится в ст. 57 и 58 НК РФ, согласно которым уплата налога производится разовым платежом всей суммы налога либо в ином порядке, предусмотренном Кодексом, в наличной или безналичной форме. Сроки уплаты налогов и сборов определяются календарной датой или истечением периода времени, исчисляемого годами, кварталами, месяцами, неделями и днями, также указанием на событие, которое должно наступить или произойти, либо действие, которое должно быть совершено. [c.16]

Изменение сроков уплаты налога и сбора [c.16]

Уплата налогов в установленный срок — главная обязанность налогоплательщика, однако НК РФ предусматривает условия, при которых сроки уплаты налогов и сборов могут быть изменены, т.е. перенесены на более поздний срок. [c.16]

Срок уплаты налога и сбора может быть изменен в отношении всей подлежащей уплате суммы налога либо ее части с начислением процентов на неуплаченную сумму налога. [c.16]

Вместе с заявлением об изменении срока уплаты налога или сбора налогоплательщик предоставляет следующие документы справку налогового органа по месту учета об отсутствии оснований, исключающих возможность изменения срока уплаты налогов или сборов справку налогового органа по месту налогового учета о задолженности в бюджеты разных уровней и о предоставленных ранее отсрочках, рассрочках, налоговых кредитах, инвестиционных налоговых кредитах с выделением сумм, не уплаченных на момент обращения обязательство налогоплательщика, предусматривающее на период действия отсрочки (рассрочки) соблюдение условий, на которых принимается решение об изменении срока уплаты задолженности копию устава (положения) организации баланс и другие формы бухгалтерской отчетности, характеризующие финансовое положение налогоплательщика за предыдущий год и за истекший период того года, в котором он обратился по поводу изменения сроков уплаты налога документы об имуществе, которое может являться или является предметом залога, либо поручительство, в случае предоставления налогового кредита или инвестиционного налогового кредита — заверенные в установленной форме копии договора залога имущества либо поручительства. [c.18]

Региональные налоги и сборы устанавливаются в соответствии с НК РФ и вводятся в действие законами субъектов Российской Федерации, они обязательны к уплате на территории соответствующих субъектов Российской Федерации. При установлении налога органы власти субъекта Российской Федерации определяют налоговые льготы, налоговую ставку в пределах, установленных НК РФ, порядок и сроки уплаты налога, форму отчетности по налогу. [c.22]

В требовании об уплате налога налоговый орган обязан указать сумму задолженности по налогу размер пеней, начисленных на момент направления требования срок уплаты налога, установленного законодательством о налогах и сборах срок исполнения требования меры обеспечения, которые применяются в случае неисполнения налогоплательщиком данного требования. Кроме того, оно должно содержать подробные данные об основаниях взимания налога, а также ссылку на положения закона о налогах, которые устанавливают обязанность налогоплательщика. [c.107]

Данный Закон разработан исходя из положений Конституции РФ, которые определяют норму правовых взаимоотношений субъектов налоговых отношений. Так, статья 72 Конституции РФ гласит, что становление общих принципов налогообложения — объект совместного ведения Российской Федерации и ее субъектов , статьей 75 закреплен принцип единства, на основе которого строится налоговая система. Вместе с тем реально действующая система налоговых отношений отклоняется в сторону ее децентрализации. Так, Указами Президента РФ от 22 декабря 1993 г. № 2268 О формировании республиканского бюджета РФ и взаимоотношениях с субъектами РФ в 1994 г. и № 2270 О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней [8 9] разрешено введение на местах дополнительных налогов, предоставление льгот, изменение ставок и сроков уплаты налогов в доле, зачисляемой в территориальные бюджеты. Данное регионам право самостоятельно дополнять и изменять налоговые правила свидетельствует не только о нарушении принципа единства налогообложения. Опыт самостоятельного налого-творчества оказался негативным в систему бюджетно-налоговых взаимоотношений внесены элементы хаотичности, бесконтрольности, затраты на обеспечение сбора дополнительно введенных налогов превышали размер этих налоговых поступлений. [c.64]

Требование об уплате налога (Приложение I, бланк 6) направляется налогоплательщику в случае наличия у него недоимки независимо от привлечения его к ответственности за нарушение законодательства о налогах и сборах. Оно должно содержать сведения о сумме задолженности по налогу, размере пеней, начисленных на момент направления требования, сроке уплаты налога, установленном законодательством о налогах и сборах, сроке исполнения требования, а также мерах по обеспечению исполнения обязанности по уплате налога, которые применяются в случае неисполнения требования налогоплательщиком в указанный в нем срок. Направление требования об уплате налога является обязательным условием последующего применения налоговым органом мер принудительного взыскания недоимки. [c.92]

Существенным элементом юридического состава налога являются сроки уплаты налога. Они устанавливаются законом применительно к каждому налогу и сбору. [c.120]

Налогоплательщик обязан уплатить налог в установленный срок. Сроки уплаты налогов и сборов устанавливаются применительно к каждому налогу и сбору. Изменение срока уплаты налога, т.е. перенос установленного срока уплаты на более поздний, допускается только в порядке и формах, предусмотренных НК РФ. Речь идет об отсрочке, рассрочке, налоговом кредите, инвестиционном налоговом кредите. В силу ряда объективных причин, таких, как стихийные бедствия, технологические катастрофы, задержки бюджетного финансирования, налогоплательщик может оказаться не в состоянии уплатить налог в установленный за- [c.172]

Статья 61 НК РФ Общие условия изменения срока уплаты налога и сбора, а также пени . [c.548]

Начисление и уплата пеней при нарушении сроков уплаты страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний осуществляются в размерах, порядке и на условиях, которые установлены частью первой Налогового кодекса Российской Федерации для начисления и уплаты пеней за нарушение сроков уплаты налогов и сборов. [c.146]

Сроки уплаты налогов и сборов устанавливаются применительно к каждому налогу и сбору. Изменение срока уплаты налога, т.е. перенос установленного срока уплаты на более поздний, допускается только в порядке и формах, предусмотренных НК РФ. Речь идет об отсрочке, рассрочке, налоговом кредите, инвестиционном налоговом кредите. В силу ряда объективных причин, таких, как стихийные бедствия, технологические катастрофы, задержки бюджетного финансирования налогоплательщик может оказаться не в состоянии уплатить налог в установленный законом срок. Принцип справедливости, требующий учета платежеспособности лица, предопределяет право налогоплательщика в указанных и подобных им случаях претендовать на изменение сроков платежа налогов. [c.240]

| Рис. 4. Порядок переноса срока уплаты налогов и сборов (задолженности) на более поздний срок |  |

Сроки уплаты налогов и сборов устанавливаются применительно к каждому налогу и сбору. [c.503]

Вместе с этим финансовая служба предприятия должна досрочно или в сроки платежа представить в налоговую инспекцию декларацию (расчет), необходимую для исчисления налога. При ее несвоевременном представлении с предприятия взыскивается штраф в размере 5% от суммы налога за каждый месяц (но не более 20% указанной суммы налога). При нарушении сроков уплаты налогов и сборов с предприятия взимаются пени в размере 1/300 ставки рефинансирования Центрального банка РФ, но не более 0,1% за каждый день просрочки. [c.188]

Условия установления налогов и сборов. В соответствии с налоговым законодательством налог считается установленным лишь в том случае, когда определены налогоплательщики и следующие элементы налогообложения объект налогообложения налоговая база налоговый период налоговая ставка порядок исчисления налога порядок и сроки уплаты налога. В необходимых случаях при установлении налога в акте законодательства о налогах и сборах могут предусматриваться налоговые льготы и основания для их использования налогоплательщиком. [c.593]

Сроки уплаты налогов и сборов устанавливаются применительно к каждому налогу и сбору. Сроки уплаты налогов и сборов определяются календарной датой или истечением времени, исчисляемой годами, кварталами, месяцами и днями, а также указанием на событие, которое должно наступить или произойти, либо действие, которое должно быть совершено. При уплате налога и сбора с нарушением срока уплаты налогоплательщик (плательщик сбора) уплачивает пени в порядке и на условиях, установленных налоговым законодательством. [c.594]

Изменение срока уплаты налога и сбора допускается в исключительном порядке в соответствии с главой 9 Налогового кодекса РФ. Изменение срока уплаты налога и сбора осуществляется в форме отсрочки, рассрочки, налогового кредита, инвестиционного налогового кредита. [c.594]

В Российской Федерации налоговые каникулы существуют в форме изменения срока уплаты налога и сбора на более поздний срок, в форме отсрочки (рассрочки), налогового кредита, инвестиционного налогового кредита. [c.178]

Региональными признаются налоги и сборы, устанавливаемые в соответствии с настоящим Кодексом и вводимые в действие законами субъектов Российской Федерации и обязательные к уплате на территории соответствующих субъектов Российской Федерации. Устанавливая региональный налог, представительные органы власти субъектов Российской Федерации определяют следующие элементы налогообложения налоговые льготы, налоговую ставку в пределах, установленных настоящим Кодексом, порядок и сроки уплаты налога, а также форму отчетности по данному региональному налогу. Иные элементы налогообложения устанавливаются настоящим Кодексом. [c.38]

Статья 57. Сроки уплаты налогов и сборов [c.148]

Глава 9. ИЗМЕНЕНИЕ СРОКА УПЛАТЫ НАЛОГОВ И СБОРОВ [c.155]

Порядок и сроки уплаты налога, форма отчетности Устанавливается применитель но к каждому налогу и сбору То же Тоже [c.282]

В этом случае орган налоговой полиции составляет мотивированный письменный запрос, который направляется в соответствии со ст. 9 Закона РФ О федеральных органах налоговой полиции и п. 3 ст. 36 Налогового кодекса РФ в налоговые инспекции. Инспекции в пятидневный срок вьщеляют специалистов для проведения проверки соответствующей организации на предмет состояния работы по обеспечению правильности уплаты налогов, сборов и других обязательных платежей. [c.445]

Изменение установленного срока уплаты налога и сбора допускается [c.148]

Смотреть страницы где упоминается термин Срок уплаты налогов (сборов)

: [c.491] [c.98] [c.62] [c.73] [c.73] [c.595]Смотреть главы в:

Налоги и налогообложение Энциклопедический словарь -> Срок уплаты налогов (сборов)