Капитал фирмы и его классификация [c.39]

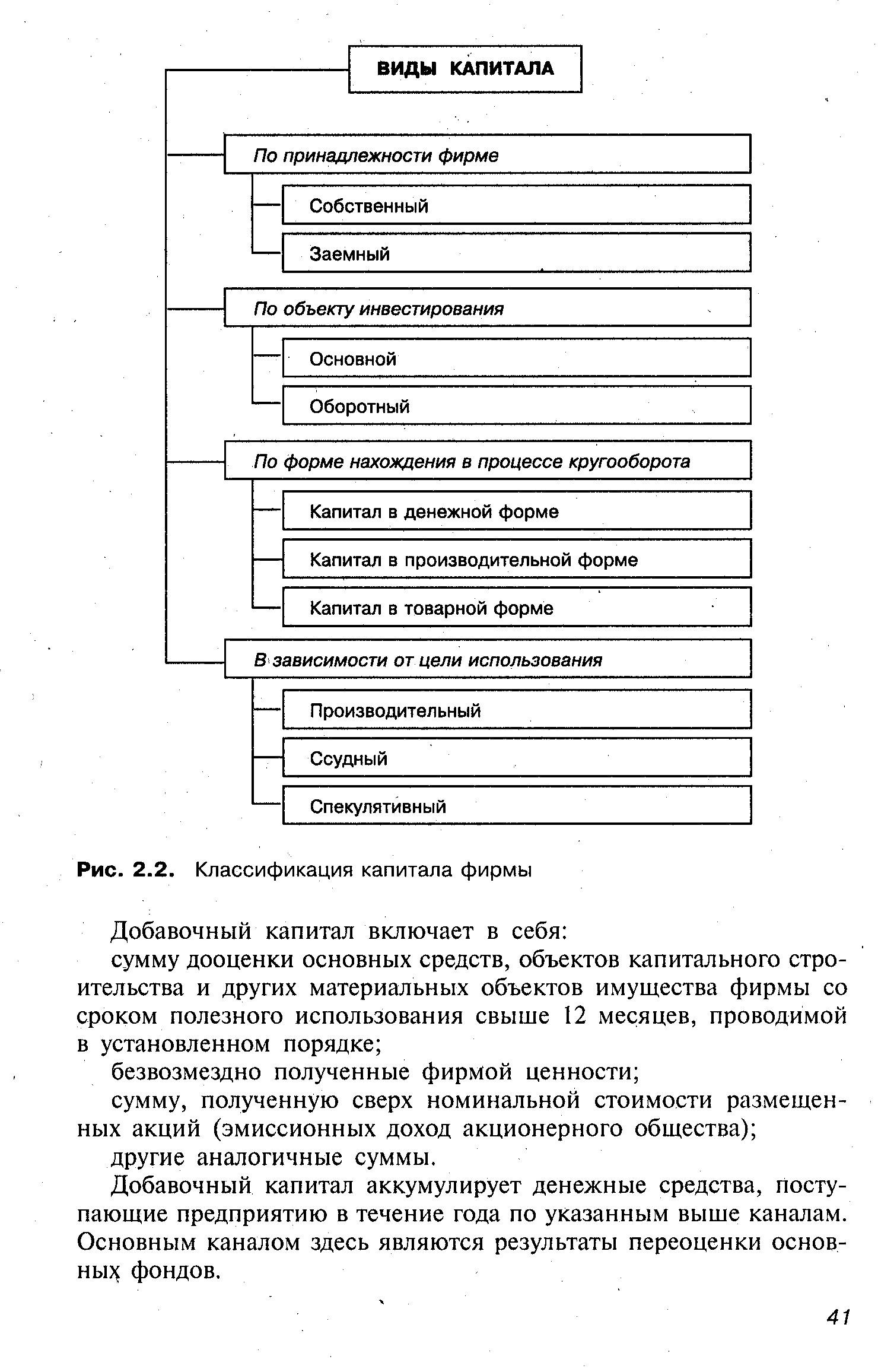

Под общим понятием капитала фирмы обычно понимаются различные его виды, которых достаточно много. Поэтому необходимо рассмотреть классификацию капитала по различным признакам (рис. 2.2). [c.40]

| Рис. 2.2. Классификация капитала фирмы |  |

Как было показано, отражение в отчетности собственного капитала фирмы в структуре инвестированного капитала и нераспределенной прибыли, обусловленное его разделением на вложенный акционерами и созданный фирмой капитал, с позиций бухгалтерского учета представляется логичным. Однако в большинстве крупных корпораций нераспределенная прибыль становится наиболее существенной частью инвестированного капитала без совершения формальных действий со стороны Совета директоров фирмы. Исходя из этого авторы считают, что для поддержания логической структуры бухгалтерского учета и отчетности в основе классификации собственного капитала должен лежать исходный источник, который не утрачивается в связи с перемещением сумм из состава нераспределенной прибыли в инвестированный капитал. Эти суммы должны быть идентифицированы как капитализированная нераспределенная прибыль. [c.492]

Классификация акционерного капитала объединенной фирмы. Когда при покупке активов или акций сторонних фирм образуется новое предприятие, его акционерный капитал на момент начала деятельности представляет собой инвестированный капитал. Как было показано выше, структура такого капитала может быть представлена долями различных классов акционеров, а также долями уставного капитала. Но, исходя из того, что созданная фирма представляет собой новую хозяйствующую единицу, ее акционерный капитал не может формироваться за счет нераспределенной прибыли исходных фирм. Такой подход неприемлем, если некая существующая фирма приобретает активы или акции другой фирмы, а приобретенная фирма теряет свою исходную сущность при этом акционерный капитал фирмы-приобретателя не изменяется, так как сущность операции в данном случае состоит лишь в обмене активов (или чистых активов). [c.521]

Однако, когда приобретающая фирма выпускает пакет простых акций в обмен на активы или акции другой фирмы, классификация ее акционерного капитала зависит от того, рассматривается ли новое предприятие как 1) новая хозяйствующая единица на самостоятельном балансе 2) хозяйствующая единица на самостоятельном балансе, представленная фирмой-приобретателем 3) продолжение хозяйственной деятельности всех исходных предприятий как единичной фирмы. [c.521]

Взаимосвязь между счетами и балансом представлена на схеме 5.1. Названия счетов и статей баланса, на основании которых открыты счета в текущем учете, как правило, совпадают, поскольку как счета, так и баланс основываются на одной и той же экономической классификации объектов учета и органически связаны между собой. Так, статье актива Основные средства соответствует счет 01 Основные средства статье пассива баланса Уставный капитал — счет 80 Уставный капитал и т. д. Иногда один счет представлен в балансе двумя статьями. Например, счет 76 Расчеты с разными дебиторами и кредиторами в активе баланса включен в комплексную статью Прочие дебиторы , а в пассиве — в статью Прочие кредиторы , поскольку данный счет является активно-пассивным счетом по отношению к балансу. Напротив, несколько счетов представлены в балансе одной статьей. К примеру, счета 43 Готовая продукция и 41 Товары в балансе объединены в одну статью Готовая продукция и товары для перепродажи . Экономический смысл имущества, отраженного по данной статье, не изменился, но для потенциального покупателя эта информация приобретает более глубокий смысл в его стремлении наладить деловое сотрудничество с этой фирмой. [c.159]

Активы представлены в виде процентов от совокупных активов обязательства и собственный капитал — в виде процентов от суммы пассивов. Пользователи выбирают показатели, которые они хотят изучить. Классификация счетов в таблице RMA настолько укрупнена по сравнению с обычной многостраничной таблицей, которой пользуются кредиторы, что аналитику может потребоваться развернуть показатели искомой фирмы, чтобы провести анализ по каждой позиции. [c.299]

Предлагаемая классификация различает фирмы по виду и характеру хозяйственной деятельности правовому положению характеру собственности принадлежности капитала и контролю сфере деятельности. [c.36]

ЛИКВИДНОСТЬ фирмы - соотношение величины ее задолженности и ликвидных средств, т.е. тех средств, которые могут быть использованы для погашения долга наличность, депозиты в банке, реализуемые элементы оборотного капитала и т.п. Существует классификация денежных средств и финансовых активов по степени ЛИКВИДНОСТИ, т.е. по быстроте и легкости их обращения в наличность или иное приемлемое платежное средство чем выше степень ЛИКВИДНОСТИ, тем, как правило, меньше величина доходности по данному активу, и наоборот. Особой разновидностью ЛИКВИДНОСТИ является международная ЛИКВИДНОСТЬ, характеризующаяся соотношением между валютными резервами и суммой внешней задолженности соответствующих стран, обеспечиваемой этими резервами. В условиях резкого роста внешней задолженности проблема ЛИКВИДНОСТИ значительно обостряется. [c.111]

Обычно инвестированный капитал делят на основной и оборотный. Такая классификация капитала приемлема для целей выявления влияния на него логистики, так как логистическая деятельность фирм касается обеих этих групп капитала. Во-первых, стоимость элементов логистической системы — таких, как транспортные средства, погрузочно-разгрузочные механизмы, склады и т.д., в случае если они принадлежат фирме, является частью ее основного капитала. Во-вторых, логистические операции и решения самым тесным образом связаны с различного рода запасами, счетами дебиторов и наличностью, представляющими собой не что иное, как оборотный капитал. [c.51]

Следует ли производить более детальную классификацию оборотного капитала Другими словами, есть ли преимущество в изучении отдельных статей, таких как счета к получению, материально-производственные запасы и счета к оплате Ответ зависит от анализируемой фирмы и от того, насколько далеко в будущее прогнозируется оборотный капитал. Очевидно, для фирм, где материально-производственные запасы и счета к получению ведут себя по-разному с ростом выручки, имеет смысл более подробная классификация. Разумеется, это приведет к увеличению объема входных данных, необходимых для оценки фирмы. Кроме того, преимущества классификации оборотного капитала по отдельным статьям уменьшатся, когда мы обратимся к более отдаленному будущему. Для большинства фирм легче произвести оценку совокупного числа, представляющего неденежный оборотный капитал, сделав это более точно, чем классифицировать его более детально. [c.349]

Классификация пользователей бухгалтерской отчетности может быть выполнена различными способами, однако чаще всего выделяют три группы пользователей. К первой группе относят так называемых внешних пользователей, заинтересованных в результатах деятельности компании прямо или косвенно. Это собственники коммерческой организации, которые чаще всего не принимают непосредственного повседневного участия в управлении компанией инвесторы, предоставляющие фирме капитал в виде долгосрочных займов и кредитов контрагенты, взаимодействующие с компанией в ходе поставки сырья и материалов или покупки ее продукции органы государственной власти, прежде всего налоговые службы и органы государственной статистики финансовые институты и др. Интересы представителей этой группы, удовлетворяемые с помощью отчетности, связаны с желанием иметь достоверную и документально подтвержденную информацию о финансовых результатах и финансовом состоянии данной компании. [c.305]

Зарубежные предприятия и фирмы применяют классификацию затрат, близкую к отечественной. При классификации по первичным элементам затрат к ним относят затраты на приобретение сырья, материалов, топлива, энергии, расходы на содержание персонала (оплата труда работников), амортизацию основного капитала (основных фон-, дов), издержки по выплате процентов и прочие внешние издержки (аренда помещений, страховые взносы, транспортные расходы, услуги сторонних организаций, реклама и прочие расходы). [c.212]

Объединения лиц (в западноевропейских странах именуются товариществами, в американском — партнерствами) основаны на личном участии их членов в ведении дел фирмы. Объединения капитала (в большинстве западноевропейских стран — акционерные общества, в Англии — компании, в США — корпорации) имеют целью концентрацию капиталов и освобождение участников от риска, возникающего в результате хозяйственной деятельности. По принятой классификации в странах Европейского Сообщества, которая приведена на рис. 1.1, объединения предпринимателей делятся на следующие формы полное товарищество, коммандитное товарищество, общество с ограниченной ответственностью и акционерное общество. Самой популярной и наиболее широко применяемой во всех странах для крупных и предпринимательских структур является форма в виде акционерного общества (публичной компании — в Англии и предпринимательской корпорации — в США). Это обусловлено преимуществами акционерных обществ, которые связаны прежде всего со способом финансирования (объединение капиталов путем выпуска акций и свободная передача капитала от одного лица к другому), ограниченной ответственностью владельцев акций (владельцы акций рискуют только той суммой, которую они заплатили за покупку акций), с независимостью существования от ее владельцев (передача собственности через продажу акций не подрывает ее целостности). Поэтому именно в форме акционерного общества (компании, корпорации) создаются и действуют большинство фирм и их разнообразных объединений, таких как концерны, тресты, холдинги, финансово-промышленные группы. [c.25]

И наконец, весьма важной характеристикой фирм является классификация по признаку принадлежности капитала и сферы деятельности. По принадлежности капитала различают национальные, иностранные и смешанные фирмы (см. рис. 1.4). В развитых странах для иностранных фирм обычно устанавливается тот [c.25]

Противники регулирования отмечают, что публикация финансовой информации небесполезна для фирм, так как она играет немаловажную роль в создании рынка капитала, обеспечивающего вкладчиков финансовыми ресурсами. Следовательно, даже без регулирования фирмы должны быть готовы нести затраты на публикацию финансовой информации. Кроме того, очевидно, что наряду с зайцами-безбилетниками многие инвесторы все же несут расходы, оплачивая работу специалистов по финансовому анализу. Наконец, история показывает, что многие предприятия добровольно раскрывали свои отчетные данные и до 30-х годов XX в. Правда, тогда финансовые отчеты были очень лаконичными и неполными. Так, неадекватность данных об амортизации в ранних финансовых отчетах послужила одной из причин образования в 1915 — 1916 гг. Федеральной комиссии по торговле (FT ), которая показала, что одна четверть из 60 тыс. фирм, ведущих дела с прибылью 100000 дол. в год, вообще не отражала в отчетности сведений об амортизации. В некоторых случаях не составлялись отчеты о прибылях и убытках. Нередко финансовая отчетность была совершенно неадекватной, поскольку в ней либо неправильно отражался доход, либо нарушалась классификация расходов. В некоторых случаях величина чистой прибыли была показана ошибочно просто из-за прямого отнесения расходов на ее счет. Подобные казусы встречались и в балансах, когда пропускались важные статьи или не раскрывались принципы их оценки [18]. Однако можно считать, что фирмы могли предоставлять ту информацию, которая действительно, а не по мнению регулирующих органов была необходима инвесторам. [c.163]

Цели и классификация капитала товарищества или акционерного общества в этой главе рассматриваются во взаимосвязи с различными теориями капитала. Кроме того, мы обратимся к классификации капитала в консолидированной отчетности. В следующей главе мы рассмотрим вопросы учета изменений собственного капитала, обусловленных выкупом собственных акций и выпуском акций в счет дивидендов, а также объединением фирм и выпуском конвертированных акций и варрантов. [c.478]

Главной целью классификации акционерного капитала выступает обеспечение акционеров, кредиторов и других инвесторов и заинтересованных лиц данными об эффективности управления предприятием вкладчиков капитала (в частности, клиентов и работников фирмы и государственные органы) — сведениями о динамике и перспективе их экономических прав. Исходя из этого финансовая отчетность должна представлять следующую информацию [c.488]

Уставный капитал. Вряд ли представление уставного капитала в консолидированной отчетности более информативно, чем в отчетности каждой из фирм. Кредиторы дочерней фирмы могут найти сумму уставного капитала в ее отчетности. Кроме того, они не вправе претендовать на активы материнской фирмы. Кредиторы последней имеют преимущественные права только в отношении активов материнской фирмы, уставный капитал которой может быть отражен в ее индивидуальной отчетности. Величина уставного капитала дочерней фирмы их не интересует, ибо права на ее активы вторичны по отношению к правам кредиторов дочерней фирмы. Следовательно, представление уставного капитала объединения как инструмента защиты интересов кредиторов не может и не должно быть целью классификации собственного капитала объединения. Несмотря на это, многие фирмы, следуя традиции, включают в консолидированную отчетность показатель номинальной стоимости выпушенных акций, предполагая, что он имеет какой-то смысл. [c.498]

Возможные распределения. Утверждение ARB 51 о том, что консолидированная отчетность составляется в интересах акционеров и кредиторов материнской фирмы, подразумевает, что ее цель состоит в отражении соответствующих долей бенефициаров в объединенном предприятии. Но информация о собственном капитале релевантна только в том случае, если она указывает на возможное распределение прибыли и капитала. Таким образом, консолидированная отчетность должна содержать информацию о соответствующих правах различных групп вкладчиков в любом варианте распределения. Тем не менее традиционная классификация капитала объединенных предприятий не раскрывает возможное распределение прибыли между акционерами материнской фирмы и держателями доли меньшинства. Если дочерняя фирма потерпела убытки, то консолидированная прибыль может быть распределена в виде дивидендов акционеров материнской фирмы. В этом случае держатели доли меньшинства в распределении прибыли не принимают участия. Если же консолидированная чистая прибыль обеспечена за счет прибыли дочерней фирмы, то возможно, что сначала будут выплачены дивиденды держателям доли меньшинства, и только после этого будет решаться вопрос о дивидендах акционеров материнской фирмы. [c.499]

Традиционная классификация также не раскрывает прав различных групп вкладчиков при возможном распределении капитала. В целом права кредиторов при ликвидации фирмы имеют более высокий приоритет, чем права акционеров. Однако кредиторы дочерней фирмы не могут притязать на активы материнской, следовательно, кредиторскую задолженность обеих фирм нельзя объединять. Кредиторы материнской фирмы имеют вторичные права на активы дочерней, однозначные правам держателей доли меньшинства. Этот факт, вероятно, является решающим аргументом для представления доли меньшинства в консолидированном балансе как кредиторской задолженности или выделения в самостоятельный раздел, занимающий промежуточное место между собственным капиталом и кредиторской задолженностью. [c.499]

Выводы. Очевидно, что хотя раскрытие возможного распределения прибыли и капитала представляет собой главную цель принятой системы классификации собственного капитала в консолидированной отчетности, все же внутрисистемные связи вносят определенный отрицательный момент в оценку полезности такой классификации. Более серьезные проблемы возникают при попытках представить уставный капитал объединения. В связи с этим можно считать, что за исключением случаев, когда вероятны закрытие или реорганизация фирмы, предпочтительной будет классификация собственного капитала по источникам его образования. [c.499]

Как было отмечено выше, капитализация нераспределенной прибыли не соответствует целям классификации акционерного капитала по источникам его образования. Таким образом, в данном случае преследуется цель отражения возможного распределения капитала. Нераспределенная прибыль предположительно указывает на сумму, которая, возможно, в будущем будет направлена на выплату дивидендов в форме акций или денежных средств. Однако, хотя в большинстве штатов допускается выплата дивидендов (как в форме акций, а во многих случаях и в форме денежных средств) сверх капитала, оплаченного выше номинала, считается, что такое ограничение на будущее распределение дивидендов носит исключительно финансовый и учетный характер. Основной аргумент против такой позиции состоит в том, что большинство фирм, помимо чрезвычайных ситуаций, вовсе не имеют намерений выплачивать суммы, превышающие нераспределенную прибыль прошлых лет. Нераспределенная прибыль, обычно представляет собой реинвестируемую, при этом процедура реинвестирования осуществляется без каких-либо формальных действий по ее отражению. В то же время было бы наивно полагать, что если формальное отнесение нераспределенной прибыли на постоянный инвестируемый капитал не имело места, то можно ожидать, что в будущем она будет направлена на выплату дивидендов. [c.508]

Концепция единичной операции. Если компания выкупает и продает свои акции по одной и той же цене, представляется нелогичным, что в результате простого перераспределения акций структура акционерного капитала должна быть изменена. Операция выкупа и продажи фирмой акций только в целях создания удобств для акционеров идентична операции купли-продажи между акционерами. Если казначейские акции были проданы по цене, превышающей стоимость выкупа, то сумма превышения представляет собой увеличение инвестированного капитала в пределах превышения над номинальной стоимостью акций. Таким образом, классификация капитала по источникам его формирования и представление уставного капитала не нарушаются. [c.515]

Но как следует понимать нераспределенную прибыль исходных фирм, если объединение рассматривается как слияние долей Когда главной задачей классификации акционерного капитала выступает его представление в структуре источников образования, возникает вопрос о том, как определить новую хозяйствующую единицу и источники формирования ее капитала. Если несколько фирм объединяются без изменения долей участия, то источник формирования акционерного капитала новой хозяйствующей единицы определяется суммированием источников капиталов исходных предприятий. Если доля участия приобретенного предприятия в объединении изменилась, то его нераспределенную прибыль учитывать в составе капитала объединения не следует, ибо в противном случае это приведет к искажению классификации акционерного капитала. [c.522]

Баланс как отчет о финансовом положении фирмы. В балансе релевантные взаимосвязи раскрываются путем перегруппировки основных классификаций. Например, краткосрочная кредиторская задолженность часто вычитается непосредственно из оборотных активов, чтобы показать оборотный капитал, хотя метод имеет ряд недостатков. В отдельных классификационных группировках могут быть представлены монетарные и немонетарные активы и кредиторская задолженность, а также ресурсы фирмы в структуре сегментов. Классификация активов и кредиторской задолженности рассматривалась нами в гл. 13, некоторые альтернативные методы классификации и представления акционерного капитала обсуждались в гл. 22, а проблемы сегментирования отчетности — выше в данной главе. [c.546]

Ликвидность и платежеспособность могут оцениваться с помощью ряда абсолютных и относительных показателей наиболее распространенные в аналитической практике коэффициенты приведены на рис. 9.2. Данная классификация является условной и имеет целью лишь обособить четыре базовых показателя, остальные показатели этого блока, а их несложно дополнить, характеризуют отдельные, специфические стороны финансовой устойчивости фирмы в краткосрочной перспективе. Приведем краткую характеристику указанных на рис. 9.2 индикаторов, причем акцент будет сделан на четыре показателя, приведенные в левой части схемы. Из абсолютных основным является показатель, характеризующий величину собственных оборотных средств (W ). В отечественной практике в разное время существовали три подхода к расчету данного показателя. Согласно наиболее простому и логически объяснимому подходу показатель W может быть рассчитан как разница между собственным капиталом, представленным разделом баланса Капитал и резервы , и величиной внеоборотных активов [c.252]

Из сделанных замечаний следует, что для расчета коэффициентов рентабельности необходимо выбрать некоторые показатели прибыли, а также некоторую базу для сопоставления, характеризующую величину фирмы. В качестве такой базы принято использовать либо ресурсы фирмы (капитал, материальные ресурсы в различной классификации и др.), либо ее совокупный доход в виде выручки, полученной от контрагентов в ходе текущей деятельности. Два вида базовых показателей предопределяют и две группы коэффициентов рентабельности, характеризующие соответственно (а) рентабельность инвестиций (капитала) и (б) рентабельность продаж. [c.305]

Этот коэффициент зависит от структуры акционерного капитала фирмы, длительности существования фирмы и перспектив ее роста. Обычно молодые, быстрорастущие компании выплачивают низкие дивиденды, если вообще их выплачивают тогда как зрелые компании стремятся дать более высокие дивиденды. Структура капитала и. выплата дивидендов зависят от отраслевой принадлежности фирмы. Поэтому при классификации фирм по уровню выплаты дивидендов мы должны использовать в качестве группировоч-ных признаков, во-первых, отрасль (подотрасль), во-вторых, показатель выплаты дивидендов. [c.123]

По мнению авторов этой книги, последовательно поддерживать классификацию собственного капитала фирмы по источникам его образования, правовым ограничениям, ограничениям использования капитала, прибыли в ходе обычного хозяйственного процесса и в условиях частичной и полной ликвидации не представляется возможным. Сомнения FASB по данному вопросу зашли так далеко, что он публично выразил мнение о возможной отмене какой бы то ни было классификации ...дальнейшего рассмотрения требует вопрос о том, следует ли в финансовой отчетности структурировать собственный капитал, и если следует, то какая классификация представляется наиболее полезной для инвесторов, кредиторов и других пользователей финансовой отчетности [11]. [c.492]

Гораздо сложнее дать одномерную классификацию для подходов, применявшихся в работе с персоналом во второй половине XX в. Появление множества школ (в том числе национальных) в области кадрового менеджмента, взаимный обмен опытом делают весьма сомнительной однозначную классификацию этих подходов. Скорее, можно говорить о парадигмальной направленности происходящих тектонических сдвигов в доминирующих концептуальных схемах управленческого мышления. Проникновение идей гуманистической психологии, образцы предпринимательского героизма, максимальное вовлечение персонала в дела фирмы, демократизация стиля организационного поведения и делегирование ответственности, качество продукции, услуг и рабочей среды персонала, инвестирование в человеческий капитал, многофункциональные рабочие и управленческие команды — таков неполный перечень ключевых характеристик упомянутых изменений. Их истоки — в трансформации форм организации совместной деятельности в XX в. [c.24]

Классификация дохода на капитал для фирмы Relian e может вызвать некоторые затруднения. Одно из них состоит в том, что объявленный фирмой высокий доход на собственный капитал в иллюстрации 11.5 определяется тремя факторами высоким рычагом, значительной внеоперационной прибылью и низкой налоговой став- [c.378]

Несколько иную методику дезагрегирования используют европейские корпорации. В приведенном в табл. 10 фрагменте отчета британской фирмы Кортэлдс можно видеть иные показатели и их расположение в таблице, более дробную классификацию географических районов. В дополнение к этой таблице в отчете также приводится изменение структуры используемого капитала, а также детальный анализ результатов деятельности производственных линий. [c.53]

Предположение о том, что статьи оборотного капитала тесно связаны с текущими операциями, а внеоборотные активы и долгосрочная кредиторская задолженность — с перспективными направлениями деятельности фирмы, также оспаривается многими специалистами и исследователями. Классификация текущие/нетекущие затрагивает и структуру статей отчета о прибылях и убытках расходы, связанные с использованием оборотных (текущих) ресурсов, нередко представляются отдельно от амортизации и износа. Определенное внимание эта классификация оказывает на отчет о движении денежных средств денежные средства, образованные текущими операциями, рассматриваются отдельно от полученных из других источников. [c.297]

Отчет о финансовом положении суммирует ресурсы и обязательства фирмы. Основными элементами отчета являются активы, кредиторская задолженность и акционерный капитал. Последний определяется как разность между двумя первыми. FASB представляет активы как вероятную будущую экономическую выгоду, получаемую или контролируемую отдельной хозяйствующей единицей и обусловленную прошлыми хозяйственными операциями или событиями. Под кредиторской задолженностью FASB понимает вероятную будущую утрату экономической выгоды, вытекающую из нынешних обязательств хозяйствующей единицы по передаче активов или предоставлению услуг другим хозяйствующим единицам в будущем, возникших в результате прошлых хозяйственных операций или событий. Активы и кредиторская задолженность признаются, если они релевантны, достоверны и измеримы. Их классификация необходима как средство восприятия инвесторами данных финансовой отчетности. [c.304]

В связи с выпуском комбинированных ценных бумаг (например, конвертируемых облигаций), которые нельзя однозначно отнести ни к кредиторской задолженности, ни к собственному капиталу, проблема классификации капитала перестает быть только семантической. Можно вернуться к самому широкому представлению капитала и рассматривать его в структуре всех участников, имеющих различные права, которые определяются сроком и величиной предъявления, порядком исполнения, степенью влияния держателя прав на процессы управления фирмой, а также степенью участия в прибылях. Основная идея такого подхода представлена в табл. 22.1, где каждая составляющая капитала показана как имеющая ту или иную характеристику (знак + в соответствующей клетке), не имеющая такой характеристики (пустая клетка) или имеющая ее частично (знак - ). Характеристики обозначены цифрами 1 — фиксированная дата погашения 2 — фиксированная ставка дохода 3 — гарантированный возврат 4 — участие в прибылях 5 — участие в управлении 6 — изве тлая сумма погашения. [c.478]

В заключение необходимо отметить, что сохранение в объединенной фирме такой же классификации акционерного капитала, как и в исходных фирмах, логически оправдано, когда доли в капитале и акционерные права объединяемых фирм сохранены в новой фирме. Прочие же факторы, например такие, как сохранение в новой фирме масштабов деятельности, формы управления или подхода к оценке активов, соответствующие исходным фирмам, при определении структуры акционерного капитала не имеют значения. Однако главная трудность классификации капитала объединения по первоначальным источникам образования в исходных фирмах состоит в том, что возможна переклассификация, если необходимо выделять уставный капитал. Важно подчеркнуть необходимость четкого определения прав всех акционеров объединенного предприятия как при ликвидационном распределении, так и при выплате дивидендов. [c.522]