Расчет чистого дисконтированного дохода (ЧДД) [c.154]

Во многих случаях применяются операции непосредственно с нечеткими числами (см. например, расчеты чистого дисконтированного дохода, внутренней нормы рентабельности и др.) [8.1]. При этом, наиболее популярными и легко интерпретируемыми руководителями являются нечеткие числа Аи-типа. [c.289]

В формализованном виде расчет чистого дисконтированного дохода (ЧДД) можно представить в виде [c.106]

Сложности при расчетах чистого дисконтированного дохода связаны с установлением приемлемой нормы дохода, тем более если инвестор составляет эту норму на базе установленных нами ранее трех компонентов. Определение уровня нормы зависит от компетентности специалистов, определяющих экономическую эффективность, и отражает, [c.106]

Какие показатели используются для расчета чистого дисконтированного дохода ( ЧДД) [c.169]

Показатели эффективности реализации проекта. Расчет чистого дисконтированного дохода (при г= 15%). [c.99]

Метод оценки эффективности, использованный при расчете чистого дисконтированного дохода, наиболее полно соответствует финансовой цели управления инвестированием, которая может быть сформулирована как отбор таких проектов, рыночная стоимость которых превышает затраты на их создание, т.е. капиталовложения. Однако за редким исключением рыночная стоимость проектов неизвестна, прежде всего потому что нет рынка таких проектов. В подавляющем большинстве инвестиционные проекты уникальны вследствие уникальности условий, в которых они осуществляются. Одинаковые по сути и величине капитальных затрат проекты, например замена старого оборудования на новое, могут быть выгодны в условиях столичного предприятия и совсем неприемлемы для расположенного в глубинке. [c.189]

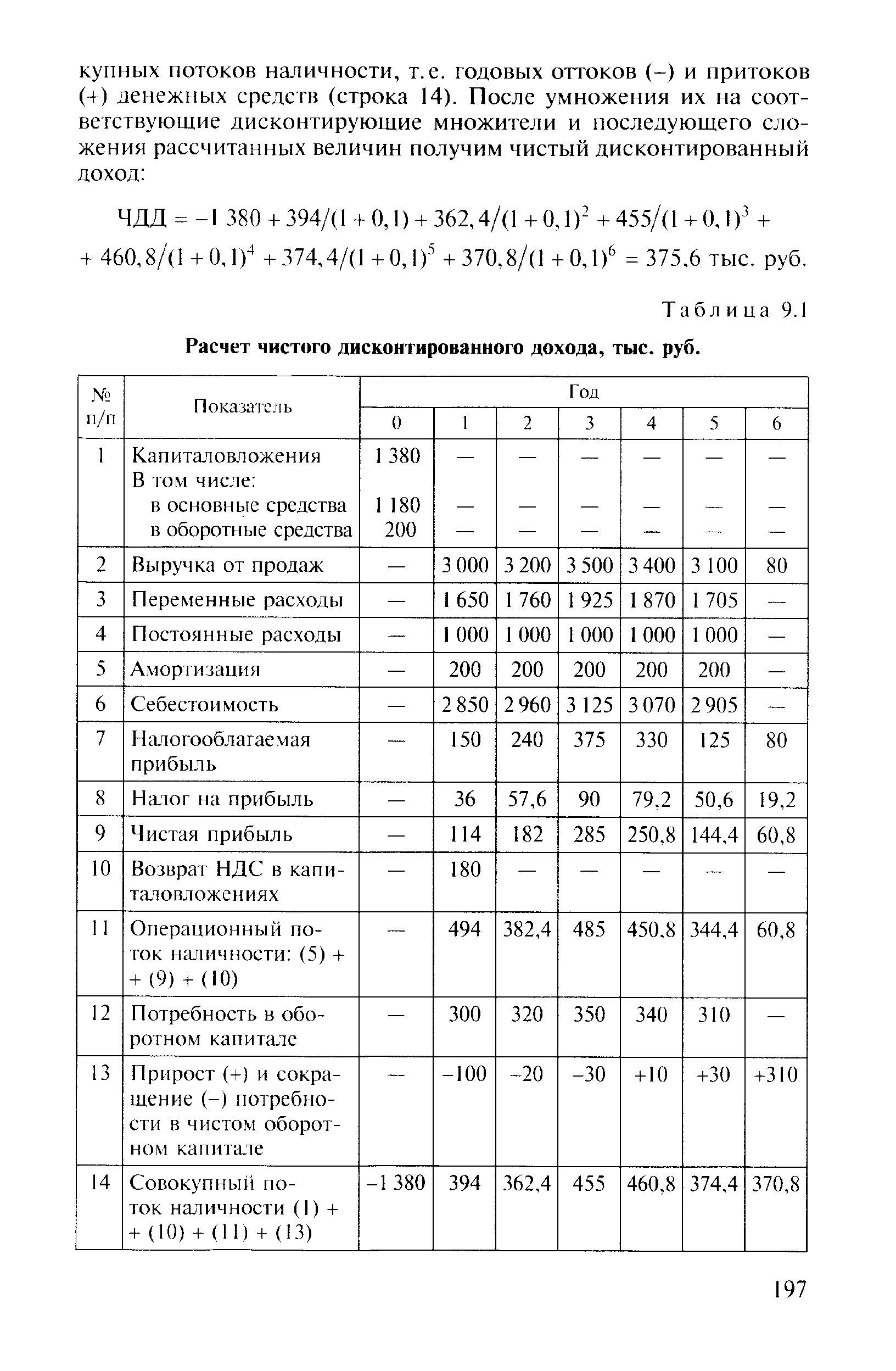

| Таблица 9.1 Расчет чистого дисконтированного дохода, тыс. руб. |  |

Расчет чистого дисконтированного дохода при использовании [c.227]

Чистый бюджетный дисконтированный доход рассчитывается согласно общей методологии расчетов чистого дисконтированного дохода (здесь — для государства) с обязательным использованием в качестве ставки дисконта средней ожидаемой (за срок проекта) реальной доходности d государственных облигаций, отражающей стоимость обслуживания государственного долга, на сохранение и возможное увеличение которого государству приходится идти, чтобы при неизменности налоговых поступлений искать средства на финансирование подобных проектов. [c.263]

Оценка финансовой эффективности для венчурного инвестора, приобретающего акции предприятия, которое осваивает новшество, в описанной ситуации может быть осуществлена путем расчета чистого дисконтированного дохода применительно к денежным потокам. [c.175]

Метод дисконтирования. Различают два способа оценки экономической эффективности капитальных вложений. Первый базируется на расчете чистого дисконтированного дохода проекта (ЧДД), а второй способ основан на определении внутренней нормы доходности капитальных вложений (г). Оба метода могут быть дополнены расчетом дисконтированного срока окупаемости (ликвидности) капитальных вложений (Тл). [c.56]

Пример расчета чистого дисконтированного дохода [c.117]

Одним из путей решения данной проблемы является использование концепции субъективных вероятностей, которые представляют собой специфическое индивидуальное мнение относительно возможности в совершения данного события. Они обладают теми же методическими свойствами, что и объективные вероятности, но в отличие от последних позволяют учесть мнения и предпочтения конкретного лица, принимающего решение, а также его отношения к отдельным специфическим моментам развития той или иной отрасли или направлениям преобразований. Расчеты же на основе субъективной вероятности аналогичны расчетам с объективной вероятностью, то есть на ее основе можно так же определить среднее значение или математическое ожидание дохода от инвестиционного решения, рассчитать чистый дисконтированный доход и другие показатели. [c.149]

Если чистый дисконтированный доход инвестиционного проекта дает ответ на вопрос, является он эффективным или нет при некоторой заданной норме дисконта, то внутренняя норма доходности проекта определяется в процессе расчета и сравнивается с требуемой инвестором нормой дохода на вкладываемый капитал. [c.243]

Анализ чувствительности (табл. 12.2, 12.3) показывает, что наиболее "опасными " для проекта факторами являются цена и объем сбыта, тогда как изменение остальных выбранных для анализа факторов не оказывает столь существенного влияния на эффективность проекта. Кроме того, проведенные расчеты позволяют утверждать, что уменьшение цены сбыта или увеличение прямых издержек более чем на 5% отрицательно влияют на эффективность проекта, измеряемую по критерию чистого дисконтированного дохода NPV. К аналогичному результату приводят сокращение объема сбыта более чем на 10%, увеличение инвестиций более чем на 15%, тогда как даже 50%-ное изменение общих издержек не приводит проект к краху. [c.353]

Для экономического обоснования рациональных вариантов инновационных решений, направленных на повышение нефтеотдачи разрабатываемых залежей и месторождений, используется метод равномерных годовых затрат (годовых сопоставимых затрат), основанный на теории аннуитетных платежей. Этот метод заключается в расчете для каждого инновационного проекта удельных затрат за 1 год, легко поддающихся сравнению. В частности, по выбранным направлениям инновационной деятельности компании были определены коэффициенты эластичности, показывающие прирост чистого дисконтированного дохода при инвестировании финансовых ресурсов в то или иное направление деятельности (таблица 12.1.1). [c.217]

Выводы. В результате реализации предложенного проекта ожидается рост производительности труда на 68 %, высвобождение 4 рабочих и снижение текущих затрат на производство на 643 тыс. руб. в год. Реконструкция нижнего склада, предлагаемая в данном дипломе, дает конкретный экономический эффект в размере 643 тыс. руб. в год. Из-за значительной величины капитальных затрат срок окупаемости с учетом фактора времени составит по расчетам 5,2 года. Чистый дисконтированный доход на конец шестого года реализации проекта при норме дисконта 20 % составит 164,2 тыс. руб. Предложенный проект можно считать целесообразным для предприятия, так как срок окупаемости затрат не превышает срока полезного использования оборудования. [c.45]

Задача значительно упрощается при использовании специальных компьютерных программ для разработки финансовой части бизнес-плана. Проведение расчетов вручную, как правило, ограничивается анализом чувствительности чистого дисконтированного дохода, NPV, проекта при небольшом числе ключевых параметров проекта. [c.307]

Ввиду большой сложности расчетов вычисление внутренней нормы доходности осуществляется обычно с использованием специальных компьютерных программ, а также методом итерационного подбора коэффициента дисконтирования при вычислении чистого дисконтированного дохода. [c.323]

Чистый дисконтированный доход (чистая настоящая стоимость) характеризует интегральный эффект от реализации проекта и определяется как величина, полученная дисконтированием (при постоянной ставке процента отдельно для каждого года) разницы между всеми годовыми оттоками и притоками реальных денег, накапливаемых в течение горизонта расчета проекта [c.497]

Источники информации расчеты по всем разделам бизнес-плана данные о реализации проекта объеме выпуска и реализации продукции, величине чистой прибыли, превышении доходов над расходами, чистом дисконтированном доходе, внутренней норме доходности, рентабельности продаж и др. [c.526]

На основании чистого потока наличности рассчитываются основные показатели оценки эффективности инвестиций чистый дисконтированный доход (ЧДД) индекс доходности (ИД) внутренняя норма доходности (ВНД) срок окупаемости. Подробный алгоритм расчета этих показателей приведен в гл. 12. v [c.539]

Данные табл. 3.1 показывают, что расчет дисконтированных оценочных показателей не вызывает особенных затруднений, если соответствующим образом подготовить исходную информацию. Так, чистый дисконтированный доход рассчитывается как разница между суммарными значениями чистого дисконтированного дохода от операционной деятельности, равного 349,4 тыс. руб., и суммарными дисконтированными значениями инвестиционных затрат, равными 300 тыс. руб. Эта разница составит 49,4 тыс. руб. (349,4 - 300). I " [c.126]

Такой подход к решению проблемы в конечном итоге оправдывает себя, так как чистый дисконтированный доход на последнем шаге расчета имеет положительное значение, равное 49,4 тыс. руб. Это означает, что за пять лет полностью окупились банковские кредиты в сумме 210 тыс. руб., [c.131]

Завершив исследование денежных потоков по инвестиционной, операционной и финансовой деятельности, проведем анализ оценочных показателей эффективности собственного капитала. Анализ проводится по двум направлениям первое связано с исследованием нормативных и проектных показателей эффективности собственного капитала. Данное направление анализа позволит принять правильное управленческое решение о целесообразности реализации ИП. Одновременно с этим дадим необходимые пояснения к методике расчета показателей эффективности участия предприятия в процессе реализации проекта (показатели эффективности собственного капитала). Второе направление анализа связано с изучением взаимосвязи между показателями коммерческой эффективности инвестиционного проекта и показателями оценки эффективности собственного капитала. По данным табл. 3.3 на первом этапе анализа рекомендуется рассчитать два оценочных показателя эффективности ИП - чистый дисконтированный доход и внутреннюю норму доходности. Исходя из сравнения проектных значений с нормативными принимается предварительное решение о целесообразности реализации ИП. В качестве нормативов в данном случае выступают норма дисконта, равная 10%, и срок полезного использования инвестиционного проекта, равный 5 годам. [c.162]

Компания рассматривает инвестиционный проект, в котором при наиболее вероятном исходе чистый дисконтированный доход должен составить 30 000 тыс. руб. Руководитель фирмы не удовлетворен результатами экономических расчетов и хочет установить возможность наступления других исходов. С этой целью была создана группа экспертов для проведения дополнительных исследований. Группа экспертов установила следующее (табл. 4.12) [c.302]

Организация разработки, внедрения и коммерциализации новшества в виде инновационного проекта 2. Бизнес-планирование проекта 3. Анализ проекта 4. Оценка проекта 1. Особый тип стратегического планирования, подбор необходимых производственно-технических и маркетинговых мероприятий 2. Многошаговая процедура по исследованию новшества, его потребительских и стоимостных показателей. Исследование ресурсных, технологических и финансовых возможностей 3. Проведение технико-экономического, правового, коммерческого, экологического и финансового анализа на основе балансовой отчетности и движения денежных потоков 4. Оценка финансовой устойчивости и коммерческой эффективности проекта. Расчет срока окупаемости, индекса доходности, чистого дисконтированного дохода и внутренней нормы рентабельности. Учет рисков [c.20]

Расчеты можно проводить в любой валюте, выбрав соотношение ее к рублю. Пакет позволяет проследить отдельно иностранные и отечественные инвестиции, дает возможность расчета диверсифицированного производства. Имеется возможность задания как равномерной величины амортизации, так и линейной (до остаточной стоимости) ускоренной. При расчете производственных издержек пользователь задает годовой темп инфляции. Таким образом, отслеживаются все изменения ежегодных потоков наличности с учетом уплаты налогов, выплаты дивидендов и процентов по займам. Аналогичную структуру имеет пакет Альт-Инвест . Оба пакета производят расчет финансовых потоков и имеют схожий перечень таких вычисляемых финансовых показателей, как чистый дисконтированный доход, доход на акционерный капитал, внутренняя норма доходности и др. [c.367]

Под интегральным эффектом понимается чистый дисконтированный доход. В более общем случае, т.е. когда различным условиям реализации нельзя приписать точные значения вероятностей их наступления, расчет ожидаемого интегрального эффекта рекомендуется производить по формуле [c.98]

Расчет и анализ показателей коммерческой эффективности инвестиций, учитывающих финансовые последствия реализации проекта для его непосредственных участников (чистый дисконтированный доход, индекс доходности, внутренняя норма доходности, срок окупаемости инвестиций, простая норма прибыли и др.). [c.316]

Доходный подход основывается на расчете будущих поступлений от эксплуатации объекта оценки и определении их текущей стоимости. Для расчета стоимости объекта используется показатель чистого дисконтированного дохода. [c.344]

Поэтому для более объективной оценки инвестиционного проекта при расчетах показателей эффективности (чистого дисконтированного дохода, индекса доходности инвестиций, внутренней нормы доходности, срока окупаемости, срока возврата кредита и займов) требуется учитывать динамику [c.449]

При проведении практических расчетов потоки реальных денег необходимо определять в прогнозных или текущих (базисных) ценах, а показатели интегрального эффекта, чистого дисконтированного дохода, внутренней нормы доходности инвестиций, индекса доходности инвестиций — в расчетных ценах, т. е. очищенных от общей инфляции. При этом расчетные цены приводятся к некоторому моменту времени, как правило к моменту начала реализации инвестиционного проекта. [c.449]

В ТЭО-ИНВЕСТ рассчитываются также все основные показатели эффективности инвестиций, принятые в международной и российской практике для оценки проектов - чистый дисконтированный доход (NPV), период окупаемости проекта, внутренняя норма рентабельности (IRR) и другие показатели, используемые для комплексного анализа проекта. При расчете этих показателей используется метод дисконтирования денежных потоков (см. рис. 1.13). [c.31]

Для примера расчета принимаем норму дисконта Е = 200% (Е = 2,0). Формула для чистого дисконтированного дохода записывается в виде [c.336]

Расчеты показывают, что проект эффективен. За расчетный период (10 лет) будет образовываться чистый дисконтированный доход (ЧДД) в сумме 1791 млн. руб. (без учета финансирования). Проект окупится в течение 6 лет с начала разработки и 4 лет с начала эксплуатации. Это подтверждают данные табл. 7.3. Через 6 лет с начала строительства образуется положительный денежный поток. Индекс доходности будет равен 1,82 [3963,5 % 2172,6], т.е. с каждого рубля вложенных средств будет получено 1,82 руб. дисконтированного дохода. [c.205]

Для оценки эффективности инновационных проектов используется система показателей, установленная Методическими рекомендациями по оценке эффективности инвестиционных проектов и их отбору для финансирования . Сравнение различных вариантов проекта и выбор лучшего из них рекомендуется проводить с использованием методов чистого дисконтированного дохода (ЧДЦ) или ожидаемого интегрального эффекта, индекса доходности (ИД), внутренней нормы доходности (ВИД), срока окупаемости, расчета точки безубыточности и других методов, отражающих интересы участников или специфику проекта. При использовании показателей для сравнения различных проектов (вариантов проекта) они должны быть приведены к сопоставимому виду. Для применения каждого из них необходимо ясное представление о том, какой вопрос экономической оценки инновационного проекта решается с его использованием и как осуществляется выбор решения. Ни один из [c.113]

При укрупненных расчетах вычисление чистого дисконтированного дохода осуществляется следующим образом. [c.201]

Следует постепенно улучшить выбор до тех пор, пока приведенная стоимость доходов от вложения не сравняется с денежным потоком в году, предшествующем первым поступлениям (т.е. с отрицательными денежными потоками). Этот процесс осуществляется гладко, если в ряде рассматриваемых лет (кроме года первоначального вложения) не встретится год с отрицательным потоком платежей. В таком случае вычисленное значение внутренней нормы доходности кажется ошибочным, если его вообще можно будет определить. Но, несмотря на это, расчет этого показателя — популярный метод оценки инвестиционных доходов, поскольку он позволяет оценить доходы от вложений с точки зрения сопоставления внутренней ставки дохода с коэффициентом дисконтирования, использованным для расчета чистого приведенного дохода. Итак под ВНД понимают ту расчетную ставку процентов, при которой капитализация регулярно получаемого дохода дает сумму, равную инвестициям, и, следовательно, капиталовложения являются окупаемой операцией. Иначе го-воря, при начислении на сумму инвестиций процентов по ставке, равной внутренней норме доходности (обозначается gB), обеспечивается получение распределенного во времени дохода. Чем выше эта ставка, тем больше эффективность капиталовложений. [c.248]

Один из основных недостатков такого подхода расчета NPV проекта в условиях инфляции состоит в использовании при проведении подобного анализа цен товаров базисного года и рьшочнои, т.е. учитывающей инфляцию, цены капитала. Именно в этом и кроется некорректность расчета значения чистого дисконтированного дохода если цена капитала включает инфляционную премию, то потоки наличности оцениваются в долларах базисного года. [c.276]

В НГДУ предполагается ввести газотурбинную (ГТУ) установку для производства собственной энергии, сократив при этом или полностью исключив расходы на покупку энергии от районной ТЭЦ. Для топлива на ГТУ используется собственный газ, который до этого реализовывался в топливной сети. Расчеты показали, что реализация проекта принесёт 33,2 млрд. руб. в виде чистого дисконтированного дохода (ЧДД). Величина этого дохода зависит от трех основных факторов [c.122]

Собственный капитал может быть ограничен в размере (прибыль, амортизационные отчисления) или быть слишком дорогим (эмиссия акций), величина привлекаемого заемного капитала ограничивается соотношением собственных и заемных средств, коэффициентами покрытия процентов по кредитам или возврата долга. Поэтому необходима оптимизация бюджета капитальных вложений ( apital rationing). При этом компания стремится максимизировать свою стоимость путем отбора проектов с наибольшим суммарным чистым дисконтированным доходом, не выходя за пределы лимита капитальных вложений. Для разработки оптимального бюджета капитальных вложений используются стоимость капитала, предельная цена капитала, а также разработанная целевая структура капитала. Их методы расчета и использования будут даны в последующих разделах. [c.172]

Смотреть страницы где упоминается термин Расчет чистого дисконтированного дохода

: [c.156] [c.269] [c.279]Смотреть главы в:

Финансовый менеджмент -> Расчет чистого дисконтированного дохода