Несмотря на перечисленные трудности, все же вычисление внутренней доходности исходя из балансового уравнения (14.38) не представляет особых проблем, поскольку имеются методы (алгоритмы) вычисления корней таких уравнений с любой степенью точности. Все эти методы являются итеративными процедурами, порождающими последовательность приближенных значении [c.604]

Вычисление внутренней доходности 6П [c.611]

Существуют основательные причины для присвоения отдельного веса фактору активов в процессе оценки акций аналитиком, чтобы таким образом дезавуировать вычисления внутренней стоимости, когда вычисления, учитывающие другие факторы, дают высокие значения мультипликатора собственных средств. Одна причина в том, что при судебных оценках стоимость активов всегда учитывается. Иногда фактору стоимости активов присваивают вес в 25%( ). Тогда активы увеличивают потенциал компаний, цена акций которых сильно занижена, что и делает их вероятными кандидатами на слияние или продажу. Противоположный эффект может быть достигнут для компаний с высоким значением доходности собственного капитала, или для акций с большой премией . Экономисты верят в то, что высокая прибыльность капитала привлекает конкуренцию и в итоге прибыльность падает. Поскольку высокие значения рыночных мультипликаторов балансовой стоимости и прибыли возникают в результате многих лет роста и высокой прибыльности, этот экономический закон может оказаться более действенным, чем можно было бы судить по краткосрочным перспективам роста. [c.631]

Второй метод построения SML предполагает вычисление внутренней ставки доходности для портфеля обыкновенных акций. Это делается путем усреднения внутренних ставок доходности всех бумаг портфеля (пропорционально стоимости бумаг в портфеле), затем полученное значение принимается за оценку внутренней ставки доходности портфеля. Выбирая в качестве значения коэффициента бета единицу, полученную внутреннюю ставку доходности портфеля и бета -коэффициент можно отложить на графике по вертикали откладывается внутренняя ставка доходности, по горизонтали - бета . Затем на графике изображается точка, соответствующая безрисковой ставке, имеющей значение бета , равное нулю. Наконец, график SML строится путем соединения этих двух точек прямой линией. [c.571]

Какой же метод вычисления доходности портфеля является более предпочтительным В приведенном здесь примере внутренняя доходность равняется -1,95%, а взвешенная во времени доходность равняется -2,1%. Исходя из этого, можно предположить, что разница между двумя методами является несущественной. Хотя данное предположение и будет верно в некоторых ситуациях, можно привести примеры, для которых данная разница будет весьма велика и в которых метод, вычисляющий доходность, взвешенную во времени, будет более предпочтительным. [c.881]

Наличные платежи внутри периода усложняют вычисления периодической доходности. Существуют два метода вычисления доходностей при наличии таких платежей внутренние доходности и взвешенные во времени доходности. [c.911]

Вычисление внутренней нормы доходности осуществимо только на компьютере со специальной программой или на специальном финансовом калькуляторе. В обычных условиях определить внутреннюю норму доходности можно серией попыток, в которых NPV вычисляется при разных ставках дисконта. Например, [c.366]

Ввиду большой сложности расчетов вычисление внутренней нормы доходности осуществляется обычно с использованием специальных компьютерных программ, а также методом итерационного подбора коэффициента дисконтирования при вычислении чистого дисконтированного дохода. [c.323]

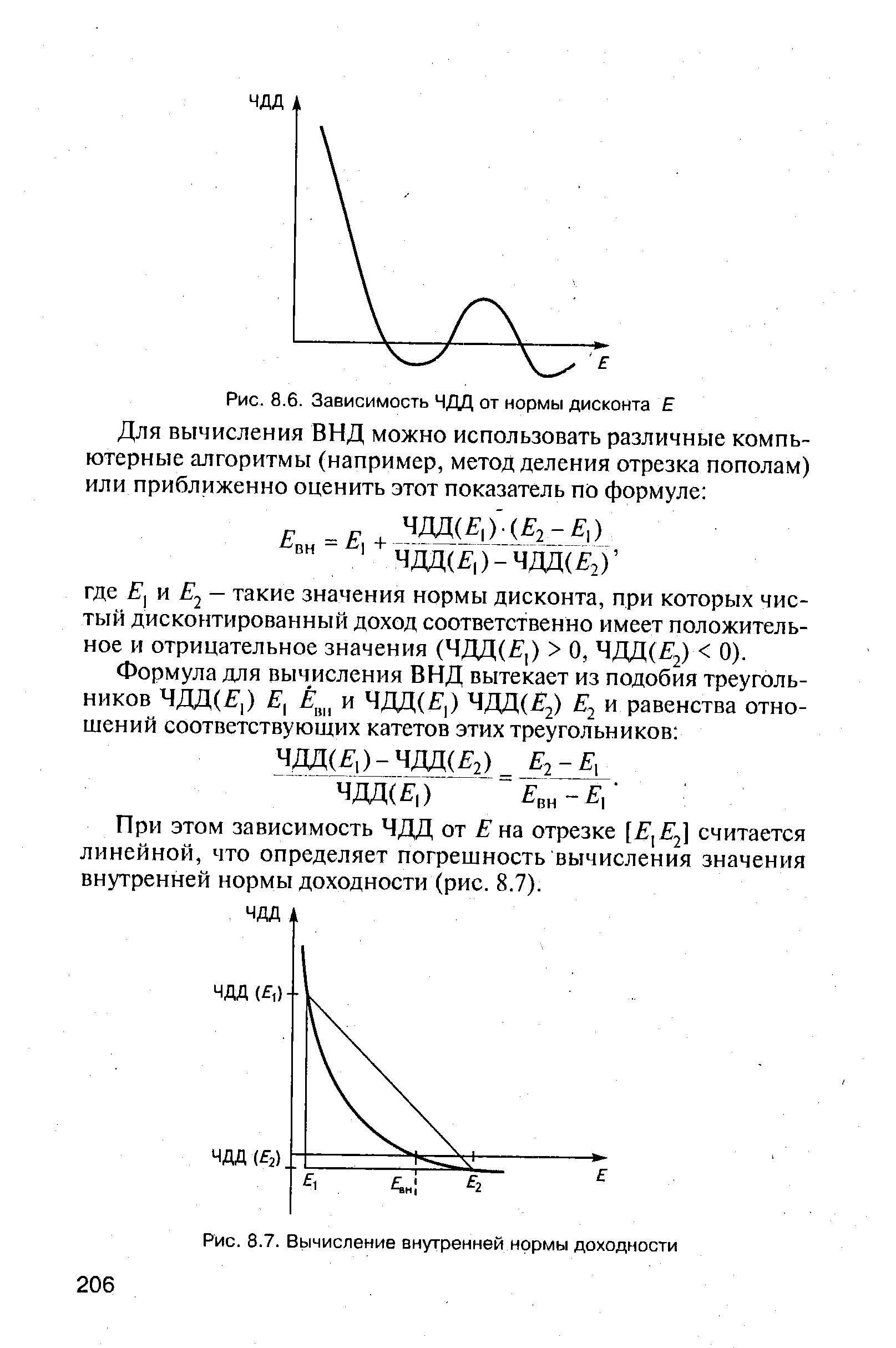

| Рис. 8.7. Вычисление внутренней нормы доходности |  |

Полная доходность, или внутренняя ставка окупаемости (IRR), — это действительная ставка доходности долгосрочных инвестиций. Если полная доходность выше или равна соответствующей ставке дисконта, то инвестиции будут приемлемыми. Важный принцип применения полной доходности состоит в способности инвестора получить доходность, равную вычисленной полной доходности, на все доходы, полученные от данных инвестиций и реинвестированные в течение периода владения активом. Доходность инвестиций можно также оценивать с помощью формулы приблизительной доходности. [c.246]

Важнейшее допущение, лежащее в основе использования показателя внутренней ставки окупаемости в качестве измерителя дохода, заключается в предположении о способности инвестора получить норму доходности, равную вычисленной внутренней ставке окупаемости, на все реинвестируемые доходы за весь период владения активом. [c.55]

Конечной целью фундаментального анализа является получение критерия, который может быть использован при принятии решения о покупке обыкновенной акции. Этот критерий именуется внутренней стоимостью акции и основывается на ее ожидаемой доходности и риске. Ретроспективный аспект фундаментального анализа был раскрыт в главе 7. В настоящей главе мы рассматриваем фундаментальный анализ с точки зрения оценки будущих результатов, поскольку они определяют, сколько должна стоить акция. Ожидаемая выручка, прогнозная прибыль на одну акцию и будущие дивиденды представляют собой основные параметры при вычислении внутренней стоимости. Определив с помощью модели внутреннюю стоимость акций, ее сравнивают с их текущей рыночной ценой. Если последняя равна внутренней стоимости или меньше ее, тогда данная обыкновенная акция считается целесообразным вложением. Рассмотренные в тексте модели оценки используют принцип приведенной стоимости дивидендов и будущего курса акции. Можно брать в качестве справедливого курса приведенную стоимость либо вычислять ожидаемую доходность. При правильном применении обе модели дают одинаковый ответ на вопрос о покупке акций. [c.86]

Можно ли сказать, не производя вычислений (см. таблицу 9.4.), какая из трех облигаций будет иметь большее процентное изменение цены при изменении безрисковых процентных ставок на одну и ту же величину Предполагается, что облигации продаются с одной и той же внутренней доходностью. [c.113]

Вычисление внутренней нормы доходности осуществимо только на компьютере со специальной программой или на специальном финансовом калькуляторе. В обычных условиях определить внутреннюю норму доходности можно серией попыток, в которых вычисляется NPV при разных ставках дисконта. Например, NPV положительна при ставке дисконта 10 % и отрицательна при ставке дисконта 20 %. Это означает, что внутренняя норма доходности лежит между 10 и 20 %. Сделаем еще попытку NPV все еще положительна при 15 %. Это значит, что внутренняя норма доходности лежит между 15 и 20 %. Следующие попытки будут все больше сужать этот диапазон, и в конце концов ставка дисконта, при которой NPV=0, будет найдена. Этот метод расчета называется методом итераций. [c.163]

Внутренняя норма доходности - норма дисконта, при которой величина доходов от текущей деятельности предприятия в процессе реализации равна приведенным (дисконтированным) капитальным вложениям. Внутренняя норма доходности представляет собой предельно допустимую стоимость денежных средств (величину процентной ставки по кредиту, размер дивидендов и т. д.), которые могут привлекаться для финансирования проекта. Практически вычисление внутренней нормы доходности производится с помощью программных средств типа электронных таблиц. [c.56]

Стоимость капитала проекта (т. е. предельная ставка дисконтирования), следовательно, будет равна 17,4% (20,0 - 2,6), в этом случае NPV будет нулевой. Конечно, это вычисление аналогично тому, которое использовалось в предыдущей главе при вычислении внутренней нормы доходности проекта, иными словами, 17,4% — это внутренняя норма доходности IRR проекта [c.202]

Чтобы получить стоимость заемного капитала для компании, мы можем применить метод итераций (проб и ошибок), использованный при вычислении внутренней нормы доходности IRR. [c.318]

Решая уравнения, получаем для первого проекта ставку 9,4%, а для второго 8,6%. Следовательно, в первом случае получаемый процент на капитал оказывается выше минимально приемлемого, а во втором -ниже. Ясно, что на основании этой информации инвестор будет согласен финансировать первый проект и в любом случае отвергнет второй. Другими словами, задачу экономической оценки инвестиционных проектов и выбора из них наилучшего можно решать и с помощью такого подхода, хотя информация здесь качественно иная, чем в случае использования критерия NPV - здесь имеется представление только о получаемом проценте на капитал, но не о массе сверхприбыли, формирующейся в ходе реализации проекта. Очевидно, что вычисленные нами показатели (0,094 и 0,086) хорошо дополняют показатели NPV (20 и -16). При экономической оценке инвестиционных проектов они называются внутренней нормой рентабельности, доходности или прибыльности (ПШ). [c.148]

Ставку /-часто называют доходностью облигации к погашению, или внутренней нормой доходности. В нашем примере она равна 7,6%. Если вы дисконтируете потоки денежных средств по ставке 7,6%, вы получите цену облигации, равную 1202,77 дол. Как мы увидим в главе 5, основным и единственным методом вычисления г является метод подбора. Для вычисления г можно использовать компьютерные программы или же вы можете прибегнуть к таблицам для расчета стоимости облигаций, в которых приведены значения г для различных купонных ставок и различных сроков погашения. [c.48]

Доходность собственного капитала. Балансовая стоимость используется при вычислении доходности собственного капитала. В той мере, в какой эта оценка устойчива во времени, этот коэффициент наряду с показателем доли дивидендов в прибыли может характеризовать возможность финансировать рост за счет внутренних ресурсов. [c.344]

Ключевой вопрос. Ниже перечислены составляющие внутреннего продукта и национального дохода и приведены их числовые значения для данного года (в млрд дол.). Для ответа на проверочные вопросы вам придется определить основные показатели национального дохода и затратным и доходным методами. Результаты вычислений, полученные обоими методами, должны совпадать. [c.155]

При наличии заданной требуемой станки доходности акций компании AB к 12,4% можно считать, что псе входные данные для модели переменного роста получены. Поэтому теперь есть возможность оценить внутреннюю (истинную) стоимость акций компании AB . Заметим, что Т= 8, поэтому для вычисления величины Vr требуется определить приведенные стоимости величин, начиная от D и до Dy [c.569]

Внутренняя норма доходности установлена методом итерационного подбора ставки дисконтирования при вычислении чистого дисконтированного дохода. [c.331]

Следует постепенно улучшить выбор до тех пор, пока приведенная стоимость доходов от вложения не сравняется с денежным потоком в году, предшествующем первым поступлениям (т.е. с отрицательными денежными потоками). Этот процесс осуществляется гладко, если в ряде рассматриваемых лет (кроме года первоначального вложения) не встретится год с отрицательным потоком платежей. В таком случае вычисленное значение внутренней нормы доходности кажется ошибочным, если его вообще можно будет определить. Но, несмотря на это, расчет этого показателя — популярный метод оценки инвестиционных доходов, поскольку он позволяет оценить доходы от вложений с точки зрения сопоставления внутренней ставки дохода с коэффициентом дисконтирования, использованным для расчета чистого приведенного дохода. Итак под ВНД понимают ту расчетную ставку процентов, при которой капитализация регулярно получаемого дохода дает сумму, равную инвестициям, и, следовательно, капиталовложения являются окупаемой операцией. Иначе го-воря, при начислении на сумму инвестиций процентов по ставке, равной внутренней норме доходности (обозначается gB), обеспечивается получение распределенного во времени дохода. Чем выше эта ставка, тем больше эффективность капиталовложений. [c.248]

Итак, мы рассмотрели концепцию дохода с позиций его компонентов (текущий доход и прирост капитала), с точки зрения его роли и основных сил, влияющих на уровень дохода (внутренние характеристики, внешние силы и инфляция). В процессе изложения мы намеренно упрощали вычисления, обычно приемлемые при определении прошлого или ожидаемого дохода. Чтобы сравнивать доходы от различных инструментов инвестирования, мы должны применить соответствующий измеритель. Такой измеритель должен как-то объединить концепцию стоимости денег во времени, которая явно учитывает различия в распределении во времени инвестиционных доходов и (или) прироста капитала (или убытков). Такой подход также позволит оперировать с приведенной стоимостью будущих доходов. В данной главе рассматриваются несколько измерений, которые позволят эффективно оценить альтернативные инвестиционные возможности, в первую очередь доходность за период владения, а затем полную доходность, которую справедливо считают более точным измерителем дохода. [c.223]

В предыдущих параграфах отмечены некоторые трудности, связанные с вычислениями внутренней доходности. Основная состоит в неоднозначности самого определения внутренней доходности для произвольных потоков платежей, порождаемых данной финансовой сделкой. Но даже в тех случаях, когда денежный поток СРсделки обеспечивает единственность решения балансового уравнения [c.603]

Методы вычисления внутренней доходности, основанные на преобразовании уравнения баланса (14.38), обычно используются в тех случаях, когда точное описание потока платежей Fневозможно или затруднительно. Поэтому вместо потока F оперируют его обобщенными характеристиками. Особенно часто такой подход используется при оценке работы крупных финансовых институтов, таких, как инвестиционные или пенсионные фонды, банки, страховые компании и I1 т.п. Выше деятельность таких институтов была описана нами в рамках модели фонда, представляющего собой счет с переменным капиталом, состояния которого задаются функцией S(t) и внешним потоком СГ (дискретным, непрерывным или общим). Ниже приведен один из методов, позволяющий получить приближенную оценку внутренней доходности операций фонда на некотором периоде. [c.605]

Опишите приближенный метод Харди вычисления внутренней доходности. [c.612]

Альтернативой внутренней доходности является доходность, взвешенная во времени (time-weighted return), которая может быть вычислена в случае наличных платежей между началом и концом периода. Этот метод использует рыночные стоимости портфеля перед каждым наличным платежом. Предположим, что в примере, рассмотренном ранее, рыночная стоимость портфеля в середине квартала составляла 96 млн. Таким образом, сразу после внесения депозита в 5 млн. рыночная стоимость составила 101 млн. ( 96 млн. + 5 млн.). В данном случае доходность за первую часть квартала составила -4% [( 96 млн. - 100 млн.)/ ( 100 млн.)], доходность за вторую часть квартала составила 1,98% [( 103 млн. — 101 млн.)/ 101 млн.]. Далее эти две доходности за половины кварталов могут быть преобразованы в доходности за квартал с помощью прибавления 1 к каждой доходности, перемножения всех сумм и вычитания 1 из полученного произведения. В нашем примере результатом данных вычислений будет квартальная доходность в -2,1% [(1 - 0,04) х (1 + 0,0198)] - 1 . [c.881]

Другой способ принятия решений о бюджетном финансировании, аналогичный методу с использованием NPV, связан с вычислением внутренней ставки доходности (internal rate of return, IRR) инвестиционного проекта. В случае IRR, NPV равенстве (18. 2) приравнивается к нулю, а коэффициент дисконтирования рассматривается как переменная, которую требуется определить. Иначе говоря, IRR данного проекта — это коэффициент дисконтирования, при котором. /VTT равна нулю. Алгебраически это сводится к решению следующего уравнения [c.549]

Во многих крупных фирмах существуют инструкции, которые позволяют проконтролировать, всели значимые виды затрат и альтернативы учтены. Инструкции содержат указания по составлению прогнозов потоков денежных средств и вычислению чистой приведенной стоимости, внутренней нормы доходности и других критериев оценки стоимости проекта. В инструкциях обычно также определяются альтернативные издержки инвестирования2. [c.283]

При этом зависимость ЧДД от Е на отрезке [Е1Е2] считается линейной, что определяет погрешность вычисления значения внутренней нормы доходности (рис. 8.7). [c.206]

Суть оценки внутренней нормы доходности проекта состоит в том, что при ее вычислении задаются вопросом, при какой ставке ссудного процента было бы равнопредпочтительно вместо инвестирования в этот проект просто вложить те же необходимые для него средства (1о) в покупку государственных безрисковых облигаций или прокредито-вать кого-либо при том же уровне кредитных рисков, что и уровень рисков рассматриваемого бизнеса. [c.197]

Внутренняя норма доходности (IRR) инвестиционного проекта высчитывается приравниванием к нулю выражения для определения чистой настоящей ценности анализируемого инвестиционного проекта и решения полученного уравнения относительно той дисконтной ставки IRR, при которой чистая настоящая ценность проекта обратится в ноль (что будет означать равнопредпочтительность данного проекта с простым ссуживанием инвестируемого капитала по таким образом вычисленной ставке процента). [c.197]