В целом общее изменение доходности за период балансируется с факторными отклонениями [c.87]

Если бы вы делали измерения для продолжительного интервала времени, вы, вероятно, столкнулись бы с искажением картины распределения. Например, вы могли бы увидеть, что нормы доходности превышают 100% и что нет ни одного случая, когда доходность была бы меньше 100%. Распределение значений доходности за период, скажем в один год, лучше всего соответствовало бы логарифмическому нормальному распределению. Логарифмическое нормальное распределение, как и нормальное, полностью определяется его средним значением и стандартным отклонением. [c.168]

В условиях высокого процента эти одноразовые облигации нашли множество применений. Это был идеальный инструмент для инвесторов, желавших гарантировать получение определенной доходности за период. Для инвесторов, которым нужны были облигации с точно обозначенной длительностью, это также было полным решением проблемы. В случае предназначенного портфеля, когда стоит задача увеличить приход денег к определенной дате, облигации с разовым платежом были отличным решением. [c.465]

Ожидаемая доходность за период владения [c.161]

Доходность за период владения можно преобразовать в эквивалентную доходность за единичный период. С учетом эффекта начисления сложного процента соответствующая величина определяется из соотношения [c.161]

Доходность за период владения составила, таким образом, 29,87% за два года. Это эквивалентно (1,2987)1/2 - 1 = 0,1396, или 13,96% годовых. [c.162]

К сожалению, наиболее подходящий период владения зачастую столь же неопределен, как и доходность для заданного периода владения. Ни положение дел инвестора, ни его предпочтения, как правило, не могут быть предсказаны с определенностью. Более того, с точки зрения стратегии управляющий портфелем клиента хотел бы держать данную ценную бумагу только до тех пор, пока она превосходит по своим показателям имеющиеся альтернативы. Попытки заранее установить периоды редко приносят полный успех, однако менеджеры (и это вполне естественно) не оставляют этих попыток. Доходность за период владения, так же как и доходность к погашению, является полезным способом упрощения сложной реальности инвестиционного анализа. Не являясь универсальным средством, она позволяет аналитику сфокусировать свое внимание на наиболее подходящем в данной ситуации временном промежутке и дает ему в руки хороший критерий. [c.163]

Существует весьма простая взаимосвязь ожидаемой доходности за период владения, ожидаемой стоимости в конце периода и текущей стоимости [c.164]

Итак, для того чтобы определить стоимость ценной бумаги, необходимо оценить ожидаемую стоимость в конце периода владения и ожидаемую доходность за период владения, которая является подходящей для данной ценной бумаги. [c.164]

Определите, в чем состоит разница между ожидаемой доходностью за период владения и доходностью к погашению. [c.167]

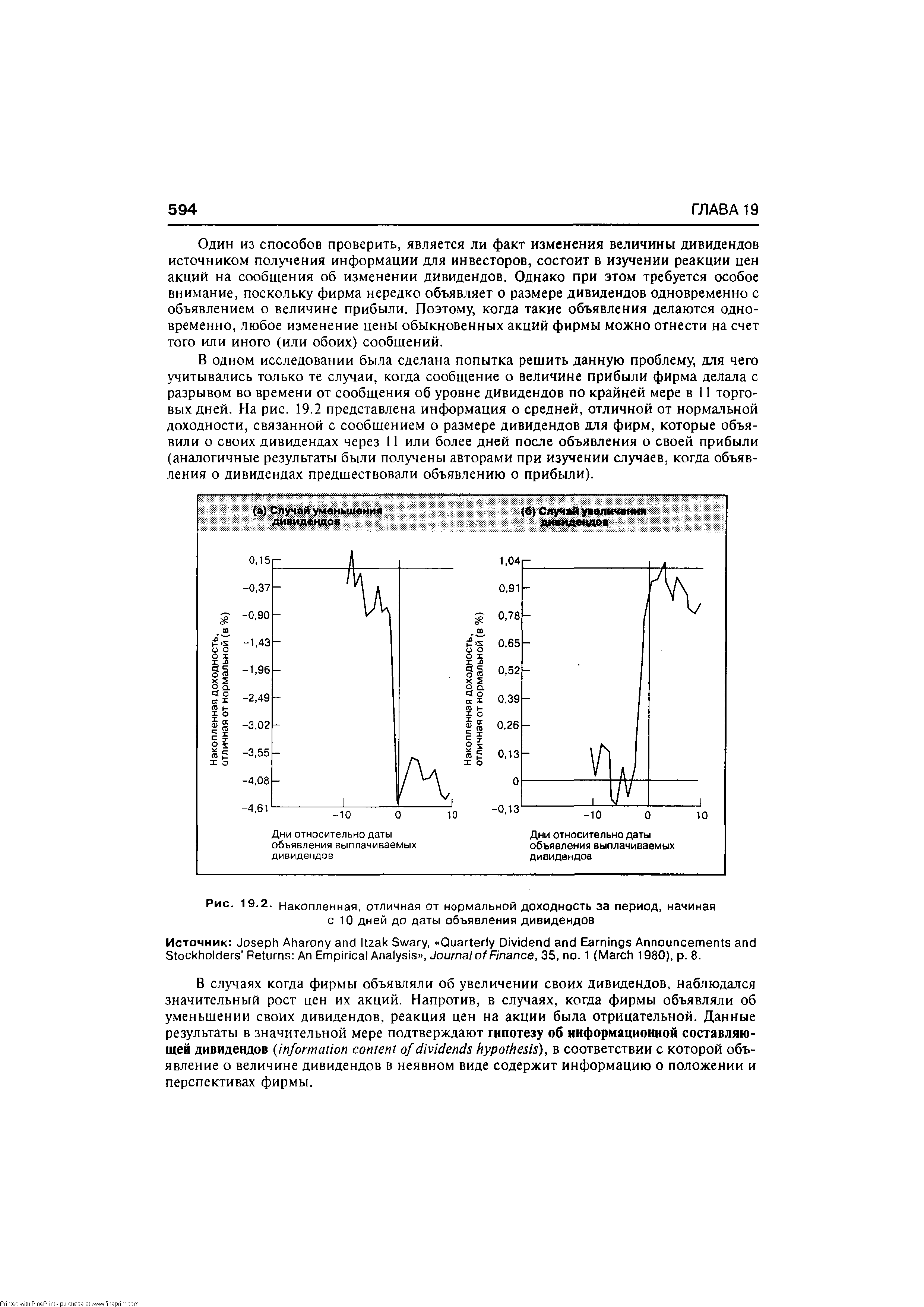

| Рис. 19.2. Накопленная, отличная от нормальной доходность за период, начиная с 10 дней до даты объявления дивидендов |  |

В части (в) рис. 19.8 показана средняя, отличная от нормальной доходность за период со дня после объявления и до 60 дней после объявления. Данный период обозначен как (1,60). [c.611]

Относим часть рассмотренных нами акций, которые имели наименьшую среднюю доходность за период формирования, к проигравшему портфелю и часть акций, которые имели наивысшую среднюю доходность за этот период, — к выигравшему портфелю. [c.808]

Здесь егТ - доходность за период Т по безрисковым бумагам. [c.23]

Привилегированные акции дают их держателям ряд преимуществ по сравнению с владельцами обыкновенных акций. Одно из них состоит в том, что в случае ликвидации акционерного общества в первую очередь после удовлетворения претензий кредиторов будут удовлетворены претензии владельцев привилегированных акций и только после этого — претензии держателей обыкновенных акций. Кроме того, дивиденды по привилегированным акциям (обычно фиксированные) выплачиваются в первую очередь. Только после того, как выплачены дивиденды по привилегированным акциям, выплачиваются дивиденды по обычным акциям. Инвестиционная доходность за период владения привилегированной акцией (из расчёта годовых) определяется по формуле [c.299]

Доходность за период владения активом, или норма рентабельности — доходность, полученная от владения объектом инвестирования за определенный период времени (год или менее) [c.283]

Кроме того, иллюстрация 5.4 демонстрирует оценку долгосрочного опциона на акции AT T. Цена исполнения колл-опциона - 20 долларов, до срока истечения опциона осталось 1,8333 г., а его стоимость равна 6,63 долл. Акция продавалась по цене 20,50 долл., ожидаемая дивидендная доходность за период составляла 2,51%, а безрисковая ставка 4,85%. Стоимость пут-опциона можно оценить следующим образом [c.140]

Доходность за периоды, примыкающие к дате объявления, сопоставляется с доходностью рынка и риском, принимаемым для получения избыточных доходов для каждой фирмы в выборке. Например, для учета риска используется модель оценки финансовых активов [c.154]

Избыточная доходность за период t = доходность в день t — [c.154]

Шаг 3. Были рассчитаны коэффициенты бета для каждой акции в портфеле на основе месячной доходности за период с 1983 по 1987 год. Кроме того, был оценен средний коэффициент бета каждого портфеля. Предполагалось, что портфели имеют одинаковую весовую структуру акций. [c.159]

Различия в доходности между портфелем со всеми видами акций и портфелем, состоящим из различных классов активов, иллюстрируются на рисунке 26.2. На нем прослеживается доходность за период 1965-1990 гг. по индексу S P 500 и по индексу, включающему инвестиции в недвижимость. [c.981]

Рассчитывать и применять показатели доходности за период владения активом, полной доходности (внутренней ставки окупаемости), приблизительной доходности. [c.206]

Итак, мы рассмотрели концепцию дохода с позиций его компонентов (текущий доход и прирост капитала), с точки зрения его роли и основных сил, влияющих на уровень дохода (внутренние характеристики, внешние силы и инфляция). В процессе изложения мы намеренно упрощали вычисления, обычно приемлемые при определении прошлого или ожидаемого дохода. Чтобы сравнивать доходы от различных инструментов инвестирования, мы должны применить соответствующий измеритель. Такой измеритель должен как-то объединить концепцию стоимости денег во времени, которая явно учитывает различия в распределении во времени инвестиционных доходов и (или) прироста капитала (или убытков). Такой подход также позволит оперировать с приведенной стоимостью будущих доходов. В данной главе рассматриваются несколько измерений, которые позволят эффективно оценить альтернативные инвестиционные возможности, в первую очередь доходность за период владения, а затем полную доходность, которую справедливо считают более точным измерителем дохода. [c.223]

Доходность за период владения активом [c.223]

Доходность за период владения активом (НР — зто доходность инструмента инвестирования за определенный период (обычно не более года), которая вычисляется путем деления суммы текущего дохода и прироста капитала (или убытков), полученных в течение периода владения активом, на первоначальную стоимость инвестиций. [c.225]

Определение доходности за период владения активом. Доходность за период владения активом (HPR — holding period return) — это доходность, полученная от владения объектом инвестирования в течение определенного периода времени, — периода владения активом. Этот показатель рассчитывается путем деления суммы текущего дохода и прироста капитала (или убытков), полученных за период владения активом, на первоначальные инвестиции. Он обычно используется для периодов владения активом продолжительностью год или менее. Рассчитывается HPR следующим образом [c.109]

Вычислить доходность за период владения задним числом не так уж и сложно. Совсем другое дело — определить ее заблаговременно. Тут необходимо учитывать любую неопределенность, связанную с выплатами по ценной бумаге, осуществляемыми эмитентом в течение периода владения. Однако это, как правило, намного проще, чем вычислить рыночные стоимости в конце периода владения, которые нередко определяют большую долю совокупной доходности. К примеру, может показаться, что предска-загь доходность на следующий год по акциям Xerox очень просто. Действительно, предсказать размеры выплачиваемых дивидендов зачастую сравнительно легко. Но стоимость в конце года будет зависеть от отношения инвесторов к данной компании и ее акциям к этому времени. Для того чтобы предсказать доходность даже за одногодичный период, придется рассмотреть период куда более длительный и определить не только будущее компании, но и будущее отношение инвесторов к ней, что крайне сложно. [c.163]

Совершенно очевидно, что при определении доходности за период владения необходимо так или иначе учитывать фактор неопределенности. Если требуется одна-единственная оценка, то она должна удовлетворять вышеизложенным принципам. Несомненно, что ожидаемая величина должна быть получена при рассмотрении различных возможностей наряду с их вероятностями. Более конкретно, ожидаемая доходность за период владения ценной бумагой исчисляется как средневзвешенное возможных доходностей за период владения с использованием вероятностей в качестве весов2. [c.163]

Пол Перрит приобрел 100 акций Waunakee In . и держал эти акции в течение четырех лет. Доходности за период владения за эти четыре года составили [c.167]

Однако различные риски, связанные с облигациями, не являются независимыми друг от друга. Рис. 15.7 показывает отношение номинальной стоимости корпоративных облигаций, платежные обязательства по которым не были выполнены в течение года, к номинальной стоимости бумаг, находившихся в обращении в начале года, за каждый год с 1900 по 1965 г. Неудивительно, что пики этого показателя совпадают с периодами кризиса в экономике14. Когда экономическая деятельность пребывает в упадке, это сказывается на большей части фирм. Рыночный курс обыкновенных акций будет падать в ситуации, когда ожидается экономический спад. Если вероятность неуплаты долга также растет, то рыночный курс облигаций будет вести себя соответственно. Таким образом, доходность облигации за период владения ею может быть связана с доходностями по другим акциям и облигациям. Более важно то, что доходность за период владения облигацией, вероятно, связана (по крайней мере в некоторой степени) с выплатами по диверсифицированному рыночному портфелю , который содержит как корпоративные облигации, так и акции. Именно эта часть риска по облигациям, известная как систематический риск, и является причиной того, что доходность по облигации включает премию за риск в форме превышения ожидаемой доходности по облигации над доходностью по бумаге, не имеющей риска неплатежа. Причем этот вид риска не может быть устранимым за счет диверсификации портфеля. [c.436]

R некоторых моделях делались попытки применить зги наблюдения для количественного предсказания экономической нестабильности. В частности, в таких моделях используется спред доходности между облигациями, скажем, разряда ААА и разряда ВВП по классификации Standard Poor s, как индикатор степени экономической нестабильности. Например, если указанный спред растет, то это может быть интерпретировано как знак того, что в ближайшем будущем экономическая ситуация станет еще более неопределенной. Надо отметить, что есть и другие модели, которые учитывают не спред доходности к погашению, а разницу доходностей за период владения облигациями рейтинга ААА и рейтинга ВВВ. [c.441]

Рассмотрим портфель, содержащий в равных долях четыре актива — индексы FTSE 100 и S P 500, британские государственные облигации (GILT) и обменный курс фунт/доллар. Используя ежемесячные значения доходности за период с сентября 1989 по декабрь 1993 г. (см. Приложение 6.3.1), получаем следующую дисперсионно-ковариационную матрицу [c.307]

Наличность (в долл.) I кв. II кв. III кв. IV кв. (1) Итого текущий доход (в долл.) Инвестиционная стоимость (в долл.) Конец года (2) Начало года (3) Прирост капитала (убытки) (4) Совокупный доход (вдолл.)[(1) + (3)] (5) Доходность за период владения активом (в%)[(4) (2)] 15 15 15 . =Ш 1000 1000 0 10 10 10 15 0 50 0 51 100 970 1000 (30) 70 7,00 0 0 0 0 [c.225]

Смотреть страницы где упоминается термин Доходность за период

: [c.33] [c.445] [c.4] [c.161] [c.168] [c.537] [c.976] [c.12] [c.272] [c.186] [c.241]Смотреть главы в:

Рынок ценных бумаг производных финансовых инструментов -> Доходность за период

Рынок ценных бумаг производных финансовых инструментов -> Доходность за период