Фьючерсные цены на индекс акций Нью-йоркской фондовой биржи (правый верхний график) и на казначейские облигации (правый нижний график) падают в основном по тем же причинам, по которым растут товарные цены и курсы иностранных валют - из-за снижения курса доллара США и возобновившегося роста инфляции. В периоды ослабления финансовых рынков целесообразно ликвидировать длинные позиции по облигациям и индексам акций и сосредоточить длинные позиции на рынках товаров и валют. Можно также воспользоваться снижением цен на финансовых рынках и открыть короткие позиции по фьючерсам на процентные ставки и индексы акций. [c.239]

Совершенно очевидно, почему большинство наблюдателей ошибочно принимают программную торговлю за причину тенденций рынка акций. Такое объяснение лежит на поверхности и избавляет от необходимости докапываться до истинных причин. Посмотрим, как воспринимает программную торговлю сторонний наблюдатель. Резкое повышение фьючерсных цен на индекс акций провоцирует арбитражные операции покупку корзины акций и продажу индексных фьючерсов, благодаря чему восстанавливается соответствие между фьючерсной и спотовой ценами индекса акций. Таким образом, быстрый рост фьючерсных цен на индекс способствует возникновению программных сигналов к покупке и считается бычьим признаком для рынка акций. Резкое снижение фьючерсных цен на индексы акций производит обратный эффект. Когда фьючерсные цены на индекс опускаются слишком низко, трейдеры продают корзину акций и покупают индексные фьючерсы. Такие программные продажи оказывают медвежье воздействие на рынок акций, приводя к его падению. [c.263]

На первый взгляд (он обычно и излагается в СМИ), рост (или падение) рынка акций происходит вследствие программных покупок (или продаж). Однако самый простой вывод, лежащий на поверхности, редко бывает правильным. К сожалению, видя воздействие на рынок акций программной торговли , многие склонны рассматривать ее как независимую движущую силу. При этом они не осознают, что изменения фьючерсных цен на индексы акций, приводящие в действие программную торговлю, сами обычно являются следствием изменений в других секторах, тесно связанных с акциями на рынках облигаций, доллара и товаров. [c.263]

Программные покупки начались лишь после того, как фьючерсная цена индекса S P 500 значительно превысила его спотовую цену, и между ними временного нарушилось соответствие. Программные покупки были не причиной, а реакцией на повышение фьючерсных цен индекса S P. Таким образом, подъем рынка акций произошел из-за роста фьючерсных цен на индекс акций. А чем объясняется этот рост фьючерсов, вызвавший программные покупки При внимательном подходе несложно убедиться, что резкое повышение или понижение фьючерсных цен на индекс акций часто бывает прямым следствием роста или падения цен облигаций, курса доллара или, может быть, цен на нефть. [c.264]

В развитии событий утром этого дня ясно прослеживается действие межрыночных связей между четырьмя секторами. Ослабление доллара привело к росту цен на золото. Цены облигаций поначалу росли, что положительно сказалось на акциях. Затем рынок облигаций начал падать, потянув за собой фьючерсы на индексы акций. Падение фьючерсных цен на индексы акций привело в действие программные сигналы к продаже, что способствовало дальнейшему понижению индекса Доу-Джонса. Из заголовков в 11 32 и 11 33 видно, что одной из причин ослабления американского рынка облигаций в середине утренней сессии было падение цен немецких облигаций. Спад рынка акций США был следствием падения рынка казначейских облигаций, одной из причин которого в свою очередь являлся обвал немецкого рынка облигаций. Падение курса доллара в середине утренней сессии также послужило медвежьим фактором. [c.266]

ФЬЮЧЕРСНАЯ ЦЕНА НА ИНДЕКС [c.58]

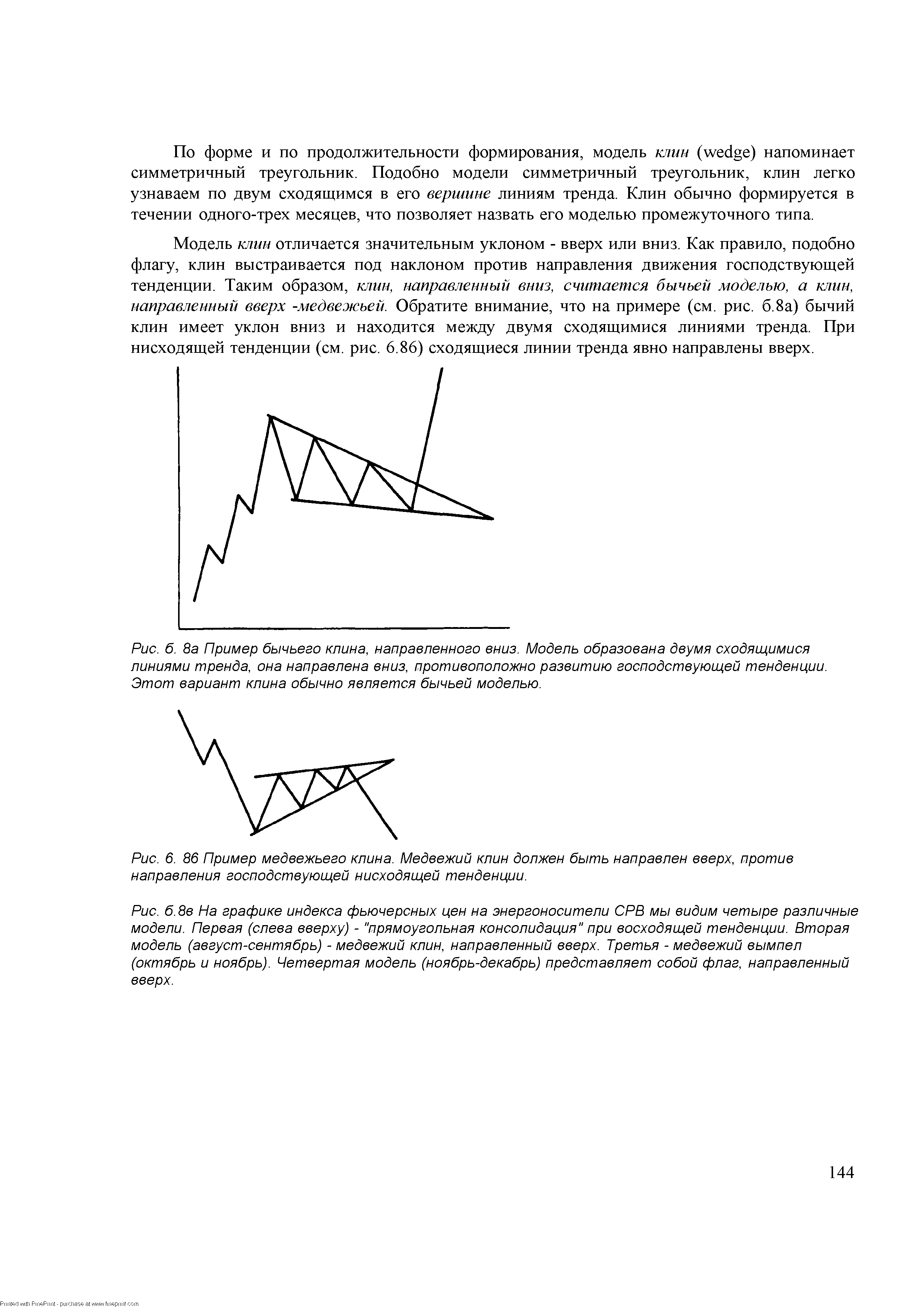

| Рис. 6.8в На графике индекса фьючерсных цен на энергоносители СРВ мы видим четыре различные модели. Первая (слева вверху) - "прямоугольная консолидация" при восходящей тенденции. Вторая модель (август-сентябрь) - медвежий клин, направленный вверх. Третья - медвежий вымпел (октябрь и ноябрь). Четвертая модель (ноябрь-декабрь) представляет собой флаг, направленный вверх. |  |

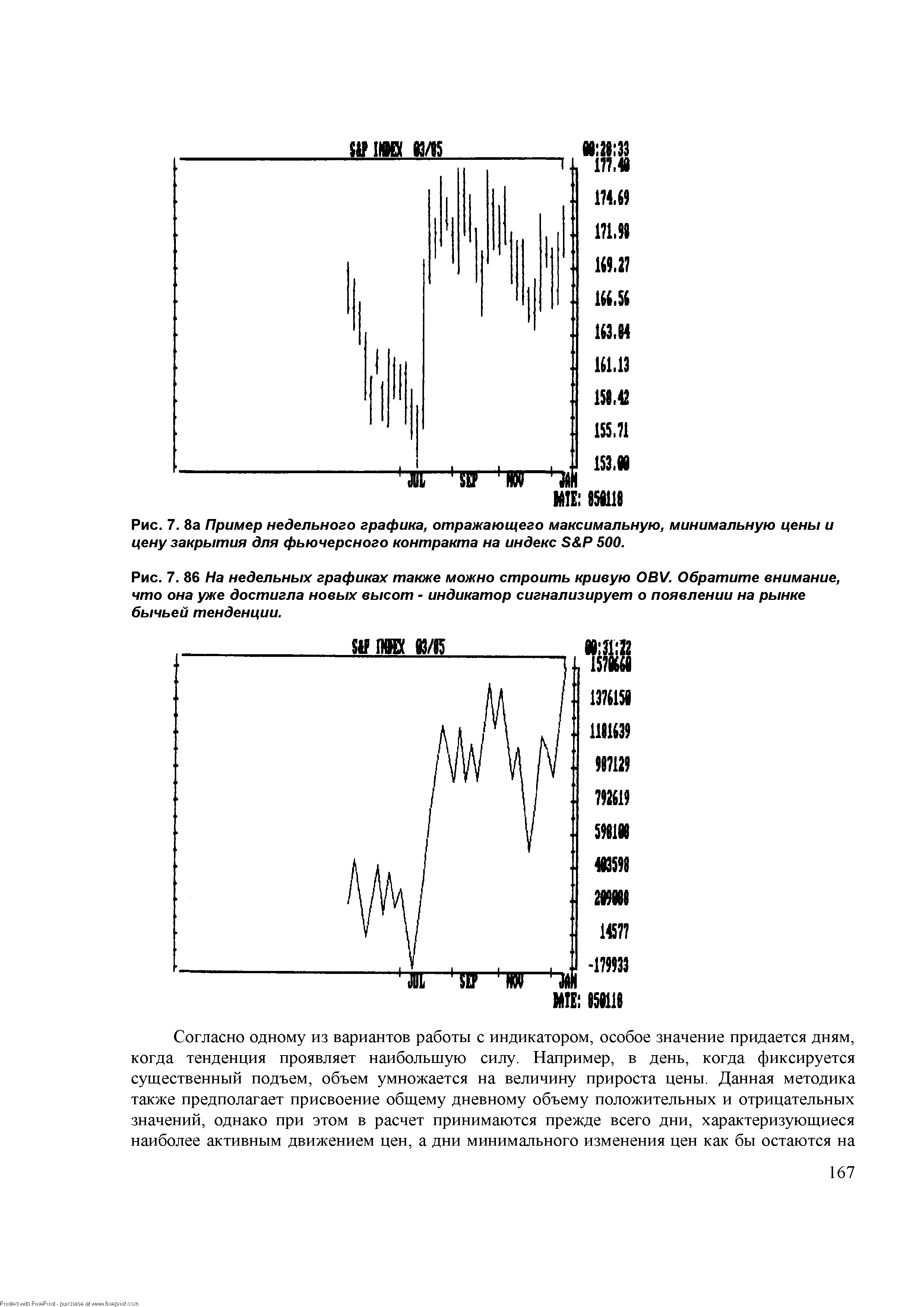

| Рис. 7. 8а Пример недельного графика, отражающего максимальную, минимальную цены и цену закрытия для фьючерсного контракта на индекс S P 500. |  |

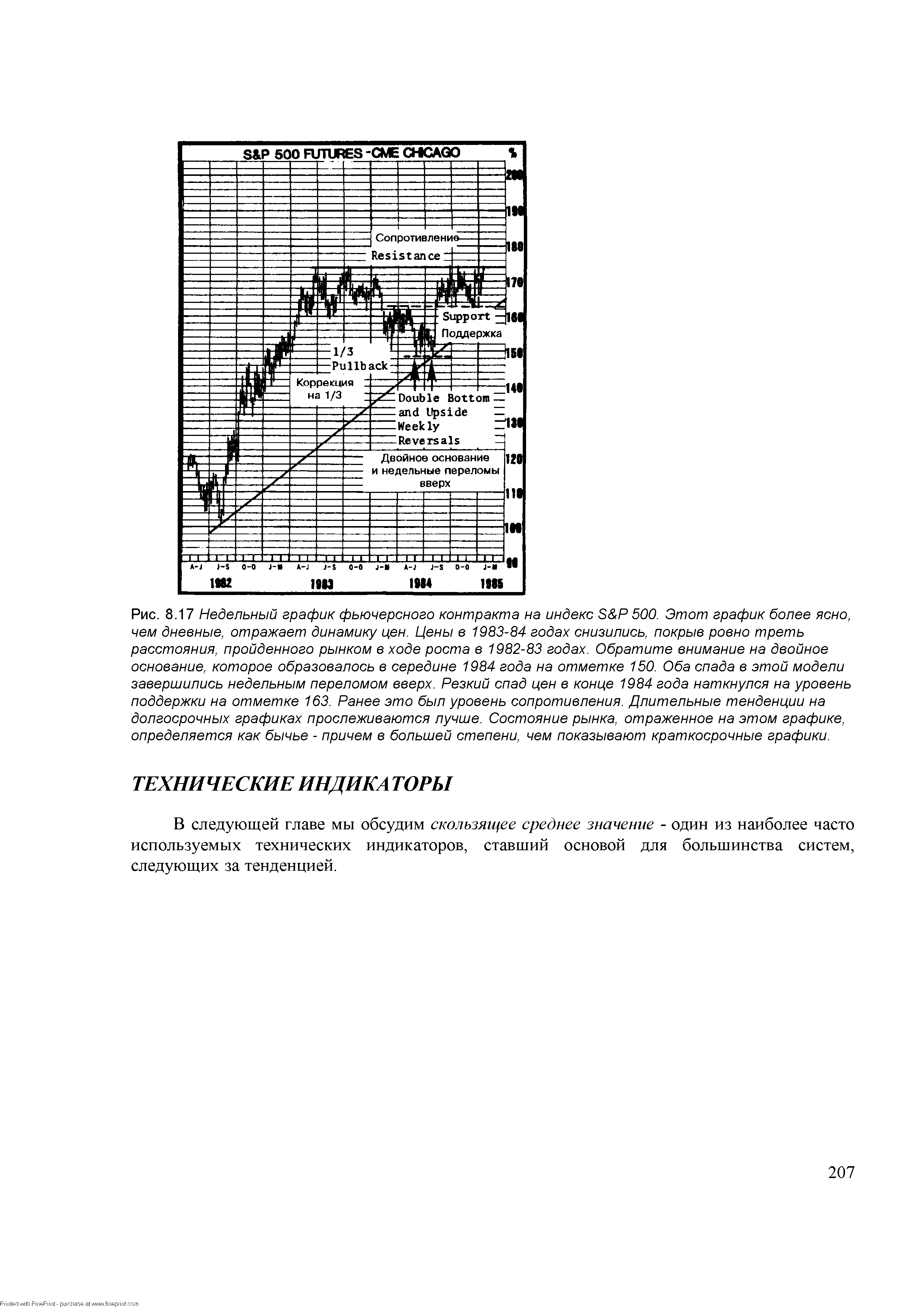

| Рис. 8.17 Недельный график фьючерсного контракта на индекс S P 500. Этот график более ясно, чем дневные, отражает динамику цен. Цены в 1983-84 годах снизились, покрыв ровно треть расстояния, пройденного рынком в ходе роста в 1982-83 годах. Обратите внимание на двойное основание, которое образовалось в середине 1984 года на отметке 150. Оба спада в этой модели завершились недельным переломом вверх. Резкий спад цен в конце 1984 года наткнулся на уровень поддержки на отметке 163. Ранее это был уровень сопротивления. Длительные тенденции на долгосрочных графиках прослеживаются лучше. Состояние рынка, отраженное на этом графике, определяется как бычье - причем в большей степени, чем показывают краткосрочные графики. |  |

Pu . 14. 23a Столбиковый график цен фьючерсного контракта на индекс S P 500. [c.398]

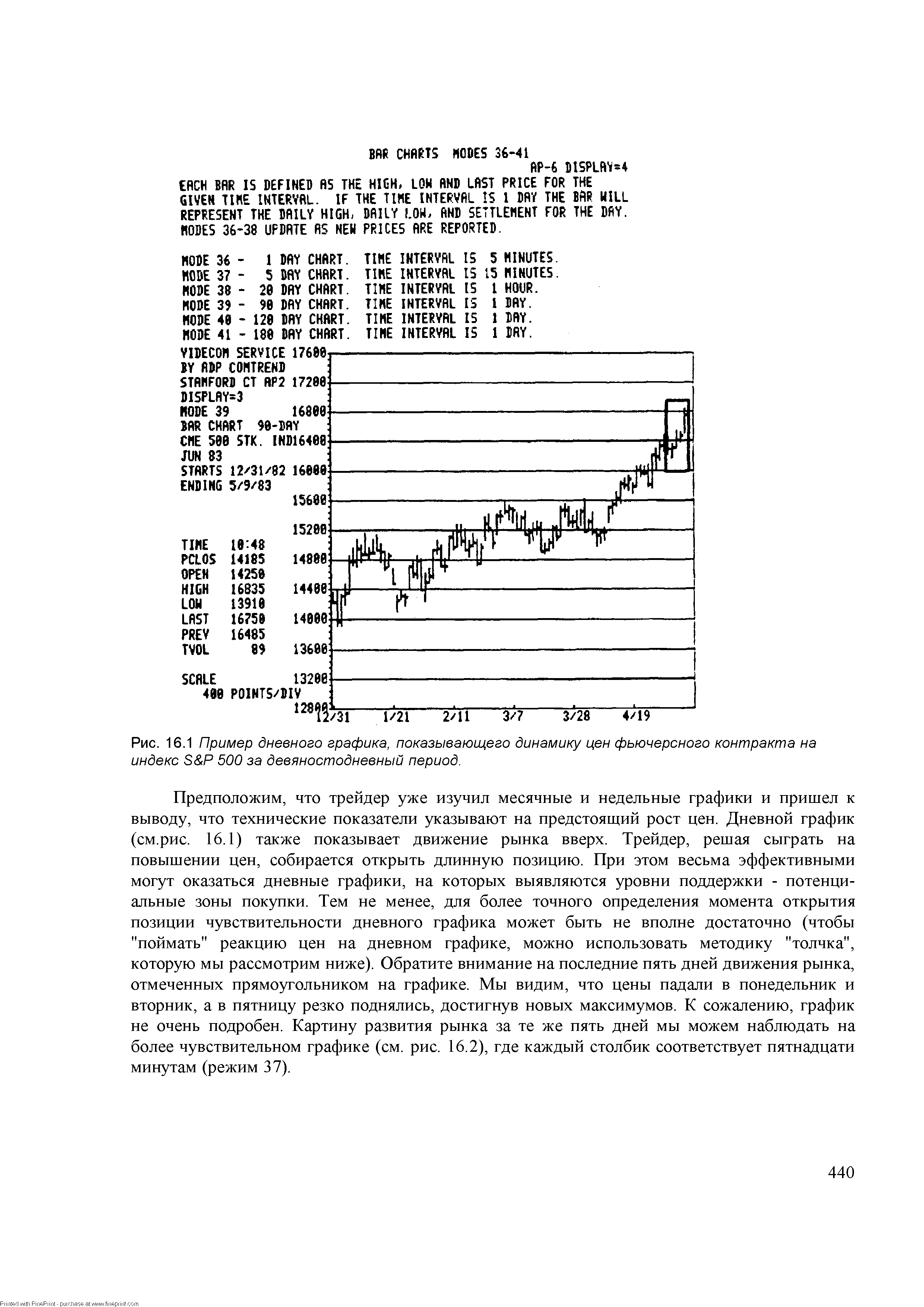

| Рис. 16.1 Пример дневного графика, показывающего динамику цен фьючерсного контракта на индекс S P 500 за девяностодневный период. |  |

В семидесятых годах на нью-йоркских товарных биржах традиционный набор товарных фьючерсов пополнился контрактами на товары, чувствительные к инфляции золото и энергоносители. В 1972 году на Чикагской товарной бирже появились первые финансовые фьючерсные контракты на иностранную валюту. Начиная с 1976 года чикагские биржи ввели новую группу финансовых фьючерсов-, контракты на казначейские облигации и казначейские векселя. Позднее появились фьючерсные контракты и на другие процентные инструменты на евродоллар и казначейские ноты. В 1982 году были введены фьючерсные контракты на индексы акций. В середине восьмидесятых годов в Нью-Йорке начали заключать контракты на индекс фьючерсных цен RB и индекс доллара США. [c.22]

В более поздней работе под названием Справочник по фьючерсным контрактам на индекс СКВ (Нью-йоркская фьючерсная биржа, 1989 г.) представлены значения корреляции между ценами фьючерсных контрактов на индекс СКВ и ценами фьючерсных контрактов на облигации. В этом случае корреляция должна быть отрицательной, поскольку индекс СКВ сравнивается не с доходностью облигаций, а ценами на них. В период с июня 1988 по июнь 1989 года корреляция между фьючерсами на индекс СКВ и фьючерсами на облигации составила -91%, что доказывает существование сильной отрицательной связи между двумя секторами в течение указанных 12 месяцев. [c.55]

Вывод напрашивается сам собой для долгосрочных межрыночных исследований индекс СКВ имеет неоспоримые преимущества перед индексами фьючерсных цен на драгоценные металлы и энергоносители. Однако в течение коротких промежутков времени определяющую роль в межрыночном анализе могут играть рынки золота и нефти как вместе, так и по отдельности. Поэтому за ними необходимо вести постоянное наблюдение. [c.135]

Одним из препятствий на пути более кардинальной либерализации денежно-кредитной политики в конце 1989 года была относительная стабильность товарных рынков и рост цен на драгоценные металлы и нефтепродукты в четвертом квартале (рис. 7.16). В довершение всех бед, ударившие в декабре холода привели к стремительному взлету фьючерсных цен на нефтепродукты (особенно на мазут) и вызвали опасения, что в начале 1990 года произойдет резкое повышение двух самых распространенных показателей инфляции индекса цен производства и индекса потребительских цен. Главная причина подобных опасений, а также пристального внимания к указанным индексам как со стороны финансовых кругов, так и со стороны ФРС состоит в том, что существенные изменения уровня товарных цен рано или поздно приводят к изменениям индексов PPI и PI. Здесь мы подходим к завершающей теме этой главы - взаимосвязи между индексами RB, PPI и PI. [c.137]

Индекс RB измеряет текущую торговую активность по 21 виду сырьевых товаров каждые 15 секунд. (Первый фьючерсный контракт на индекс RB был заключен в 1986 году на Нью-йоркской фьючерсной бирже. Биржа также предоставляет в режиме реального времени данные о фьючерсных ценах на товары, составляющие индекс RB.) Товарные рынки отражают цены на самой ранней стадии производства, поэтому вполне логично предположить, что представленные в индексе RB товарные цены должны опережать оптовые цены, а те в свою очередь - розничные. Поскольку фьючерсные цены индекса RB мгновенно поступают на дисплеи трейдеров, это может также оказать мгновенное воздействие на другие рынки. [c.137]

Сравнение фьючерсных цен на сырую нефть и индекса акций международных нефтяных компаний S P с 1985 по начало 1990 года. Хотя акции нефтяных компаний были сильнее рынка нефти, развороты фьючерсных цен на нефть оказывали существенное влияние на аналогичные развороты цен акций нефтяных компаний. [c.179]

Сравнение фьючерсных цен на бензин (верхний график) и относительного коэффициента, полученного делением фьючерсных иен бензина на индекс RB (нижний график). Оба графика очень похожи. Прорыв нижней границы торгового коридора на любом из графиков означал бы ослабление рынка бензина. За предшествующие 100 дней фьючерсы на бензин показали на 11% лучший результат, чем индекс СКВ, но после январского пика их показатели относительно индекса RB ухудшились на 10%. [c.214]

А теперь сузим рамки исследования и сконцентрируемся на одной части фьючерсного портфеля - традиционных товарных рынках. На протяжении всей книги неоднократно подчеркивалась важность этой группы как средства защиты от инфляции и ее тесная взаимосвязь с другими тремя секторами.- валютами, облигациями и акциями. С появлением индекса фьючерсных цен RB и фьючерсов на него стало возможным использовать в межрыночных сравнениях единый товарный индекс. Наличие индекса, представляющего все товарные рынки, позволило рассматривать товарные рынки как единое целое, а не совокупность мелких разрозненных частей. Серьезная работа в области межрыночного анализа (установившая связь между товарными и финансовыми рынками) началась с введением фьючерсного контракта на индекс RB в 1986 году. С тех пор внимание к ежедневной динамике индекса неуклонно растет. [c.241]

Сравнение фьючерсных цен на мель и промышленного индекса Доу-Джонса с середины 1989 по март 1990 гола. В течение этих девяти месяцев между обоими рынками наблюдалась сильная положительная корреляция, так как оба реагировали на спады и подъемы экономики. В октябре 1989 года оба рынка одновременно повернули вниз, а в первом квартале 1990 года - вверх. [c.259]

Если не совершаются обратные сделки, то по большинству фьючерсных контрактов требуется поставить соответствующий актив. Заметным исключением являются фьючерсы на рыночные индексы — по ним не требуется поставка ценных бумаг, входящих в индекс. Вместо этого на дату поставки в денежной форме уплачивается сумма, равная разнице между значением индекса и ценой покупки. Несмотря на это, большая часть позиций по фьючерсным контрактам на индекс, как и по другим фьючерсным контрактам, закрывается с помощью обратных сделок до даты поставки. [c.701]

Данные две стратегии имеют одинаковую стоимость, поэтому в состоянии равновесия цены установятся на таком уровне, что они принесут одинаковые потоки средств. Пусть у обозначает ставку дивиденда на акции в индексе, Р — текущую цену фьючерсного контракта на индекс, Р — текущую спотовую цену индекса (т.е. Ps обозначает текущую величину индекса), тогда чистый приток средств по первой стратегии равен [c.720]

Уравнение (21.12) показывает, что разность между ценой фьючерсного контракта и текущим уровнем индекса зависит от (1) текущего значения индекса Ps (2) разности между процентной ставкой казначейских векселей и ставкой дивиденда для индекса R - у. По мере приближения даты поставки разность между ставкой процента и ставкой дивиденда уменьшается и на дату поставки подходит к нулю. Поэтому по мере приближения даты поставки фьючерсная цена Р. приближается к текущей спотовой цене Pf Уравнение (21.13) показывает, что оценка фьючерсных контрактов на индекс происходит в соответствии с моделью цены доставки, представленной выше в уравнении (21.4), когда издержки владения (С) равны нулю. Процент, от которого отказывается инвестор (/), здесь равен RPs, тогда как выгода от владения (В) - это дивиденд yPf Поэтому цена доставки равна [c.720]

На рынке ценных бумаг существуют несколько типов фьючерсных контрактов это процентные фьючерсы, фьючерсный контракт на индекс фондового рынка, валютный фьючерс (контракт на куплю-продажу определенного вида валюты в конкретный день по курсу, установленному в момент заключения контракта). [c.130]

Определить оптимальное количество фьючерсных контрактов на индекс акций (Z. = 800 долл.) для хеджирования исходной позиции, если текущая фьючерсная цена индекса акций равна 220, [c.163]

Фьючерсные контракты на фондовые индексы, которые подобны опционам на индексы, рассмотренным в предыдущей главе, позволяют инвесторам учитывать общие тенденции всего фондового рынка. Эти фьючерсы (и другие фьючерсные контракты) представляют собой тип производной ценной бумаги в такой степени, что подобно опционам изменяют свою стоимость в зависимости от ценовой динамики финансовых активов, которые лежат в их основе. В случае с фьючерсами на индексы предполагается, что они отражают общее состояние фондового рынка как целого, которое измеряется особым индексом, подобным "Стэндард энд пур з 500". Таким образом, когда рынок, который измеряется индексом "Стэндард энд пур з 500", растет, стоимость фьючерсного контракта на индекс должна возрастать в такой же степени. Такое поведение рынка дает возможность инвесторам использовать фьючерсы на индексы как способ "покупки" рынка (или его субститута) и таким образом учитывать общие тенденции движения конъюнктуры. Как показано во вставке "Проницательному инвестору", фьючерсы на фондовые индексы широко используются в программной торговле — виде торговой стратегии на основе компьютерных программ, осуществляемой брокерскими фирмами и институциональными инвесторами для одновременной покупки и продажи больших количеств фьючерсных контрактов на акции и фондовые индексы. Использование этих фьючерсов сформировало особое направление [c.606]

Финансовые фьючерсные контракты могут использоваться в целях хеджирования. Многонациональные компании и фирмы, активно занимающиеся международной торговлей, в основном применяют валютные фьючерсы или фьючерсы на евродолларовые депозитные сертификаты в целях хеджирования, тогда как различные финансовые институты или финансовые директора корпораций используют для страхования процентные фьючерсы. В любом случае цель у них одна и та же — удержать наилучший обменный курс или возможную ставку процента. Кроме того, индивидуальные инвесторы или менеджеры портфелей финансовых активов клиента приобретают фьючерсы на индексы в целях защиты ценных бумаг от временных падений курсов. Финансовые фьючерсы можно также применять для комбинирования и использования спреда. Такая тактика распространена у тех инвесторов, которые часто выбирают сложные стратегии одновременной покупки и продажи двух или более контрактов для формирования желательной инвестиционной позиции. Наконец, финансовые фьючерсы широко применяются для спекуляции. Как видно из этого краткого обзора, хотя инструменты могут различаться, методы торговли финансовыми фьючерсами, в сущности, идентичны торговле товарными фьючерсами. Хотя все три варианта стратегии широко распространены среди инвесторов, мы проиллюстрируем использование финансовых фьючерсов только спекулянтами и хеджерами (для более глубокого понимания стратегии комбинирования и игры на спреде смотрите параграф этой главы, посвященный товарам). Сначала мы исследуем спекуляцию валютными и процентными фьючерсами, а затем рассмотрим хеджирование с помощью фьючерсных контрактов на индексы. [c.613]

Для расчета необходимого числа фьючерсных контрактов вам сначала необходимо определить стоимость фьючерсного контракта. Это делается умножением цепы фьючерса на 500. К примеру п тот июнь фьючерс NYSEmp-гуется по 348,00. Пятьсот долларов, помножен и ые на 348,00, равняются S 174.000. Это текущая цена одного июньского фьючерсного контракта на индекс NYSE. Вы делите общую стоимость ценных бумаг, которые надо эахед-жировать, 2,5 млн. долл., на 174.000, получая 14,37 фьючерсного контракта. Поскольку вы не можете купить 37/100 фьючерсного контракта, то довольствуетесь 14 контрактами. [c.119]

Таким образом, становится совершенно очевидно, что ценность технического анализа как средства прогнозирования далеко выходит за пределы определения того, в каком направлении движутся цены на золото или, скажем, на соевые бобы. Однако также следует отметить, что достоинства технического подхода в области анализа макроэкономических тенденций изучены еще не до конца. Фьючерсный контракт на индекс цен на потребительские товары ( PI-W), введенный на бирже кофе, сахара и какао ( S E), стал первой ласточкой среди подобных контрактов на экономические индексы. [c.20]

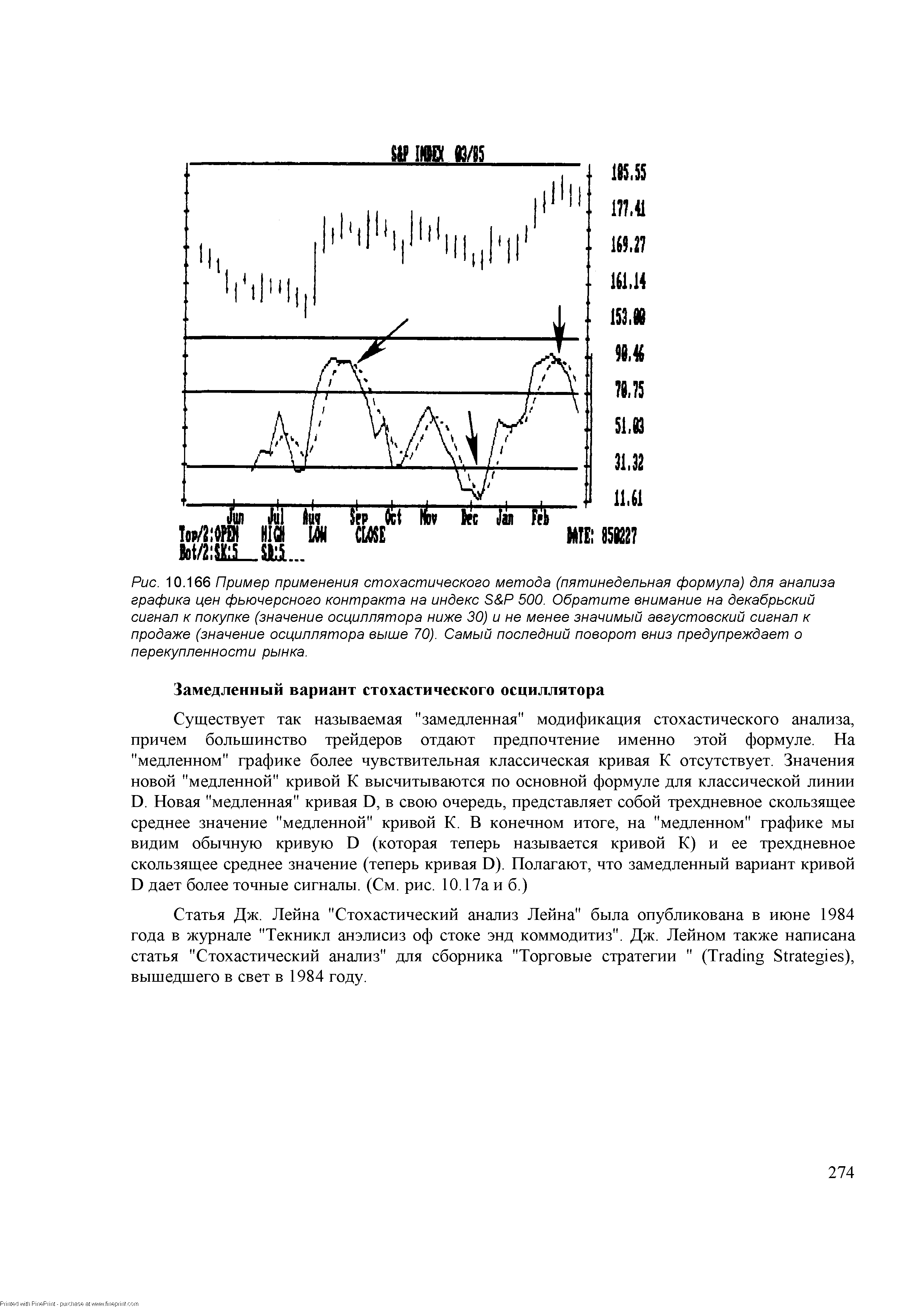

| Рис. 10.166 Пример применения стохастического метода (пятинедельная формула) для анализа графика цен фьючерсного контракта на индекс S P 500. Обратите внимание на декабрьский сигнал к покупке (значение осциллятора ниже 30) и не менее значимый августовский сигнал к продаже (значение осциллятора выше 70). Самый последний поворот вниз предупреждает о перекупленности рынка. |  |

На рисунке 9.1 сравниваются фьючерсные цены на золото (верхний график) и индекс акций золотодобывающих компаний (источник Standard and Poors) с середины 1985 по январь 1990 года. Особый интерес представляют три момента. В начале лета 1986 года рынок золота находился в стадии стабилизации (после незначительного подъема от весеннего минимума 1985 года), а акции золотодобывающих компаний падали в цене, устанавливая новые минимумы. В июле 1986 года цены на золото резко повернули вверх (под влиянием подъема рынка нефти и минимума индекса СКВ). Этот бычий прорыв на рынке золота положил начало устойчивой восходящей тенденции цен на акции золотодобывающих компаний. В данном случае цены на золото явно опережали цены акций золотодобывающих компаний. [c.171]

В последнюю неделю декабря 1989 года фьючерсные цены на облигации установили двухмесячный минимум, опередив на неделю медвежий прорыв коммунального индекса Доу-Джонса. 1 1ены облигаций обычно опережают коммунальный индекс Лоу. Повышение цен коммунальных акций в самом конце января 1990 года способствовало некоторой стабилизации рынка облигаций. [c.199]

В главе 7 были рассмотрены различные товарные индексы, в том числе индекс фьючерсных цен RB, индекс спотовых цен RB, индекс спотовых цен СКВ на промышленное сырье, индекс спотовых цен RB на продукты питания и индекс Journal of ommer e, учитывающий цены 18 основных видов промышленного сырья. Читатели, незнакомые со структурой этих индексов, могут вернуться к главе 7, где также сравниваются их достоинства и недостатки. Д-р Мур и некоторые другие экономисты отдают предпочтение индексам, которые включают только цены на промышленное сырье, считая, что они точнее отражают инфляционные процессы и более чутко реагируют на изменения в экономике. [c.255]

Когда рынки США открылись, начались значительные продажи фьючерсных контрактов на Индекс Standard Poor s 500, быстро приведя их к состоянию, когда они торговались от двух до четырех пунктов ниже величины индекса, оценивающего 500 акций, лежащих в его основе. Это падение привело в действие все используемые компьютерные торговые системы, которые практически автоматически посылали ордера на продажу. Однако давление со стороны продавцов на акции, лежащие в основе индекса, приводило к еще большему падению цен фьючерсов, и самоусиливающийся тренд продолжался до тех пор, пока промышленный индекс не упал на 87 пунктов к моменту закрытия торговли. Через день после этого "Черного четверга" индекс упал еще на 34 пункта, и только потом сумел найти поддержку на уровне предыдущих впадин. [c.70]

Index Arbitrage — индексный арбитраж. Инвестиционная стратегия, состоящая в покупке фьючерсных контрактов на индекс акции и продаже отдельных акций, входящих в индекс, или продаже фьючерсных контрактов на индекс акции и покупке отдельных акций, входящих в индекс. Стратегия играет на несоответствии цен фьючерсных контрактов на индекс акции и отдельных акций, входящих в индекс. [c.977]

В некоторые пятницы года опционные контракты на акции, фьючерсные контракты на индексы, опционы на фьючерсные индексы исполняются немедленно. Последний час торговли в такие пятницы называется — дословно — тройной колдовской час (triple-wit hing hour), поскольку в это время цены и объемы реализации могут существенно колебаться [c.134]

Фьючерсный контракт на индекс FTSE 100 - это условное обязательство купить или продать определенное число акций в установленный день в будущем по цене, зафиксированной в момент заключения контракта. В основе контракта лежит корзина акций 100 компаний. За немногими исключениями, это крупнейшие компании Соединенного Королевства. Вклад каждой компании в итоговое значение показателя взвешивается пропорционально ее размеру. Базовая рыночная стоимость фондового индекса FTSE 100 на 3 января 1984 г. была принята за 1000. Стоимость каждого фьючерсного контракта образуется по следующему правилу — стоимость каждого полного индексного пункта составляет 25 ф. ст. (так, 3 января 1984 г. стоимость контракта составляла 25 000 ф. ст.). [c.126]

Смотреть страницы где упоминается термин Фьючерсная цена на индекс

: [c.263] [c.19] [c.48] [c.55] [c.111] [c.635] [c.125]Смотреть главы в:

Фьючерсные, форвардные и опционные рынки -> Фьючерсная цена на индекс