И пут одинаковой срочности с одинаковой ценой исполнения па одну и ТУ же ценную бумагу. Инвестор выигрывает при отклонении в любую сторону текущей цены актива на величину, превышающую совокупные затраты па выплату премий. Нетрудно предугадать, что на российском рынке стеллажные сделки будут пользоваться особой популярностью. [c.45]

Стеллажная сделка представляет собой комбинацию опционов колл и пут на одни и те же акции с одинаковыми ценой исполнения и сроком истечения контрактов. Инвестор занимает только длинную или только короткую позицию. Трейдер выбирает данную стратегию, когда ожидает значительного изменения курса акций, однако не может точно определить, в каком направлении оно произойдет. Размер его прибыли зависит от размера колебаний, причем их направление не имеет значения. В свою очередь, продавец стеллажа рассчитывает на небольшие колебания курса бумаг. [c.452]

В какой ситуации инвестору целесообразно использовать стеллажную сделку [c.217]

Стеллажная сделка представляет собой комбинацию опционов колл и пут на одни и те же акции с одной и той же ценой исполнения и датой истечения контрактов. Инвестор занимает только длинную или короткую позицию. Вкладчик выбирает данную стратегию, когда ожидает значительного изменения курса акций, однако не может точно определить, в каком направлении оно [c.103]

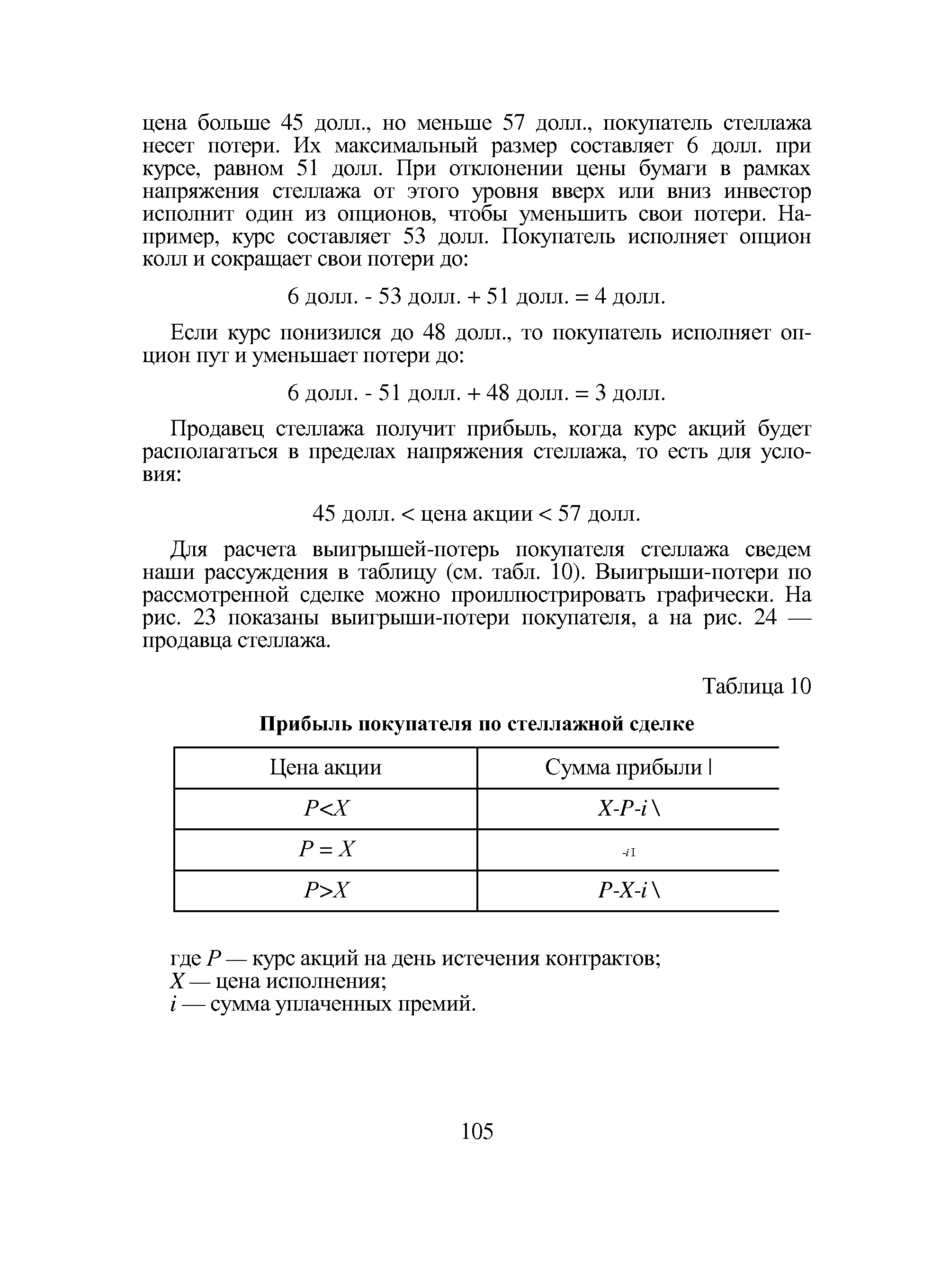

| Таблица 10 Прибыль покупателя по стеллажной сделке |  |

Исторически опционной сделке предшествовала стеллажная операция, направленная на одновременное проведение спекулятивных сделок на повышение и понижение курса валюты. В момент заключения сделки устанавливались курсы покупателя и продавца валюты, а при исполнении сделки уточнялось, кто из контрагентов выступит в качестве продавца, а кто — в качестве покупателя. Одна из сторон, уплатив премию, была обязана либо купить валюту по высшему курсу, либо продать ее по низшему курсу. Чем больше колебания курсов, тем эта сделка выгоднее для ее участников. Если стеллажная операция была обусловлена внесением определенного депозита, то размер его регулировался на протяжении срока сделки путем зачисления или списания сумм, представляющих результат колебаний курса в этот период. [c.362]

Среди срЬчных сделок различают сделки с премией (опционы), стеллажные сделки и кратные сделки. Данные виды сделок были чисто спекулятивными, осуществляемыми с целью игры на курсовой разнице. [c.139]

Например, изменение процентных ставок по депозитам в немецких марках можно разбить на два компонента. Во-первых, на изменение, соответствующее движению евродолларовых ставок, а во-вторых, изменение разницы между евродолларовыми ставками и ставками немецкой марки. Первый компонент можно хеджировать с помощью евродолларовых фьючерсов, а второй — с помощью фьючерсной стеллажной сделки (стрэдла) или форвардного свопа. Фьючерсная стеллажная сделка предполагает покупку фьючерса на один месяц поставки и продажу - на другой, причем на один и тот же инструмент. Покупка валютного стрэдла на немецкие марки- означает покупку фьючерсных контрактов на марки и одновременную продажу такого же числа фьючерсных контрактов на марки, но на более поздний месяц поставки. Между двумя месяцами поставки будет либо премия, либо скидка, иначе говоря, две фьючерсных цены будут предполагать повышение или понижение стоимости немецкой марки относительно доллара США в течение периода между двумя сроками поставки. Продажа стрэдла означает продажу контрактов на более ранний и их покупку на более поздний месяц поставки. [c.106]

Спрэд — это покупка одного фьючерсного инструмента и одновременная продажа другого фьючерсного инструмента. Например, фьючерсные контракты на краткосрочные государственные облигации могут покупаться одновременно с продажей фьючерсов на долгосрочные государственные облигации. Особым типом спрэда является стрздл (или стеллажная сделка), предполагающий торговлю контрактами на один и тот же инструмент, которые имеют разные месяцы исполнения. Например, июньский стерлинговый валютный контракт может быть куплен одновременно с продажей сентябрьского стерлингового валютного контракта. В примере 1 показана стеллажная сделка, осуществляемая спекулянтом, который полагает, что цена июньского стерлингового валютного контракта -возрастет по сравнению с сентябрьским. [c.135]

Спрэды, особенно их разновидность — стрэдлы (стеллажные сделки), часто характеризуются меньшей изменчивостью цен, чем простые открытые позиции. Признавая это, LIFFE устанавливает более низкие требования относительно размера первоначальной маржи по стеллажным сделкам, чем по простым открытым позициям. Так, например, в момент написания книги первоначальная маржа по стерлинговым валютным фьючерсным контрактам была 1000 долл., но по стеллажной сделке по этому контракту — только 100 долл. Считается, что вероятное максимальное изменение обычной цены изо дня в день гораздо выше, чем соответствующее изменение относительной цены. [c.136]

Говорят, что спекулянт покупает стрэдл, когда он покупает ближайший фьючерсный контракт (т. е. контракт с самым ранним сроком исполнения). Если ближайший контракт продается, то говорят, что спекулянт продает стрэдл. Размером стеллажной сделки считается разность между ценой контракта с [c.136]

Если размер стеллажной сделки становится более положительным или менее отрицательным, то говорят/ что спрзд усиливается. И наоборот, если он становится менее положительным или более отрицательным, то спрэд слабеет. Если ожидается усиление спрэда, то его следует покупать, если ослабление — продавать. В примерах 1-2 ожидалось усиление стрэдла, и поэтому его покупали. Последующее усиление стрэдла привело к получению спекулянтом прибыли. [c.137]

Можно извлечь прибыль из сделок, основанных на прогнозах изменчивости,, или волатильности Курсов. Спекулянт занимает позицию в зависимости от того, останутся или нет обменные курсы в пределах определенного диапазона. Тремя операциями, которые могут быть использованы, являются стрэдл (стеллажная сделка), стрэнгл (связка) и спрэд "бабочка". На рис. 15.3 показаны стрэдлы, которые предполагают или покупку опционов колл и пут с одной и той же ценой исполнения и с одинаковой датой истечения контракта, или выписывание (продажу) одновременных опционов колл и пут. [c.164]

Сделки па срок с премиями ограничивают риск плательщика размерами обусловленной премии. При простой сделке с премией он, уплатив премию, может отказаться от выполнения сделки, если курс изменился не в его пользу и в большем размере, чем сумма обус-ловл. премии. При т. н. стеллажной сделке, заключаемой гл. обр. в случаях сильных колебаний курса, плательщик премии имеет право сам определить своё положение и сделке, т. е. при наступлении её срока объявить себя покупателем или продавцом. В день ликвидации сделки он может либо купить бумаги по высшему курсу, либо продать их по низшему (напр., в момент сделки зафиксированы курсы 104 и 96 ф. ст., называемые точками стеллажа), но отказаться от сделки он не имеет права. Если в день ликвидации сделки курс бумаг будет 108, то спекулянт предпочтёт купить акцию за 104 и продать за 108, если же курс упадёт до 92, то он предпочтёт продать за 96, купив её за 92. При этом выигрыш и потери плательщика ограничиваются, но он должен в любом случае уплатить премию, напр. 2 ф. ст. [c.160]

Возможны двойные опционы (стеллажные сделки) — это комбинация двух опционов на покупку и на продажу. В этом случае надписатель в об- [c.168]

Смотреть страницы где упоминается термин Стеллажная сделка

: [c.138] [c.169] [c.174] [c.103]Смотреть главы в:

Фьючерсные, форвардные и опционные рынки -> Стеллажная сделка