Смысл переходного периода состоял в том, чтобы дать организациям время скорректировать показатели для исчисления налога на прибыль в 2002 г. Для этой цели организации провели инвентаризацию дебиторской задолженности за реализованные, но не оплаченные товары (работы, услуги), имущественные права по состоянию на 1 января 2002 г. Выручка по состоянию на эту дату определялась с учетом той выручки, которая ранее не принималась для целей формирования налогооблагаемой базы. Кроме того, корректировалась сумма неучтенных для целей налогообложения в 2001 г. внереализационных доходов. [c.31]

Письмо Департамента налоговых реформ Минфина РФ от 10.01.97г. №04-07-06 "О формировании налогооблагаемой базы при реализации облигаций внутреннего валютного займа ниже балансовой стоимости" [c.513]

Порядок и сроки проведения инвентаризации определяются руководителем организации, за исключением случаев ее обязательного проведения, в частности, перед составлением годовой бухгалтерской отчетности. При этом особое внимание обращается на списание просроченной дебиторской и кредиторской задолженности, так как существует прямая взаимосвязь порядка списания такой задолженности с формированием налогооблагаемой базы по налогу на прибыль. [c.252]

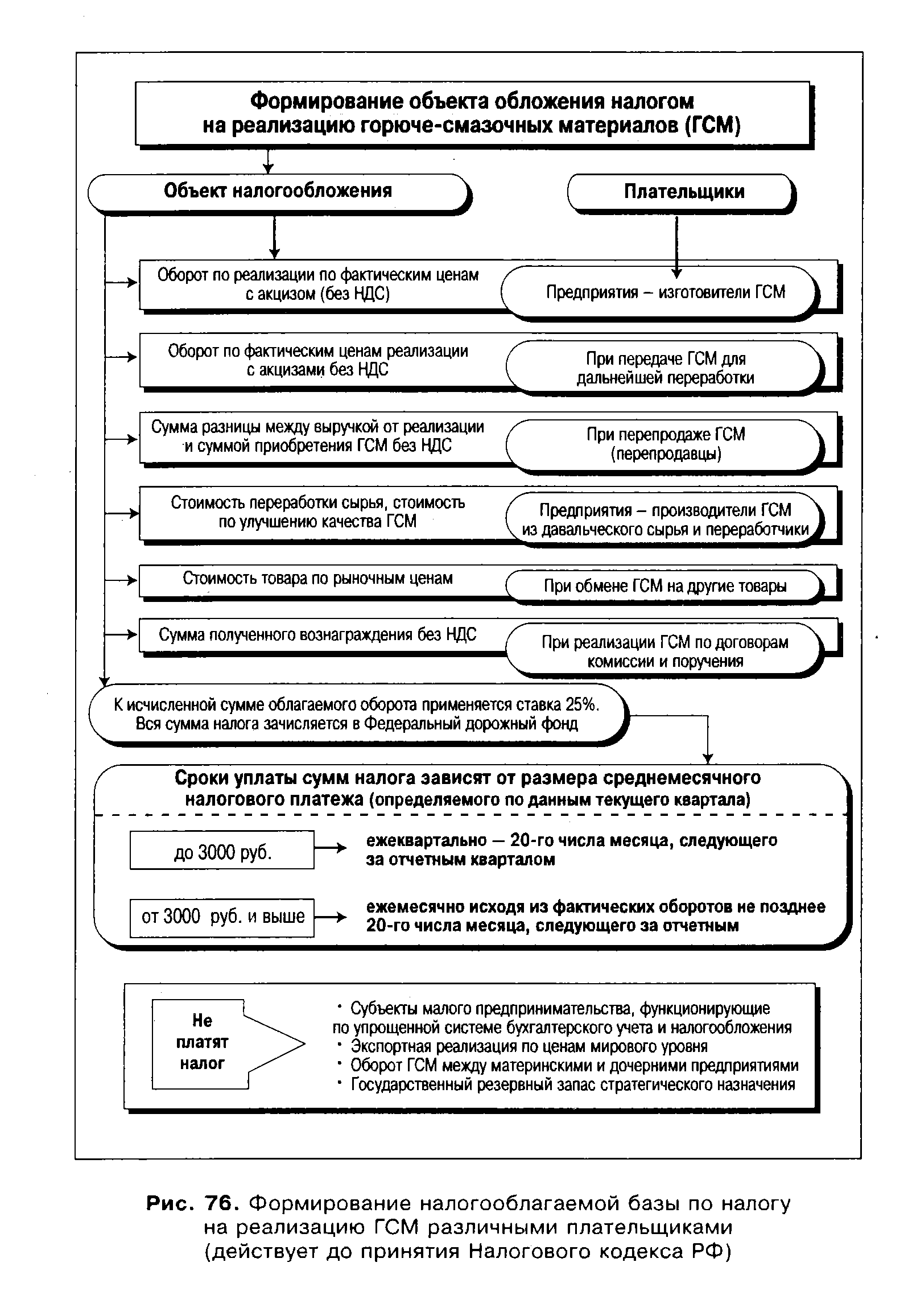

Второй раздел посвящен методическим вопросам формирования налогооблагаемой базы и исчисления налогов. Методика формирования налогов дана в виде блок-схем, обеспечивающих их наглядность и ясность понимания. Схемы сопровождены материалом, характеризующим тенденции развития российского налогообложения, проблемы формирования и распределения налоговых платежей в бюджеты разных уровней. Затрагиваются также наиболее острые проблемы современной практики налогообложения в России, анализируются позиции теоретиков и практиков относительно дальнейшего развития налоговой системы. Рассматриваются зарубежный опыт налогообложения и наиболее типичные концепции становления оптимального налогообложения. При рассмотрении методик формирования налогов особое внимание уделено элементам построения налога объекту и субъекту налоговых отношений ставкам, льготам, санкциям, срокам уплаты налоговых платежей особенностям контроля за полнотой их исчисления и своевременностью внесения в бюджет. [c.8]

Система имущественного налогообложения, сложившаяся к настоящему времени в большинстве стран мира, отличается от российской системы (рис. 74). Эти отличия не только в механизмах формирования налогооблагаемой базы, но и в том, что в состав зарубежных имущественных налогов включен земельный налог. В нашей стране земельный налог отнесен к ресурсным платежам рентного характера и включен в систему местного налогообложения. Это объясняется тем, что в российском законодательстве земля не является пока объектом свободной купли-продажи, окончательно не принята частная форма собственности на землю, не проведена кадастровая оценка всех земельных площадей, не решен целый ряд правовых проблем владения, распоряжения, пользования земельными участками. В результате земля, хотя и является имущественным фактором создания стоимости, она как таковая не включается в состав недвижимости, учитываемой на балансе предприятий в целях налогообложения. Из этого следует, что до тех пор, пока не будут сняты проблемы правового регулирования земельных отношений, земельный налог не может характеризоваться в качестве имущественного налога. [c.318]

Налог на имущество физических лиц полностью зачисляется в доходы местных бюджетов, поэтому особенности формирования налогооблагаемой базы, порядок исчисления налога будут охарактеризованы в главе 12 Система местного налогообложения . [c.323]

Каковы основные методические приемы формирования налогооблагаемой базы по налогу на имущество [c.325]

| Рис. 76. Формирование налогооблагаемой базы по налогу на реализацию ГСМ различными плательщиками (действует до принятия Налогового кодекса РФ) |  |

Система местного налогообложения — наиболее слабо отработанная область налоговых правоотношений как в теоретическом, так и в практическом плане. По составу и структуре этой системы, порядку формирования налогооблагаемой базы отдельных составляющих эту систему налогов, технике исчисления и уплаты их в бюджет, а также системе льготирования не принято единого законодательного акта. Регламентирование системы местного налогообложения осуществляется исходя из содержания статьи 21 Закона РФ Об основах налоговой системы в Российской Федерации . [c.372]

Понятие налогового периода в его конкретном временном выражении появилось в связи с тем, что законодатель именно в определенных временных рамках установил период формирования налогооблагаемой базы, с которой в установленные сроки должен быть уплачен в бюджет какой-либо налог (например, налогооблагаемая база формируется в период с 1 января по 31 декабря текущего года, а налог с этой базы должен быть уплачен в срок до 1 апреля следующего за отчетным периодом года). Эти понятия не относятся к так называемым разовым налогам. [c.455]

Способы формирования налогооблагаемой базы [c.145]

Способы формирования налогооблагаемой базы по налогу на добавленную стоимость, вариантность [c.151]

Однако ни один из перечисленных способов не может быть принят при налогообложении прибыли, так как Положением о составе затрат предусмотрено начисление амортизации по нормам, утвержденным постановлением Совета Министров СССР от 22.10.90 г. № 1072 О единых нормах амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР . Если предприятие воспользовалось предоставленным ему правом и начислило амортизационные отчисления в соответствии с ПБУ 6/97, то в случае превышения сумм амортизации над суммами, рассчитанными исходя из норм указанного постановления, сумма превышения должна быть прибавлена к налогооблагаемой прибыли. Таким образом, положения ПБУ 6/97 не могут быть использованы в целях минимизации налога на прибыль. В то же время увеличение размеров амортизационных отчислений оказывает непосредственное влияние на формирование налогооблагаемой базы по уплате налога на имущество предприятий. Следовательно, в процессе налогового плани- [c.228]

Учитывая указанные обстоятельства, можно сделать вывод о значительном повышении роли налога на имущество в системе налогообложения. В связи с этим необходимо особо остановиться на формировании налогооблагаемой базы по учету имущества и главным образом на роли основных производственных фондов. [c.87]

Выше был дан краткий анализ основных факторов, влияющих на поступление налога на прибыль, НДС, формирование налогооблагаемой базы, показаны примеры расчетов средних ставок по этим налогам и ряд других вопросов. Они рассмотрены в свете действующего налогового законодательства и других нормативных актов. По мере совершенствования налогового законодательства подход к анализу функционирования налоговой системы, факторам, влияющим на ход налоговых поступлений, соотношение тех или иных налогов в формировании доходной части бюджета, должен быть соответствующим образом скорректирован при сохранении общей схемы методологии анализа. [c.232]

Налоговые органы при осуществлении проверок правильности формирования налогооблагаемой базы учитывают затраты, не поименованные в указанных выше документах, но имеющие непосредственное отношение к обеспечению выполнения уставной деятельности, а также полученные с заказчика при формировании отпускных цен. [c.181]

Вопрос. Сравните основные источники доходов российских городов и городов США. Какие различия в источниках формирования, налогооблагаемой базе, ставках вы обнаруживаете Какой опыт налогообложения может быть применим в РФ В чем состоят его достоинства и недостатки [c.23]

Значение налога на имущество предприятий. Плательщики налога на имущество, объекты налогообложения, методика расчета среднегодовой стоимости стоимости имущества предприятия за отчетный период (квартал, полугодие, 9 месяцев и год). Особенности формирования налогооблагаемой базы по страховым организациям. Ставки налога, порядок и сроки уплаты его в бюджет. [c.30]

При формировании налогооблагаемой базы за 1996 год отрицательная разница от переоценки отдельных выпусков государственных ценных бумаг (ОФЗ-ПК, РАО ВСМ ), проводимой до 1 апреля 1996 года, не должна уменьшать валовую прибыль. [c.199]

С учетом установленного вышеуказанным письмом порядка коммерческим банкам было разрешено уточнить налоговую базу за 1996-1997 годы. При этом при формировании налогооблагаемой базы за 1996 год отрицательная разница от переоценки отдельных выпусков государственных ценных бумаг (ОФЗ-ПК), проводимой до 1 апреля 1996 года не должна уменьшать валовую прибыль. Отрицательная разница от переоценки отдельных выпусков облигаций ОФЗ, образовавшаяся после 1 апреля 1996 года, принимается в уменьшение налогооблагаемой базы в течение года в пределах положительной разницы от переоценки этих выпусков ценных бумаг. Непокрытый убыток не уменьшает налогооблагаемую базу при исчислении налога на прибыль за 1996 год. [c.202]

Формирование налогооблагаемой базы по операциям с векселями [c.110]

Не следует относить к представительским (и учитывать при определении норм учета данных расходов в составе себестоимости в целях налогообложения ) расходы по проведению собрания акционеров (данное собрание нельзя считать переговорами или заседанием совета правления). Исключение сделано только для банков, особенностями формирования налогооблагаемой базы которых такая возможность предусмотрена специальной оговоркой (см. Постановление Правительства РФ от 16 мая 1994 г. № 490). Кроме того, не должны рассматриваться как представительские расходы по приему членов правления или ревизионной комиссии во время, не связанное с проведением заседаний или ревизии. Аналогично, не могут быть учтены в составе себестоимости в качестве представительских расходов затраты, произведенные для организации переговоров, которые не состоялись. [c.427]

С налоговым учетом также связано формирование налогооблагаемой базы по подоходному налогу с физических лиц — совокупного налогооблагаемого дохода. [c.51]

В связи с тем, что закон обратной силы не имеет, налогообложение (исчисление налога на прибыль) будет производиться на базе курсовой разницы, образовавшейся до 5 декабря 1994 г. (независимо от даты реализации и прочего выбытия облигаций), а оставшаяся ее часть, т.е. с 5 декабря 1994 г., будет отнесена на счет 80 без влияния на формирование налогооблагаемой базы. [c.34]

Сайдатов А. О некоторых тенденциях формирования налогооблагаемой базы на территории Свердловской области и мерах по пополнению доходной части местного бюджета // Консультант, уральский вып. 1997. №2. [c.200]

Сайдатов А. О некоторых тенденциях формирования налогооблагаемой базы на территории Свердловской области и мерах по попол- [c.260]

Вопрос о различиях между всеми категориями распределения и перераспределения — наиболее спорный в финансовой теории. Вот уже 30 лет как эти дискуссии то утихают, то вспыхивают с новой силой. К логическому завершению этих споров наши ученые еще не пришли. Вопрос этот крайне важный от ранжирования данных категорий и установления их взаимоподчиненности зависят границы реальных финансовых, кредитных, налоговых, страховых и всех других отношений, складывающихся на поверхности экономической действительности при распределении стоимости. Он является самым острым во всех отношениях, ибо это — вопрос собственности. Следствием размытости, правовой неопределенности границ, например, налоговых и корпоративных финансовых отношений, является сверхцентрализация инвестиционных средств корпоративного собственника, экономически необоснованное изъятие средств в сфере деятельности индивидуальных предпринимателей. Это приводит также к тому, что в орбиту налоговых изъятий включаются средства амортизационного фонда, средства, предназначенные для формирования оборотных активов предприятий, средства, необходимые для создания страховых и резервных фондов, и т. д. Подробнее методологические просчеты в формировании налогооблагаемой базы рассмотрены во втором разделе при раскрытии методических основ российской системы налогообложения в настоящее время. [c.45]

Налогообложение прибыли банков и других кредитных организаций, осуществляющих свою деятельность по лицензии Центробанка РФ, принципиальных отличий не имеет. С 1995 г. порядок формирования налога на прибыль регламентируется общим Законом РФ О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и оганизаций и Инструкцией ГНС РФ № 37 [14]. При расчете налога на прибыль банков учитываются особенности формирования налогооблагаемой базы, которые предопределены отличием бухгалтерского учета в кредитных организациях, расчетов сумм доходов, расходов, относимых на издержки производства банковских услуг для целей налогообложения, и финансовых результатов. Учет доходов и расходов банка специфичен, поскольку здесь применяется свой план счетов, унифицированный вариант которого был введен в банковскую практику с 1 января 1998 г. [c.239]

Оценка места и роли НДС неоднозначна практики полагают, что этот налог как нельзя лучше обеспечивает бюджетные потребности, а аналитики критикуют этот налог за излишнюю фискальность, неотработанность налоговой базы и чрезмерно высокие ставки. НДС, считают они, не адаптирован к отечественной экономике на этапе ее перехода к рынку, что объясняет существование недостатков в формировании налогооблагаемой базы и в технике исчисления НДС [37]. Органично вписывается НДС в модели западных экономических систем и выполняет там важную роль в регулировании товарного спроса. Этот налог является составным элементом налоговых систем более чем 60 стран мира. [c.269]

Важной составляющей налогового планирования является анализ факторов, влияющих на формирование налогооблагаемой базы по отдельным видам налогов. Однако следует иметь в виду, что при государственном налоговом планировании сложно учесть все особенности формирования налогооблагаемой базы. Это приводит к погрешностям в определении реальных сумм налоговых поступлений в бюджет и более доступно при налоговом планировании на уровне хозяйствующих субъектов. Например, реальность поступления в бюджет налога на прибыль зависит не только от объема производства, ценовой политики, уровня инфляции, определяющих величину прибыли от реали- [c.219]

Аналогичная ситуация просматривается и с замороженными валютными денежными средствами во Внешэкономбанке. Курсовая разница по ним, образовавшаяся на 01.07.95 г. на счете 83 Доходы будущих периодов , в соответствии с учетной политикой предприятия будет списана на счет 80 Прибыли и убытки либо по состоянию на 01.07.95 г., либо в конце 1995г. при составлении годового бухгалтерского отчета. Однако для целей налогообложения будет принята курсовая разница по замороженным валютным средствам, образовавшаяся до 05.12.94 г. Оставшаяся накопленная курсовая разница не повлияет на формирование налогооблагаемой базы. [c.34]

Смотреть страницы где упоминается термин Формирование налогооблагаемой базы

: [c.244] [c.77] [c.109] [c.352] [c.171] [c.171] [c.171] [c.48] [c.172] [c.59] [c.120] [c.28]Смотреть главы в:

Шпаргалка по анализу финансовой отчетности -> Формирование налогооблагаемой базы