Рыночный профиль со свечами [c.261]

Из рисунка 17.3 видно, что 5 июля отмечено ярко выраженной падающей звездой. После появления этой свечи цены на хлопок стремительно падали в течение трех сессий. А теперь посмотрим, не поступало ли до падающей звезды каких-либо отрицательных сигналов от рыночного профиля Оказывается, такие сигналы были. С 29 июня по 3 июля цены росли, но стоимостная область при этом сужалась. Это говорит об ухудшении условий для торговли при более высоких ценах. Рынок неохотно принимал эти новые максимумы в качестве стоимости. Кроме того, объем, выраженный общим числом ТРО, в течение этих трех дней падал (фактический объем в эти дни [c.261]

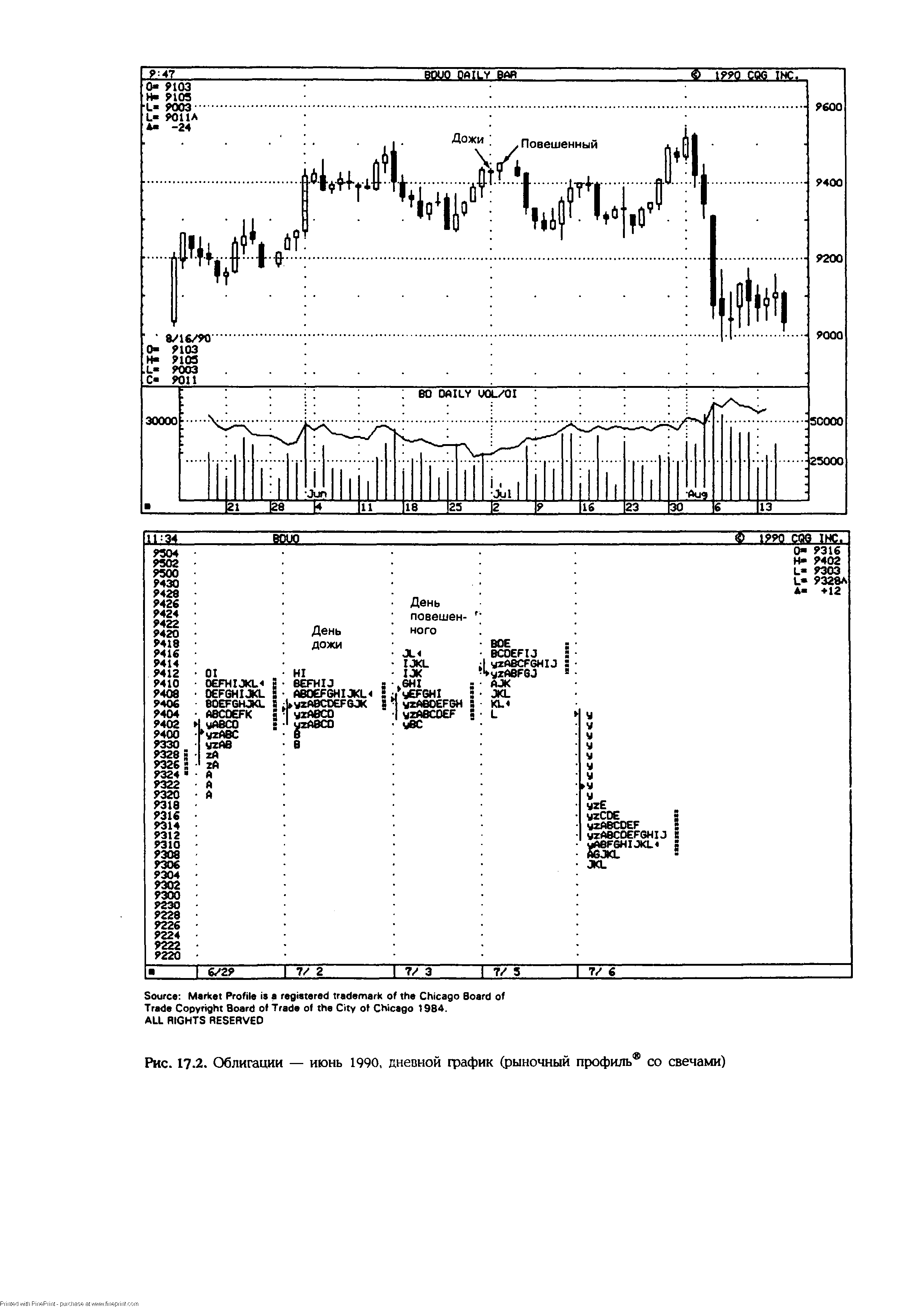

| Рис. 17.2. Облигации — июнь 1990, дневной график (рыночный профиль со свечами) |  |

Сужение стоимостных областей рыночного профиля отражает менее благоприятные условия для торговли, а значит меньшую вероятность продолжения ценовой тенденции. То же самое наблюдается при образовании таких моделей свечей, как отбитое наступление и торможение . В этом случае цены все еще продолжают расти, но белые тела при этом уменьшаются в размерах. Названные конфигурации указывают на то, что тенденция теряет темп. [c.264]

Потом мы переходим к трем последовательным главам по использованию различных типов технических диаграмм. Частый гость NB Кен Тауэр описывает, как скользящие средние значения могут определять рыночную динамику на диаграммах "крестики-нолики". Стив Нисон, авторитет в использовании японских свечей, объясняет, как комбинировать свечные диаграммы со стандартными техническими инструментами анализа, чтобы лучше определить параметры риска и доходности. В третьей, невероятно проницательной главе об использовании одной из моих любимых моделей, хотя и малоизвестной, Робин Месх, мастерица предсказания шагов американского рынка облигаций, описывает неотразимые аргументы использования инструмента Рыночного Профиля. [c.20]

Помимо вышеприведенных линейных графиков представления цен в виде баров и японских свечей существуют менее распространенные способы графического представления биржевой информации. В качестве примера можно привести представление цен в виде рыночных профилей или представления цен в виде крестиков-ноликов [Дорси, 2001]. Мы не рассматриваем эти способы отображения рынка ввиду их малого употребления практикующими трейдерами. Тем не менее желающие могут изучить эти формы подачи биржевой информации и методы анализа рынка, построенные на таком представлении, по книгам. Следует также указать, что большинство пакетов технического анализа кроме стандартных форм изображения цен позволяют строить цены в виде упомянутого рыночного профиля, крестиков-ноликов и некоторых иных представлений. [c.154]

Смотреть страницы где упоминается термин СВЕЧИ И РЫНОЧНЫЙ ПРОФИЛЬ

: [c.258] [c.272]Смотреть главы в:

Графический анализ финансовых рынков -> СВЕЧИ И РЫНОЧНЫЙ ПРОФИЛЬ