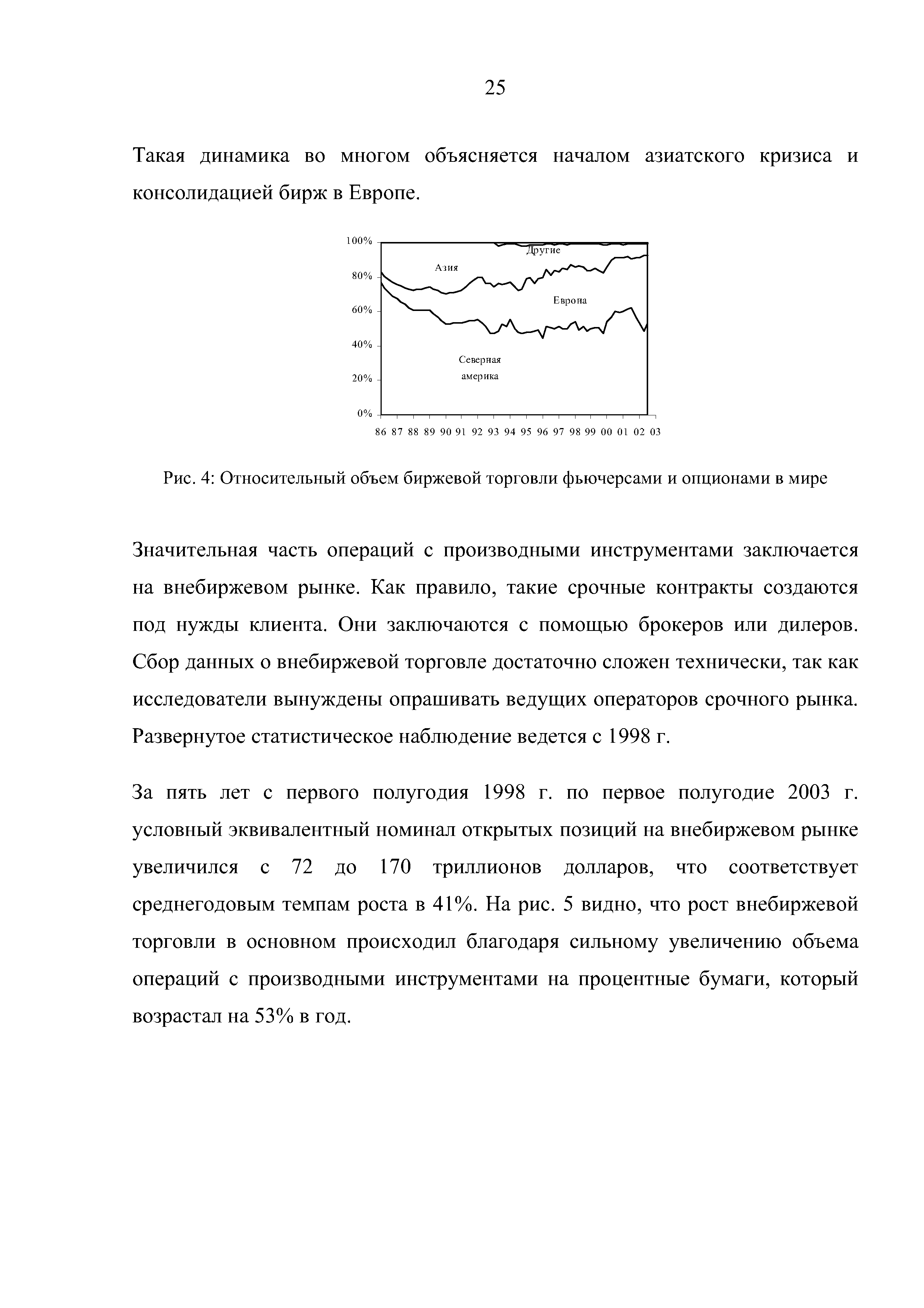

| Рис. 4 Относительный объем биржевой торговли фьючерсами и опционами в мире |  |

Биржевая торговля фьючерсами [c.125]

Билл - замечательный наставник в сфере биржевой торговле. В новой книге он представляет новаторские идеи для реальной работы на рынках акций, облигаций и фьючерсов, которые будут интересны как новичку, так и профессиональному трейдеру. Эта книга необходима каждому ищущему трейдеру как отличное пособие, предлагающее новый уникальный подход к рынкам" [c.2]

Билл Вильяме - это один из наиболее творческих новаторов в сфере торгов. Он научил меня, а также тысячи своих студентов, многим приемам, связанным с торговлей фьючерсами, и я всегда находил его работы последовательными, читабельными и легкими для усвоения. Книга "Новые измерения в биржевой торговле" не является исключением. Это интересная работа, которая заслуживает внимания каждого специалиста". [c.2]

На наш взгляд, это одно из самых информативных и полезных пособий, когда-либо выпускавшихся по тематике производных финансовых инструментов. Раскрывая практические аспекты этого биржевого сектора, книга одновременно дает четкие ответы на вопросы, постоянно возникающие у любого человека, соприкасающегося с удивительным рынком коммодити. Мы очень надеемся, что "Основы торговли фьючерсами" станут вашим верным другом и помощником, если Вы захотите попробовать свои силы на [c.283]

Рынок акций каждой страны имеет свой собственный индекс, рассчитываемый как отношение текущих цен на акции к базисным. Количество акций, берущихся для расчета биржевого индекса в разных странах, отличается и колеблется, как правило от 10 до 500. Старейшим биржевым показателем является индустриальный индекс Доу-Джонса, созданный в 1884 году и рассчитанный по ценам на акции 30 ведущих акционерных компаний. Биржевые индексы первоначально были созданы только для отражения долгосрочных тенденций на фондовом рынке. Но позднее, начиная с 70-х годов нашего столетия, уже сами биржевые индексы стали предметом активной торговли. Особенной популярностью среди трейдеров пользуется торговля фьючерсами и опционами на индексы Доу-Джонса (DJI-30 [c.20]

При торговле фьючерсами и опционами существует довольно широкий спектр биржевых поручений. Поручения представляют собой точные инструкции биржевым дилерам. Следует отметить, что не все фирмы предлагают широкое разнообразие типов поручений, однако, на некоторых фирмах их довольно много. Важно также осознать, что на разных рынках и в разных брокерских фирмах могут существовать поручения, [c.38]

Законодательство Российской Федерации относит стандартные контракты, которые включают в себя фьючерсы и опционы, к товарам. В связи с этим операции со стандартными контрактами регулируются двумя основными законодательными актами. Это Закон РФ О товарных биржах и биржевой торговле № 2383-1 от 20 февраля 1992 года (ред. От 19.06.95), и Постановление Правительства РФ Об утверждении положения о Комиссии по товарным биржам при Государственном Комитете Российской Федерации по антимонопольной политике и поддержке новых экономических структур, положения о порядке лицензирования деятельности товарных бирж на территории российской федерации, положения о государственном комиссаре на товарной бирже № 152 от 24 февраля 1994 года (ред. Постановления Правительства РФ №271 от 12.03.96). [c.102]

Биржевая торговля валютными фьючерсами началась 16 мая [c.134]

Основные биржи финансовых фьючерсов — Чикагская торговая палата и Чикагская товарная биржа. Вместе с тем торговля фьючерсами на биржевые индексы и казначейские облигации осуществляется и на Нью-Йоркской фондовой бирже. [c.281]

ИГРА ДЕЛОВАЯ, см. Деловые игры. ИГРА НА БИРЖЕ, проведение спекулятивных операций на бирже посредством скупки и продажи ценных бумаг и др. объектов биржевой торговли с целью получения прибыли. При простейшей игре используется разность котировок и курсов на различных рынках игроки скупают биржевой товар на тех рынках, где он дешевле, и тут же продают там, где он дороже (биржевой арбитраж). Более сложная игра состоит в предвидении изменения курсов и котировок и заблаговременной скупке или продаже биржевых товаров, фондовых ценностей и фьючерсных контрактов (см. Фьючерс) на выгодных началах. Различают игру на повышение (таких игроков называют быками ), а также игру на понижение (таких игроков называют медведями ), [c.90]

Фондовые биржи могут иметь шансы в конкурентной борьбе с неорганизованным рынком за проведение срочных операций с ценными бумагами. Создание рынка опционов и фьючерсов (в будущем и более сложных видов сделок, таких, как опционы на фьючерсные контракты, срочные сделки по индексам акций), обеспечение гарантий исполнения этих сделок, организация клиринговых расчетов по ним позволят биржам, используя преимущества организованного рынка, существенно увеличить объемы биржевой торговли. [c.136]

В отличие от опционов убытки по фьючерсным контрактам не ограничены. Б. Хотя на договорной или внебиржевой основе фьючерсы обращаются буквально с библейских времен, биржевая торговля началась только в 1848 г. с открытием Чикагской товарной биржи. [c.135]

Успех в биржевой торговле стоит на трех китах это психология, метод и финансы. Новички основное внимание уделяют анализу, профессионалы же работают в трехмерном пространстве. Они знают психологию игры. Каждому трейдеру необходим метод для выбора акций, опционов или фьючерсов, а также четкие правила, когда нажимать на курок — отдавать приказы о покупке или продаже. Финансы — это управление торговым капиталом. [c.56]

Особое значение имеет, естественно, исполнение контрактов. Различаются два вида исполнения контрактов на рынке финансовых фьючерсов физическая поставка и покрытие наличностью. Физическая поставка предполагает реальную передачу конкретного финансового инструмента (предмета контракта) от продавца к покупателю в дату исполнения контракта. Биржевыми правилами для каждого фьючерсного контракта определены месяцы исполнения, а также иногда особые условия торговли фьючерсами в месяц их исполнения. Например, Временными правилами фьючерсной торговли на Московской товарной бирже предусмотрено, что торговля фьючерсным контрактом в месяц его исполнения возможна только при условии предоставления дополнительных финансовых гарантий, т.е. дополнительной маржи, равной по размеру первоначальной марже. [c.450]

Правилами биржевой торговли устанавливается в зависимости от вида фьючерса и последний день торговли контрактом. По окончании торговой сессии в последний день торговли контрактом клиринговая палата биржи формирует список участников, имеющих на момент исполнения открытую позицию по данному контракту и обязанных, в силу этого, осуществить (принять) поставку соответствующего финансового инструмента. Назначение производится палатой таким образом, чтобы обеспечить минимальное число контрагентов для каждого участника. [c.450]

Торговля фьючерсами ведется на организованных биржевых рынках путем публичного оглашения предложений на покупку и продажу. Важнейшей особенностью фьючерсной торговли является порядок расчетов и поставки товаров по истечении срока контракта. Обслуживающая биржу клиринговая (расчетная) палата берет на себя функции посредника и страховщика для обеих сторон заключенной сделки. Фактически палата выполняет роль покупателя для каждого продавца и роль продавца для каждого покупателя, балансируя таким образом риски по открытым позициям. [c.187]

Сделка на срок — в биржевой торговле сделка с поставкой товара в будущем (до 1-2 лет), фьючерс. [c.163]

Регулированием биржевой торговли ценными бумагами занимается большое количество государственных и полугосударственных органов (Комиссия по ценным бумагам и биржам, Совет Федеральной резервной системы, Комиссия по торговле товарными фьючерсами, Министерство финансов и прочие органы, в том числе Национальная ассоциация фондовых дилеров и клиринговые корпорации). Эти органы.стремятся сочетать невмешательство в непосредственную операционную практику фондовой торговли с защитой интересов потребителей (инвесторов). Это сказывается на всей торговле ценными бумагами, поэтому единый национальный фондовый рынок развивается довольно медленно. Конфликтуют между собой и отдельные регулирующие институты. Однако американская система регулирования достаточно эффективна,.так как не допускает крупных нарушений и отклонений от установленных норм поведения со стороны отдельных корпораций, банков и бирж. [c.357]

В ГК РФ не указан такой тип договора, как фьючерс. Определение фьючерса дано в Законе РФ от 02.02.92 г. № 2383-1 О товарных биржах и биржевой торговле (в ред. последующих изменений и дополнений). Согласно ст. 8 этого Закона фьючерсная сделка в ходе биржевых торгов является взаимной передачей прав и обязанностей в отношении стандартных контрактов на поставку биржевого товара . [c.171]

В биржевой торговле особое значение имеют дневные графики (каждая свеча соответствует одному биржевому дню). Торговля на бирже происходит в строго установленные часы (сессии), поэтому открытие и закрытие свечи соответствуют началу и концу рабочего дня. Обычный сценарий биржевого дня заключается в том, что вначале в торговлю включаются любители, дилетанты, пытающиеся ухватить наметившуюся тенденцию предыдущего дня или поймать новый удачный уровень цен. Настоящие игроки, профессионалы с их большими объемами операций появляются на арене в конце дня, когда "ставки сделаны", расклад сил и намерений (настроений) основных действующих лиц выяснен. Поэтому для графиков биржевых инструментов (акций, товаров, опционов, фьючерсов) цена закрытия дня (биржевой сессии) имеет особо важное значение. Во многих методах технического анализа ориентируются именно на цену закрытия. [c.57]

Непрерывный аукцион предполагает, что одновременно осуществляется регистрация цен на покупку и продажу ценных бумаг, которые отражаются на электронном табло для обозрения всеми участниками биржевой торговли или заносятся в книгу заказов. В ряде случаев аукцион проводится по принципу толпы (например, Лондонская международная биржа финансовых фьючерсов и опционов), при котором брокеры в специально отведенных местах с голоса заключают между собой сделки под контролем служащих биржи. [c.326]

В главе 12 мы снова возвращаемся к фьючерсу, и на примере фьючерса на ценные бумаги рассматриваем механизм биржевой торговли этим производным финансовым инструментом. Основные темы двенадцатой главы как происходит биржевая торговля фьючерсами, как начисляется вариационная маржа и как удерживается маржа начальная, как ведутся счета участников фьючерсных торгов, как происходит поставка, а также котировки и графики, хеджирование и спекуляция на фьючерсах, игра на спрэдах, фьючерсы на индексы и иные финансовые инструменты. Завершает главу краткая история фьючерсного рынка России. Здесь вы также найдёте разнообразные задачи доходность и убыточность, ведение счетов и прочие. [c.6]

Мои 19-летние муки бесприбыльного трейдера в 1985 году резко прекратились. С тех пор дела мои идут только вверх, вверх и вверх, За все эти годы я смог значительно приумножить свою прибыль от биржевой торговли фьючерсами за счет торговли и капиталовложений во взаим- [c.53]

Рынок деривативов тесно связан с валютным рынком, и прежде всего на основе обмена одной валюты на другую или ценных бумаг в одной валюте на другие. Объем рынка деривативов за последние годы (1986—1997 гг.) значительно вырос по статистике биржевой торговли в 19 раз (с 618,8 млрд долл. до 12,2 трлн долл. в год), количество опционов, торгуемых на биржах, достигло 1,2 млрд контрактов [Михайлов, с. 88], а с учетом небиржевых торговых систем —50 трлн долл. [Булатов, с. 197]. Основная часть этого рынка приходится на валютные фьючерсы и свопы, преимущественно краткосрочные. [c.523]

С 1982 г. появились фьючерсы и опционы, в основе которых лежат биржевые индексы (sto k index). Привлекательность биржевых индексов для инвесторов состоит в том, что как объект биржевой торговли они позволяют избежать риска, связанного с ухудшением финансового положения отдельных компаний, с акциями которой осуществляются операции. Фактически операции с индексами дают инвесторам возможность играть на отрасль или фондовый рынок в целом. И фа строится на том, что значения биржевых индексов со временем изменяются на какую-то определенную дату, значение биржевого индекса берется за базовое однако со временем это значение может измениться в силу того, что может измениться как состав индекса, так и сам индексный показатель, отслеживающий ежедневное движение курсов акций (рис. 2.1). [c.33]

Я познакомился с биржевой торговлей на фьючерсном рынке на Чикагской торговой бирже, где был посыльным (самая низкая из начальных должностей), затем клерком, помощником брокера, брокером, наконец, независимым трейдером. Первый рынок, которым я торговал, был золотом — еще в начале 80-х годов, когда золото стоило 800 с чем-то долларов за унцию, а затем я переключился на S P вскоре после открытия этой ямы. Я также торговал валютными фьючерсами и евродолларовыми фьючерсами. Разумеется, моя торговая карьера строилась на моем более раннем опыте на Чикагской торговой бирже и моей близости к фьючерсному рынку. Я процветал на во-латильности и хаосе, обнаружив, что, когда мир вокруг меня сходил с ума, я сохранял разум. [c.206]

Комиссия по срочной биржевой торговле (С/ТС) была создана Конгрессом в 1974 г. с целью регулирования операций с фьючерсами. Совет по определению правил для муниципальных ценных бумаг (MSRB) был создан в 1975 г. с целью регулирования рынка муниципальных ценных бумаг. [c.90]

Опционные контракты на акции котируются на Осакской фондовой бирже. На двух биржах ведется торговля фьючерсами и опционами на фондовые индексы на ТФБ — на биржевой индекс TOPIX и на Осакской — на индекс NIKKEL. [c.347]

ФЬЮЧЕРС (futures) — 1) в биржевой торговле контракты на поставку обусловленного количества товара обусловленного сорта (марки) или сортов (марок) по согласованной цене в течение указанного периода. Во всех, за небольшим исключением, случаях обязательства по фьючерсным контрактам выполняются путем уплаты или получения разницы в цене, а не путем поставки реального товара (см. Биржа товарная) 2) фьючерсный контракт определенной позиции (например, майский Ф. — May futures). [c.449]

Сафонов Т. Ю Биржевая торговля производственными инструментами. Уч.-практич. пособие. — М. Дело, 2000.544 с. Ливишстон Г. Д. Анализ рисков операций с облигациями на рынке ценных бумаг / Пер. с англ. — М. Инф.-аналит. Дом Филинъ , 1998.448 с. Моррис Г. Л. Японские свечи метод ана-лиза акций и фьючерсов, проверенный временем / Пер. с англ. — М. Альпина Паблишер, 2001.311с. [c.52]

Форвардные контракты (forwards) — обязательство купить или продать определенный товар в определенную дату в будущем по заранее оговоренной цене. На первый взгляд форвардный контракт по смыслу очень близок к фьючерсному. Однако это не так. Между форвардными и фьючерсными контрактами имеется существенная разница. Во-первых, форвардные контракты заключаются исключительно на внебиржевом рынке между двумя конкретными контрагентами. В этом смысле риски по неисполнению форвардного контракта несут покупатель и продавец. В случае фьючерса — риск неисполнения берет на себя биржа, гарантируя обеим сторонам исполнение контракта. Во-вторых, форвард может быть заключен на произвольную дату в будущем в отличие от фьючерса, который имеет стандартные даты исполнения. В-третьих, в качестве базового актива форварда может использоваться любой актив, а не только обязательно допускающий биржевую стандартизацию, как у фьючерсного контракта. Например, при торговле фьючерсами на рапсовое масло в спецификации актива строго указываются стандарты этого масла с возможными допустимыми отклонениями. В случае покупки/продажи форвардного контракта он может быть заключен на любой товар, в том числе на рапсовое масло, не удовлетворяющее стандартам биржи, либо вообще на штучный или уникальный, торговля которым на бирже невозможна. В-четвертых, форвардные контракты, как правило, не требуют гарантированных депозитов, и уж точно по ним не начисляется вариационная маржа. Подчеркнем еще раз, что самое важное отличие форварда от фьючерса — это отсутствие гарантий платежа в случае форварда и гарантированное третьей стороной (биржей) исполнение контракта — в случае фьючерса. [c.29]

Остановимся на условиях торговли срочными стандартными контрактами, которые на различных биржах неодинаковы. Общие же принципы этой торговли и, так сказать, основные правила игры всегда одни и те же. Важное место занимает маржирование. Заметим, что маржевая техника торговли производными бумагами увеличивает потенциальные убытки участников рынка в десятки раз. Маржевая торговля заключается в следующем клиент, желающий открыть позицию на бирже по фьючерсу на курс ценной бумаги, на валютный курс или промышленный или фондовый индекс, должен внести так называемый маржевой залог, гарантирующий бирже покрытие возможных убытков клиента в течение одной торговой сессии (в течение рабочего дня). Залог составляет, как правило, несколько процентов от реальной суммы контракта. Такая практика позволяет клиенту или другому участнику биржевой торговли спекулировать крупными суммами, имея фактически в десятки раз меньше средств. Этот эффект в десятки раз увеличивает степень спекулятивного риска. Риск возрастает также от того факта, что игра идет на цену в будущем, что значи- [c.446]

Принимать участие в торговле фьючерсами имеют право Только расчетные фирмы, являющиеся членами Биржевой палаты остальные физические и юридические лица могут участвовать в торговле в качестве их клиентов. Например, чтобы стать расчетной фирмой на МЦФБ, необходимо приобрести акцию МЦФБ, акцию Биржевой палаты и внести вступительный гарантийный взнос. Для привлечения к торгам биржи стараются вводить различные новшества и льготы. Так, на МЦФБ предусмотрена возможность внесения начального гарантийного взноса банковским депозитом, а не деньгами. [c.377]

Индекс Стандард энд Пурз-500 представляет собой взвешенный по рыночной стоимости индекс акций 500 корпораций, которые представлены в нем в следующей пропорции 400 промышленных корпораций, 20 транспортных, 40 финансовых и 40 коммунальных компаний. В него включены в основном акции компаний, зарегистрированных на Нью-йоркской фондовой бирже, однако присутствуют также акции некоторых корпораций, которые котируются на Американской фондовой бирже (АМБХ) и во внебиржевом обороте. Выборка индекса представляет около 80% рыночной стоимости всех выпусков, котируемых на Нью-йоркской фондовой бирже. Этот индекс более сложный по сравнению с индексом Доу-Джонса и считается более точным в силу того, что в нем представлены акции большего числа корпораций и, что самое главное, акции каждой корпорации взвешиваются на величину стоимости всех акций, находящихся в руках акционеров. Также необходимо заметить, что на этот индекс, в отличие от индекса Доу-Джонса, торгуются фьючерсы и опционы на фьючерсные контракты на Чикагской товарной бирже. Одно время существовали фьючерсные контракты и на индекс Доу-Джонса, но спустя некоторое время компания Dow Jones ompany , которая рассчитывала этот индекс, запретила им торговать. Создается впечатление, что именно способ расчета индекса Доу-Джонса как среднего арифметического послужил стимулом для запрета биржевой торговли фьючерсными контрактами на его значения. [c.439]

Уже отмечалось, что реально установить рыночные цены на сырую нефть можно только с помощью биржевой торговли. Но организация нефтяной биржи в условиях преимущественной роли ВИНК в этом секторе экономики оказалась весьма трудной задачей. Она до сих пор еще не решена. Сейчас уже ясно, — пишет в Известиях Ф. Чайка, — что нефтяная биржа, на которой бы торговали нефтью за рубли, может появиться в лучшем случае в следующем году... Обставленное месяц назад с помпой открытие первых в России биржевых торгов российской нефтью марки Urals на деле пока не принесло ожидаемых результатов... Нефтяные фьючерсы (а только ими пока торгуют в Российской торговой системе (РТС). — В.Р.) игнорируют не только иностранцы, но и наши нефтяники .1 [c.317]

Смотреть страницы где упоминается термин Биржевая торговля фьючерсами

: [c.212] [c.266] [c.35] [c.195] [c.138] [c.695] [c.23] [c.154] [c.34]Смотреть главы в:

Практикум по курсу рынок ценных бумаг Часть 3 -> Биржевая торговля фьючерсами