Новых максимумов-новых минимумов индекс, [c.331]

Как столбиковые графики отличаются от пункто-цифровых графиков, так и графики трехлинейного прорыва, ренко и каги отличаются от свечных. На последних новая свеча наносится после каждой сессии независимо от того, достигла ли цена в ходе этой сессии нового максимума, нового минимума, или же осталась без изменений. Рассматриваемые далее в книге методы построения графиков требуют, чтобы цены достигли нового максимума или минимума, и лишь тогда может быть добавлена новая линия. Поскольку рынок должен дойти до нового максимума или минимума, часть 2 книги озаглавлена Индекс разницы и графики новой цены . [c.166]

Технические индикаторы делятся на три основные группы. Указатели тренда помогают выделить тренд. Осцилляторы помогают найти точки поворота. Прочие индикаторы, например, индекс нового максимума -нового минимума, показывают общие изменения психологии масс. [c.84]

Психологические индикаторы позволяют прощупать твердость бычьих или медвежьих устремлений биржевой толпы. К ним относятся индекс новых максимумов-новых минимумов, коэффициент пут/кол, процент бычьего единогласия, вовлеченность трейдеров, индекс роста/падения, индекс трейдеров - и т.д. Индикаторы этой группы подают, как правило, опережающие или синхронные сигналы. [c.141]

Технические индикаторы делятся на три основные группы. Индикаторы тенденций помогают обнаружить тенденции. Осцилляторы помогают выявить поворотные моменты. Психологические индикаторы (например индекс новых максимумов-новых минимумов) позволяют составить мнение об общем уровне медвежьего или бычьего настроя биржевой толпы. [c.163]

ИНДЕКС НОВЫХ МАКСИМУМОВ-НОВЫХ МИНИМУМОВ [c.217]

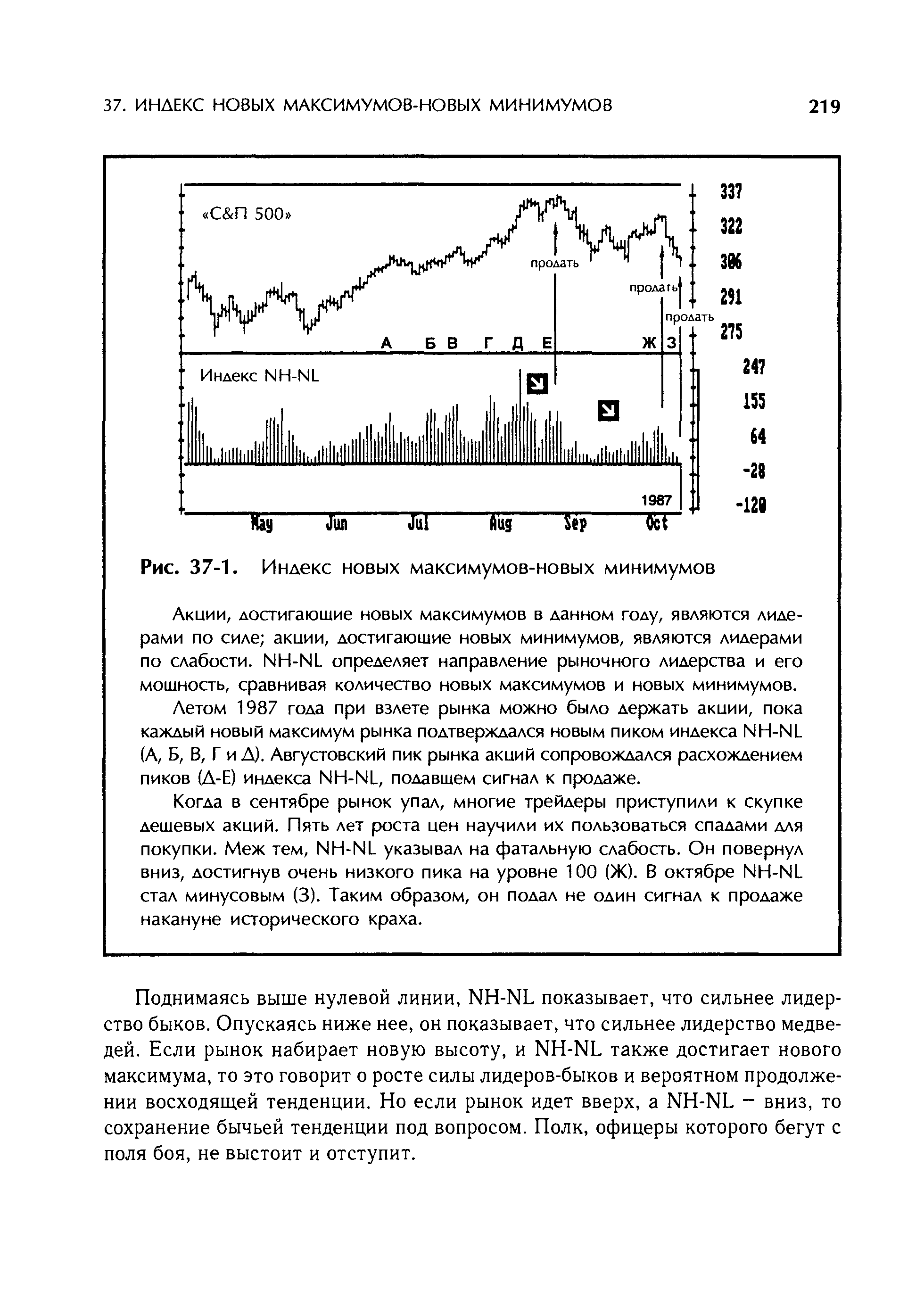

| Рис. 37-1. Индекс новых максимумов-новых минимумов |  |

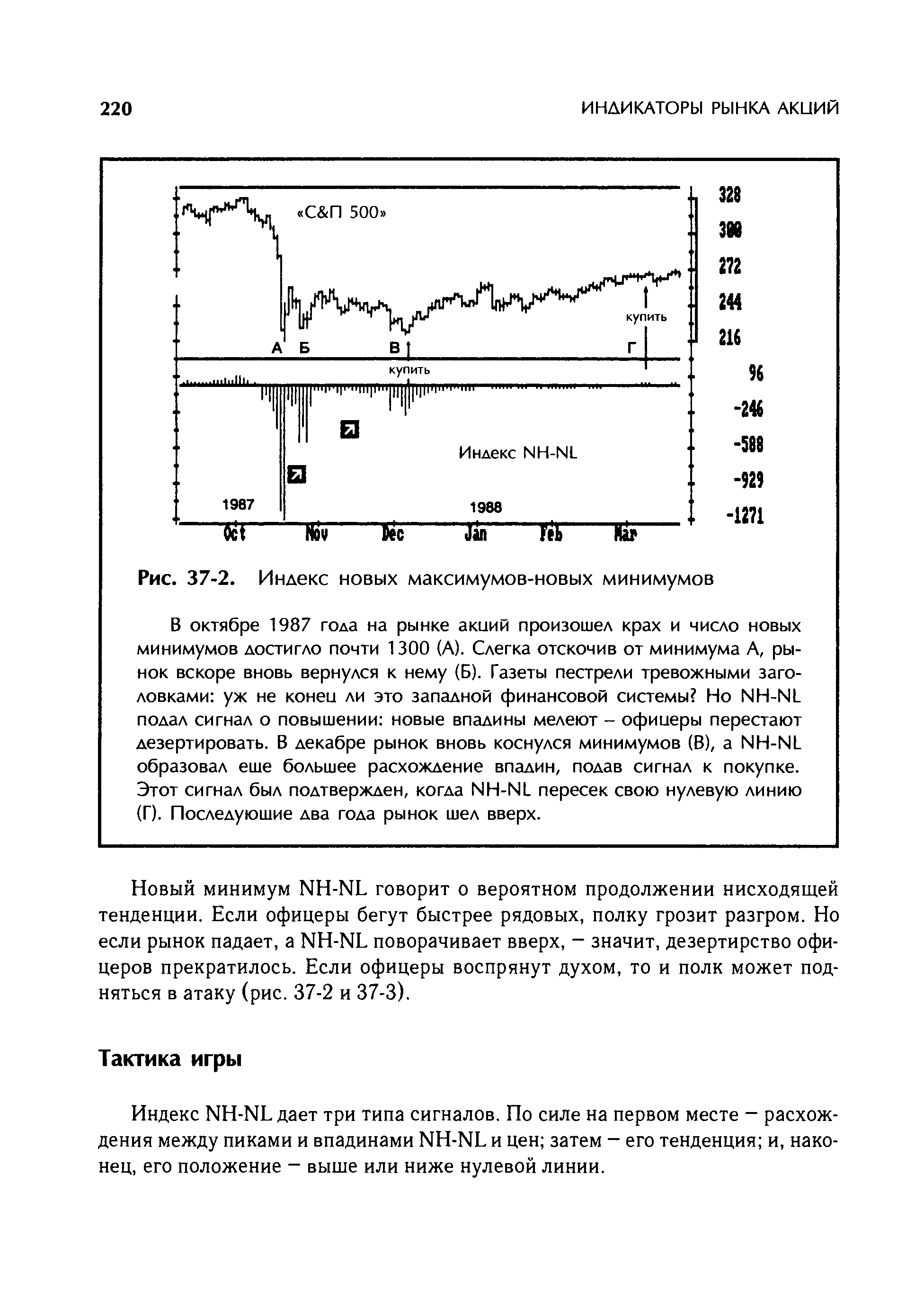

| Рис. 37-2. Индекс новых максимумов-новых минимумов |  |

Лидеры рыночных тенденций, 6, 15, 16, 37, 38. См. также Индекс новых максимумов-новых минимумов . [c.332]

Кумулятивный индикатор разности новых максимумов и минимумов используется для подтверждения текущей тенденции. Большую часть времени индикатор движется в том же направлении, что и основные рыночные индексы. Однако когда индикатор и рынок движутся в противоположных направлениях, вероятен разворот рынка. [c.129]

На следующем рисунке показаны графики индекса S P 500 и кумулятивного индикатора разности новых максимумов и минимумов. Классическое расхождение возникло в 1985-1986 годах, когда индекс S P 500 продолжал устойчиво расти, образуя новые максимумы, а индикатору не удавалось подняться выше своих предыдущих максимумов. За этим последовал обвал рынка акций в октябре 1987 года. [c.129]

Новые максимумы и минимумы. Этот индикатор (обозначим его как ММ) равен разности числа компаний, акции которых в данный день имеют максимальную за последний год цену, и числа компаний, акции которых в данный день имеют минимальную за последний год цену. Эти компании являются лидерами быков и медведей , и рынок считается стабильно растущим, если изменение ММ идет в соответствии с изменением рыночных индексов, т.е. в ногу со своими лидерами. Лидеры могут меняться, но по мере роста рынка их число должно увеличиваться. Если индекс рынка сделал новый максимум, но максимум индикатора ММ меньше предыдущего, то это означает дефицит лидеров и указывает на рост цены акций второстепенных компаний, что бывает перед началом падения рынка. [c.86]

Вы можете представить себе 2000 акций Нью-Йоркской фондовой биржи как подразделение из 2000 военнослужащих. Если каждая акция-это солдат, то новые максимумы и минимумы - это офицеры. Новые максимумы представляют офицеров, ведущих в атаку на вершину холма, а новые минимумы - офицеров, дезертирующих и бегущих с холма вниз. Военные эксперты утверждают, что плохих солдат не бывает, есть только плохие офицеры. Индекс новых максимумов и минимумов показывает, ведет ли большинство офицеров атаку на холм, или убегает с него. [c.115]

Расхождения между ценой и объемом торгов обычно обозначают поворотные моменты на рынке. Если цены поднимаются до нового максимума, а объем падает, это показывает, что участники рынка теряют интерес к восходящему тренду. Если цены падают до нового минимума, а объем при этом усыхает, это значит, что снижение цен не вызывает большого интереса и возможен разворот вверх. Цена гораздо важнее объема торгов, однако опытные трейдеры всегда анализируют объем, для того чтобы понять степень вовлеченности рыночной толпы в текущий тренд. Для более точной оценки объема лучше пользоваться индексом силы, описанным в следующем разделе. Изменения объема, выявленные с помощью индекса силы, позволяют трейдерам делать важные выводы о состоянии тренда. [c.97]

У.Уайлдеру принадлежат такие слова Где-то в лабиринте цен открытия и закрытия, максимумов и минимумов пролегает призрачная линия— реальный рынок . Кумулятивный индекс колебаний и помогает выявить эту призрачную линию. Поскольку он стремится отразить реальный рынок , его график очень схож с ценовым. Это сходство позволяет использовать классические линии поддержки/сопротивления при анализе самого индекса. Стандартный анализ состоит в выявлении прорывов, новых максимумов и минимумов, а также расхождений. [c.94]

При образовании расхождений, когда индикатор не подтверждает максимумы или минимумы рыночного индекса, кумулятивный индикатор разности новых максимумов и минимумов интерпретируется так же, как линия роста/падения (см. стр. 159). Расхождения в условиях растущего рынка указывают на его потенциальную слабость, а в период падения рынка — на его потенциальную силу. [c.129]

Этот индекс - еще один краткосрочный индикатор, который мы используем вместе с Процентом Десяти. Вы можете вычислить его сами. Просто возьмите ежедневные Максимумы Нью-Йоркской Фондовой Биржи и поделите на сумму Максимумов и Минимумов. Затем возьмите 10-дневную среднюю скользящую этого числа и изобразите эту цифру на решетке точно также, как и Процент Десяти (см. рисунок 7.4). Протяженность вертикальной оси составляет от 0 до 100 процентов. Мы оцениваем ее таким же образом, как и Процент Десяти двумя критическими уровнями являются 30 процентов и 70 процентов. Сигналы к покупке исходят от разворотов из области ниже 30 процентов. Сигналы к продаже исходят от разворотов, которые находятся выше 70 процентов. Сигналы к покупке и продаже могут также возникать в результате преодоления предыдущей вершины или основания соответственно. Развороты из области выше 70 процентов свидетельствуют об изменении в тренде, что случается в результате изменения баланса между акциями, образующими новые максимумы и достигающими новые минимумы. [c.132]

Индекс нового максимума и нового минимума [c.114]

Много лет тому назад я провел исследование индикатора новых максимумов-новых минимумов за 52 недели, и применил методику, суть которой заключалась в сравнении текущей цены акции с ее максимумом или минимумом за 52 недели. Вместо того чтобы узнавать о новых максимумах-новых минимумах пост фактум из газет, я стремился к тому, чтобы в любой момент времени точно определять, насколько близка цена той или иной акции к достижению нового максимума или нового минимума. Очень часто подобное приближение к новому максимуму или новому минимуму трудно заметить. Созданный мной TD-индекс новых максимумов/минимумов и стал той исходной точкой, с помощью которой я смог подтверждать предполагаемые ценовые прорывы вверх или вниз. Индекс строится следующим образом. Величина изменения цены акции за 52 недели делится на 10, а затем акции приписывается определенный рейтинг на данный день. Например, если цена закрытия сегодня составляет до 10% от максимума за 52 недели, акции присваивается рейтинг 10. И, наоборот, если цена закрытия сегодня составляет менее 90% от максимума за 52 недели, акции присваивается рейтинг 1. Если сегодняшняя цена закрытия на 50% меньше максимума за 52 недели, то акции присваивается рейтинг 5. Затем я рассчитываю кумулятивное значение и наношу полученный индекс под графиком динамики рыночного индекса. Это позволяет оценивать любые движения цен и тенденции, определять их длительность и значимость. Такой метод оценки положения текущей цены закрытия относительно диапазона цен за предшествующий год с последующим построением сложного индекса (TD-индекса новых максимумов/минимумов) для прогнозирования движения рынка является ценным вкладом в развитие рыночных индикаторов. Опять-таки в данном случае обычный, всем известный индикатор — новых максимумов-новых минимумов — был доработан, и на его основе создан новый, более совершенный инструмент. Для этого потребовалось совсем немного — чуть-чуть воображения и творческий подход. [c.148]

Новые максимумы/новые минимумы. Ищите подтверждения трен да в фондовом индексе, используя этот индикатор, который отра жает количество акций, располагающихся на новых максимумах или минимумах. f [c.248]

New high/new low (новые максимумы/новые минимумы) — количество акций, выраженное в виде пропорции в данном индексе, которые располагаются до настоящего времени на самом высоком или самом низком уровне на протяжении некоторого периода времени. [c.352]

Повышение индикатора означает подорожание большей части акций, что свидетельствует о бычьем потенциале рынка. Понижение индикатора говорит о падении курсов большинства акций, то есть о неблагоприятном развитии рынка. Индикатор можно рассчитывать ежедневно или раз в неделю. Недельные графики обычно используются аналитиками для долгосрочного анализа, а дневные — для краткосрочного. (Примечание в приложении А содержится более подробная информация об индикаторе роста/падения, а также приводятся и другие показатели ширины рынка — новые максимумы/новые минимумы, осциллятор Макклеллана и индекс суммирования Макклеллана.) [c.182]

Опытные игроки рынка акций пользуются стохастическим осциллятором, скользящими средними и другими методами фьючерсных аналитиков. Фьючерсные и опционные трейдеры могут точнее выбрать момент для сделок, используя индикаторы рынка акций. В их число входят индекс новых максимумов-новых минимумов (NH-NL) (это, возможно, наилучший опережающий индикатор рынка), индекс трейдеров (TRIM) и другие. [c.217]

Индекс новых максимумов-новых минимумов (new high-new low index, NH-NL) выявляет число лидеров рынка и направление их движения. Он измеряет число акций, цены которых достигли новых максимумов или минимумов за последний год. Акции, которые достигли новых максимумов, сильнее всех других, а акции, которые достигли новых минимумов, слабее всех других. Списков но- [c.217]

Широкий и глубокий рынок акций США предоставляет возможность активно спекулировать сотнями, если не тысячами акций. Тяжелая промышленность, биотехнологии, банки и финансовые фирмы, высокие технологии, нефтедобыча, транспорт, - это только начало списка отраслевых групп, в каждую из которых входят десятки, а то и сотни акций. Благодаря этому размаху, такой технический индикатор, как индекс новых максимумов - новых минимумов (New High - New Low Index) становится полезен трейдерам. Он помогает отслеживать поведение всего рынка, силу лидеров в игре на повышение и на понижение. [c.306]

High Low Logi Index (Логический индекс максимумов-минимумов). Вычисляется как меньшее из значений отношений количества новых максимумов и минимумов к полному количеству торгующих акций. [c.183]

Линия подъема/падения (Advan e/De line), линия A/D, отражает участие масс в подъемах и падениях цен. Если новые максимумы и минимумы - это офицеры, а индекс Доу-Джонса - генерал на рынке, то линия A/D показывает, следуют ли солдаты за своими командирами. Спад или подъем имеют лучшие шансы на продолжение, если линия A/ D идет в ногу с индексом Доу-Джонса. [c.121]

Dow Theory — теория Доу. Теория анализа рынка, согласно которой общей тенденции фондового рынка соответствует рост или падение промышленного и транспортного индексов Доу-Джонса до нового максимума или минимума. [c.216]

Линия роста/падения (advan e/de line, A/D) измеряет степень массового участия игроков в подъемах и спадах. Если новые максимумы и минимумы - это офицеры, а промышленный индекс Доу-Джонса - генералы, то линия A/D -показатель того, следуют ли рядовые за командирами. Если она достигает нового максимума или минимума вместе с индексом Доу, то подъем или спад, вероятнее всего, продолжатся. [c.229]

Я провел свою лучшую сделку по опционам во время мини-краха на рынке акций в октябре 1989 года. В четверг рынок закрылся вяло, и впервые за год новые минимумы превысили новые максимумы (этот индикатор подробно описан в моей первой книге). Я давно ждал этого сигнала к продаже и в пятницу утром по телефону с выставки в Чикаго приобрел опционы пут на индекс ОЕХ по 3/8. В пятницу днем рынок стал обваливаться, а в понедельник утром открылся резко ниже. В результате мои опционы, приобретенные несколько биржевых часов тому назад менее чем за полпункта, выросли до 17. [c.217]

Однако Логический индекс максимума/минимума не безошибочен. Он дал очень сильный ложный сигнал на продажу в неделю, закончившуюся 16 января 1998 г., когда Доу начал свой энергичный четырехмесячный рост на 1400 пунктов. Кроме того, он подал весьма несвоевременный сигнал на продажу 20 декабря 1991 г. На следующий же торговый день, 23 декабря, Доу поднялся на 3 процента, а затем, в течение ближайших недель, еще на 6 процентов. Мне думается, активизация продаж в связи с расчетами налоговых отчислений в декабре может искажать картину новых максимумов и минимумов. Поэтому я игнорировал бы сигналы на покупку и особенно на продажу, подаваемые Логическим индексом максимума/минимума в течение декабря и января. [c.123]

Индикаторы третьей категории — динамические (momentum) — показывают, что реально происходит с ценами в данный момент. Они дают аналитику более глубокое представление о динамике цен. чем сами цены. В число динамических индикаторов входят все индикаторы цены/объема, применяемые к различным рыночным индексам (например MA D промышленного индекса ДоуДжонса) соотношение количества акций, достигших новых максимумов, и количества акций, достигших новых минимумов соотношение между количеством выросших в цене акций и количеством акций, упавших в цене сопоставление объема по растущим акциям с объемом по падающим акциям, и т.д. [c.36]

Очевидно, что очень важным компонентом измерения накопления и распределения является диапазон цен (pri e range) текущего дня. Сравнивая разницу между ценами закрытия и открытия текущего дня с разницей между ценовым максимумом и минимумом, а также учитывая фактор объема торговли, можно получить основу для создания эффективной модели спроса и предложения. Однако, несмотря на очевидные достоинства, данный подход, на мой взгляд, все же несколько грубоват. В конце концов мне удалось создать другую модель — более сложную и более чувствительную к изменениям спроса и предложения. Дело в том, что соотношение между динамикой цен и индексом позволяет прогнозировать направление движения цен, но с его помощью невозможно оценить относительную привлекательность тех или иных ценных бумаг в связи с разницей в объемах торговли. Ниже я подробно остановлюсь на том, каким образом мне удалось решить вопросы как сравнения, так и ранжирования ценных бумаг. Высказываемые здесь соображения по поводу сравнения изменения цены и объема торговли отнюдь не означают, что предлагаемый мною подход является самым совершенным, но он возник как результат тщательного изучения множества других методик. Его несомненными достоинствами являются логичность, простота и универсальность, а также то, что он объединил в себе лучшие черты других методик. Он позволяет сравнивать широкий спектр ценных бумаг, имеющихся на рынке. В идеале трейдер сможет делать заключения о причинах движения цен, — например, является ли всплеск цен началом новой восходящей тенденции или всего-навсего результатом массового покрытия коротких продаж Вместо того, чтобы перечислять многочисленные достоинства данного подхода, я представлю его на суд читателя. [c.83]

Направление главного тренда Индекса DAX30 изменяется, когда первое кольцо ФИ-спирали пробивается в точке Р, и это сопровождается новым максимумом на том же самом кольце ФИ-спирали в точке Q. Второе кольцо ФИ-спирали пробивается в впадине в точке R. В соответствии с правилом чередования можно ожидать, что в точке R цена рынка начнет подниматься к новому максимуму. Но в точке S рынок Индекса DAX30 делает новый минимум после того, как будет пробито третье кольцо ФИ-спирали и прежде, чем сильный рост сможет поднять рынок до пика в точке Т на третьем кольце ФИ-спирали. [c.154]