Как я говорил выше, традиционное отношение не учитывает еще один фактор взаимосвязь между объемом торговли опционами и открытым интересом. Показатель открытого интереса возрастает всякий раз, когда подписывается новый опцион. Если представить объем торговли опционами как процент от открытого интереса по опционам и, в свою очередь, выразить обе величины в долларах, можно получить еще одно отношение, имеющее высокую прогностическую ценность. Чтобы лучше понять взаимоотношение объема и открытого интереса, проанализируйте, что происходит на рынке фьючерсов (не опционов), когда объем торговли в тот или иной день превышает открытый интерес в тот же день. Это, в сущности, означает, что собственность на данном рынке перешла из рук в руки, а, следовательно, возможны изменения в характере развития рынка и в цене. Подобная ситуация возникает и с опционами, только на другом уровне. [c.151]

Необходимо отметить существование также сезонного фактора, оказывающего заметное влияние как на динамику показателя объема, так и на динамику цен. Для срочного рынка фьючерсов и опционов существенной является дата окончания срока действия ближайшего контракта (как правило конец каждого квартала). Для всего рынка существенно также окончание финансового года и календарного года Объемы совершаемых операций, как правило, в это время падают, а открытый интерес падает до минимальных значений. [c.108]

Поскольку я видел движение облаков на моем небесном рынке, я помещу еще один график, который будет двигаться вверх или вниз, в зависимости от того, передвинулось ли существующее облако выше или же ниже сформировалось новое облако. В любое время я могу получить дивергенцию между максимумов облаков и открытым интересом воздушных змеев и объемом змеев я получил бы сигнал на продажу Солнечных фьючерсов. [c.48]

ФИ-спирали могут применяться к любому торгуемому продукту. Но по нашему опыту лучше всего ФИ-спирали работают на продуктах с высоким открытым интересом и высокой ликвидностью — таких как финансовые фьючерсы или наличные валюты. Эти продукты имеют достаточную ликвидность, чтобы свободно входить в позиции, которыми мы хотим торговать, и выходить из них. [c.159]

Для создания фьючерса или опциона нужен один "бык" и один "медведь". "Бык" покупает контракт, если уверен, что цены будут выше. "Медведь" продает контракт, если уверен, что цены будут ниже. Когда они заключают сделку, открытый интерес увеличивается на один контракт. Одна сделка между "быками" и "медведем" вряд ли повлияет на рынок. Но когда сделки заключают тысячи игроков, то они ускоряют или обращают вспять рыночные тренды. [c.106]

Открытый интерес в явном виде можно встретить, например, при торговле товарными фьючерсами. На некоторых же рынках этот показатель в идеальном виде вообще нельзя определить. В основном он используется для определения текущей ликвидности рынка, заинтересованности в нем участников, обоснованности тех или иных ценовых движений. По степени важности открытый интерес стоит на третьем месте, но пренебрегать им не стоит. [c.12]

Открытый интерес — это всего лишь общее число длинных или коротких позиций, но не тех и других вместе, по фьючерсным или опционным контрактам на конкретный товар. Когда на фьючерсных рынках один трейдер покупает фьючерсный контракт, другой трейдер неминуемо продает один контракт В этой так называемой игре с нулевой суммой на каждого победителя есть проигравший. Во время краха фондового рынка в 1987 г. многие трейдеры, купившие фьючерсы на фондовые индексы, обанкротились. Эти трейдеры должны были купить свои позиции у кого-то еще, и все эти продавцы заработали состояния. Только когда позже покупатель продает свою позицию какому-то третьему лицу, который совершил короткую продажу, уменьшается открытый интерес. [c.244]

Открытый интерес в явном виде можно встретить, например, при торговле товарными фьючерсами. В основном он используется для определения текущей ликвидности рынка, заинтересованности в нем участников, обоснованности тех или иных ценовых движений. [c.415]

Суммируя материал данного раздела, следует сказать важно понимать воздействие, которое оказывают на рынок акций фьючерсы и опционы на момент истечения или рядом с датой истечения. Более того, это понимание может привести к прибыльным сделкам, если вы правильно определите позиции и намерения арбитражеров. Наблюдение за открытым интересом может помочь вам определить арбитражную позицию, так же как и получение надежных отчетов от брокеров с пола . В течение недели истечения, если вы решите торговать вместе с арбитражерами, самым безопасным способом будет использование хеджированной стратегии например, покупка опционов колл на ОЕХ и продажа против них фьючерсов на S P 500, но иногда можно также успешно применить простую покупку опционов колл. Нами показано, что активность на момент истечения часто может меняться на обратную на следующей за истечением неделе. Этим феноменом, возникающим после даты истечения, тоже можно торговать, применяя представленную систему торговли. [c.112]

Возможность возникновения такой ситуации беспокоит многие регулирующие органы. Они понимают, что занимающиеся этим крупные фирмы должны хеджировать свои позиции. Если рынок падает и эти фирмы короткие по многим путам, то для хеджирования этих коротких опционов они должны продать акции либо фьючерсы. Не кажется ли вам знакомой эта ситуация Именно это произошло во время краха 1987 года, когда толпа страхователей портфелей бросилась продавать фьючерсы. Конечно, никто не хочет увидеть повторение этого сценария. Крупные фирмы проявляют максимум энергии в поисках внебиржевых продавцов опционов пут, которые помогли бы сбалансировать их позиции. Самая беспокойная часть данного сценария в том, что никто не знает общий размер риска потенциальных убытков. Сведения об открытом интересе, которые должны сообщаться в отчетах, отсутствуют, потому что о таких сделках не составляется отчетов. Следовательно, всегда существует возможность, что драматичное падение рынка может обернуться новым крахом, если возникнет гонка за хеджированием внебиржевых позиций. [c.122]

Анализ показателей объема не так эффективен на рынках товарных фьючерсов, как на фондовом рынке. Во-первых, это связано с задержкой данных по фьючерсным сделкам на один день. Во-вторых, на фьючерсных товарных рынках существует весьма, на мой взгляд, неудобная практика анализа отдельных контрактов на основе суммарных показателей объема, вместо того, чтобы использовать реальные значения объема отдельно по каждому контракту. Правда, следует признать, что применение такого метода имеет веские основания. Но что делать, когда на одном и том же товарном рынке в один и тот же день цена закрытия на одни контракты повысилась, а на другие понизилась Дни, когда изменение цен в ходе торговой сессии достигает максимально допусти-Объем и открытый интерес 213 [c.213]

Начните с загрузки данных по интересующей вас акции или фьючерсу как минимум за последние два года. Разместите на экране лишь первоначальные данные, не глядя на то, что произошло потом. Откройте программу технического анализа, а также электронную таблицу. Самые важные клавиши компьютерной клавиатуры для трейдера — это Alt и Tab, так как они позволяют переключаться между двумя программами. Откройте два окна в своей аналитической программе одно для долгосрочного графика и его индикаторов, а другое для краткосрочного графика. Откройте электронную таблицу, запишите правила своей системы и создайте столбцы для текущей даты, даты и цены открытия, а также закрытия позиции. [c.142]

Лучше всего прогонять систему AB по выходным, загрузив все данные за неделю. Составьте электронную таблицу с отдельной строкой для каждой интересующей вас акции или фьючерса и внесите их символы в левый столбец. Вертикальные столбцы предназначены для внесения в них рейтингов А, В или С — по одному на каждый прогон. Подготовьте недельные и дневные шаблоны в своей аналитической программе. Примените недельный шаблон к первой акции. Похоже ли, что есть сигнал играть завтра Например, если вы играете только на повышение, а недельный тренд устойчиво падает, вы не будете покупать на следующей неделе. Пометьте эту акцию буквой С и переходите к следующей. Если вы увидите возможность сделки, взгляните на дневной шаблон. Есть ли основания играть в понедельник Если да, поставьте в таблицу рейтинг А . Если вы видите, что в понедельник оснований для открытия позиции нет, но они могут появиться позднее на неделе, поставьте рейтинг В . Переходите к следующей акции и повторяйте процедуру, пока не пройдете по всему списку. [c.277]

Изменение данных в колонке Открытые позиции служит важнейшим индикатором перспектив системы енот + фьючерс . Если отрытые позиции растут, то это говорит о том, что на фьючерсный рынок приходят новые действующие лица и у них есть интерес заключать сделки. Рост количества открытых позиций - серьёзное свидетельство в пользу укрепления текущей рыночной тенденции. Напротив, сокращение количества открытых позиций -весомый аргумент в пользу того, что текущая тенденция понемногу исчерпывает себя. [c.136]

График на рис. 1 называется графиком баров. Более полный пример на рис. 2, где показано ежедневное повеление цен, объем и открытый интерес по декабрьским фьючерсам на золото, торгуемого на Нью-Йоркской Товарной Ьирже на протяжении 7-месячного периода. [c.7]

Открытые полиции или открытый интерес (open interest) - эта количество неисполненных (outstanding) фьючерсных контрактов или общее количество коротких и длинных позиций, которые еще не были закрыты поставками либо соответствующими сделками на фьючерсных рынках. Паши две сделки могли изменить показатели открытого интереса, но не обязательно. Как вы увидите позже, это зависит от тога, какой ифок окажется вашим контрагентом по сделке. Идея открытой позиции уникальна для рынков фьючерсов и опционов. На рынках акций или облигаций ничего подобного нет. [c.11]

Приводимыми ниже индексными фьючерсами вес егце торгуют, но объем их горюн относительно низок, а открытый интерес о настоящее время составляет лишь долю тот, чти было когда-то. [c.209]

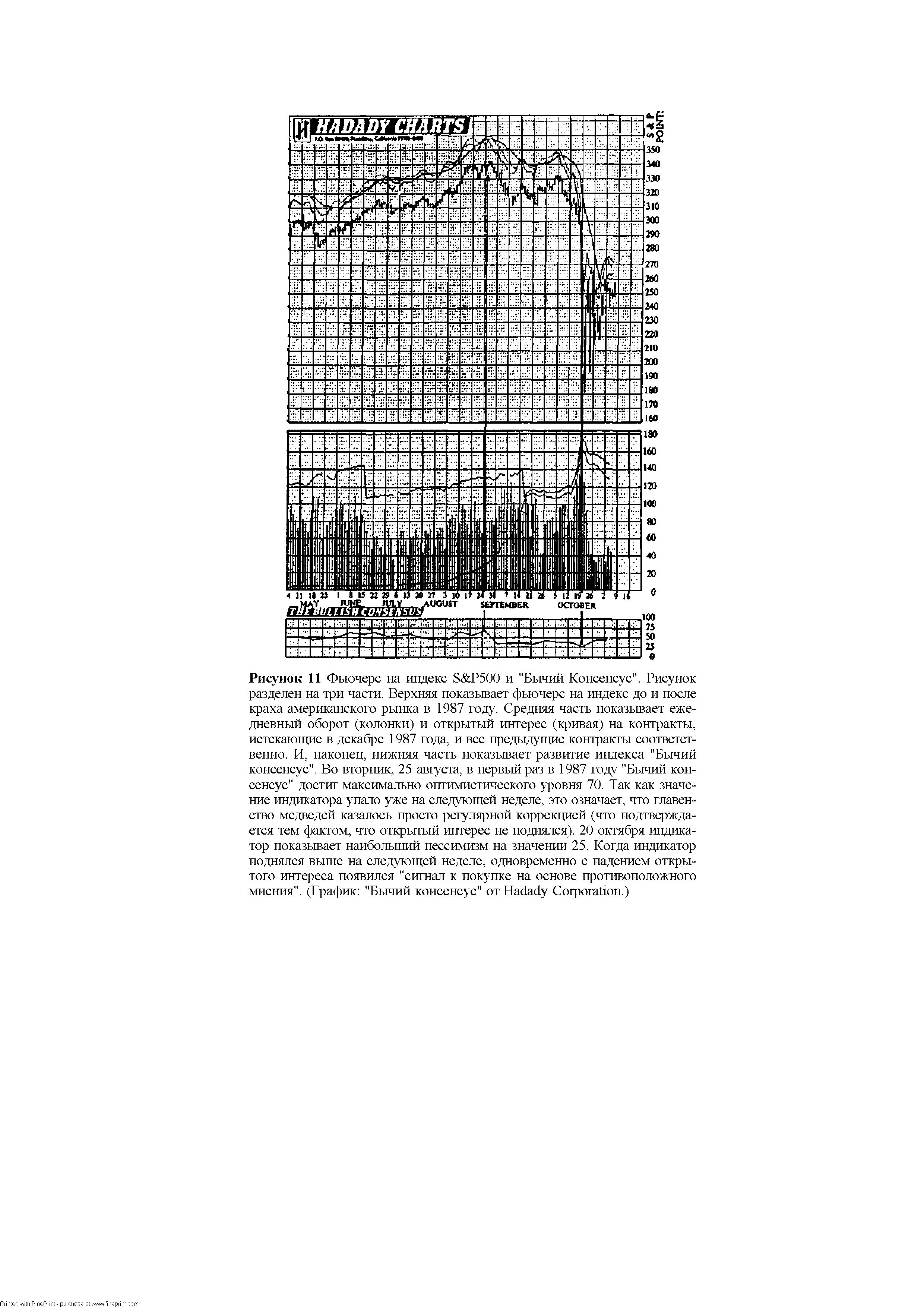

| Рисунок 11 Фьючерс на индекс S P500 и "Бычий Консенсус". Рисунок разделен на три части. Верхняя показывает фьючерс на индекс до и после краха американского рынка в 1987 году. Средняя часть показывает ежедневный оборот (колонки) и открытый интерес (кривая) на контракты, истекающие в декабре 1987 года, и все предыдущие контракты соответственно. И, наконец, нижняя часть показывает развитие индекса "Бычий консенсус". Во вторник, 25 августа, в первый раз в 1987 году "Бычий консенсус" достиг максимально оптимистического уровня 70. Так как значение индикатора упало уже на следующей неделе, это означает, что главенство медведей казалось просто регулярной коррекцией (что подтверждается тем фактом, что открытый интерес не поднялся). 20 октября индикатор показывает наибольший пессимизм на значении 25. Когда индикатор поднялся выше на следующей неделе, одновременно с падением открытого интереса появился "сигнал к покупке на основе противоположного мнения". (График "Бычий консенсус" OTHadady orporation.) |  |

Под открытым интересом (Open Interest) понимают число открытых контрактов (на тот же фьючерс по определенному товару) на конец торгового дня10. Его значение показывается сплошной или пунктирной линией на шкале, расположенной выше объема, но. ниже цены (рис. 3.20). [c.55]

Понятие открытого интереса знакомо трейдерам фьючерсов, но не всегда знакомо трейдерам, специализирующихся на акциях. Когда трейдер впервые осуществляет через свой счет сделку с конкретным опционом, говорят, что он осущестшшет открывающую сделку. Это справедливо как для первоначальной покупки, так и для первоначальной продажи опциона. Данная сделка прибавляется к значению открытого интереса по данной опционной серии. Позже, когда трейдер осуществляет сделку, устраняющую опцион с его торгового счета, говорят, что он осуществляет закрывающую сделку. Закрывающая сделка сокращает открытый интерес. Некоторые специалисты по техническому анализу следят за открытым интересом как за возможным индикатором будущего поведения цены базовой ценной бумаги. Причина, по которой мы упомянули об этом, в том, что при размещении опционного приказа надо указывать, открывающей или закрывающей является данная сделка. [c.8]

К тому моменту, когда Бэрингз исчерпал свои ресурсы, данная стратегия в определенной степени работала открытый интерес по фьючерсам на японский индекс находился на максимальном уровне за всю его историю. Это показатель того, что многие арбитражеры нагрузились данными позициями под завязку. К несчастью, японский фондовый рынок упал еще ниже в связи с реальной рыночной ситуацией, и Бэрингз был стерт с лица земли, поскольку к тому моменту арбитражеры были не только шорт по стрэддлам, но и лонг по огромному числу индексных фьючерсов. Прибавьте к этому факт покупки этих фьючерсов по завышенным ценам, еще больше увеличивавший их убытки, и вы получите историю того, как веками работавшее учреждение выходит из бизнеса за очень непродолжительное время. Реальная проблема, конечно, состояла в том, что трейдер банка или его контролеры должны были покрыть часть или все короткие путы, когда непокрытые стрэддлы впервые попачи в беду. Это означало принять убыток, но тогда бы они до сих пор продолжали работать. [c.90]

NYMEX запустил первый фьючерсный контракт на природный газ в апреле 1990 года. Объемы торгов и открытый интерес выросли быстро, а контракт стал самым быстрорастущим фьючерсом в истории биржи. [c.48]