Оценка кредитоспособности и риска банкротства. [c.244]

Козлова О.И. и др. Оценка кредитоспособности предприятий. М. АО АРГО , 1993. [c.328]

Изменение этого показателя отражает тенденции в сфере прибыльности и кредитоспособности заемщика. Однако точную оценку кредитоспособности можно дать лишь на основе количественного анализа коэффициентов. [c.402]

Рейтинг заемщика представляет собой комплексную оценку кредитоспособности клиента банка, которая проводится на основе результатов трех первых разделов. Сущность рейтинговой оценки заключается в следующем. [c.405]

Методика балльной оценки кредитоспособности фирм ( Дойче банк ) [c.406]

Для оценки кредитоспособности клиента банк использует различные источники информации. [c.407]

Основным источником информации для оценки кредитоспособности хозяйственных организаций служит их баланс с объяснительной запиской. Анализ баланса позволяет определить, какими средствами располагает организация и какой но величине кредит эти средства обеспечивают. [c.408]

Однако анализ баланса дает лишь общее представление о кредитоспособности. Поэтому для расчета качественных показателей кредитоспособности используют данные оперативного учета, финансового планирования, сведения, накапливаемые в банках, в статистических органах, данные анкеты клиентов, информацию поставщиков, результаты обработки данных обследования по специальным программам, сведения специализированных бюро по оценке кредитоспособности хозяйственных организаций. [c.409]

Анализ и оценка кредитоспособности заемщика [c.349]

Получение коммерческими организациями кредитов и предоставление их банками связано с еще более трудоемкой работой — с оценкой кредитоспособности заемщика. [c.350]

Сбербанк России разработал Методику оценки кредитоспособности заемщика, включающую два раздела а) количественная оценка финансового состояния организации-заемщика по системе показателей б) качественный анализ рисков. [c.355]

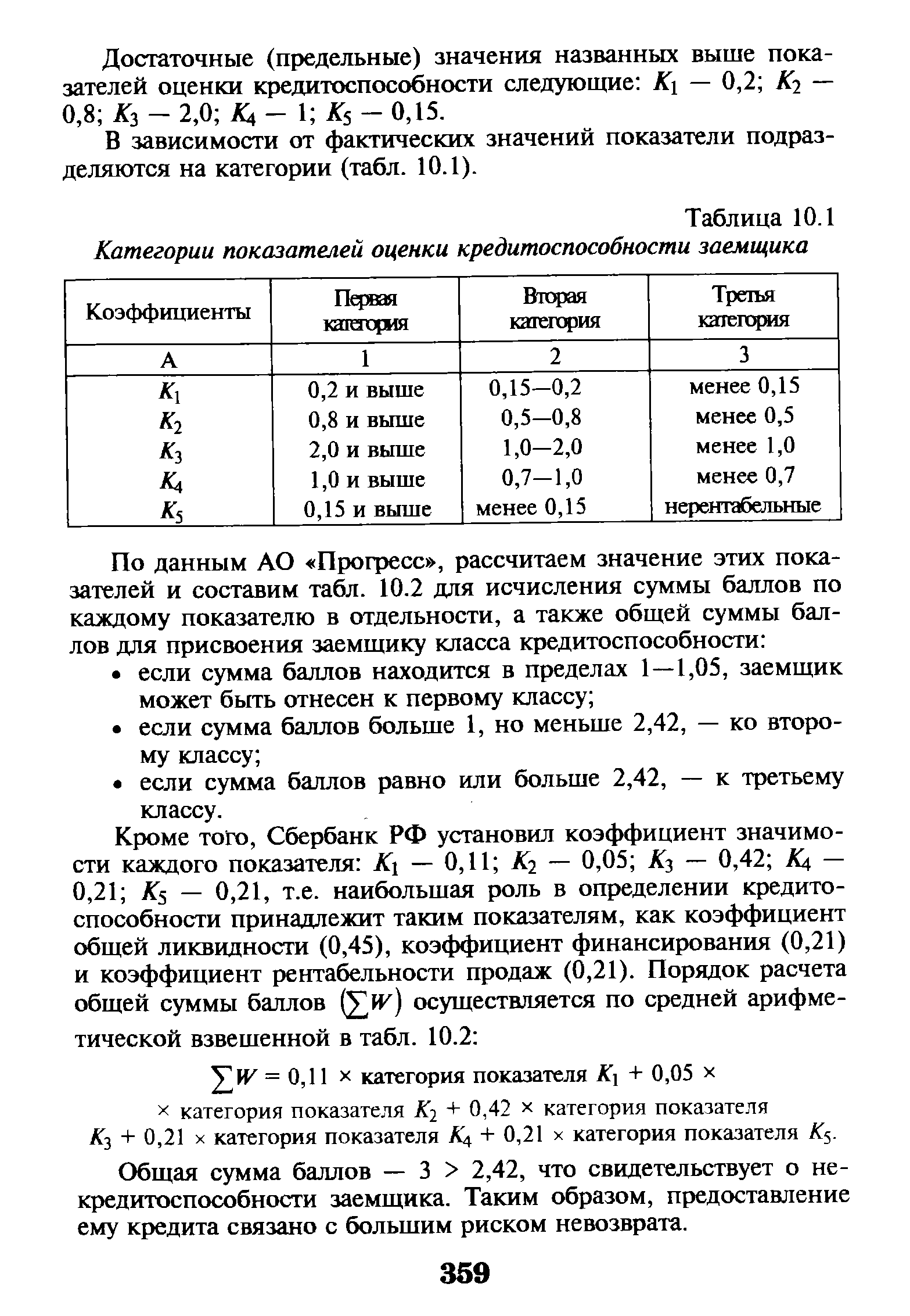

Достаточные (предельные) значения названных выше показателей оценки кредитоспособности следующие К — 0,2 KI — 0,8 К3 - 2,0 , - 1 К5 - 0,15. [c.359]

| Таблица 10.1 Категории показателей оценки кредитоспособности заемщика |  |

Наряду с количественными показателями оценки кредитоспособности заемщика банки-кредиторы используют для этих целей совокупность качественных показателей, представляющих собой относительные величины сравнения — коэффициенты, которые можно объединить в пять групп (табл. 10.3) [c.361]

В-третьих, для объективной оценки кредитоспособности заемщика рекомендуется предполагаемые коэффициенты исчислять не менее чем за два года, в том числе — в поквартальном разрезе. Только с учетом объективно складывающейся динамики показателей можно выработать обоснованное суждение о платежеспособности заемщика. [c.362]

Кредитоспособность - такое состояние финансового положения предприятия, которое позволяет получить кредит и своевременно его возвратить. При оценке кредитоспособности принимаются во внимание кредитная история и репутация заемщика, наличие и состав его имущества, состояние экономической и рыночной конъюнктуры, устойчивость финансового состояния и другие показатели деятельности предприятия. В настоящее время кредитоспособность заемщиков определяется по системе определенных показателей, рассчитываемых по данным баланса. К числу таких показателей относятся ликвидность баланса, платежеспособность предприятия, финансовая устойчивость и деловая активность. [c.504]

Произведите оценку кредитоспособности ссудозаемщика на момент представления заявки на пролонгацию кредита и определите динамику кредитоспособности за прошедший период. [c.512]

Оценка кредитоспособности заемщика. Этот фрагмент анализа выполняется многими коммерческими банками, сталкивающимися с необходимостью принять решение в отношении возможности и условий предоставления кредита потенциальному заемщику. Безусловно, решение обычно принимается, во-первых, под влиянием целого ряда факторов как объективного, так и субъективного порядка, и, во-вторых, оно всегда индивидуализировано в отношении заемщика. Общая идея оценки кредитоспособности такова. [c.365]

Именно последний вариант анализа нашел применение, в частности, в методике рейтинговой оценки кредитоспособности заемщиков, используемой в течение ряда лет одним из банков Санкт-Петербурга. Общая логика этой методики такова. [c.367]

Оценка кредитоспособности. Кредитоспособность — это возможность, имеющаяся у предприятия для своевременного погашения кредитов. Следует учесть, что кредитоспособность - это не только наличие у предприятия возможности вернуть кредит, но и уплатить проценты за него. [c.108]

Для оценки кредитоспособности предприятия применяются различные методы. [c.108]

Основными показателями для оценки кредитоспособности предприятия являются [c.108]

Как известно, под ликвидными активами подразумеваются оборотные активы за вычетом запасов и других позиций, которые нельзя немедленно обратить в деньги. Если в составе оборотных активов преобладает дебиторская задолженность, для оценки кредитоспособности предприятия важно, существует ли резерв на случай безнадежной дебиторской задолженности. [c.110]

Оценка кредитоспособности предприятия. [c.119]

При оценке кредитоспособности банки широко используют коэффициент текущей ликвидности. Считается, что если этот коэффициент ниже 1, то банк имеет дело с неплатежеспособным предприятием и кредит может быть выдан только на особых условиях. При уровне данного коэффициента в пределах 1-1,5 имеется определенный риск своевременного взыскания долга, при уровне коэффициента свыше 1,5 гарантии обеспеченности долга и его возврата достаточны. [c.62]

Установив условия реализации, которые должны быть предложены, фирме следует рассмотреть отдельные кредитные заявки и оценить вероятность безнадежного долга и задержки платежа. Процедура оценки кредитоспособности включает в себя три взаимосвязанных шага получение информации о лице, сделавшем заявку на кредит анализ этой информации с целью определения его кредитоспособности и вынесение решения о предоставлении кредита. В свою очередь, при вынесении решения о предоставлении кредита определяется, нужно ли предоставлять кредит и каков должен быть его максимальный размер. [c.284]

Оценки кредитоспособности и отчеты о кредитных операциях. [c.286]

Хотя количественный подход был разработан для измерения способности "обслуживать" коммерческий кредит, для большей части компаний при оценке имеющейся информации окончательное решение о предоставлении кредита базируется на позиции аналитика. В потребительском кредите, где различные характеристики личности количественно измеримы и решение о предоставлении кредита принимается на основании данных об общей задолженности, успешно применяются числовые оценки. Пластиковые кредитные карточки, которые есть у многих из вас, часто выдаются после получения данных системы проверки кредитоспособности, в том числе таких характеристик, как возраст, профессия, стаж работы, размер личной собственности, срок проживания в данном месте, телефон и годовой доход. Систему числовых оценок используют и компании, предоставляющие коммерческий кредит. В связи с общим ростом коммерческого кредита множество компаний обнаружили, что заслуживают внимания числовые оценки кредитоспособности для отсева принимаемых и отклоняемых заявок. Затем аналитик может направить свои усилия на оценку дополнительных заявок. [c.289]

Финансовое состояние предприятия характеризуется его платежеспособностью (наличием финансовых ресурсов для погашения задолженностей по предстоящим платежам на определенную дату) и кредитоспособностью. Оценка кредитоспособности предприятий основывается на показателях, которые отражают эффективность их работы и уровень технического развития. С целью выявления кредитоспособности анализируют темпы роста реализации и прибыли, запасы товарно-материальных ценностей и собственные источники формирования оборотных средств, состояние использования основных фондов и другие показатели. Кроме того, учитывают соблюдение предприятиями договорных обязательств, платежной дисциплины, перспективы его развития, внедрение достижений научно-технического прогресса. Расчеты показателей кредитоспособности целесообразно проводить за два-три года, чтобы проследить их ди-ннмику. [c.356]

Учитывая многообразие показателей финансовой устойчивости, различие в уровне их критических оценок и возникающие в связи с этим сложности в оценке кредитоспособности предприятия и риска его банкротства, многие отечественные и зарубежные экономисты рекомендуют производить интегральную оценку финансовой устойчивости на основе скорингового анализа. Методика кредитного скоринга впервые была предложена американским экономистом Д. Дюраном в начале 40-х годов XX в. [c.317]

Раскрывая интересы банка в оценке кредитоспособности заемщика, следует подчеркнуть целесообразность и последовательность его действий в отношении будущего клиента. Предполагаемую доследовательность действий можно сгруппировать в четыре этапа. [c.350]

Предполагаемая система количественных и качественных показателей оценки кредитоспособности заемщика с успехом может широко использоваться как кредитными отделами банков при рассмотрении кредитных заявок, оценке бизнес-риска и финансового риска, так и кредитозаемщиками при составлении бизнес-плана для обоснования необходимости и целесообразности получения кредита. [c.362]

Принцип древовидной структуры системы показателей предполагает, что чаще всего в системе должны наличествовать частные и обобщающие показатели, причем наиболее оптимальным считается обеспечение логического развертывания частных показателей в обобщающие. Подобная логика не является чем-то принципиально новым. В частности, ресурсы предприятия могут быть сведены в три группы — материальные, трудовые и финансовые причем соотношение между этими видами ресурсов, во-первых, может зависеть от вида деятельности (например, в компаниях, работающих в сфере высоких технологий, значимость расходов, связанных с трудовыми ресурсами, может быть относительно меньшей в финансовых компаниях высока значимость финансовых ресурсов и т.п.) и, во-вторых, безусловно управляемо. Эффективность каждого вида ресурсов оценивается собственными показателями (фондоотдача, производительность труда, оборачиваемость), которые играют роль частных показателей системы вместе с тем эти показатели вполне логично могут быть дополнены небольшим числом обобщающих индикаторов, например, ре-сурсоотдачей. Этот подход достаточно широко применяется в финансовом анализе ниже будет приведена методика оценки кредитоспособности заемщика, основывающаяся на идее использования одного обобщающего и нескольких частных показателей. [c.91]