Если информационные преимущества отсутствуют и все воспринимают происходящие изменения одинаково, то можно говорить просто об изменении совокупного спекулятивного спроса на деньги. Совершенно иная ситуация возникает в случае, когда экономические субъекты оценивают изменения в норме процента и других показателей по-разному, и когда некоторые из них получают информационные преимущества перед остальными. В этом случае возникает большая спекулятивная игра, состоящая в том, чтобы покупать имущество, когда его цена значительно ниже равновесной, и продавать - когда она значительно выше. Чтобы увеличить прибыль, субъект может играть на понижение, когда он собирается покупать, и играть на повышение, когда он собирается продать. Успех в [c.18]

Поскольку Устав МВФ допускал лишь разовые девальвации и ревальвации, то в ожидании их усиливались движение горячих денег, спекулятивная игра на понижение курса слабых валют и на повышение курса сильных валют. Межгосударственное валютное регулирование через МВФ оказалось почти безрезультатным. Его кредиты были недостаточны для покрытия даже временного дефицита платежных балансов и поддержки валют. [c.79]

Девальвация французского франка. Детонатором валютного кризиса послужила валютная спекуляция — игра на понижение курса франка и повышение курса марки ФРГ в ожидании ее ревальвации. Наступление марки на франк сопровождалось политическим давлением Бонна на Париж и отливом капиталов из Франции, в основном в ФРГ, что вызвало сокращение официальных золото-валютных резервов страны (с 6,6 млрд долл. в мае [c.80]

I этап. Определение возможного диапазона понижения цен для увеличения массы получаемой прибыли в результате роста объема продаж. Оценивается эластичность спроса, и с помощью рыночных экспериментов подтверждается ожидаемый процент прироста объема продаж за счет понижения цены. Причем в ходе эксперимента конкуренты не должны обнаружить намерения масштабного снижения цен. В связи с тем что проведение экспериментов требует значительного времени при отсутствии гарантий конфиденциальности, обычно на данном этапе ограничиваются только расчетами и обоснованиями. При этом необходимо учесть динамический эффект снижения себестоимости, который инициируется следующей последовательностью действий понижение цен приводит к увеличению продаж и, соответственно, ведет к росту объема производства, что, в свою очередь, снижает себестоимость единицы продукции ( эффект масштаба ). Правильно спланированная игра на понижение , таким образом, не только приводит к росту объема продаж, но и сохранению маржи (удельной прибыли), так как в конечном итоге уменьшение цены ведет к сокращению себестоимости продукции. [c.157]

Фондовый рынок, рассматриваемый изнутри , с точки зрения одного из его участников, может быть представлен как система эмитент—посредник-инвестор , которая интегрируется механизмом обслуживания отношений между ними (инфраструктурой). С этих позиций одним из основных факторов, снижающих инвестиционную привлекательность акций российских предприятий, является качество эмитента. Еще одним фактором, оказывающим негативное воздействие на динамику рынка акций, можно считать определенное психологическое отчуждение эмитентов от рынка. Эмитент, учитывая ненадежные перспективы собственной платежеспособности и опасаясь негативных последствий для производственного процесса рыночных манипуляций (биржевые спекуляции, возможность инспирированной игры на понижение и пр.) с эмитированными им ценными бумагами, воздерживается от рыночной экспансии. Основная часть предприятий предпочитает инвестировать собственные средства, не связывая себя обязательствами перед рынком. [c.422]

Главная особенность опционов и фьючерсов, как вторых производных действительного капитала, заключается в том, что в своей динамике они относительно обособлены от рынков акций и облигаций, поэтому сделки с опционами, заключаемые в расчете на падение курсов, практически не затрагивают движение курсов акций и в отличии от обычной игры на понижение не ведут к сильной дестабилизации конъюнктуры на бирже. [c.31]

На фьючерсных рынках спекулянты представлены двумя основными группами игроками на понижение и игроками на повышение. Игра на понижение осуществляется продажей фьючерса с целью его последующей покупки по более низкой цене (медведи). Игра на повышение осуществляется покупкой фьючерса с целью его последующей продажи по более высокой цене (быки). Еще спекулянты различаются по методам ведения своих операций, по стратегии и тактике торговли. С этой точки зрения выделяют [c.50]

Комиссией правило Юа—1 об игре на понижение, возможно, спасло от разорения очень многих. [c.38]

Как же играть на понижение курса Для этого вам надо позвонить брокеру и попросить у него в долг, скажем, одну акцию компании XXX (на самом деле никто не играет одной акцией, но так удобнее объяснить суть игры). Брокер по компьютеру проверит, есть ли такая акция у других его клиентов или в другой брокерской фирме, и, если эта акция доступна, он сообщит вам, что вы получили в долг одну акцию компании XXX. Обратите внимание, что вы получили в долг не деньги, а акцию. И со временем одну акцию компании XXX вам и надо вернуть брокеру, вернее — тому человеку, у которого брокер взял эту акцию. Вы предполагаете, что цена этой акции скоро упадет, и потому, получив, немедленно продаете ее по текущей цене, допустим, 10 /4 доллара. Далее вы ждете и, если покупная цена упала, скажем, до 8 А доллара, покупаете такую же акцию по новой цене и возвращаете ее брокеру. Таким образом, продав по 10 /4 и купив по 8 / , вы получили прибыль 2 доллара. [c.38]

Такая игра может быть очень опасной. Если в простой игре на повышение максимальные потери составляют сумму, которую вы вложили в акции, т.е. в нашем примере 10 /2 доллара, то при игре на понижение ваши потери теоретически могут быть бесконечно большими, так как вы обязаны вернуть акцию, как бы много она ни стоила. Если, например, цена акции выросла до 100 /2 доллара и вы на этой цене вынуждены закрыть позицию, т.е. покупать акцию для возврата, то ваши потери составят 100 /2 Ю /2 = 90 долларов. Таких денег у вас может просто не быть, поэтому брокер, конечно, постарается не допустит таких потерь. Он позвонит вам уже при цене акции 25—30 долларов и попросит для гарантии добавить деньги на счет, а если вы откажетесь, то сам закроет вашу позицию. Вы не только понесете потери, но и будете наказаны например, вам не разрешат далее покупать акции без достаточного количества денег на счету и т. п. [c.38]

Но это еще не все проблемы игры на понижение. Проведя домашний анализ и решив начать игру на понижение, вы можете услышать от брокера (или получить сообщение по компьютеру), что данные акции не доступны, т.е. брокеру (компьютеру) не удалось найти никого, кто бы дал эти акции в долг. [c.38]

Главную же проблему создает упомянутое выше правило 10а— 1, которое гласит, что игру на понижение можно начинать только в том случае, если последняя продажная цена данных акций была выше, чем предпоследняя. Что это значит [c.39]

В нашем примере игры на понижение профессионал поставил бы предел на 10 долларов. Он, как и вы, не сумел бы открыть позицию по 10 Д, но не открыл бы позицию и так низко. В течение дня цена может колебаться и в какой-то момент коснуться указанного предела. В результате, профессионал начал бы игру на понижение не с 9 >Д, как новичок, а с 10 долларов. [c.39]

Есть еще ряд нюансов, которые нужно знать, начиная игру на понижение. Если выбранная вами компания платит дивиденды, то на время вашей игры эти дивиденды реальным владельцам акций будете платить вы. Кроме того, если акции, которые вы одолжили у брокера, понадобятся их владельцам (например, для продажи) и если брокер не сумеет найти их в другом месте, то вам придется обязательно вернуть ваш долг, а для этого купить акции по текущей цене, которая вас может не устраивать. Но это случается весьма редко и только в случае акций, выпущенных небольшими компаниями. Неплохо также узнать, платит ли ваша брокерская фирма проценты от суммы, вырученной за продажу акций при начале игры на понижение по этому вопросу разные фирмы имеют разную политику. Некоторые брокерские фирмы вводят свои дополнительные преграды для игры на понижение, например, не разрешают использовать акции, цена которых менее 5 долларов. [c.39]

Есть старая биржевая махинация под названием угол , которая настолько часто употреблялась в США в девятнадцатом веке, что существовала поговорка все большие состояния сделаны углами . Что это такое Представьте себе небольшую фирму с небольшим числом выпушенных акций. Вы договариваетесь с группой лиц и начинаете покупать большие партии акций этой фирмы, так что скоро уже контролируете их подавляющую часть. Цены резко растут, но, так как у фирмы нет никаких положительных новостей, это привлекает любителей игры на понижение. Они, как мы уже выяснили, должны взять акции взаймы, но взять их можно только у вашей группы, ситуация под вашим контролем. Вы охотно даете акции, новые хозяева, стремясь стимулировать понижение, продают их по более низкой цене, вы снова покупаете и ждете. Когда приходит пора отдавать акции (вы, понятно, торопите бедных игроков), то купить эти акции можно опять только у вас. По цене, которую вы укажете, а она, естественно, будет очень высокой. Игроки на понижение загнаны в угол [c.44]

Уменьшить налоги за счет продажи акций практически невозможно, но можно перенести часть прибыли на следующий финансовый год. Если ваши акции выросли в цене, но вы не хотите их продавать, чтобы не платить налоги в данном году, то можно до конца года начать одновременную игру на понижение курса своих акций. Количество акций при игре на понижение должно быть равно количеству акций, которые вы купили раньше. Играя на повышение и понижение одновременно, вы как бы фиксируете текущую цену, дожидаетесь начала следующего года и тогда закрываете обе позиции. Прибыль сохранена за вычетом небольших брокерских комиссионных, а уплата налогов на эту прибыль перенесена на следующий год. [c.45]

Этот же метод можно использовать для сохранения прибыли, если вам удалось получить акции по цене ниже рыночной. Различные фирмы, часто продают акции своим сотрудникам по низкой цене, но с условием держать эти акции не менее года. Вы боитесь, что акции упадут в цене, и, продолжая держать акции, которые предоставила вам фирма, начинаете в течение этого года игру на понижение с тем же количеством акций. При этом, как бы ни менялась цена ваших акций, ваша прибыль фиксирована. Единственное неудобство такого метода заключается в необходимости иметь резервный капитал для игры на понижение. [c.45]

Представьте себе, что вы — типичный трейдер и играете на повышение курса акций. Вам повезло, и вы точно поймали локальный минимум, т.е. купили акции по относительно низкой цене. После объявления благоприятных экономических новостей на рынке начинаются интенсивные покупки акций, и их котировка возрастает. Но вы понимаете, что долго это продолжаться не будет и вскоре нужно будет срочно все продавать. В какой-то момент появляются признаки, что интерес к вашим компаниям начинает угасать. Например, уменьшился объем каждой покупки если совсем недавно акции покупали десятками тысяч, то сейчас уже только по несколько сотен. Общий объем торговли за день может оставаться большим, но изменились покупатели если раньше покупали профессионалы и крупные финансовые институты, то сейчас остались в основном любители с маленьким капиталом. Поняв, что умные деньги стали выходить из игры, вы (и многие другие ) принимаете решение продавать и начинать игру на понижение. Цена акций, естественно, падает, и в проигрыше остаются те, кто купил близко к максимуму. Около локального минимума продаются мелкие партии акций — это любители, купив на максимуме, отчаянно пытаются спасти свои деньги. Профессио- [c.71]

Отметим, что в письмах-предсказаниях чаще встречаются положительные отзывы о рынке, т.е. авторы любят предсказывать рост акций. Это связано с коммерческим характером таких писем, которые почти всегда платные. Обычно средний инвестор в США играет на повышение, т.е. покупает акции и ждет, когда они вырастут. Игра на понижение среди непрофессионалов весьма непопулярна, так как она считается опасной и не приносящей больших прибылей. Авторы писем знают это и, стараясь угодить читателям, рекомендуют в основном покупки акций, а для большей уверенности инвесторов предсказывают рост рынка. Во время падений рынка, когда следует рекомендовать продажу акций или игру на понижение, письма-предсказания становятся весьма непопулярными, так как и рекомендации продаж акций (чаще всего с потерями), и рекомендации игры на понижение не находят отклика среди читателей. [c.87]

Какой же можно сделать вывод А очень простой Вы можете быстро выиграть большие деньги, если будете отнимать их у неопытных трейдеров или у начинающих инвесторов, купивших или продавших акции в неподходящий момент. Является ли это аморальным Вероятно, да, но не более, чем ваши удачи в казино, где вы также отнимаете деньги у неудачников. Все участники биржевой игры подписывают у брокеров бумагу, что они понимают риск, присущий такой игре, и принимают в ней участие добровольно. В любом случае, такие игры разрешены законом, хотя на бирже существуют правила, немного ограничивающие активность зубров . Мы уже говорили о препонах при игре на понижение курса акций. Отметим также, что в США есть правило, останавливающее биржевую торговлю при очень сильном падении рыночных индексов за один день. На следующий день она возобновляется, но у инвесторов и трейдеров появляется передышка, чтобы спокойно подумать и не принимать эмоциональных решений. [c.152]

Существует и другой подход к выбору компаний для трейдинга. Сначала анализируют фундаментальные показатели многих компаний и составляют списки хороших и плохих компаний. Далее начинают ежедневное отслеживание поведения акций отобранных компаний и при соответствующих условиях покупают или продают акции из этих списков. Игра на повышение курса проводится только акциями хороших компаний, а для игры на понижение используют акции только плохих компаний. [c.157]

Рассмотрим акции компании AB , которые, допустим, стоили 20 долларов. После опубликования хорошего отчета ее акции начали расти в цене и достигли предела 25 долларов. Очень многие купили эти акции во время их роста в диапазоне цены 20—25 долларов. Далее приток покупателей стал меньше, и цена акций начала падать, так как многие трейдеры, купив акции в начале процесса и убедившись в замедлении роста цены, стали их продавать с хорошей прибылью. Трейдеры, купившие акции вблизи 25 долларов, тоже начали их продавать, чтобы не допустить потерь. Некоторые начинают игру на понижение. Так продолжается до тех пор, пока цена снова приблизится к 20 долларам. К этому моменту количество продавцов резко уменьшается, и появляются покупатели, которые не успели использовать момент первого подъема, а теперь хотят купить акции по низкой цене. Одновременно начинают закрывать свои позиции трейдеры, игравшие на понижение курса акций. Акции начинают расти в цене и достигают снова 25 долларов. Вторичная волна покупателей знает, что при первом подъеме эта цена была максимальной, и по мере приближения к ней многие из них начинают продажу акций. Кроме того, многие купили эти акции вблизи цены 25 долларов при первом подъеме. Пережив и переждав падение акций до 20 долларов, такие игроки мечтают избавиться от этих проклятых бумаг, которые заставили их понервничать в период падения. Около 25 долларов они также начинают продавать. Рост акций замедляется, и затем происходит их новое падение. Так возникают колебания цены. [c.158]

Цена достигла 25 долларов, которые вы поставили своим пределом. Будете ли вы продавать акции по такой цене Что за вопрос, скажете вы Цель достигнута, а в предыдущих главах было написано, что только глупцы цепляются за последний доллар прибыли. Надо продавать и как можно быстрее Давайте не будем торопиться, а постараемся проанализировать шансы акций вырасти в цене дальше. Представим, что никаких плохих новостей у компании за этот период не было, у рынка в целом — тоже. А что происходит с вашими акциями Если рост их цены сопровождался увеличением объема торговли, то есть шанс прорыва уровня сопротивления. Поставьте стоп на 24 и пусть рынок сам разрешит ваши сомнения. Если акции пойдут наверх дальше, то это великолепный случай, который мы потом рассмотрим отдельно. Если акции начнут падать, то прибыль 4 доллара на акцию у вас в кармане, и вы, продав акции, можете начинать игру на понижение. Колебания [c.164]

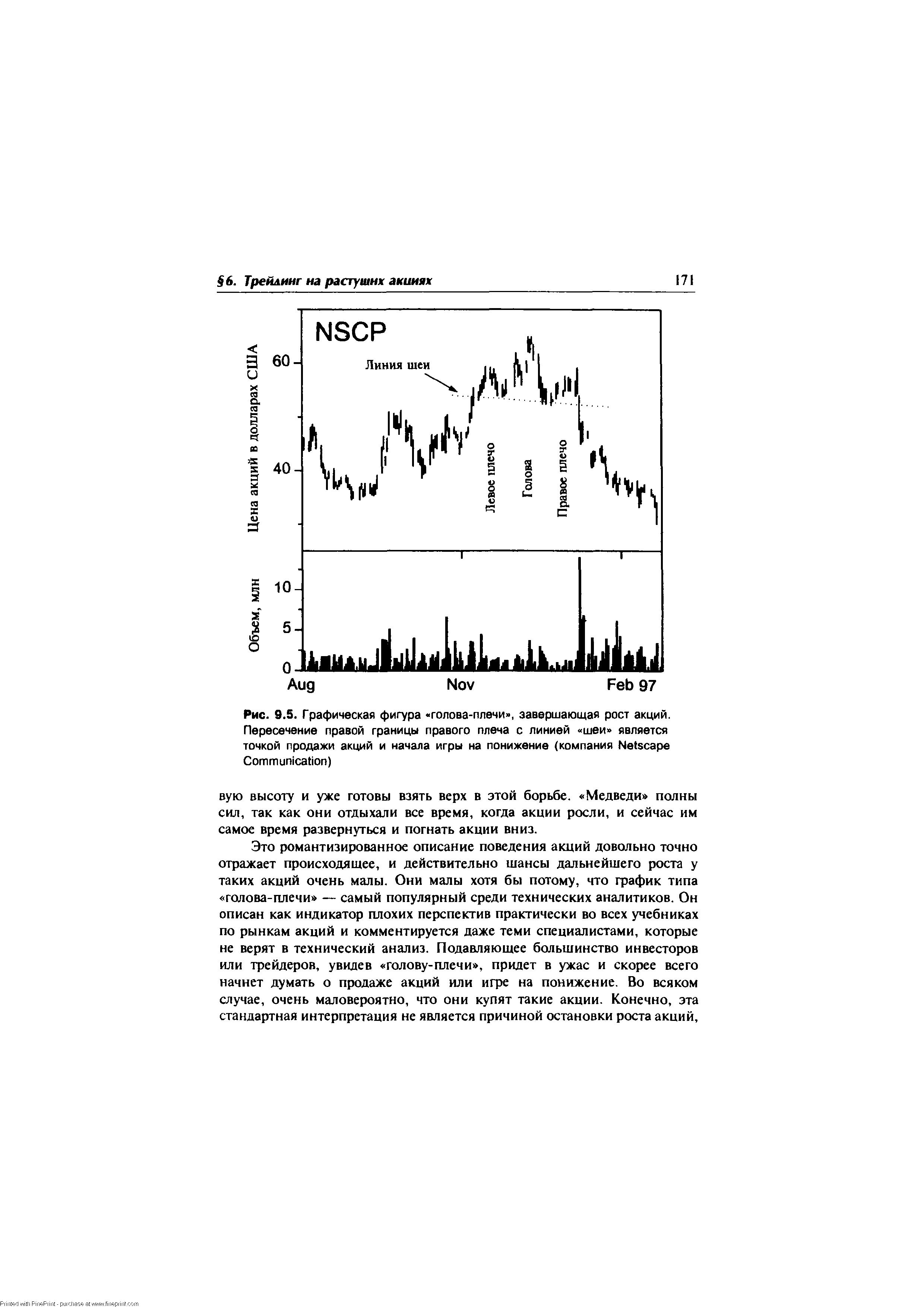

Теперь обратим внимание на некоторые признаки окончания роста акций, которые помогут при определении момента продажи акций или начала игры на понижение курса. [c.170]

Это романтизированное описание поведения акций довольно точно отражает происходящее, и действительно шансы дальнейшего роста у таких акций очень малы. Они малы хотя бы потому, что график типа голова-плечи — самый популярный среди технических аналитиков. Он описан как индикатор плохих перспектив практически во всех учебниках по рынкам акций и комментируется даже теми специалистами, которые не верят в технический анализ. Подавляющее большинство инвесторов или трейдеров, увидев голову-плечи , придет в ужас и скорее всего начнет думать о продаже акций или игре на понижение. Во всяком случае, очень маловероятно, что они купят такие акции. Конечно, эта стандартная интерпретация не является причиной остановки роста акций, [c.171]

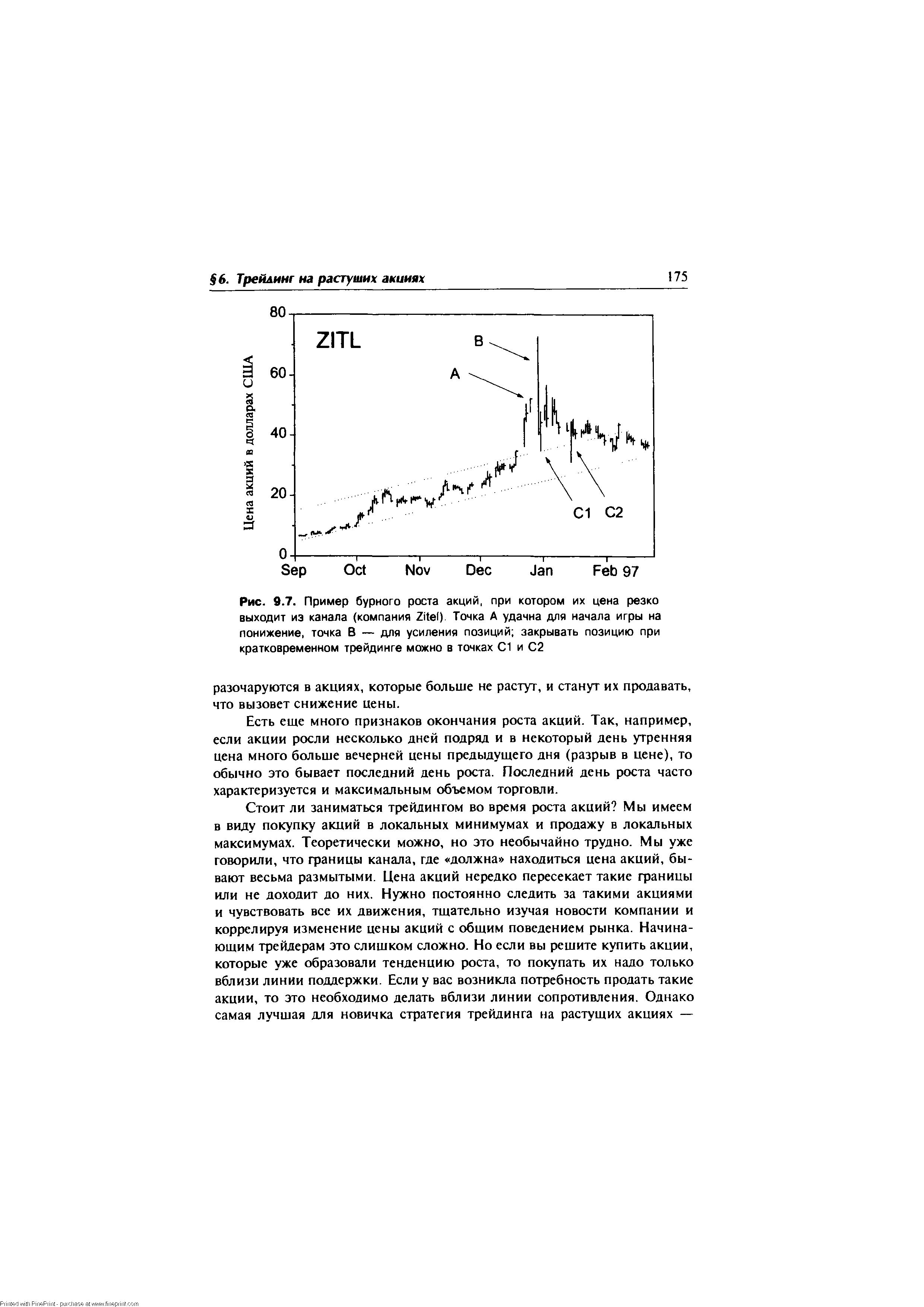

Что происходит, если акции с перезрелой тенденцией роста, несмотря на образование головы-плечей , все же начали расти Это уникальный случай для трейдеров. В точке, которую мы указали как точку продажи, многие игроки не только продали акции, но и начали играть на понижение. В случае начала роста акций они быстро закрывают свои позиции и переходят к интенсивной покупке акций. Цена начинает бурно расти, что дает возможность опытным трейдерам получить хорошую прибыль за короткий срок. [c.173]

Имея такие акции, демонстрирующие всплеск, трейдер должен начать внимательно следить за ними, ставя стоп где-то посередине между текущей ценой акций и линией сопротивления канала. Если такой рост продолжается три-четыре дня, то лучше продать акции, так как очень вероятно возникновение существенной коррекции. Такая ситуация весьма благоприятна для игры на понижение курса, о чем мы подробно расскажем в специальном разделе. [c.174]

Среди срочных сделок спекулятивного характера с иностранной валютой различаются игра на понижение и игра на повышение курса валюты. Если ожидается падение курса валюты, понижатели продают ее по существующему в данный момент форвардному курсу, с тем чтобы через определенный срок поставить покупателям эту валюту, которую они в случае благоприятной для них динамики курса смогут дешево купить на рынке, получив таким образом прибыль в виде курсовой разницы. Если ожидается повышение курса, повышатели скупают валюту на срок в надежде при его наступлении получить ее от продавца по курсу, зафиксированному в момент сделки, и продать эту валюту по более высокому курсу. Подобные сделки обычно заключаются в массовом масштабе в ожидании официальной девальвации или ревальвации. [c.360]

Или обратный способ - находить пирамиды, которые быстрее всего падают, и играть на понижение (shorting). При этом способе бизнесмен берёт взаймы бумажки, которые являются предметом пирамиды, и продаёт их по текущей цене. Когда пирамида рушится, он покупает бумажки по новой гораздо более низкой цене и отдаёт долг. [c.668]

Цены на акции постоянно колеблются вверх — вниз. Поэтому профессионалы и опытные любители обычно половину времени играют на повышение курса, а половину — на понижение. Игра на понижение курса более сложна. Есть данные, что эту возможность используют только 10-20 % игроков. В основном это обусловлено большей опасностью такой игры и еще особыми ограничениями, которые для нее существуют. Эти специально вводимые препоны связаны с тем, что активная массовая игра на понижение может привести к резкому падению цен акций и вызвать разорение многих инвесторов. Самой бирже безразлично, что происходит с инвесторами и трейдерами, об этом беспокоится специальная комиссия SE (Se uruties and Ex hange ommision), существующая в США с 1934 года и утверждаемая президентом. Мы еше расскажем о различных правилах биржевой игры, а сейчас только заметим, что разработанное [c.37]

Представьте, что вы смотрите на экран компьютера и видите, что продажные цены (bid) акции XXX начинают идти вниз 10 /2, 10 /2, 10 Д, Ю, 9 3А — наблюдается падение курса. При цене 10 Д вы хотите начать игру на понижение, но пока из-за правила Юа—1 (на американском биржевом жаргоне — upti k rule) это невозможно, ибо за последнее время ни разу не было повышения продажной цены. Давайте следить за ценой дальше 9 3/4, 9 /2, 9 /4, 9, 9 Д- Есть 9 Д больше, чем 9, и ваш заказ выполняется, но вы начали игру на понижение при цене 9 Д. а не при намеченных 10 Д и тем самым потеряли сразу один доллар. Это типичная ловушка для новичков. [c.39]

Как поступает в данном случае опытный игрок При игре на понижение он всегда использует заказ с пределом (limit order) или лимитный заказ. Это означает, что открытие или закрытие позиции будет совершено брокером в тот момент, когда цена на акции будет равна величине установленного вами предела (или лучше). Допустим, вы поставили предел на продажу, равный 10 долларам. Это означает, что ваш заказ будет выполнен только тогда, когда рынок предоставит возможность продать ваши акции по цене 10 долларов или больше. [c.39]

Практически, игра на понижение не так сложна, как может показаться из описания. Вам нужно выбрать плохие акции, определить предел, с которого вы готовы начать игру, и заказать брокеру (можно через компьютер), sell short, скажем, 100 акций XXX с пределом 10. Все остальное будет сделано за вас автоматически. Если акции доступны и их иена изменится согласно правилу upti k, то ваша позиция для игры на понижение будет открыта. [c.40]

Но вернемся к трейдингу. Поведение акций на коротких промежутках времени связано больше с психологией толпы, чем с фундаментальными показателями компаний. При возникновении на рынке эйфорического отношения к каким-либо акциям трейдер покупает их и держит до тех пор, пока длится общая эйфория. При этом фундаментальные показатели компании могут отходить на второй план. При малейших признаках увядания интереса к акциям трейдер немедленно их продает и начинает игру на понижение курса. Искусство трейдера заключается в определении момента, когда иссякнет приток новых покупателей. Продавцы есть всегда, поэтому с понижением интереса к акциям начинается падение их цены. Большинство новичков покупает быстро растущие акции, только надежно удостоверившись в масштабном интересе к ним, а поэтому — с запозданием, уже около пика их цены, за несколько часов или минут до начала падения. Трейдер должен постоянно ставить себя на место новичка и... делать наоборот. [c.155]

| Рис. 9.5. Графическая фигура голова-плечи , завершающая рост акций. Пересечение правой границы правого плеча с линией шеи является точкой продажи акций и начала игры на понижение (компания Nets ape ommuni ation) |  |

| Рис. 9.7. Пример бурного роста акций, при котором их цена резко выходит из канала (компания Zitel). Точка А удачна для начала игры на понижение, точка В — для усиления позиций закрывать позицию при кратковременном трейдинге можно в точках С1 и С2 |  |