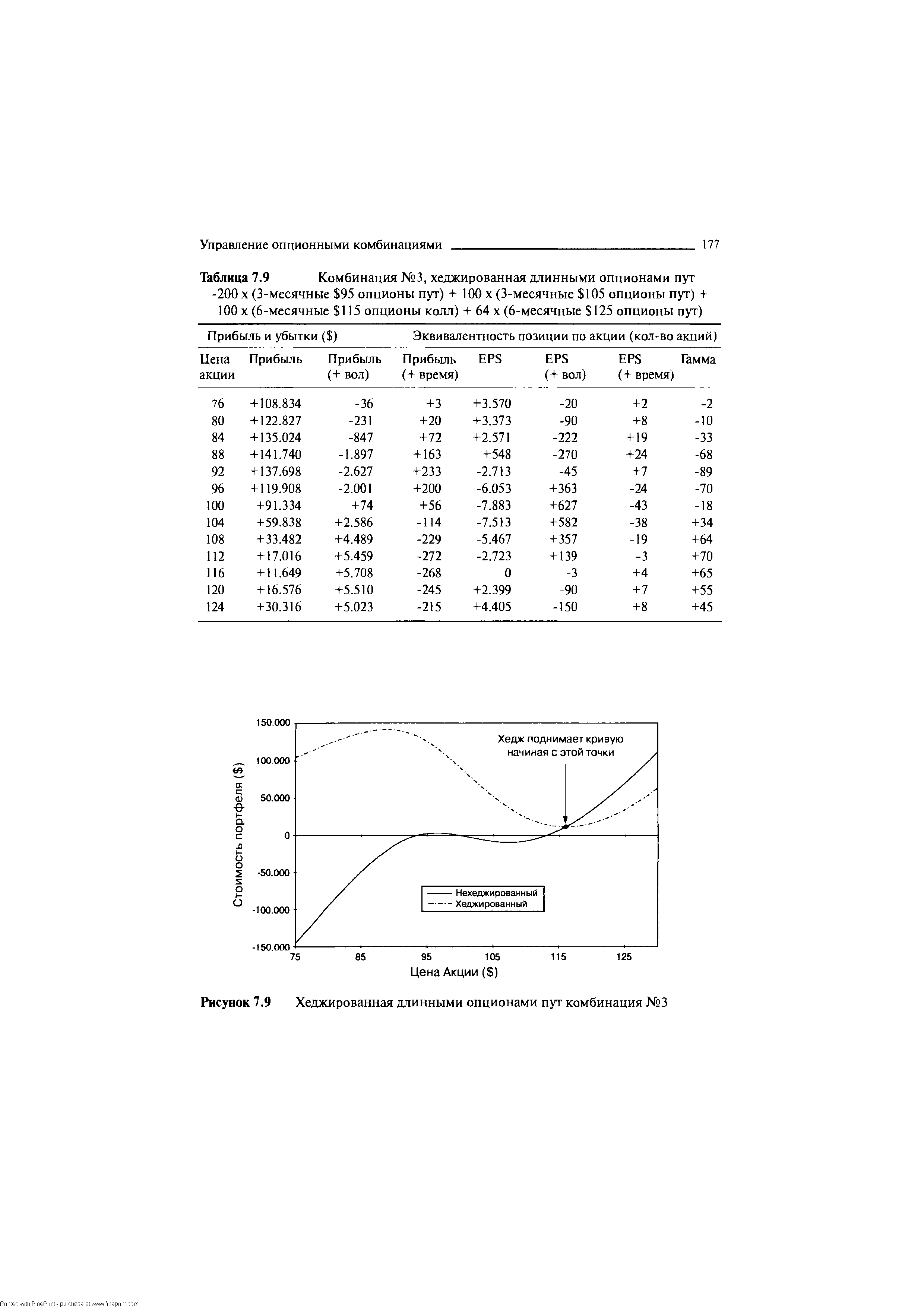

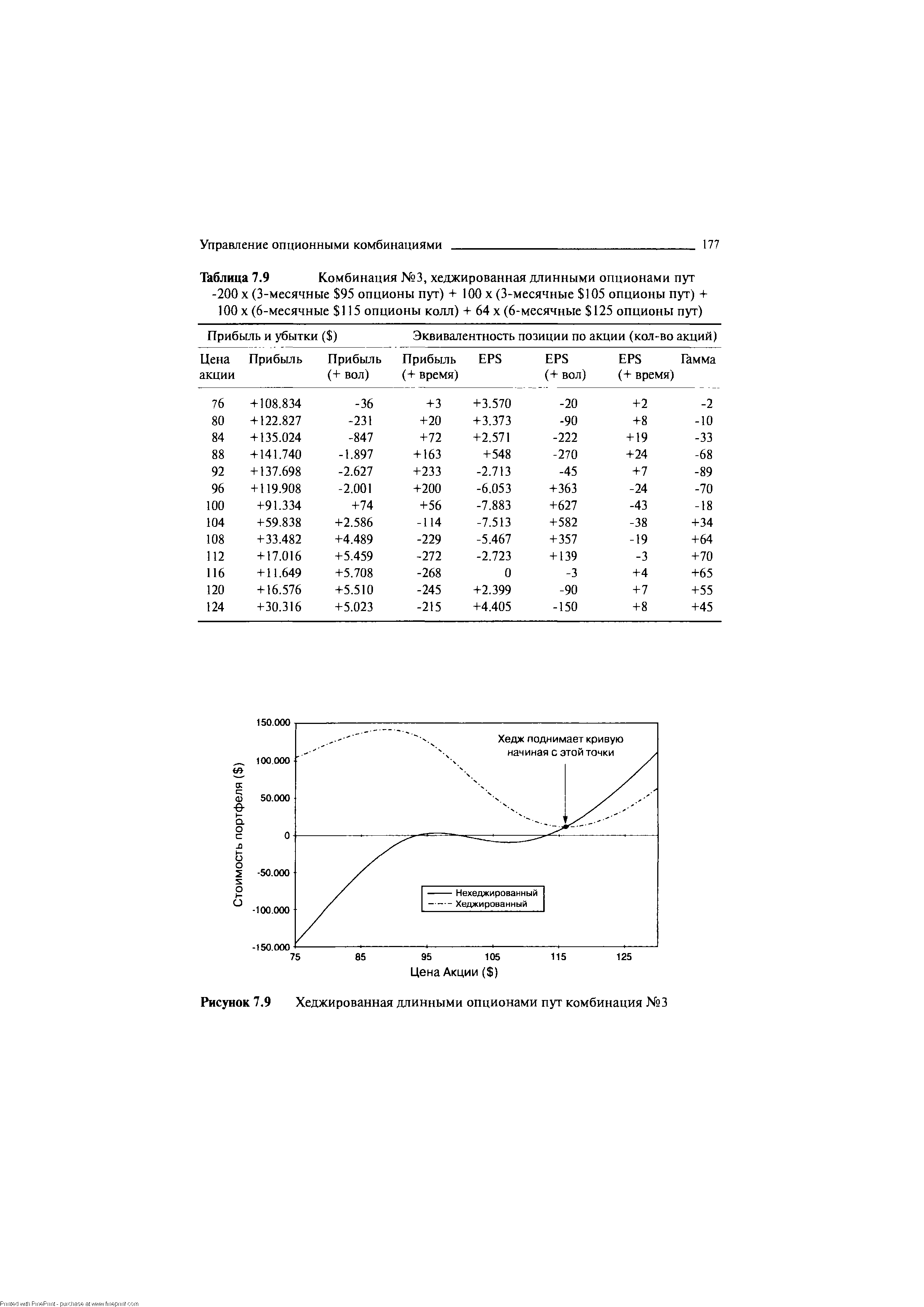

Таблица 7.9 и Рисунок 7.9 отражают свойства хеджированного портфеля. Как и прогнозировалось, вега и тэта увеличились так же, как и гамма. При 116 портфель становится лонг с гаммой 65, что следует из увеличивающегося изгиба. Использование длинных опционов пут имеет полностью обратный эффект по сравнению с использованием коротких опционов колл. При очень низких ценах 64 длинных опциона пут делают взнос на 100% и дают отрицательную экспозицию в 64 х 100 = 6.400 акций. Если цена акции поднимается, то длинные опционы колл с ценой страйк 115 свободно увеличиваются в стоимости, и ни короткие опционы колл, ни короткие акции не влияют на них при пути наверх. Использование опционов пут для хеджирования способно увеличивать рост прибыли, если цена акции поднимается или падает. В нижней части тэта-распад намного больше. Хеджирование длинными опционами пут просто увеличивает степень лонг по волатильности. Рисунок 7.10 демонстрирует три различные стратегии хеджирования. Управляющий выбирает стратегию, основываясь на своем отношении к рыночной волатильности. [c.176]

| Таблица 7.9 Комбинация №3, хеджированная длинными опционами пут |  |

| Рисунок 7.9 Хеджированная длинными опционами пут комбинация №3 |  |

Прежде чем применить хедж, инвестору следует учесть его налоговые последствия. В некоторых случаях, возможно, стоит пересмотреть предполагаемый срок держания акций. Тем не менее хеджирование длинной позиции в определенных ситуациях заслуживает внимания. [c.331]

Это можно сделать путем продажи фьючерсных контрактов, когда продавец принимает обязательство поставки нефти в будущем по цене, установленной сегодня. Подобный механизм дает возможность производителю заранее установить цену продажи нефти, которая будет добыта, например, в июле, не дожидаясь июля, когда цены могут упасть намного ниже. Когда фьючерсы продаются для хеджирования длинной позиции на наличном рынке, это называется коротким хеджем. [c.13]

Какая сделка применяется для хеджирования длинной позиции на наличном рынке покупка или продажа фьючерсов [c.25]

Хеджирование длинной позиции [c.181]

Существуют два вида хеджирования длинное и короткое. [c.730]

ХЕДЖИРОВАНИЕ ДЛИННОЕ — защита покупкой, т. е. покупка потребителем фьючерсного контракта для ограждения от возможного увеличения цены при покупке в будущем реального товара. При повышении цены в будущем покупатель фьючерсного контракта получает прибыль. [c.730]

Хеджирование длинное — это хедж потребителя товара, в котором требование в будущем базисного актива обеспечивается длинной позицией (покупкой) фьючерсного контракта в настоящем. [c.730]

Хеджирование ((длинной гаммы [c.244]

Пример Хеджирование длинной позиции по акциям [c.138]

Пример Хеджирование длинной позиции по акциям покупкой [c.171]

Пример Хеджирование длинной позиции по акциям продажей акций и покупкой опциона колл [c.172]

Имея две связанных одна с другой статьи финансовых активов — акции и опционы на эти акции, мы можем установить безрисковую хеджированную позицию. Колебания цен на один финансовый актив будут компенсироваться противоположными колебаниями цены на другой. Хеджированная позиция может быть установлена при помощи покупки акций (и их продолжительного хранения) и заключения опционных договоров. Если стоимость акций поднимается, мы выигрываем в так называемой "длинной позиции", т.е. в акциях. Мы теряем на опционах, которые мы заключили, ибо цена, которую мы должны заплатить за акции для того, чтобы предоставить их лицу, использующему опцион, выше, чем цена в момент заключения опциона. Если цена акций падает, происходит обратное. Мы теряем в нашей "длинной позиции", но выигрываем на заключенном нами опционе. [c.661]

Суммируя вышесказанное, есть основания утверждать, что возможно установить безрисковую хеджированную позицию, покупая акции и продавая опционы. По коэффициенту хеджирования определяется количество акций в длинной позиции по сравнению с количеством проданных опционов. На финансовых рынках ставка прибыли по четко хеджированной позиции будет безрисковой ставкой. В этом случае возможно определить необходимую стоимость опциона в начале периода. Если реальная стоимость выше или ниже этой стоимости, арбитражные сделки должны привести цену опциона к соответствующему значению. [c.665]

Этот третий пункт связан со вторым. С точки зрения общества заключение фьючерсного контракта между фермером и пекарем не оказывает непосредственного влияния на общее количество пшеницы, произведенной в данных экономических условиях. Следовательно, может показаться, что общественное благосостояние не выигрывает и не теряет от наличия фьючерсного контракта. Но мы только что увидели, что, благодаря снижению ценового риска для фермера и пекаря, фьючерсный контракт улучшает их благосостояние. Использование фьючерсного контракта для хеджирования товарных ценовых рисков имеет длинную историю. Самые первые фьючерсные рынки появились в средние века, обусловленные потребностями земледельцев и купцов. Сегодня в мире существует множество фьючерсных бирж, причем не только товарных (в частности, зерновых, нефтепродуктов, скота, мяса, металлов, топлива), но и для сделок с различными финансовыми инструментами (валютой, облигациями, фондовыми индексами). Фьючерсные контракты, торгуемые на этих биржах, позволяют компаниям хеджировать следующие виды риска по своим сделкам товарно-ценовые, валютные, фондовые, процентные. Этот список постоянно расширяется, пополняясь все новыми видами риска. [c.192]

Решение заключается в том, чтобы иметь портфель, состоящий из длинной позиции на один опционный контракт и одновременно короткой позиции на 50 акций. Иными словами, должна быть длинная позиция опционного менеджера и короткая позиция менеджера акциями. Таким образом, экспозиции по акциям обоих компонентов становятся одинаковыми, но с противоположными знаками, а следовательно должны уравновешиваться. Мы будем называть это портфелем, состоящим из длинной позиции по волатильности, или хеджированным портфелем. Вычисление изменения стоимости этого портфеля совсем простое. Мы просто перевернем знаки стоимости портфеля из акций, обратившись к данным в Таблице 4.1. Результирующий вид портфеля, сконструированного как длинная волатильная позиция, отражен в Таблице 4.2 и на Рисунке 4.2. [c.64]

Теперь мы посмотрим, что происходит с портфелем в двух случаях. Если цена акции поднимается, то наблюдается убыток в короткой позиции и прибыль в длинной. Если цена акции падает, то прибыль будет возникать в короткой позиции, а в длинной создаваться убыток. На Рисунке 5.4 мы показали прибыль акции, а убыток изображен в виде отрицательно наклоненной линии, которая, конечно же, в действительности положительная. Иллюстрируя это таким образом, легко показать, что чистая прибыль и убыток хеджированного портфеля являются разницей между двумя линиями стоимостей, что отдельно показано на нижнем рисунке. [c.110]

В точке "В" на Рисунке 5.4 портфель полностью хеджирован. Экспозиция длинной позиции на 50 акций полностью ликвидирована короткой позицией на один опцион колл с дельтой 0,5. Предположим, цена акции поднимается до 105, то есть точки "Z". В точке "Z" портфель располагает нереализованным убытком в 49, и этот убыток явно будет увеличиваться, если цена основного инструмента будет повышаться. В точке "Z" дельта опциона теперь равна 0,66, и для того, чтобы быть строго рыноч-но-нейтральными, нам следует купить дополнительно 16 акций, чтобы пополнить длинную позицию до 66 акций. Покупка дополнительных акций переустановит позицию до дельта-нейтрального состояния. Если цена базового инструмента продолжит рост, убытки возникают снова, но уже меньшие, чем могли бы быть, если бы не были куплены дополнительные акции. [c.113]

Как и в случае с опционами колл, отрицательное движение цены представляет собой сумму, которую необходимо заплатить для ликвидации короткой позиции на опцион пут. При падающих рынках короткий опцион пут становится все более и более длинной позицией на базовую акцию. В пределе, когда опцион оказывается очень глубоко в деньгах, короткий опцион пут ведет себя в точности так же, как и длинная позиция на 100 акций. Для хеджирования короткой позиции на опцион пут нам понадобится занять позицию, способную принести прибыль во время падения цены акции, а именно короткую позицию по акции. Если дельта короткого опциона пут равна +0,50, тогда мы открываем короткую позицию на 50 акций. Таблица 6.6 и Рисунок 6.9 показывают прибыль хеджированного портфеля, возникающего вследствие изменений цены акции. [c.144]

Процедура упрощения опционных портфелей путем исключения может быть использована и для дальнейшего шага. Мы знаем, что прибыль или убытки игрока длинной или короткой волатильностью одинаковы, независимо оттого, имеет ли он дело с опционами колл или пут. Если хеджированный портфель имеет длинную (короткую) позицию на опционы, тогда участник находится в длинной (короткой) позиции по волатильности и неважно, какие это опционы — будь то колл или пут опционы. Это означает, что можно говорить о портфеле как о состоящем из длинной или короткой позиции на опционы, игнорируя при этом тип опциона. Чтобы показать, насколько это просто, рассмотрим портфель, включающий в себя несколько одногодичных опционов, обращающихся на акции с различными ценами исполнения, как показано в Таблице 6.7. Знак "плюс" представляет длинную позицию, а знак "минус" демонстрирует короткую позицию. [c.149]

Другой ситуацией, делающей эту комбинацию еще привлекательнее, является ситуация, в которой игрок оценивает вышестоящий опцион дороже, чем опцион расположенный ниже. Здесь игрок не рассматривает волатильность или направление рыночной цены, а хочет извлечь прибыль из разницы в стоимости опционов. Для этого он должен открыть короткую позицию на дорогой опцион и купить дешевый. Нетто-комби-нация станет адекватной длинной позиции на основной инструмент и чтобы свести риск на нет, необходимо прибегнуть к подходящему хеджированию. Портфель будет таковым либо до истечения срока, либо до исчезновения ценовой разницы, кажущейся аномальной. [c.160]

Использование короткой позиции дало желаемый результат ликвидации риска возле уровня 116, но свойства остальных рисков не подверглись влиянию. При 116 портфель является все еще длинным по вола-тильности и теряет 198 в день. Управляющий может довольствоваться такой ситуацией, а возможно, он захочет ликвидировать некоторый риск временного распада и риск по веге, а также и рыночный риск. Чтобы этого добиться, ему придется рассмотреть вопрос хеджирования не только с помощью акций, но и с использованием опционов. Здесь только один вариант — это короткая позиция на опцион колл, и для упрощения мы остановим свое внимание только на краткосрочных опционах колл с ценами страйк в диапазоне 105 — 125. Таблица 7.6 перечисляет свойства этих инструментов с учетом того, что размер позиции равен 100. [c.173]

Третий способ решения проблемы хеджирования, состоящей в ликвидации экспозиции длинных акций, лежит в покупке опционов пут. Рас- [c.175]

Короткий хедж (Short Hedge) Сделка, включающая продажу фьючерса с целью хеджирования длинной позиции на наличном рынке. Иногда называется хеджем производителя. [c.119]

Цель хеджирования состоит в устранении риска для портфеля активов Хеджирование длинной позиции (на покупку) по активу, имеющему риск, достигается занятием короткой позиции (на продажу) в некоторой пропорции от стоимости портфеля по другому, но высококоррелированному рискованному активу. Для иллюстрации этого рассмотрим портфель, имеющий длинную позицию по активу А, которую желательно захеджировать путем занятия короткой позиции по фьючерсному контракту на актив А. До установки хеджа необходимо ответить на два вопроса [c.296]

Биномиальная модель допускает возможность создания безрискового портфеля посредством хеджирования длинной позиции по активу короткой позицией по ряду справедливо оцененных опционов по покупке этого актива. Следовательно, только безрисковая процентная ставка должна быть использована для дисконтирования, поскольку предполагается, что если портфель захеджиро-ван наилучшим образом, он будет безрисковым и, следовательно, должен характеризоваться безрисковой процентной ставкой. [c.395]

Связанный пут (married put) — статус опциона пут , когда он используется для хеджирования длинной позиции. (Каждый приобретенный опцион пут защищает 100 базовых акций, которые имеются в инвестиционном портфеле. Если стоимость акций снижается, стоимость опционов пут растет и компенсирует потери.) [c.168]

Истечение в июне 1995 года — достаточно хороший пример, как открытый интерес дал ключи к лучшему пониманию ситуации, чем можно узнать из общедоступной информации. Довольно широкое распространение получила информация, что арбигражеры в очередной раз находились в короткой позиции по акциям, хеджированной длинными опционами колл и короткими пут. Еще один факт — в течение предыдущего месяца рынок вырос до новых высот, достигнув уровня 510, поэтому незадолго до истечения большинство ОЕХ-колл находились "в деньгах". [c.98]

Этой комбинацией из одной акции в длинной позиции и двух опционов в короткой мы практически застрахованы от риска. Если цена акций упадет незначительно, стоимость короткой позиции поднимется приблизительно на такую же величину. Мы говорим "приблизительно", так как вместе с изменениями цены обыкновенной акции и с течением времени идеальный уровень хеджирования меняется. К примеру, с увеличением цены акций наклон линии на рис. 23.4 увеличивается. Тогда нужно будет продать меньше опционов. Если цена акций понижается, наклон уменьшается и требуется продать больше опционов для сохране- [c.662]

Замечание, что короткий интерес больше не является аккуратным измерителем настроения, потому что многое из этой активности касается хеджирования, может быть отклонено. Нет никаких твердых данных в поддержку этого аргумента. В действительности, аргумент, что короткие позиции теперь хеджируюся длинными all-опционами, нисколько не очевиден на биржевом рынке опционов. Кроме того, паническая покупка при закрытии коротких позиций регулярно происходит в сильно закороченных бумагах, что позже подтверждается существенными снижениями в коротком интересе. [c.270]

На практике портфельные менеджеры используют неагрессивные методы динамического хеджирования, что предполагает отсутствие торговли самими ценными бумагами портфеля. Стоимость портфеля зависит от текущей дельты и модели и регулируется с помощью фьючерсов, а иногда пут-опционов. Плюсом использования фьючерсов является низкая стоимость трансакций. Короткая продажа фьючерсов против портфеля эквивалентна продаже части портфеля. При падении портфеля продается больше фьючерсных контрактов, когда же стоимость портфеля растет, эти короткие позиции закрываются. Потери по портфелю, когда приходится закрывать короткие фьючерсные позиции при росте цен на акции, являются издержками по страхованию портфеля и эквивалентны стоимости гипотетических смоделированных опционов. Преимущество динамического хеджирования состоит в том, что оно позволяет с самого начала точно рассчитать издержки. Менеджерам, применяющим такую стратегию, это позволяет сохранить весь портфель ценных бумаг, в то время как размещение активов регулируется посредством фьючерсов и/или опционов. Предложенный неагрессивный метод, основанный на использовании фьючерсов и/или опционов, позволяет разделить размещение активов и активное управление портфелем. При страховании вы должны постоянно регулировать портфель с учетом текущей дельты, т. е. с определенной периодичностью, например, каждый день вы должны вводить в модель ценообразования опционов текущую стоимость портфеля, время до даты истечения, уровень процентной ставки и волатильность портфеля для определения дельты моделируемого пут-опциона. Если к дельте, которая может принимать значения 0 и -1 прибавить единицу, то вы получите соответствующую дельту колл-опциона, которая будет коэффициентом хеджирования, т.е. долей вашего счета, которую следует инвестировать в фонд. Допустим, коэффициент хеджирования в настоящий момент составляет 0,46. Размер фонда, которым вы управляете, эквивалентен 50 фьючерсным контрактам S P. Так как вы хотите инвестировать только 46% средств, вам надо изъять остальные 54%, т.е. 27 контрактов. Поэтому при текущей стоимости фонда, при данных уровнях процентной ставки и волатильности фонд должен иметь короткие позиции по 27 контрактам S P одновременно с длинной позицией по акциям. Так как необходимо постоянно перерассчитывать дельту и регулировать портфель, метод называется стратегией динамического хеджирования. Одна из проблем, связанная с использованием фьючерсов, состоит в том, что рынок фьючерсов в точности не следует за рынком спот. Кроме того, портфель, против которого вы продаете фьючерсы, может в точности не следовать за индексом рынка спот, лежащего в [c.234]

Предположим, что ваша степень хеджирования в настоящий момент составляет 0,46. Пусть объем фонда, которым вы управляете, эквивалентен пятидесяти фьючерсным единицам на индекс S P. Поскольку вы хотите инвестировать только на 46%, значит, 54% вы оставляете незахеджированными. Пятьдесят четыре процента от пятидесяти единиц составляют двадцать семь единиц. Следовательно, на теперешнем ценовом уровне при данных уровнях процентных ставок и волатильности в настоящий момент фонд должен наряду с длинной позицией в акциях включать и короткую позицию из двадцати семи фьючерсных единиц на индекс S P. [c.223]

Для пояснения, мы поработаем с расчетами цены акции, начиная с 120, и цены опциона 20,89. На этих уровнях дельта равна 0,9, поэтому нейтральный портфель будет содержать один опцион и короткую позицию на 90 акций. Мы предположим, что цена акции постепенно падает до 100 ко дню истечения срока. При прочих равных условиях падение цены акций приводит к сокращению величины дельты. Однако из раздела 4.8 мы знаем, что при прочих равных условиях дельта опционов в деньгах увеличивается по мере приближения срока истечения. Ради упрощения расчетов давайте предположим, что влияние падающей цены акции с течением времени сводится на нет и что дельта остается постоянно равной 0,9. Это означает, что дополнительной рехеджированной прибыли не будет и при наступлении срока истечения мы покупаем обратно 90 акций по 100. Хеджирование акции принесло доход 90х( 120-100)= 1.800, который возместил убыток опциона в 20,89хЮО= 2.089. Общая сумма убытка составила 289, что на 200 больше временной стоимости первоначального опциона. Следует заметить, эти ситуации крайне запутаны, и можно выдумать ситуации, при которых убытки будут несколько большими. Важно отметить, что можно посчитать заранее, какие максимальные убытки вероятней всего возникнут. Длинная волатильная стратегия имеет ограниченные убытки (limited loss) и, в худшем случае, можно будет потерять первоначальную стоимость опциона плюс некоторые ограниченные суммы при шорт хедже. [c.100]

В четвертой главе мы рассмотрели простейшую форму длинной торговли волатильностью владение опционом колл и противостоящей ему короткой позицией на базовую акцию. Идея стратегии заключается в извлечении выгоды от изменения будущей волатильности цены акции. Если опцион достаточно дешевый и/или будущая волатильность в необходимой степени высока, то в результате получится прибыль. Стратегия приносит прибыль благодаря покупке акции на низком уровне и продаже на высоком, а в итоге сделка приносит чистую положительную прибыль, если заработки при рехеджировании превышают убытки вследствие временного распада. Для получения положительной величины прибыли необходимо наличие надлежащих обстоятельств. Иногда можно определить, что опционы очень дорогие и/или волатильность акции будет понижаться. Переплата за дорогой опцион и небольшое или вообще никакое рыночное движение может привести к убыткам. Если опционы достаточно дорогие, тогда можно выбрать противоположную позицию и продавать волатильность (sell volatility). Короткая стратегия по волатильности является прямой противоположностью длинной волатильной стратегии во всех отношениях, и она также при удачном стечении обстоятельств может принести прибыль. Основной принцип стратегии состоит в короткой продаже опционов колл и хеджировании посредством длинной позиции по акции. Прежде, чем мы начнем обсуждение, нам следует рассмотреть ситуацию, в которой находится владелец короткой позиции на опцион колл. [c.103]

Интересно и то, что стратегия рехеджирования также идентична. Если цена основного инструмента поднимается, то экспозиция короткой акции опциона пут уменьшается. Портфель уже содержит 50 длинных акций, что в итоге делает его длинным. Для рехеджирования торговец должен продать акции. Позиция в точке "В" первоначально длинная, состоящая из 50 акций, поэтому в точке "Z" (цена акции = 105), когда дельта опциона пут меняется на -0,34, в хеджирование должно быть вовлечено только 34 акции, а 16 акций должны быть проданы. Сравните это с портфелем длинной волатильности, использующей опцион колл. В точке "В" опцион колл хеджируется 50 акциями шорт. В точке "Z" дельта больше 0,66, где 16 дополнительных акций проданы в целях рехеджирования. Обе стратегии включают в себя продажу акций при повышении цены основного инструмента. Разница между двумя портфелями в том, что с пут-оп-ционами первоначальный хедж заключается в покупке акций и их продажа сокращает позицию, а с колл-опционами первоначальный хедж заключается в продаже акций и их дальнейшая продажа увеличивает позицию. Но результирующее действие одинаково — продажа при поднимающемся рынке. [c.134]

Дельта комбинации всегда положительная или нулевая, поэтому подходящим хеджированием будет являться короткая позиция по базовому инструменту. Первоначально максимальная дельта равна только 0,2 и следовательно, объем хеджа будет довольно маленьким. Это потому, что на большом удалении от срока истечения две противоположные экспозиции акции почти нейтрализуют друг друга. Однако то, что изгиб является положительным в низкой области и отрицательным в высокой области, усложняет попытку игрока волатильностью оставаться дельта-нейтральным. В низкой области гамма позиции положительная, поэтому рехеджи-рование повлечет за собой продажу акции на пути вверх и покупку на пути вниз — эта комбинация является длинной волатильной позицией. В высокой области гамма позиции отрицательная, поэтому рехеджирова-ние повлечет за собой покупку акции на пути вверх и продажу на пути вниз - такая комбинация является короткой волатильной позицией. На границе между двумя областями существует точка, в которой изгиб, или гамма, переходит от положительного значения к отрицательному, то есть [c.159]