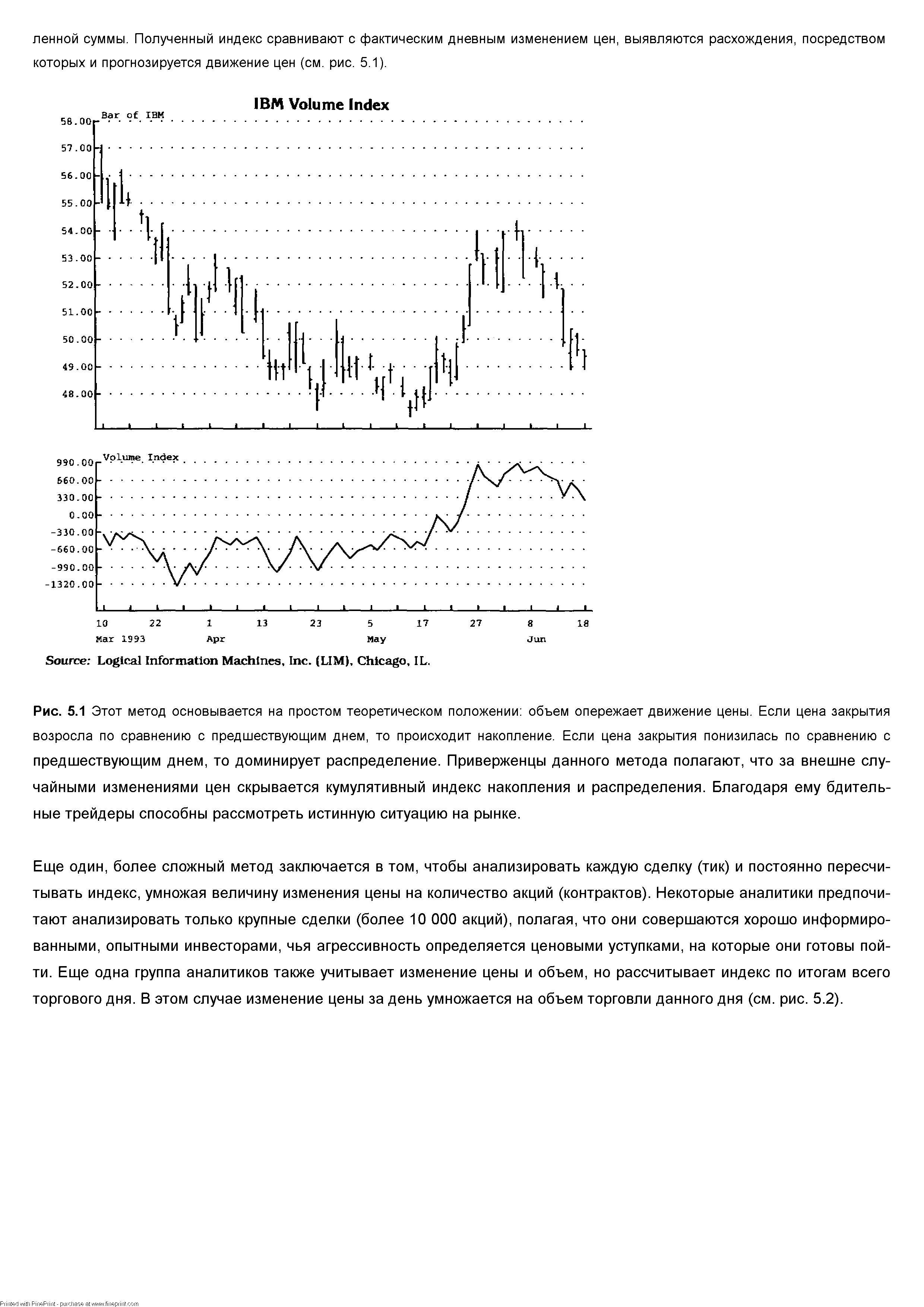

| Рис. 5.1 Этот метод основывается на простом теоретическом положении объем опережает движение цены. Если цена закрытия возросла по сравнению с предшествующим днем, то происходит накопление. Если цена закрытия понизилась по сравнению с предшествующим днем, то доминирует распределение. Приверженцы данного метода полагают, что за внешне случайными изменениями цен скрывается кумулятивный индекс накопления и распределения. Благодаря ему бдительные трейдеры способны рассмотреть истинную ситуацию на рынке. |  |

Если применить концепцию сигнала и шума, то сигнал — это рыночный тренд, а шум — случайное изменение цен. Цены акции или фьючерса могут расти или снижаться по тренду, но шум случайных колебаний делает сигнал менее четким. Играть у правого края графика трудно именно потому, что уровень шума высок. Я разработал метод зоны безопасности, чтобы ставить стоп-приказы достаточно близко к рынку для защиты капитала, но достаточно далеко, чтобы избежать большинства случайных колебаний. [c.192]

Одним из основных параметров для большинства индикаторов является число свечек, которые надо использовать для его вычисления. Это число часто называют периодом индикатора или осциллятора и мы тоже будем так его называть. В зависимости от величины периода индикатор будет отслеживать разные по длительности изменения цены чем больше период, тем более долгое или более сильное изменение цены должно произойти, чтобы индикатор на него отреагировал. Если период будет слишком мал, то индикатор будет реагировать на мелкие и случайные изменения цены и вследствие этого будет давать много ложных сигналов. Если же период будет слишком большим, то индикатор либо не заметит важное изменение цены, либо будет реагировать на него с большим опозданием. Поэтому правильный выбор величины периода имеет важное значение для хорошей работы индикатора. Как же определить правильную величину периода [c.72]

Теория случайных блужданий продолжает теоретические измышления апологетов теории эффективного рынка. В теории случайных блужданий информация подразделяется на две категории - предсказуемую, известную и новую, неожиданную. Если предсказуемая, а тем более уже известная информация уже заложена в рыночные цены, то новая неожиданная информация в цене пока еще не присутствует. Одним из свойств непредсказуемой информации является ее случайность и, соответственно, случайность последующего изменения цены. Теория эффективного рынка объясняет изменение цен поступлениями новой неожиданной информации, а теория случайных блужданий дополняет это мнением о случайности изменения цен. [c.159]

Одним из основных параметров для большинства индикаторов является число свечек, которые надо использовать при расчете значений индикатора. Это число чаще всего называют периодом индикатора или осциллятора, поэтому мы будем придерживаться традиций — изобретать велосипед здесь ни к чему. В зависимости от величины периода, индикатор может отслеживать разные по длительности изменения цены. Например, чем больший период вы выбираете, тем более значительное изменение цены должно произойти, чтобы индикатор на него отреагировал. Гром не грянет, мужик не перекрестится — чем-то психология работы индикатора на психологию этого товарища похожа... Изменение цен может быть быстрым или медленным, но заметите вы его с помощью индикатора только тогда, когда цены изменятся достаточно сильно. Если период будет слишком мал, то индикатор будет реагировать на мелкие и случайные изменения цены, а это приведет к большому количеству ложных сигналов. Если же период будет слишком большим, то индикатор либо не заметит важное изменение цены, либо будет реагировать на него с большим опозданием. Поэтому правильный выбор величины периода имеет очень важное значение для хорошей работы индикатора Но как же определить правильную величину периода [c.115]

Вас может заинтересовать вопрос об имеющихся доказательствах каждой из перечисленных форм эффективности. Что касается низшей формы, имеется очень много доказательств, охватывающих множество стран и различные периоды времени. Большая часть этих доказательств появилась в результате исследований изменений цен на акции, т. е. выяснения, являются ли последовательные изменения цен независимыми друг от друга. Результаты однозначно указывают на наличие модели случайного изменения цен на акции. Кроме того, проводились исследования, включающие изучение правил торговли, которым следуют некоторые инвесторы. Эти правила основаны на определении трендов и фиксировании момента, когда надо покупать или продавать акции для того, чтобы получить значительные доходы. Учитывая полученные ранее результаты, свидетельствующие о случайной природе изменения цен на акции, неудивительно, что выработанные правила торгов оказываются бесполезными. [c.274]

Когда Морис Кендалл предположил, что изменение цен на акции принимает вид случайного блуждания, он подразумевал, что изменения цен так же независимы друг от друга, как и выигрыши и проигрыши в нашей игре. [c.313]

Теперь посмотрим, почему изменение цен на эффективном рынке носит случайный характер. Если цены всегда отражают всю значимую информацию, значит, они будут изменяться только при поступлении новой информации. Но новая информация по определению не может быть предсказана заранее (иначе она не была бы новой). Следовательно, изменения цен тоже не могут быть предсказаны заранее. Иначе говоря, если цены акций уже отражают все, [c.316]

Два типа экспертов в области инвестиций способствуют случайному характеру изменения цен. Многие аналитики изучают деятельность компаний и пытаются получить информацию об их рентабельности, что должно пролить новый свет на стоимость акций. Этих аналитиков часто называют фундаментальными аналитиками. Конкуренция среди фундаментальных исследований обеспечивает гарантию того, что цены отражают всю значимую информацию и что изменения цен непредсказуемы. Другие аналитики изучают данные о ценах в прошлом и пытаются выявить циклы. Их называют техническими экспертами. Конкуренция среди технических исследований обеспечивает гарантию того, что текущие цены отражают всю информацию об изменении цен в прошлом и что изменение цен в будущем невозможно предсказать, исходя из цен в прошлом. [c.317]

Еще одна ошибка - думать, что случайный характер цен на акции объясняется иррациональностью рынка акций. Случайность и иррациональность — это не синонимы. Изменения цен на акции случайны именно потому, что инвесторы рациональны и конкурентны. [c.319]

Метод эффективен в случае, когда допускаются случайные изменения и отсутствуют колебания сезонного характера. К недостатку метода относится то, что он не учитывает отраслевые и экономические факторы, такие, как рыночные условия, цены, эффект от действия конкурентов. [c.249]

Изменение цены хаотично и ничем не основано, ценовая история не может помочь в прогнозировании трендов. Движение цен случайно и колеблется вокруг объективной цены . Цены следуют траектории случайного блуждания, их изменения во времени совершенно непредсказуемы. На вопрос, почему спекулятивные активы имеют сходство со случайным блужданием, экономисты отвечают на эффективном рынке все предполагаемые события уже отражены в цене, и именно появление новой информации воздействует на цены, при этом новости должны быть случайными и непредсказуемыми. [c.106]

RSI подвержен колебаниям и случайным изменениям, не свойственным сглаженным индикаторам, не основанным на отношениях, следствием чего RSI показывает большую торговую активность, т. е. большую стоимость средней сделки по сравнению со сглаженными индикаторами скорости изменений цены. [c.199]

Наряду с влиянием постоянно действующих факторов и случайных колебаний, цена актива может испытывать воздействие причин, характеризующихся циклическими колебаниями. Возникновение циклов связано с изменением оценки инвесте [c.140]

Таблица 6.3 показывает воздействие фактора дня недели на изменения цен, происходящие на этих рынках. И вновь традиционалисты стали бы спорить, что разница должна быть небольшая, если она вообще возможна, принимая во внимание, что изменения цен случайны. Однако мы находим, что день недели действительно влияет на будущую ценовую активность, влияние, которое можно превратить в прибыльную торговлю. [c.102]

Распределение изменений цены в общем случае относится к распределениям Парето (см. приложение В). Распределение торговых P L можно считать трансформацией распределения цен. Эта трансформация является результатом торговых методов, когда трейдеры пытаются понизить свои убытки и увеличить прибыли, следовательно, распределение торговых P L можно отнести к распределениям Парето. Однако распределение, которое мы будем изучать, не является распределением Парето. Распределение Парето, как и все другие функции распределения, моделирует определенное вероятностное явление. Оно моделирует распределение сумм независимых, идентично распределенных случайных переменных. Функция распределения, которую мы будем изучать, не моделирует конкретное вероятностное явление. Она моделирует многие унимодальные функции распределения. Поэтому она может повторить форму и плотность вероятности распределения Парето, а также любого другого унимодального распределения. Теперь мы создадим эту функцию. Для начала рассмотрим следующее уравнение [c.121]

А может быть, можно получить прибыль и из хаоса, даже если цены акций ведут себя абсолютно случайным образом Для подобных процессов разработаны специальные методы, и соответствующий раздел математики называется теорией случайных блужданий, в рамках которой динамика цены акций рассматривается как случайное блуждание точки по оси цен. Эта теория получила широкое распространение среди теоретиков биржи в 50-х годах, когда расчеты на первых компьютерах показали ее соответствие поведению рынка акций. Последующее, более глубокое изучение биржевых процессов выявило ее недостаточность, но об этом мы расскажем позже. Пока же ознакомимся с методами этой теории, которые до сих пор используются аналитиками. Для этого попробуем придумать стратегию биржевой игры, дающую прибыль при условии, что цена выбранных акций подчиняется законам случайных блужданий, т.е. вероятности роста или падения цены равны и не зависят от прошлого поведения акций. Будем рассматривать только изменение цен акций, пренебрегая брокерскими комиссионными и другими затратами. [c.47]

Простейшая стратегия — это купить акции и, если они вырастут в цене на L долларов, — продать. Если изменение цены случайно, то рано или поздно цена коснется установленного вами предела и вы получите прибыль. В теории случайных блужданий есть теорема, что если объект (в нашем случае цена акций) начинает случайные блуждания по оси х из точки XQ, то какую бы точку X мы ни выбрали, рано или поздно объект попадет в точку X с вероятностью, равной единице. В случае игры на бирже XQ — цена акций при покупке, X — цена акций при продаже и разница [c.47]

Но мы не будем этим заниматься. Все эти задачи имеют только академический интерес, поскольку на бирже работают другие законы изменение цен акций не является совершенно случайным. Что же изменится в наших рекомендациях, если предположить, что цены акций меняются не случайно Почему они могут меняться не случайно К ответу на эти вопросы мы сейчас и приступим. [c.54]

А можно ли вообще разработать стратегию успешного трейдинга В предыдущих разделах мы рассказывали о гипотезе случайных блужданий цен акций и показали, что при таком поведении акций средняя прибыль при кратковременном трейдинге будет отрицательна. В то же время мы продемонстрировали, что изменения цен акций могут быть и не случайными, а обусловленными экономическими показателями компаний. Но эти рассуждения относились с выбору стратегий инвестирования, т.е. к покупке акций на многие месяцы и годы. А как обстоят дела с трейдингом Можно ли предсказать поведение акций в ближайшие дни или часы Это ключевой вопрос трейдинга. [c.153]

Это описание соответствует идеальному случаю, в жизни же всегда возникают непредвиденные обстоятельства. Первое, что встретит трейдер, — это случайное изменение амплитуды колебаний. Цена, поднявшись до 25 долларов, может в первый раз не упасть до 20 долларов. Коснувшись отметки 21 /2, она опять начинает рост. Каковы ваши действия Сразу покупайте такие акции — у них весьма велик шанс пробить уровень сопротивления, вернее, в данном примере он просто не образуется. Но стоп надо поставить очень близко, например, на /2 доллара меньше текущей цены. Почему А потому, что акции могут в любой момент опомниться и начать падение до отметки 20 долларов. [c.165]

Многие трейдеры не играют на случайных резко растущих или падающих акциях, а выбирают себе любимцев , внимательно следя за их динамикой, анализируя все новости, относящиеся к ним и их конкурентам, изучают корреляции цен своих акций с поведением рынка. Трейдеры буквально живут вместе с выбранными акциями и постоянно держат палец на спусковом крючке купить — продать — купить — продать. .. Такая игра требует довольно большого капитала, потому что зачастую приходится довольствоваться изменением цены акций на Д доллара, что принесет прибыль, только если у вас такое количество акций, которое позволит перекрыть брокерские комиссионные. [c.208]

Хотя факт изменения цены не является абсолютно случайным процессом, тем не менее он подчиняется некоторым элементам теории вероятности. [c.92]

Плюс данного анализа - устранение случайных колебаний цены, возможных при исполнении единичных сделок. График осциллятора, полученный с помощью средней, будет иметь довольно приятный плавный вид. Вы будете лучше видеть тренд изменения осциллятора. [c.106]

Уровень, на котором рынок торгуется, величина отнюдь не случайная если цена не будет удовлетворять обе участвующие в сделке стороны, эта сделка просто не состоится. Волны - это "побочный продукт" непрерывного потока подобных сделок. Стремление "подогнать" действительность под шаблон желательной интерпретации или ваша неуверенность в текущем положении рынка - крайне неубедительный повод для произвольного изменения структуры волнового счета. Изменение установленной структуры волн с целью "поскорее завершить" ту или иную волну или "заставить" рынок вести себя так, как, по вашим представлениям, он "должен" себя вести, практически всегда приводит к неправильной интерпретации. [c.225]

Тому, что раньше считалось случайным, беспорядочным движением, теперь с помощью Теории Хаоса можно найти научное объяснение. Многочисленные общие черты Теорий волн и хаоса дополнительно подтверждают применимость первой к области изменения цен акций и фьючерсов, ранее считавшейся случайной и беспорядочной. [c.319]

На глаз, очень сложно увидеть разницу между синтетической кривой и реальной кривой траектории цены, представленных, например, на Рис. 8 - Рис. 9, за исключением момента краха, ведущего к резкому падению цены или случая появления сильного рыночного тренда, как на Рис. 11 или Рис. 12. Это плохие новости с точки зрения инвестиционных задач если изменения цены в действительности подобны случайному подбрасыванию монеты, то по-видимому, невозможно узнать какое направление цена будет иметь между сегодня и завтра, или между двумя любыми другими интервалами времени. [c.51]

Интересно заострить внимание и рассмотреть более детально эту удивительную концепцию, которая на практике приводит к тому, что чем интеллектуальней и труднее работа инвесторов на рынке, тем более случайны последовательности изменений цены, генерируемые таким рынком. В частности, следует подчеркнуть фундаментальное различие между финансовым рынком и окружающим нас миром. Последний открыт всем для исследования и наблюдения и ученые имеют возможность производить умозаключения, строить теории, которые совершенно независимы от действий исследователей. Напротив же в социальных и финансовых системах исследуемые процессы и исследователь создают, так называемые, обратные связи. Приводимая ниже притча является хорошей иллюстрацией этого. [c.55]

Оно подтверждает, что, за исключением, изменений цен, связанных с инфляцией и выплатой дивидендов, ценовые приращения не имеют систематической компоненты или памяти о прошлом и, следовательно, случайны. Даже в том случае, если экономика не описывается случайными блужданиями, интеллектуальные спекулянты обеспечивают своими действиями трансформацию наблюдаемых ценовых приращений в случайный процесс. [c.59]

Гипотеза эффективных рынков имеет три различные формы. Слабая форма означает, что цены полностью отражают всю информацию, содержащуюся в прошлых ценах акций. В этом случае невозможно получить сверхприбыли, просто пытаясь выявить какие-либо закономерности в изменении цен акций,— другими словами, изменение цен случайно. Средняя форма предполагает, что цены отражают всю опубликованную информацию. Это означает, что нельзя постоянно получать сверхприбыли, просто читая газеты, просматривая годовые отчеты компаний и т.п. Согласно сильной форме гипотезы, цены на акции полностью отражают всю имеющуюся информацию. Это говорит нам о том, что трудно обнаружить "внутреннюю" информацию, потому что в преследовании такой цели вы будете конкурировать с тысячами, миллионами активных, знающих и жадных инвесторов. Лучшее, что вы можете сделать в этом случае, — это допустить, что ценные бумаги имеют справедливую цену и однажды Nuestra Senora вознаградит вас за ваше смирение. [c.333]

Эти теории весьма неполны и доказательства весьма чувствительны даже к незначительным изменениям деталей. Мы отдаем предпочтение третьей точке зрения, отражающей промежуточную позицию. Наши рекомендации компаниям фокусировались бы на следующем. Во-первых, внезапное изменение дивидендной политики, скорее всего, может привести к резкому изменению цен на акции. Главной причиной этого изменения является информация, которую инвесторы черпают из действий компании, хотя некоторые случайные данные наводят на мысль, что возможны и другие менее рациональные объяснения34. Учитывая подобные проблемы, можно рекомендовать компании плав- [c.423]

Проигравшие в любой игре нередко оправдываются, что исход игры подстроен или в ней никто не может выиграть, и таким образом, их неудача простительна. Что ж, биржевые игры за многие годы погубили немало людей. Мне даже случалось читать жалобы академиков, таких как Пол Кутнер (Paul ootner), который в своем классическом труде Случайный характер цен акций вывел мрачную формулу цены не могут быть предсказаны, прошлая ценовая активность не имеет никакого влияния на то, что случится завтра или на следующей неделе. Это справедливо, — предполагает он и группа других, очевидно, никогда не торговавших авторов, — потому что рынок эффективный . Все, что должно быть известно, известно всем, поэтому вся информация уже нашла свое отражение в текущих ценах. Следовательно, сегодняшнее изменение цен может быть вызвано только новой поступающей на рынок информацией (новостями). [c.99]

Если теория Кутнера справедлива и рыночная активность случайна, то проверка междневных изменений цен должна быть очень легким делом. Мы можем начать с очень простого вопроса Если рыночная активность случайна, разве не должен дневный диапазон торговли, т. е. максимум минус минимум каждого дня, быть примерно одинаковым, независимо, какой это день недели [c.100]

Существует серьезная разница между реализованными и нереализованными прибылями и убытками. Первые отражаются в отчетных документах и по ним платят налоги. Для большинства инвестиционных фондов наличие реализованной прибыли влечет за собой распределение соответствующих сумм акционерам4. Но в зависимости от отрасли изменение рыночной стоимости может остаться непризнанным, будет отмечено только в примечаниях к балансовому отчету или в виде прямой проводки в счет собственного капитала. Реальность прибыли или убытка до их реализации — вопрос менее важный, чем кажется. Настоящее значение имеет различие между общими долгосрочными результатами, которые наиболее важны, и более или менее случайными изменениями стоимости ценных бумаг в течение года. [c.181]

График корреляционной функции для минутных приращений индекса S P500 на основе ценовой динамики этого индекса 20 июня 1995 года представлен на Рис. 13. Корреляционная функция с временным лагом т, есть не что иное, как статистическая мера силы связи, с которой текущие изменения цены связаны с аналогичными приращениями цены на временном интервале т в прошлом. Такая функция называется автокорреляционной функцией, так как характеризует "память" изучаемого процесса, то есть ту меру причинности (линейной) которая содержится во временном ряду. Говоря другими словами, эта функция определяет, может ли быть предсказано будущее исходя из информации, заключенной в прошлых значениях. Сумма всех корреляционных функций для всех возможных временных лагов (от 1 до бесконечности), прямо пропорциональна числу случаев, когда будущие приращения цен будут близки их текущим приращениям по причинам, отличным от чистой случайности. Корреляционная функция равная нулю для всех ненулевых временных лагов подразумевает тот факт, что приращения являются случайными, как в игре в кости. Корреляция равная 1 соответствует абсолютному совпадению, которое наблюдается только для ценовых приращений сравниваемых сами с собой. Необходимо заметить, что нулевая корреляционная функция, не полностью устраняет возможность предсказания цен в будущем, поскольку другие алгоритмы обнаружения взаимосвязи, в частности, использующие, по крайней мере, три приращения (соответствующие, так называемой, "нелинейной корреляции") возможно лучше улавливают ценовую динамику. [c.48]

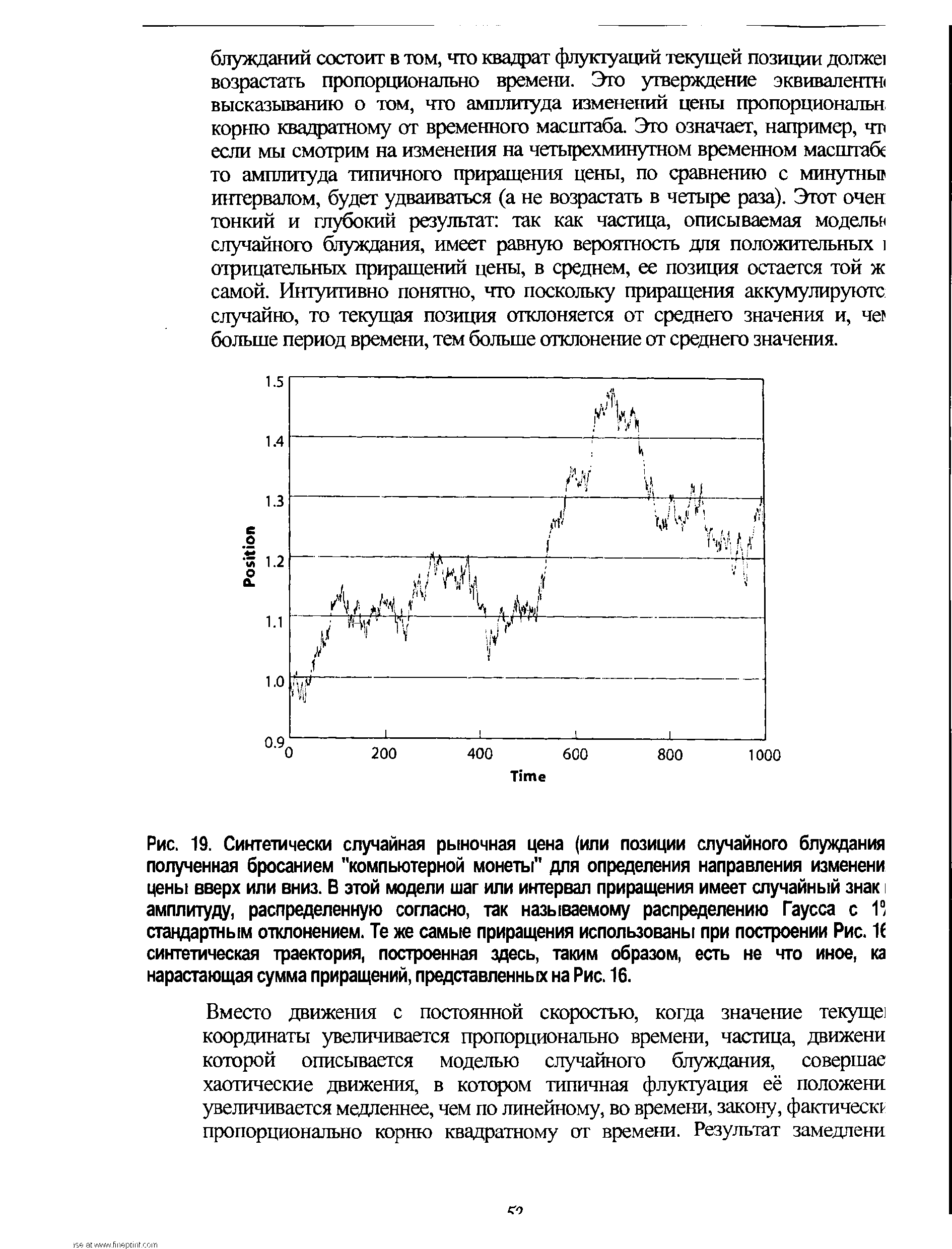

Концепция случайных блужданий проста, но богата своими приложениями не только в финансах, но и в физике, и в описании естественных процессов. Бесспорно, это одна из наиболее важных фундаментальных концепций, как в современной физике, так и в современных финансах, как являющаяся основанием теории элементарных частиц, представляющих собой строительные блоки Вселенной, так и описывающая сложные процессы вокруг нас. В простейшей вы бросаете монету, в результате чего двигаетесь вверх, если выпал "орел" или вниз -если выпала "решка". Где вы окажетесь после множественного повторения таких подбрасываний Ответ на поставленный вопрос многозначен в среднем вы остаетесь в той же самой позиции, так как среднее от одного шага вверх и одного шага вниз эквивалентно отсутствию какого-либо движения. Однако, ясно, что существуют флуктуации вокруг этого нулевого среднего значения, которые увеличиваются с увеличением числа подбрасываний. На Рис. 19 представлена траектория синтетически случайной рыночной цены, смоделированная компьютером, для определения конечного ценового сдвига в результате многократного изменения "цен". В данном случае, шаг или приращение имеет случайный "знак", а амплитуды приращений последовательных распределены согласно так называемому закону распределения Гаусса, графически изображаемого в виде хорошо известной колоколообразной кривой. [c.51]

| Рис. 19. Синтетически случайная рыночная цена (или позиции случайного блуждания полученная бросанием "компьютерной монеты" для определения направления изменени цены вверх или вниз. В этой модели шаг или интервал приращения имеет случайный знак амплитуду, распределенную согласно, так называемому распределению Гаусса с 11 стандартным отклонением. Те же самые приращения использованы при построении Рис. К синтетическая траектория, построенная здесь, таким образом, есть не что иное, ка нарастающая сумма приращений, представленных на Рис. 16. |  |