Использование нейронных сетей для изучения нелинейных моделей формирования цен акций вносит ясность в вопрос о том, в какой степени недостатки линейных моделей вызваны их неадекватной спецификацией, а в какой— предположением об эффективности рынка. [c.112]

Поскольку нейронные сети дают возможность исследовать ранее не использовавшиеся модели с нелинейной спецификацией, возможно, что их преимущества перед традиционными моделями формирования цены объясняются в большей степени недостатками спецификации последних, нежели чем свойствами эффективности рынка. [c.135]

Постройте модель формирования цены квартиры за счет значимых факторов. [c.105]

Свою модель формирования цены представил Д.Рикардо, обозначаемую как сумму затрат труда, определяемых по принципу добавленной стоимости в рамках вертикально интегрированного производства товаров. [c.7]

Концепции взаимосвязи цены со спросом, объемом выпуска и прибылью в теории последовательно представлены в графических моделях формирования цены, объема выпуска и прибыли. [c.149]

Модели формирования цен в экономической теории [c.149]

Цена и ценообразование представляют собой следующий блок экономических инструментов. Среди них взаимосвязь цены со спросом и предложением, модели формирования цен в теории, методы определения цен на полиграфических пред- [c.313]

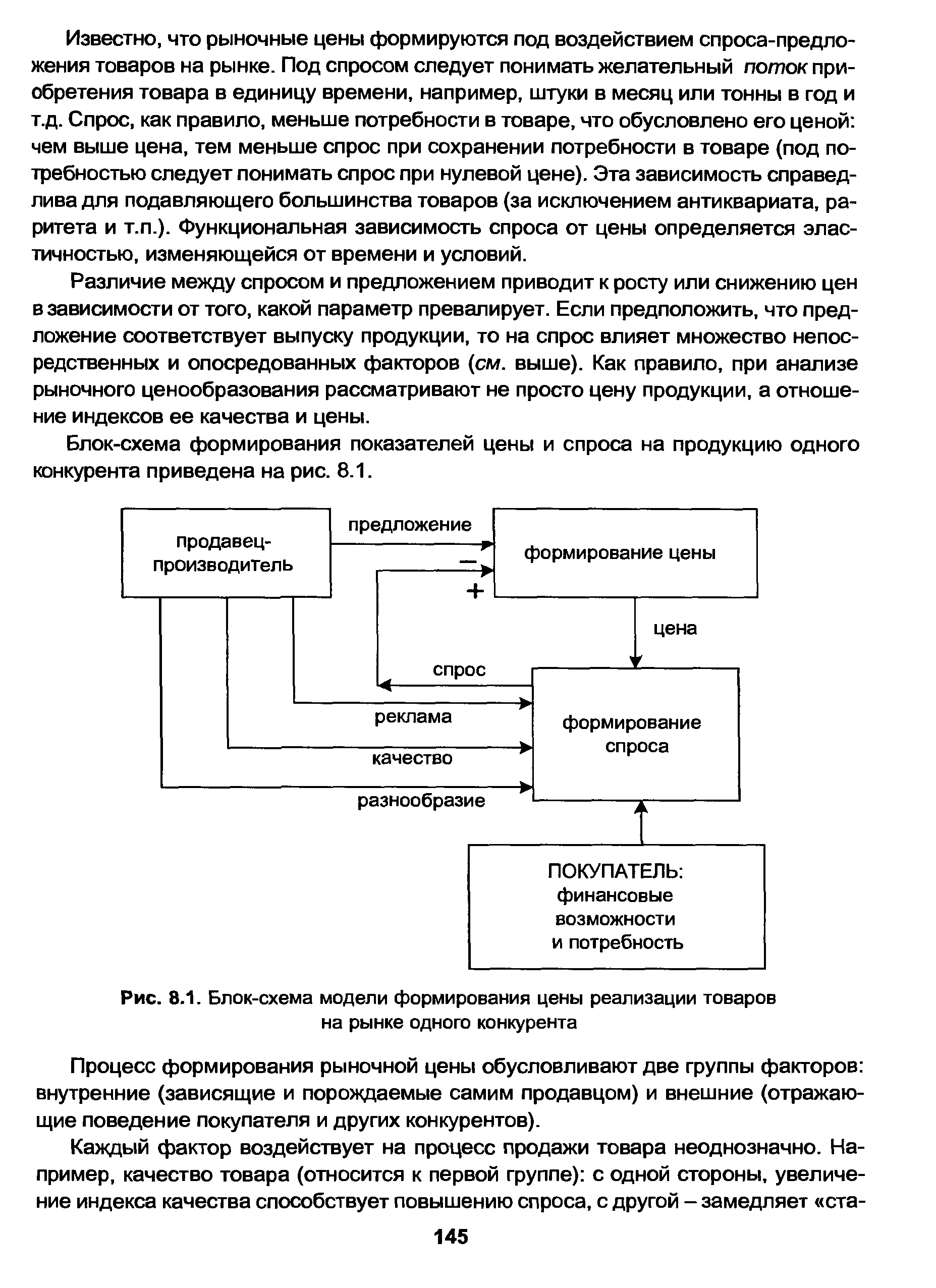

Модель формирования цены товара конкурента и спроса на него аналогична рассмотренной выше, за исключением незначительных изменений, учитывающих отсутствие алгоритмов производства продукции конкурента. [c.129]

| Рис. 8.1. Блок-схема модели формирования цены реализации товаров на рынке одного конкурента |  |

Отсутствие данных о маржинальной прибыли от каждого изделия приводит к необоснованному сокращению объемов выпуска по тем позициям, на долю которых приходится большая доля постоянных затрат предприятия. Действовавшие до 1999 г. налоговые ограничения на формирование цены ниже себестоимости не давали предприятиям возможности реализовать преимущества ограниченной модели себестоимости. Применение анализа безубыточности наиболее эффективно для [c.103]

Например, рассматривая модель формирования курса ценной бумаги А, мы можем считать, что кроме временной тенденции на курс еще влияет конъюнктура рынка, которую в момент времени t можно считать случайной величиной / с нулевым средним и некоторой дисперсией. Будем предполагать, что величины , независимы. Естественно ожидать, что на формирование курса в момент времени / будет оказывать влияние в первую очередь конъюнктура ,, и (в меньшей степени) конъюнктуры в дни предыдущих торгов -г и т. д. [c.178]

В качестве примера вновь рассмотрим модель формирования курса ценной бумаги А. В предыдущем параграфе была получена оценка р = 0,5. [c.184]

Насколько достоверны полученные результаты Очевидно, и доставка сырья в город В, и доставка конечного продукта в город С связаны с перевозками, а значит, такие факторы, как затраты на топливо, зарплата водителей, состояние дорог и т. д. будут влиять и на формирование цены X, и на конечную цену Y при заданном А, т. е. на величину ошибок регрессии модели. Таким образом, регрессоры и ошибки регрессии оказываются коррелированными, и оценки, полученные методом наименьших квадратов, несостоятельны. [c.195]

Например, для модели формирования спроса и предложения и цены равновесия имеем два поведенческих уравнения (9.1) и одно тождество Qs—Qd. [c.226]

В этой главе мы займемся изучением природы рынка и процесса формирования цен и объемов производства. Приведенная в главе 2 модель кругооборота представила нам участников обоих рынков — и ресурсов, и товаров. Но там мы предположили, что цены на ресурсы и продукты даны теперь мы объясним, как устанавливаются, или определяются, цены, более детально раскрыв понятие рынка. [c.45]

Курс по паритету покупательной способности является идеальным курсом обмена валют, рассчитанным как средневзвешенное соотношение цен для стандартной корзины промышленных, потребительских товаров и услуг двух стран. В идеальной модели формирования курса на основе только цен торговли двух стран друг с другом реальный валютный курс был бы равен курсу по паритету покупательной способности. [c.51]

Основной темой здесь является борьба между порядком и беспорядком. Что касается цен активов, то крах происходит тогда, когда побеждает порядок (у большинства преобладает одинаковое мнение следует продавать), в обычных же случаях побеждает беспорядок (продавцы и покупатели не согласны друг с другом и примерно уравновешивают друг друга). Данный механизм не требует всеобщей координации мнений, поскольку координация на макро-уровне вырастает из подражания на микроуровне. Этот механизм опирается на реалистическую модель формирования мнения агентами путем их постоянного взаимодействия. [c.161]

Общепринято, среди создателей моделей финансовых рынков, представлять вариацию цен в течение элементарного временного периода как результат воздействия двух факторов детерминированного мгновенного приращения и случайного приращения. Первый фактор включает в себя компенсацию за предполагаемый риск, а также действие на цену таких причин, как подражание и стадность. Второй фактор включает в себя шумовой компонент ценовой динамики с амплитудой, называемой волатильностью. Волатильность также может представлять собой систематический компонент, управляемый подражанием, а также многими другими факторами. Если первый фактор формирования цены отсутствует, а волатильность постоянна, то второй член сам по себе создает траектории случайных блужданий, описанные в главе 2. Введение в модель вездесущей нелинейной зависимости волатильности и определенного мгновенного приращения от прошлых значений волатильности и доходностей дает нам великое множество всевозможных траекторий. Здесь нам интересны многочисленные возможные механизмы, ведущие к нелинейной положительной обратной связи цен с самими собой. Например, неточная информация и перенос риска с инвесторов на кредитуемые банки могут заставить инвесторов поднимать цены спроса на актив в большей степени, чем они хотели бы заплатить в случае, если бы полностью несли все потенциальные убытки [3]. Мы вернемся к интуитивному описанию других механизмов в главах 7 и 8. [c.168]

Рыночная линия представляет собой равновесное соотношение ожидаемой доходности и среднеквадратичного отклонения для эффективных портфелей. Отдельные рискованные бумаги всегда будут находиться ниже этой прямой, так как единичная рискованная бумага сама по себе является неэффективным портфелем. В модели формирования курсов на фондовом рынке не подразумевается определенной связи между ожидаемой доходностью и среднеквадратичным отклонением (т.е. общим риском) для каждой отдельной ценной бумаги. Для того чтобы сказать больше об ожидаемой доходности, необходим более глубокий анализ. [c.265]

Во-вторых, предполагается отсутствие корреляции случайных ошибок любых двух ценных бумаг. Это означает, что величина случайной ошибки одной ценной бумаги совсем не влияет на величину случайной ошибки любой другой ценной бумаги. Другими словами, доходности двух ценных бумаг будут коррелированы, т.е. будут меняться согласованно, только вследствие общей зависимости от изменения фактора. Если какое-либо из этих предположений не выполняется, то модель является лишь приближенной и другая факторная модель (быть может, с большим числом факторов) теоретически может быть более точной моделью формирования дохода. [c.293]

В отличие от однофакторных моделей многофакторная модель доходности ценных бумаг, учитывающая эти различные воздействия, может быть более точной. В качестве примера рассмотрим модель, в которой предполагается, что процесс формирования дохода включает два фактора. [c.295]

До недавнего времени основной недостаток проектов установить ставки страховых премий по страхованию депозитов с учетом риска заключался в том, что этот риск было сложно оценить. Действительно, экономисты в общем соглашались, что фактическую вероятность банкротства практически невозможно подсчитать вместо этого регулирующим органам придется использовать относительные показатели риска. Недавно экономисты, исследующие проблемы финансов, разработали модели формирования цен на опционы (option pri ing models), которые можно использовать для стоимостной оценки показателей сторон, участвующих в финансовой сделке, которая подразумевает разные последствия для них. При этом используется информация о цене исполнения опциона на данный актив, текущей стоимости актива, срока до погашения и изменчивости цены актива, скорректированной с учетом риска, для оценки альтернатив для стороны, владеющей активом. [c.314]

Систему страхования депозитов можно рассматривать как программу, в которой государство дает право требования, или опцион (гарантию страхования депозитов) двум сторонам — депозитным учреждениями и вкладчикам. В принципе тогда модели формирования цен на опционы должны быть использованы для определения стоимости страхопания депозитов для каждого депозитного учреждения. На основе этой стоимости и будет устанавливаться соответствующая ставка страховой премии данного депозитного учреждения. [c.314]

Тем не менее при данном подходе существуют определенные проблемы. Такие модели подразумевают, что должны существовать четко определенные правила, регулирующие, когда опцион — выплата вкладчикам по страхованию депозитов — должен быть исполнен. Л как уже отмечалось, FDI обладает довольно большой свободой действий относительно того, производить выплату или нет и когда это делать. Более того, модели формирования цен на опционы обычно предполагают, что полная, с учетом последних изменений, информация о финансовом положении банка или сберегательного учреждения доступна при подсчете стоимости гарантии страхования депозитов. На самом деле информация такого рода часто является неполной и нуждается в дополнении более летальными данными бухгалтерского учета, которые не всегда доступны или доступны не в полном объеме. [c.314]

Модели формирования цен на опционы (option pri ing models) — финансовые модели, используемые для оценки стоимостных показателей сторон финансовой сделки, например, при обмене гарантий страхования депозитов, которые подразумевают разные последствия для сторон сделки. [c.316]

Теории равновесия, например модель формирования цен на фондовом рынке (САРМ) и арбитражная теория ценообразования (APT), предполагают, что, по мнению хорошо информированного инвестора, ценные бумаги с разными характеристиками имеют разную ожидаемую доходность. Основным вопросом этих теорий является будущая, или априорная (ex ante), ожидаемая доходность. Однако наблюдать можно лишь прошлую, или апостериорную (expost), реальную доходность. Прошлые значения прибыли несомненно отличаются от ожидаемых, затрудняя ответ на вопрос, действительно ли характеристики ценной бумаги связаны с ожидаемой доходностью так, как это вытекает из моделей САРМ и APT. Более того, эти теории не дают простого способа оценки будущих значений ожидаемой прибыли через прошлые значения. [c.509]

Вопрос к Приложению.) Болерард Кларк, обозреватель в области инвестиций, написал Выявление эмпирических закономерностей концептуально затруднено, так как, по существу, это есть проверка двух гипотез. Первый тест относится к применимости соответствующей модели формирования цен, а второй - к существованию самих эмпирических закономерностей . Что Болерард имел в виду [c.529]

Исследования обнаружили некоторые эмпирические закономерности (empiri al regularities) в поведении обыкновенных акций. Иначе говоря, было выявлено, что регулярно наблюдаются некоторые различия в доходности между отдельными секторами экономики. Ряд закономерностей вытекает из известных моделей формирования цен на рынке. Например, модель САРМ показывает, что различные акции имеют различную доходность, так как они имеют разные коэффициенты бета . Обсуждаемые ниже отклонения делают особенно интересным то, что они не предсказываются ни одной из традиционных моделей формирования цен. Поэтому иногда они именуются аномалиями (amonalies). [c.531]

Arbitrage Pri ing Theory — арбитражная теория ценообразования. Равновесная модель формирования цен активов, утверждающая, что ожидаемая доходность ценной бумаги является линейной функцией ее чувствительности к изменению общих факторов рынка. [c.964]

Новые методы, в том числе методы нейронных сетей, дают возможность исследовать нелинейные модели, ранее не подвергавшиеся тестированию. Возможно, что традиционные модели формирования цен оказываются недостаточно хорошими именно из-за неадекватной спецификации, а не из-за свойств эффективности рынка. В этой книге мы исследуем вопрос о том, можно ли с помощью MBPN-мо-дели получить возможности для извлечения прибыли на небольшом отрезке времени. Используя базу данных о сделках, совершаемых в течение рабочего дня на Европейской бирже опционов в Амстердаме, мы пытались прогнозировать размер прибыли по обыкновенным акциям компании Филипс. Две нейронные сети и обычный линейный регрессионный анализ сравнивались между собой по трем критериям средней квадратичной ошибке (MSE), р и полученному [c.112]

Структура данной главы следующая. Во введении мы вводим необходимые в дальнейшем обозначения. Во втором разделе рассматривается гипотеза эффективности рынка, возможность прогноза цен финансовых активов. В третьем разделе кратко излагается теория Марковица оптимального формирования портфеля, в четвертом и пятом разделах приводится методика тестирования необходимости включения дополнительного актива в эффективный портфель, при отсутствии и наличии безрискового актива соответственно. В последнем, шестом, разделе рассматриваются модели формирования цен финансовых активов (assets) и в качестве примера приведен тест эффективности управления взаимными фондами. [c.436]

Дело в том, что сама формулировка ЕМН носит интуитивный характер и не формализуема. Однако если принять некоторую модель формирования цен (например, САРМ), то в рамках этой модели можно определить, что такое нормальный доход от операций на рынке, т. е. такой доход, при котором ни один из участников рынка не получает преимуществ перед другими. Если понятие нормального дохода определено, то тест на ЕМН является на самом деле совместным тестом на ЕМН и принятую модель формирования цен. Тестирование сводится к выяснению того, может ли инвестор получать избыточный, сверхнормальный , доход от операций на рынке. [c.439]

Например, в модели формирования курса ценной бумаги А, применяя двухшаговую процедуру Дарбина, получаем значение [c.184]