Как ясно из содержания этой главы, варрант есть форма опциона "колл, как и конвертируемые ценные бумаги, если исходить из тех прав, которые он дает владельцу опциона на акции компании. В отличие от опциона "колл", опцион "пут" дает его владельцу право продать акции компании по установленной цене до окончания действия опциона. Это зеркальное отображение опциона "колл". В последствии мы остановимся лишь на оценке опционов "колл". [c.658]

Финансовые обязательства возникают в результате договорных отношений и требуют уплаты денежных средств или передачи иных финансовых активов другим компаниям и организациям. К финансовым обязательствам также относится предстоящий по договору с другой компанией обмен финансовых инструментов на потенциально невыгодных условиях. При классификации финансовых обязательств, следует иметь в виду ограничения, связанные с тем. что обязательства не предполагающие передачу финансовых активов при их погашении, не являются финансовыми инструментами. С другой стороны, опционы на акции или другие обязательства передать собственные долевые финансовые инструменты другой компании не являются финансовыми обязательствами. Они учитываются как долевые финансовые инструменты. [c.141]

Финансовые обязательства не следует путать с долевыми финансовыми инструментами, которые не предполагают их погашения денежными или иными финансовыми активами. Например, опционы на акции удовлетворяются путем передачи некоторого числа акций их владельцам. Такие опционы являются долевыми инструментами, а не финансовыми обязательствами. [c.141]

Оценочная стоимость долевого инструмента - опциона на акции (2 000 000-1 848 115 = 151 885 долларов). [c.145]

Второй подход к оценке сложного финансового инструмента предполагает отдельную оценку элементов обязательства и опциона на акции (долевого инструмента), но так, чтобы сумма оценки обеих элементов равнялась балансовой стоимости сложного инструмента в целом. Расчет проведен по условиям выпуска 2 000 облигаций с встроенным опционом на акции, которые принимались за основу при первом подходе к оценке по остаточному методу. [c.146]

Обычно, планы компенсационных выплат предусматривают а) выпуск для работников акций, опционов на акции, иных долевых инструментов по цене ниже их реальной стоимости, по которой эти инструменты выпускаются или могли бы быть выпущены для приобретения их третьими лицами б) денежные выплаты, размеры которых зависят от будущей рыночной цены акций данной компании. [c.327]

Опционы "колл" на акции (а) фирмы X и б) фирмы Y. В обоих случаях текущая цена акций равна цене исполнения, так что каждый опцион имеет 50%-ную вероятность в конечном итоге потерять стоимость (если цена акций падает) и такую же вероятность быть "в деньгах" (если цена акций возрастает). Однако шанс получить большой доход выше для опциона на акции фирмы Y, поскольку цена на акции Y более изменчива и поэтому имеет более высокий "потенциал роста". [c.541]

Доходы по опциону на акции X [c.541]

В обоих случаях существует 50%-ная вероятность, что цена акций снизится и опцион потеряет стоимость, но если цены на акции X и Y поднимутся, то, вероятно, цена акций Y вырастет больше, чем цена акций X. Таким образом, существует крупный шанс больших доходов от опциона на акции Y. Поскольку вероятность нулевых доходов от обеих акций одинакова, опцион на акции Y стоит больше, чем опцион на акции X. Рисунок 20-10 иллюстрирует это кривая, представляющая опцион на акцию Y, расположена выше. [c.542]

Вероятность крупных изменений цен на акции до истечения срока исполнения опциона зависит от двух вещей 1) дисперсии (т.е. изменчивости) цен на акции за один период и 2) количества периодов до истечения срока опциона. Если до истечения срока опциона осталось /периодов, а дисперсия цены за период равна о2, то стоимость опциона определяется кумулятивной изменчивостью o t.w При прочих равных условиях для вас предпочтительнее было бы иметь опцион на акцию с изменчивыми ценами (с высоким значением а2). При данной изменчивости для вас предпочтительнее было бы иметь опцион с более длительным сроком исполнения (большое значение t). Итак, стоимость опциона возрастает с увеличением как изменчивости цены акции, так и срока его исполнения. [c.542]

Чтобы оценить стоимость опциона на акцию "Вомбата", мы взяли денежный заем и купили акцию таким образом, чтобы доход от этой комбинации точно копировал доход от опциона "колл". Количество акций, необходимых для того чтобы скопировать опцион "колл", часто называют коэффициентом хеджирования, или дельтой опциона. В нашем примере с корпорацией "Вомбат" позиция с займом и одной акцией эквивалентна трем опционам "колл". Следовательно, дельта опциона равна /3. [c.545]

Этот вывод подсказывает альтернативный способ оценки стоимости опциона на акцию "Вомбата". Мы сделаем вид, что все инвесторы равнодушны к риску. При этом условии вычислим ожидаемую будущую стоимость опциона и затем, чтобы получить его текущую стоимость, дисконтируем будущую стоимость опциона по безрисковой процентной ставке. Давайте проверим, дает ли этот метод тот же результат. [c.545]

Цена на акции компании "Лесная химия" 20 января составила 90 дол. за акцию. Продаются три опциона на акцию, один со сроком исполнения 20 апреля, другой - 20 июля, третий - 20 октября. Все три опциона имеют одинаковую цену исполнения - 100 дол. Стандартное отклонение цены на акции компании составляет 42% в год. Годовая безрисковая ставка процента равна 11%. Какова стоимость опционов [c.552]

Пересчитайте стоимость опциона на акции "Рогатого скота" (см. вопрос 6) при допущении, что это "американский" опцион и в конце первых 6 месяцев компания выплачивает дивиденды в размере 25 дол. на акцию (таким образом, цена в конце года либо удваивается, либо снижается вдвое от уровня цены "акции без дивидендов" в шестимесячный период). Как изменился бы ваш ответ, если бы это был "европейский" опцион [c.581]

Напомним, что формула Блэка-Шольца предполагает, что по акциям дивиденды не выплачиваются. Она не даст теоретически приемлемую оценку стоимости варранта, выпущенного фирмой, выплачивающей дивиденды. Однако в главе 21 мы показали, как вы можете использовать пошаговый биномиальный метод для оценки стоимости опциона на акции с дивидендами. [c.587]

Варранты могут выпускаться самостоятельно. Выпуск варрантов необязательно связан с другими ценными бумагами. Часто варранты служат компенсацией инвестиционным банкам за услуги по размещению ценных бумаг. Кроме того, многие компании предоставляют своим директорам долгосрочные опционы на покупку акций. Эти опционы на акции, как правило, не называют варрантами, но они таковыми являются. Компании также могут, хотя и редко это делают, продавать варранты непосредственно инвесторам. [c.598]

В конце 20-х годов компании и фондовые биржи создали огромное количество новых видов ценных бумаг — опционов, фьючерсов, опционных контрактов на фьючерсы облигаций с нулевым купоном, облигаций с плавающей процентной ставкой облигаций "с ошейником", "с потолком", со страховкой облигаций, деноминированных в двух валютах облигаций с валютными опционами и т. п. — этот список бесконечен. В некоторых случаях легко объяснить успех новых рынков и ценных бумаг - возможно, они позволяют инвесторам застраховаться от новых рисков, или они обусловлены изменениями в налоговом или ином законодательстве. Иногда новые рынки развиваются благодаря изменениям издержек, связанных с выпуском и обращением ценных бумаг. Но есть много успешных инноваций, которые так просто не объяснить. Действительно ли мы улучшаем свое благосостояние за счет Возможности продавать и покупать опционы на акции, а не только сами акции Почему инвестиционные банки продолжают создавать и успешно продавать новые сложные инструменты фондового рынка, определить стоимость которых порой выше наших возможностей Правда такова, что мы не понимаем, почему некоторые новшества на рынках имеют успех, а некоторые так и не находят своего покупателя. [c.1023]

Установление благоприятного налогового режима. Налоговый режим, который благоприятствует тем, кто несет наибольший риск, а именно предпринимателям, ключевым менеджерам и частным инвесторам (например, низкий налог на прирост капитала возможность списания недополученного прироста капитала опционы на акции). Можно также поощрять предпринимателей к поиску венчурного капитала, используя систему налогообложения компаний, которая не ставит кредитование в привилегированное положение по отношению к венчурному финансированию и не создает ненужных препятствий (или издержек) для не котирующихся на фондовой бирже компаний, которые стремятся получить финансы у искушенных частных инвесторов. [c.85]

Опишите, какие существуют опционы на акции либо аналогичное стимулирование акциями. [c.207]

Копия плана опционов на акции. [c.212]

Список всех сотрудников, имеющих опционы на акции, число имеющихся опционов, цены опционов с указанием срока истечения их действия. [c.212]

Представим, что вы владеете портфелем финансовых активов стоимостью 500 тыс. долл. (включая пенсионные счета), домом, обычными долговыми обязательствами и опционами на акции. В определенный момент вам захотелось оценить, насколько рациональны ваши сегодняшние капиталовложения, достаточны ли пенсионные сбережения и какие еще шаги следует предпринять для повышения эффективности своих инвестиций (например, не стоит ли приобрести долговременный страховой полис или застраховать свою жизнь). Итак, начитавшись всевозможных рекламных брошюр, вы выбираете специалиста, имеющего большой опыт работы, который предоставляет вам огромное количество рекомендаций от своих клиентов, является добропорядочным гражданином просто кажется вам милым человеком. И что же дальше Вот чего можно ожидать в данной ситуации большинство финансовых консультантов и советников (смотря кого вы выберете) — это либо брокеры, либо страховые агенты. Их работа заключается в том (и оценивается соответственно), чтобы убедить вас изменить структуру и направление своих инвестиций, даже если этого делать не следует- Кроме того, некоторые консультанты оценивают свои услуги по тому же принципу, как это обычно делают бухгалтеры и юристы, т.е. на почасовой основе. Рекомендуем воспользоваться несколькими советами, которые помогут вам лучше ориентироваться в предложениях всех тех, кто называет себя консультантом по финансовым [c.2]

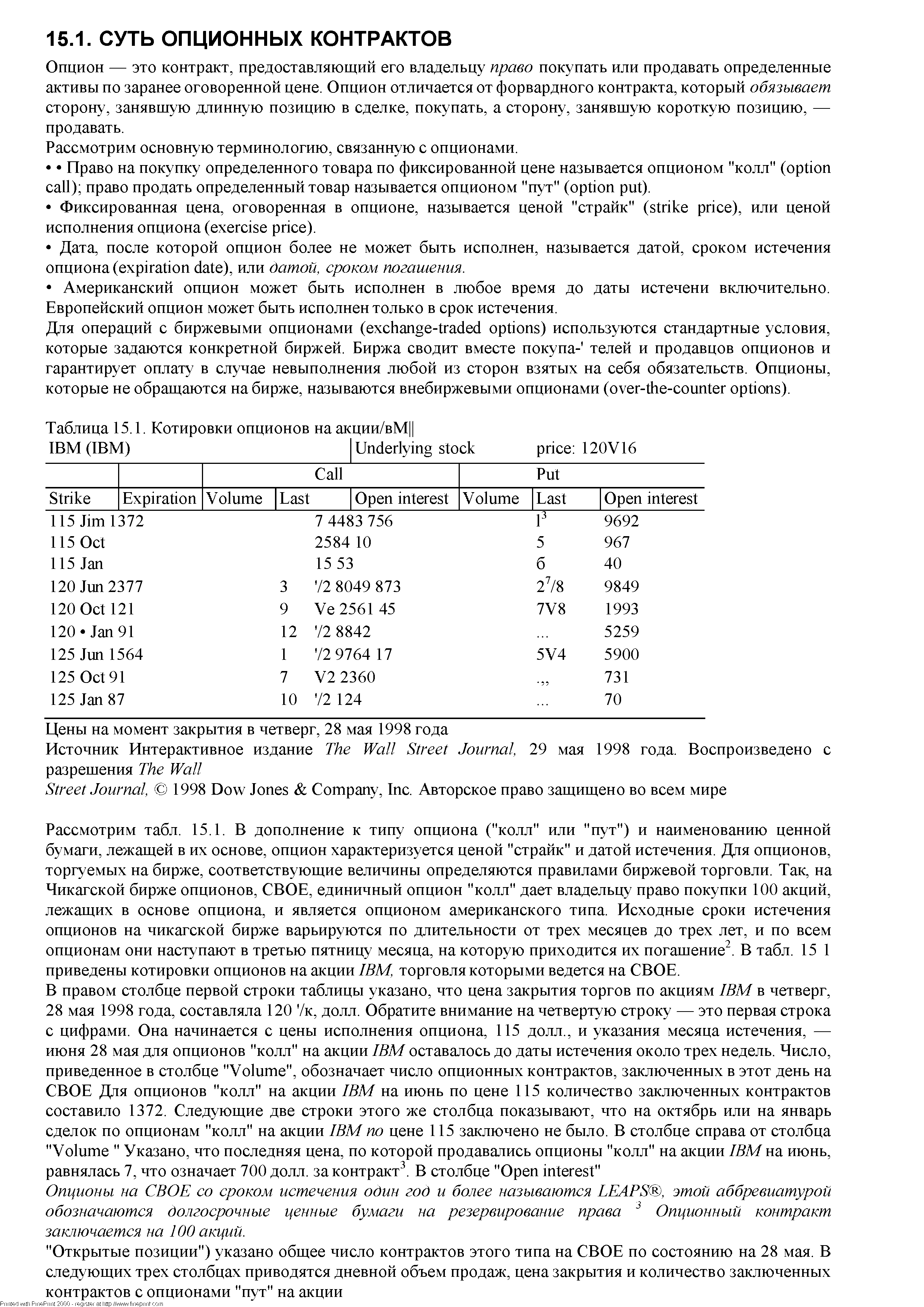

| Таблица 15.1. Котировки опционов на акции/вМ |  |

Опционы на акции с высокой волатильностью стоят дороже (т.е. имеют более высокие премии), чем на акции с низкой волатильностью, поскольку у них больше шансов стать выигрышными к моменту истечения. При прочих равных условиях покупатели опционов обычно предпочитают опционы с высокой волатильностью, а продавцы (подписчики) — опционы с низкой волатильностью. [c.144]

Чтобы проиллюстрировать эту формулу, предположим, что опцион на акцию Selby orporation стоит 25 дол. в момент окончания срока действия опциона и цена использования опциона составляет 15 дол. Стоимость опциона будет 25 дол. - 15 дол. = = 10 дол. Заметим, что стоимость опциона определяется исключительно стоимостью акции за минусом цены использования однако опцион не может иметь отрицательную стоимость. Когда цена использования превышает стоимость акции, стоимость опциона становится равной нулю. [c.658]

Размеры иусловия ссуд и гарантий, предоставленных гоином компенсационных выплат или в его пользу Количество опционов на акции у планов юмпенсационных выплат или у работников, срок действия которых истекает в течение отчетного периода Количество, дату и иену исполнения опционов на акции, принадлежащих исполнению в течение периода по планам юмпенсационных выплат [c.328]

Мы показали вам, как оценить стоимость опциона на акцию, когда существует только два возможных изменения цены в каждом подпериоде. К тому же Блэк и Шольц вывели формулу для оценки стоимости опциона при постоянном изменении будущих цен на акции. Таблицы в Приложении позволят вам использовать эту формулу в ряде простых задач оценки опционов. [c.549]

Как вы могли бы сделать деньги с помощью опционов на акцию Hogswill Подсказка постройте график в системе координат с ценой акции на оси [c.554]

Любой контракт, который дает одной из заключающих его сторон право купить " "и продать что-либо по заранее установленной цене, является опционом. Существует Только же видов опционных контрактов, сколько существует предметов купли-"Родажи товарный опцион, опцион на акции, опцион на процентные ставки, валютный опцион и т.д. Некоторые виды опционных контрактов содержат стандартные условия и заключаются на рынках опционов — например, на Чикагской бирже опционов в США или на Бирже опционов и фьючерсов в Осаке (Япония). Существует ряд терминов, употребляемых в опционных контрактах. [c.196]

Любой контракт, по которому одна из участвующих сторон получает право покупать или продавать что-либо по заранее определенной цене, называется опционом. Опционных контрактов существует не меньше, чем наименований товаров для покупки или продажи. Опционы на акции, опционы на процентную ставку, валютные оп-Ционы и товарные опционы покупаются и продаются на биржах во всем мире. В этой главе рассказывается об использовании этих опционов для управления рисками и о Том, каким образом формируется их цена. [c.260]

Когда опционы дешевы, причины это могут быть гораздо менее заметны. Наиболее обычной причиной может быть то, что, возможно, изменилась корпоративная структура компании - компанию кто-то приобрел или компания приобрела другую компанию почти соответствующую ей по размеру. В любом случае, возможно, что акция объединенной корпорации будет менее волатилъна, чем была акция первоначальной компании. Поскольку поглощение находится в процессе, который требует времени, подразумеваемая волатильность опционов на акции компании понизится, создавая ложное впечатление, что они являются дешевыми. [c.220]