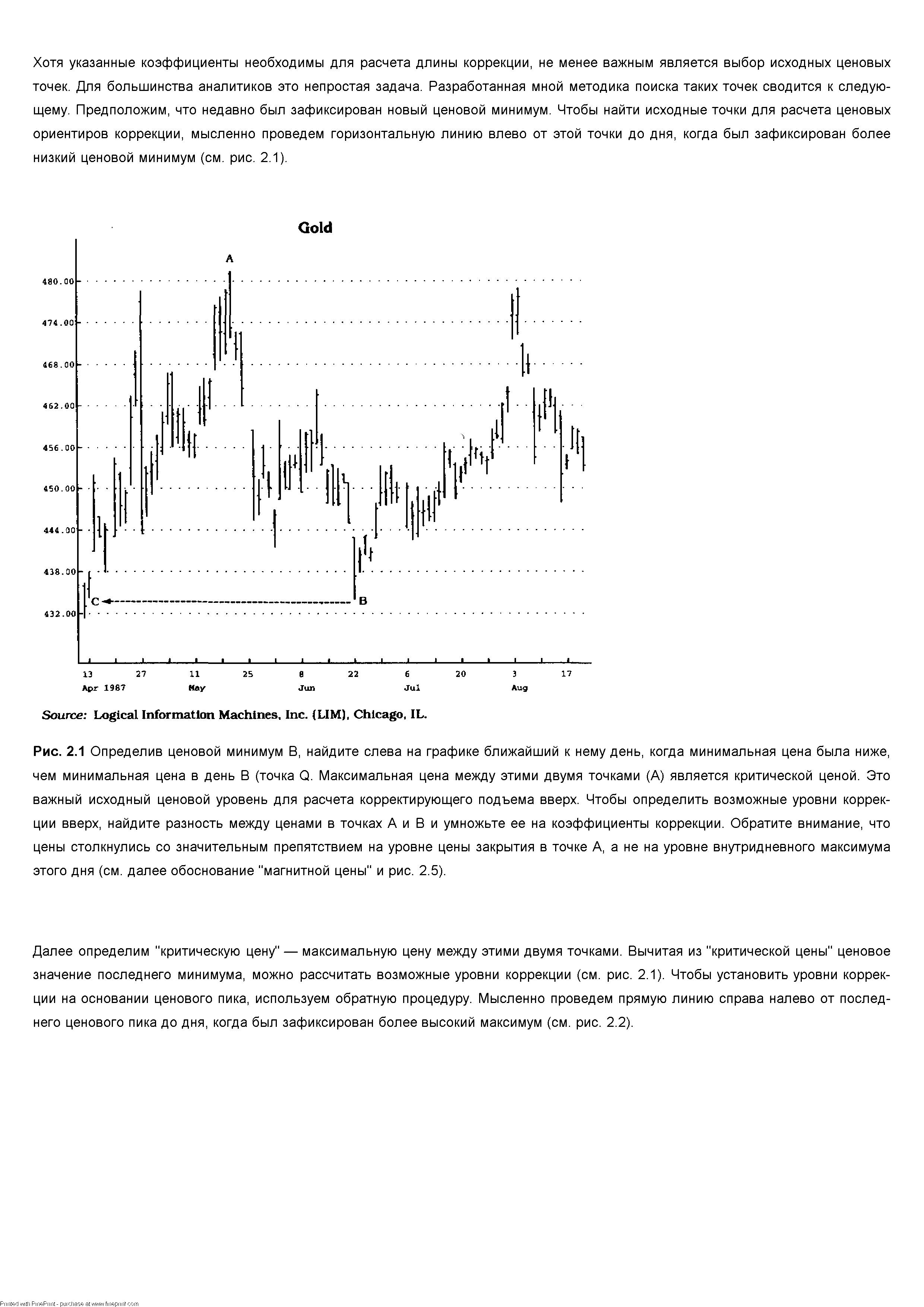

| Рис. 2.1 Определив ценовой минимум В, найдите слева на графике ближайший к нему день, когда минимальная цена была ниже, чем минимальная цена в день В (точка Q. Максимальная цена между этими двумя точками (А) является критической ценой. Это важный исходный ценовой уровень для расчета корректирующего подъема вверх. Чтобы определить возможные уровни коррекции вверх, найдите разность между ценами в точках А и В и умножьте ее на коэффициенты коррекции. Обратите внимание, что цены столкнулись со значительным препятствием на уровне цены закрытия в точке А, а не на уровне внутридневного максимума этого дня (см. далее обоснование "магнитной цены" и рис. 2.5). |  |

Обычно цены легко преодолевают первый уровень, определяемый умножением исходного ценового минимума или максимума на коэффициент тенденции. Однако в тех случаях, когда цена преодолевает намеченный ориентир и закрывается в направлении тенденции, но все-таки не выше или не ниже ориентира, то следующий ценовой ориентир, рассчитываемый с помощью коэффициента тенденции, снижается на 50%. В частности, второй ценовой уровень будет определяться коэффициентами 1,0834 и 0,9722. Эти исключения возникают тогда, когда внутридневные цены подтверждают истинность первого уровня, а цены закрытия — нет. [c.63]

Есть два способа выхода из рынка, кроме выхода по стоп-лоссу с убытком. Согласно первому методу позиция закрывается, если заканчивается формирование нового установочного набора и цене не удается преодолеть экстремальный ценовой уровень, зафиксированный в процессе формирования ближайшего неактивного установочного набора (см. рис. 7.40 и 7-41). [c.123]

Такой выход предполагает, что поскольку ожидаемого перелома тенденции так и не произошло (об этом свидетельствует неспособность цен в точке завершения активного установочного набора преодолеть экстремальный ценовой уровень ближайшего неактивного установочного набора), то существует вероятность разворота цены в противоположном направлении, и поэтому позицию следует закрыть. [c.125]

В другой методике выхода из рынка также сравниваются два установочных набора, но в этом случае позиция сохраняется до появления сигнала о переломе тенденции, если любая из цен, зарегистрированных в течение текущего активного установочного набора, преодолевает экстремальный ценовой уровень неактивного установочного набора. [c.125]

Постепенно разрушающийся ценовой уровень показывает различные степени временного распада (тэта). [c.91]

Существует несколько способов прочтения графика. Рассмотрим прямую горизонтальную линию, проведенную через ценовой уровень 90. Это говорит о том, что цена базовой акции остается постоянно на уровне 90 до срока истечения действия опциона. В самом начале (время = 0) с одним годом в будущем мы видим, что опцион имеет дельту между 0,2 и 0,1. С течением времени, если цена акции остается постоянной, то прямая линия оказывается все ниже и ниже в территории дельты до тех пор, пока приблизительно через 47 недель (5 недель до истечения срока) линия не попадает в 0,0 дельта-зону. С течением времени дельты опционов без денег уменьшаются. Если рассматривать прямую горизонтальную линию, проведенную через ценовой уровень 110, то можно увидеть ситуацию с точностью до наоборот. Линия будет входить все выше и выше в контуры дельты, в итоге войдя в 1,0 дельта-зону. С течением времени дельты опционов в деньгах увеличиваются. В этом мнении нас еще раз укрепляет наблюдение за кривыми линий цен опционов на Рисунке 4.10. [c.93]

Постепенно снижающийся ценовой уровень опциона с наиболее ярко выраженным падением в состоянии близко около денег. [c.98]

Постепенно поднимающийся ценовой уровень опциона с наиболее выраженным ростом в состоянии около денег. [c.98]

Ценовой уровень, где можно ожидать прекращение движения вниз, называется уровнем поддержки цены. [c.73]

Ценовой уровень, где можно ожидать прекращения подъема, называется уровнем сопротивления цены. [c.74]

Когда Треугольник близок к завершению, начертите две параллельные горизонтальные линии. Одна должна быть проведена через максимальный ценовой уровень, достигнутый в течение формирования данного Треугольника, а другая - через минимальный ценовой уровень. Следуйте приведенным ниже принципам, и эти параллельные линии помогут вам предсказать, что следует ожидать после завершения данного Треугольника. Единственное исключение из этого Правила -случай, когда Треугольник заметно "дрейфует" в направлении, противоположном своему выбросу. [c.149]

Если "выброс" вниз, должен быть достигнут этот ценовой уровень [c.149]

Треугольники создают (или задают) важные зоны (уровни) поддержки/сопротивления. По завершении Треугольника ценовой уровень вершины Треугольника "оказывает" значительное сопротивление любому повышению или поддержку любому спаду. В общем случае движения цен после пересечения одного из этих "барьеров" резки и непостоянны. На важных уровнях поддержки и сопротивления, созданных (или заданных) Треугольной волной (особенно если это b-волна Зигзага), почти всегда выполняются соотношения Фибоначчи. [c.235]

В зависимости от угла наклона линий тренда, "определяющих" Треугольник, длина "выброса" может составлять от 75% до 261,8% длины самой широкой волны Треугольника, а длительность должна почти в точности равняться периоду времени, прошедшему с момента завершения волны-е до момента пересечения линий тренда (т.е. "выброс" должен завершаться во временном периоде [не на ценовом уровне] вершины Треугольника). Если все указывает на то, что Треугольник волна 4 или Ь, но следующая за "выбросом" волна не вернулась к точке прорыва или дальше нее, а рынок превысил максимальный или минимальный ценовой уровень первоначального выброса, должно быть, формируется Терминальная фигура (в случае 4 или Ь) или х-волна (только в том случае, если Треугольник Ь-волна). [c.236]

Гипотеза эффективного рынка (ЕМН) нашла в академических кругах широкую поддержку. Эта теория утверждает, что рынок эффективен. Можно было бы спросить, эффективен в чем Данная теория утверждает, что вся информация, оказывающая влияние на ценовой уровень рынка, одинаково доступна всем игрокам, и поэтому она очень быстро всеми усваивается. [c.73]

Как вы понимаете, она пошла вверх не из-за того, что покупателей было больше продавцов. Она выросла потому, что потенциальные покупатели были вынуждены платить дороже, чтобы набрать требуемое количество бумаг. Более высокий ценовой уровень — единственная точка, где покупатели и продавцы смогли договориться. Та акция, которая продавалась по более низкой цене, уже куплена, и теперь покупатели вынуждены "переплачивать" продавцам, чтобы соблазнить их продать акции. Весь процесс переговоров представляет собой действие механизма бид-аск спрэда. Пока это объяснение выглядит немного путаным, но в процессе изучения составляющих бид-аск спрэда вам все станет понятно. [c.118]

Как мы знаем из примера 4, существует покупатель по 361/8, сидящий на стороне бид и ожидающий, чтобы кто-нибудь продал акцию по этой цене. Так как покупатель ввел лимитный ордер на покупку 2,000 акций по 36 1/8, а этот ценовой уровень ниже уровня, по которому имеется акция на продажу, то нет гарантии, что хоть одна акция сторгуется по лимитированной цене. [c.135]

Чем выше ценовой уровень продажи акции без покрытия, тем больше у продавца шанс на прибыльное покрытие позиции. Это в точности противоположно длинной позиции по ней. Вы продадите бумагу до того, как ее купите, и, естественно, вы захотите продать ее дорого, а купить дешево. Маркетмейкеры защищают себя, открывая рынок по акции необычайно высоко во время покупательской паники. Результат - Может случиться так, что акция уже не будет торговаться выше цены открытия, когда покупательское давление достигает высшей точки. [c.309]

Объём торгов может расти не только от того, что увеличивается торговая активность мелких и средних спекулянтов. К увеличению объёма приводит также ИКК. Давайте вернёмся к началу нашего самого первого примера и предположим, что кроме исходной восьмёрки, на рынке оперируют также игроки И , К , Л и М , у которых на руках также по 100 000.00 руб., а также игроки С , Т , У и Ф , у которых на руках по 2 000 акций. Эти игроки временно не участвуют в торговле. Ценовой уровень в 50.00 руб. является для них неприемлемым. Потенциальные покупатели согласны купить не выше 40.00 руб., а потенциальные продавцы - продать свои акции не дешевле 60.00 руб. И вот на рынок приходит новый крупный покупатель Н . Он начинает осуществлять интервенцию. У него на рынках 480 000.00 руб. Он покупает 8 000 акций по 60.00 руб. у игроков С , Т , У и Ф . В результате выросла не только цена, но и объём Если предположить, что в результате [c.54]

В данном разделе вводятся основополагающие понятия технического анализа — линии сопротивления и поддержки. Линией сопротивления называется линия, соединяющая ценовые максимумы (линия АВ на рис.4). Линией поддержки называется линия, соединяющая ценовые минимумы (линия D на рис.4) /8-13/. Как видно из рис.4, линия сопротивления показывает тот экстремальный ценовой уровень в определенный момент времени, когда начинают доминировать на рынке продавцы (в результате рост цен приостанавливается). И наоборот. Линия поддержки показывает такой экстремальный ценовой уровень в какой-то момент времени, после которого доминантой на рынке являются покупатели. Если вспомнить, что цена есть некое (термодинамическое) равновесие между спросом и предложением, то последние два утверждения являются важнейшими в более полном и правильном понимании определения тренда. И действительно, если, к примеру, речь идет о медвежьем тренде (нисходящая тенденция), то каждые последующие уровни сопротивления и поддержки должны быть ниже предыдущих уровней если же эта закономерность не выполняется, это должно быть тревожным сигналом для аналитика о возможности замедления или даже разворота тренда. [c.13]

Переход на новый ценовой уровень, в среднем в два раза превышающий старый, осуществленный четырьмя изданиями осенью 2001 года, был в целом благосклонно воспринят потребителями. Ни одно издание не потеряло в тираже. И наоборот, единственное издание, сохраняющее приверженность цене, установленной после августовского кризиса 1998 года, явно проигрывает в конкурентной борьбе. Таким образом, с очевидностью можно сделать вывод о том, что конкуренция на этом рынке носит не ценовой характер. [c.155]

Четкая ориентация на средний ценовой уровень. [c.325]

Одежда приобретается в недорогих фирменных магазинах. Четкая ориентация на средний ценовой уровень. [c.325]

На основе данных табл. 9.3 можно проанализировать ценовой уровень биржевого рынка, его внутреннюю колеблемость, ликвидность (количество сделок и объем рынка) и активность. Например, выпуск Облигаций федеральных займов SU25018RMFS1 был наиболее ликвидным, поскольку количество сделок и оборот по этому выпуску являлись максимальными. Кроме того, показатели по различным ценным бумагам полностью сопоставимы, поэтому можно провести сравнительный анализ ценных бумаг для их выбора в качестве объектов инвестирования. [c.352]

Фигура "М" сформирована после неудавшейся двойной пробы максимумов. В данном случае BEA Software торговалась выше уровня 45 долл. за акцию, но не смогла превысить этот уровень при второй попытке. Основываясь на этой фигуре, можно предположить, что ценовой уровень 45 долл. станет сильным сопротивлением при последующих движениях цены. Фактически до конца мая 2001 года (на момент написания данной книги) BEAS так и не смогла подняться выше 45 долл. [c.89]

Да. Восстановления — это ценовые точки, соответствующие определенному проценту от более раннего крупного перемещения. Эти проценты включают 25, 33, 50, 75, 88%, а также 38,2 и 61,8%. Например, в комментарии на утреннем совещании на Tea hTrade. om от 31 мая 2001 года отмечено, что на фьючерсном рынке NASDAQ ценовой уровень 1718 является 50%-ным восстановлением недавнего восходящего движения от 1360 до 2076. В результате уровень 1718 стал для трейдеров объектом отслеживания. [c.100]

Ценовой уровень, где можно ожидатьп ре крашение движения пни j, называется уровнем поддержки цены. Цены подучают поддержку снизу. Ценовой уровень, на котором можно ожидать прекращения подъема, называется уровнем сопротивления цены. Продавцы в этом месте сопротивляются любому дальнейшему продвижению яперх. [c.74]

Выброс" после волны-е Треугольника должен образовать новую точку максимума или минимума, превосходящую максимальный/минимальный ценовой уровень, достигнутый в течение вдего периода формирования Треугольника. (Это явление уже описывалось в Главе 5, стр. 5-28.) Длительность этого "выброса" должна быть меньше половины временной длины всего Треугольника, прибавленной к концу волны-е (Неограничивающие Треугольники не связаны этим 50% -м временным правилом). [c.169]

Выброс" Неограничивающего Треугольника может быть (и обычно бывает) намного длиннее ши-рины Треугольника. Несмотря на это, на ранних стадиях его формирования создается впечатление "нормального" посттреугольного поведения, когда следующая за Треугольником волна достигает примерно ширины Треугольника, а затем корректируется (rea ting). Существуют два варианта дальнейшего поведения рынка. Как уже говорилось в разделе об Ограничивающих Треугольниках, ценовой уровень вершины Треугольника должен достигаться или пересекаться следующей за "выбросом" волной. В Неограничивающем Треугольнике этого не происходит, и конечный уровень "выброса" в итоге пересекается. Еще одно важное отличие постэффектов Неограничивающих Треугольникор от постэффектов Ограничивающих состоит в том, что "выброс" не заканчивается на "временном" уровне их вершины. [c.237]

Также стоит отметить, что индекс S P500, также как и другие фондовые рынки по всему миру, оставался близким к послекризисному уровню довольно длительное время. Так, например, 29 февраля 1988 года мировой индекс находился на отметке 72.7 (по сравнению с 100 на 30 сентября 1987 года). Таким образом, ценовой уровень, установленный октябрьским кризисом, по-видимому, является объективной оценкой среднего ценового уровня последующих месяцев (см. также Рис. 95). [c.235]

Ne kline (вырез) — критически важный психологический ценовой уровень, который может быть проведен в конфигурациях "голова и плечи" и "двойная вершина". "Вырезы" часто рассматриваются, как "последние линии защиты". [c.352]

Resistan e (сопротивление) — ценовой уровень, в котором обозначается большая концентрация интереса к продаже. [c.354]

Низковолатильными акциями вы можете торговать вместе с домом, покупая и продавая их на тех же ценовых уровнях, что и специалист. Аргументируя это тем, что, если специалист готов рисковать своим капиталом, покупая акцию по определенной цене, то это, должно быть, хороший ценовой уровень для покупки. Поэтому вы вводите ордер на покупку по той же самой цене, что и специалист. Где покупает специалист, там покупайте и Вы. Таким образом, смещая специалиста, вы можете заработать небольшие прибыли за счет продающей и покупающей публики. В сущности, вы отнимаете кусок хлеба у специалиста, повторяя за ним его торговую стратегию. И все правила на вашей стороне, потому что специалист обязан пропустить вперед ордера клиентов на покупку и продажу, если клиенты готовы купить или продать акции на том же ценовом уровне, на котором это собирался сделать он сам. [c.274]

Оценка вероятных рисков или прибылей производится с помощью кластеров. Кластер ( luster) — ценовой уровень, где совпадают несколько фибоначчиевских целей, рассчитанных для волн разных степеней. Чем больше целей образуют кластер в вашем прогнозе, тем выше вероятность, что он правилен (рис. 9.15). [c.152]

Низкая Совершение сделок и выставление заявок по ценам, отличающимся от рыночных, в периоды времени, задающие ценовой уровень (при открытии и закрытии торговли, в предторговый и послеторговый периоды и т.п.) [c.256]

Ценовой уровень, который, как предполагается, ценной бумаге или рынку трудно преодолеть. Верхний предел цены, на котором технические аналитики отмечают устойчивые продажи товарно-сырьевой продукции или ценных бумаг. Противоположный термин — support level. [c.242]