Конституция определяет перечень налоговых поступлений и порядок их перераспределения между Федерацией, землями и общинами. Подоходный налог и налог на прибыль корпораций, делятся поровну между Федерацией и землями, а часть поступлений от подоходного налога земли резервируют для общин. Доли Федерации и земель в доходах от налога с оборота определяются федеральным законом исходя из следующих принципов равное право Федерации и земель на покрытие своих необходимых расходов в пределах текущих бюджетных поступлений и установление размеров расходов Федерации и земель с учетом посильного и равного налогообложения на всей территории государства. Доходы от поземельного и промыслового налогов, а также местные налоги на потребление и на предметы роскоши взимаются в доход общин или объединений общин (ч. 3—7 ст. 106). [c.443]

Государственные доходы представлены той частью финансовых отношений, которая связана с формированием финансовых ресурсов в распоряжении государства (в лице различных его структур) и государственных предприятий. При этом аккумулируемые государством финансовые ресурсы относятся к разряду централизованных, остающиеся в распоряжении государственных предприятий - децентрализованных. Централизованные государственные доходы формируются в основном за счет налоговых поступлений, доходов от внешнеэкономической деятельности, платежей населения. Децентрализованные образуются из денежных доходов и накоплений самих предприятий (см. главу 7). Деление государственных доходов на централизованные и децентрализованные призвано показать соотношение источников удовлетворения общегосударственных и коллективных интересов. Насущная задача сегодняшнего дня состоит в том, чтобы добиться оптимальных пропорций в распределении государственных доходов с целью обеспечить наиболее полную реализацию разных видов интересов и активизировать влияние государственных доходов на эффективность хозяйствования. [c.130]

Реализация государством хозяйственных, управленческих, социальных и иных функций невозможна без создания адекватной экономической базы. Материальным воплощением такой базы является бюджетный фонд. В значительной своей части он формируется за счет налоговых поступлений. Так, Федеральным законом от 22.02.99 г. № 36-ФЗ О Федеральном бюджете на 1999 год доля налоговых поступлений в составе доходов федерального бюджета определена в размере 84,34%, доля налоговых поступлений в структуре доходов федерального бюджета в предшествующие годы составила соответственно 83,5% в 1998 году, 86,3% в 1997 году, 81,4% в 1996 году. Таким образом, планирование доходной части бюджета (бюджетного фонда) в наибольшей степени представляет собой планирование налоговых платежей. Процесс государственного налогового планирования включает два основных направления прогнозирование мобилизации сумм контингентов налоговых платежей на основе макроэкономических показателей (объем ВВП, индекс инфляции, объем товарооборота и др.) и распределение регулирующих доходов по уровням бюджетной системы с целью формирования доходной базы бюджетов территорий. [c.218]

Неокейнсианское направление полагает, что сбалансированный госбюджет мешает антициклической и даже антиинфляционной политике. При этом неокейнсианцы исходят из того, что государственные расходы являются важной частью совокупного спроса. Отталкиваясь от этого, они указывают, что в период высокой безработицы и соответствующего падения доходов налоговые поступления в бюджет сокращаются (см. 27.3). Это подталкивает государство к сокращению расходов для сохранения сбалансированного бюджета или/и к увеличению налоговых ставок, в результате чего совокупный спрос в стране сокращается еще больше (примером может служить Россия в 90-е гг.). В период же избыточного спроса с высокой инфляцией автоматически возрастают налоговые поступления в бюджет, и для уменьшения возможного профицита правительство снижает налоговые ставки или/и увеличивает государственные расходы, что еще больше увеличивает избыточный спрос и соответственно инфляцию. Поэтому неокейнсианцы полагают, что в период спада нужно дать государству возможность увеличивать государственные расходы и снижать налоги для оживления хозяйственной жизни, а в период избыточного спроса нужна сдерживающая политики в виде уменьшения государственных расходов и увеличения налоговых ставок. И та, и другая политика ведет к несбалансированности бюджета. [c.580]

Как видим, налоговые поступления обеспечивали более 60% всех доходов. А если добавить к ним сборы с особых предприятий и сборы с городских изданий — эти своего рода отчисления от прибыли предприятий, подведомственных Городской Управе, то 70—75% доходов. Доминировали прямые налоги. Они составляли свыше 57% всех доходов. [c.24]

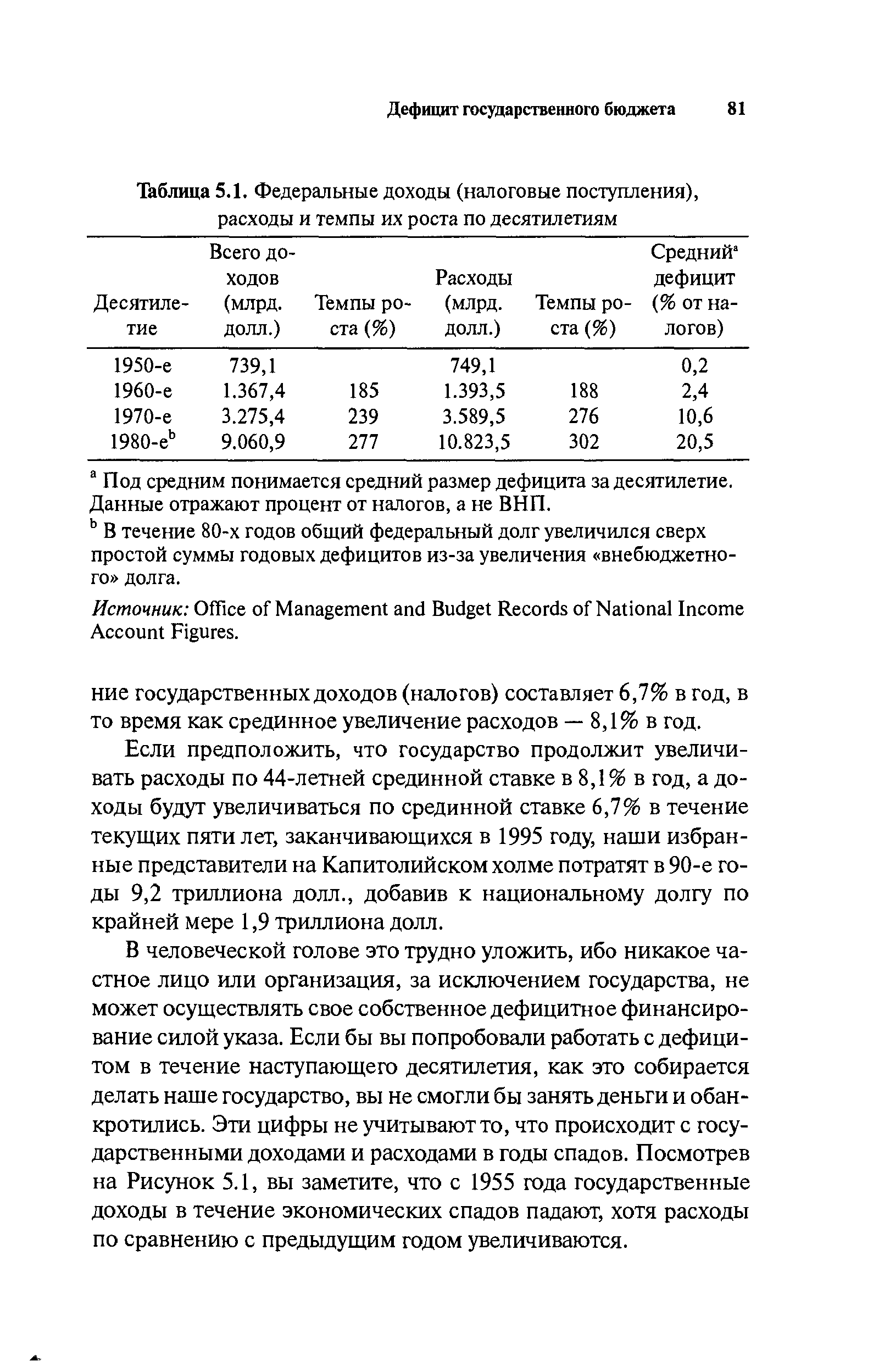

| Таблица 5.1. Федеральные доходы (налоговые поступления), расходы и темпы их роста по десятилетиям |  |

Для каждой группы доходов и расходов, отражаемых в декларации, в ведомости учета распределения дохода открывается особый раздел. В первом разделе помещаются так называемые другие доходы или поступления, к которым в соответствии с налоговым законодательством СССР относятся проценты, перечисляемые банком за использование средств расчетного счета кооператива (0,5% годовых), проценты за кредит, предоставленный другим предприятиям и организациям, полученные кооперативом штрафы, пени и неустойки, полученные дивиденды, т. е. доходы по акциям других предприятий, приобретенным кооперативом, арендная плата. Все прочие поступления средств (паевые взносы, добровольные пожертвования, выручка от продажи выпущенных акций, страховые премии) в доходы кооператива не включаются, а зачисляются в соответствующие фонды или увеличивают его имущество. В первом разделе данной ведомости учитываются также расходы, исключаемые из облагаемого дохода, но не относимые на издержки производства расходы на подготовку кадров штрафы, пени, неустойки, за исключением санкций за реализацию незаконно приобретенных продукции и товаров, за нарушение цен и сокрытие доходов убытки от списания безнадежных долгов и стихийных бедствий и ряд других затрат. [c.152]

Он отражает изменение объема налоговых поступлений под влиянием определяющих экономических факторов, например, размеров и динамики валового внутреннего продукта, национального дохода, доходов населения, уровня розничных цен и др. Коэффициент эластичности показывает, на сколько процентов изменяются налоговые доходы при изменении определяющего фактора на 1 %. Он может быть больше, равен или меньше единицы. Если коэффициент равен единице, то доля налоговых поступлений государства в валовом внутреннем продукте остается стабильной если больше единицы, то поступления налогов уве- [c.95]

Индивидуум, очевидно, находится в худшем положении в точке Е по сравнению с точкой Е. Любой налог ухудшил бы его положение в той степени, в которой сокращает его доход. Налоговые поступления, измеренные в единицах пива, — АЕ 2, вертикальное расстояние между SB и SB на новом уровне потребления индивидуума — Е. [c.412]

Результаты оценки зависимости изменения совокупных налоговых поступлений от изменения потребительских расходов и изменения средней предельной налоговой ставки в целом свидетельствуют в пользу сформулированных теоретических гипотез была обнаружена значимая отрицательная зависимость изменения налоговых поступлений от изменения средней предельной ставки налогообложения доходов, и также была обнаружена значимая положительная зависимость изменения поступлений налогов на доходы от изменения потребительских расходов в 2001 г. по сравнению с 2000 г. Зависимость изменения поступлений в 2002 г. по сравнению с 2000 г. оказалась незначимой. [c.278]

Разложение изменения поступлений социальных отчислений по основным факторам, также как и разложение для изменения поступлений подоходного налога, основывается на построении модели зависимости изменения поступлений от изменения средней предельной налоговой ставки и изменения потребительских расходов. Значительное снижение налоговых поступлений происходит вследствие снижения средней ставки ЕСН в 2001 и 2002 гг. по сравнению с 2000 г. При этом к 2002 г. снижение поступлений, происходящее вследствие снижения средней ставки ЕСН частично компенсируется ростом доходов населения, происходящим вследствие инфляции и снижения средней предельной налоговой ставки. Кроме того, значительный вклад в изменение поступлений ЕСН дает изменение реальных доходов населения, которые моделируются в нашей работе при помощи показателя потребительских расходов. [c.280]

Текущие доходы Налоговые поступления Неналоговые поступления Доходы от операций с капиталом Полученные официальные трансферты [c.20]

США он развивается за счет финансов трех правительств федеральное правительство, правительства штатов и местных органов власти. Для того чтобы сопоставить характер их доходов (налоговых поступлений) и расходов остановимся на характеристике бюджетов. Начнем с бюджета федерального правительства [c.49]

Обязательные платежи (средства), взимаемые государством с населения, товаропроизводителей, торговых и других организаций и предприятий (фирм) в законодательно установленном порядке. Налоговые суммы формируются за счет новой стоимости, созданной трудящимися, и становятся собственностью государства. Преобладающая часть налоговых поступлений, изъятых из доходов трудящихся, используется как в интересах всего общества, так и для поддержки малоимущих слоев населения на содержание государственного аппарата, армии, на социальные, научные, образовательные, медицинские и другие программы, финансируемые из бюджета. [c.188]

Вид косвенного налога, является разновидностью налога с оборота (см. [Н 12]). Уплачивается конечным потребителем при покупке товаров и услуг, а также на различных стадиях производства и реализации товаров. В облагаемый данным налогом оборот включается не вся выручка, а только добавленная в данном звене производства реализации стоимость. В состав добавленной стоимости входят амортизация, заработная плата с начислениями, некоторые другие текущие затраты (в том числе проценты за кредит), а также прибыль. В цену товара входит общая сумма налога, уплаченная на всех стадиях продвижения товара к конечному потребителю. Налог служит стабильным источником поступления средств в бюджет, стимулирует снижение издержек производства и обращения, а также ускорение реализации. Получил распространение в странах — членах Европейского экономического сообщества и некоторых других промышленно развитых странах (Швеция, Австрия и т.д.). Ставки этого налога в странах - членах ЕЭС существенно различаются (например, в ФРГ- 14%, в Бельгии - 19%), что затрудняет создание единого внутреннего рынка ЕЭС. В структуре налогообложения промышленно развитых стран удельный вес доходов от данного налога составляет в среднем 25% (исключением является Франция, где его доля в налоговых поступлениях существенно выше - около 40%). [c.189]

Несмотря на программу, предусматривающую возврат налоговых поступлений, налог снизит потребление бензина на 286,5 галлона — с 1200 до 913,5 галлона. Так как эластичность спроса на бензин от дохода относительно низка, в результате возврата налоговых поступлений эффект возмещения будет преобладать над эффектом дохода и программа сократит потребление в целом. [c.113]

Рис. 4.7 показывает также, что программа взимания налога на бензин с последующим возвратом налоговых поступлений превращает потребителя со средним доходом в потребителя с более низким благосостоянием, так как Н лежит ниже кривой безразличия VI . Зачем же вводить такую программу Те, кто выступал за налоги на бензин, утверждали, что это укрепило бы национальную безопасность (так как способствовало бы сохранению запасов топлива и, следовательно, снижению зависимости от иностранной нефти) и ослабило бы ОПЕК. [c.113]

Согласно Указа Президента Российской Федерации " Об основных направлениях налоговой реформы в Российской Федерации и мерах по укреплению налоговой и платежной дисциплины " минимальные значения долей поступления доходов от налогов в бюджеты разных уровней по экологическим налогам составляют в Федеральный бюджет - 30 % в бюджет субъектов Российской Федерации-30%,в местные бюджеты - 10 %. Остальные 30 % должны остаться в распоряжении предприятий для проведения экологических мероприятий. Если законодательно закрепить обязательность использования этих средств для реконструкции и строительства установок, позволяющих радикально улучшить качество нефтепродуктов, то этот источник инвестиций может радикально изменить сложившуюся в нефтепереработке ситуацию. [c.178]

Исторически первой формой индикативного планирования стала конъюнктурная, связанная с усилением влияния бюджета на темпы и пропорции экономического роста по мере увеличения государственных расходов в ВВП. В условиях структурной перестройки экономик и их ускоренного развития становилась все более настоятельной необходимость согласования бюджетов с показателями народнохозяйственных прогнозов, на которых основывались оценки налоговых поступлений. Первые планы на макроуровне охватывали финансово-бюджетную и денежно-кредитную политику и выразились в составлении национальных бюджетов. Они отличались от госбюджетов тем, что учитывали не только доходы государства, но и доходы в целом в стране. Это привело к разработке средне-, а в конечном счете и долгосрочных прогнозов, коими стали Десятилетний план удвоения национального дохода (1961-1970) в Японии, Выбор путей экономического роста (1976-1985) в Канаде. По мере совершенствования и усложнения прогнозной деятельности она стала отделяться от бюджетирования и методически, и организованно если на первом этапе национальные экономические планы (прогнозы) составлялись в министерствах финансов, то с начала 60-х гг. создаются специальные плановые органы (Генеральный комиссариат по планированию во Франции, Экономический совет в Канаде, Экономический консультативный совет в Японии). В ЕЭС планирование быстро вошло на наднациональный уровень, органы Союза начали составлять кратко- и среднесрочные программы хозяйственного развития региона, на основе которых готовились рекомендации для национальных экономик. Еще в 1962 г. появились Перспективы экономического развития ЕЭС на 1960-1970 гг. , затем были разработаны программы среднесрочной экономической политики на 1971-1975 и 1976-1980 гг. [c.216]

В некоторых случаях важной является оценка бюджетной эффективности инвестиций. Этот случай реализуется, когда бюджетные средства инвестируются в проект на безвозвратной основе, однако в результате выполнения проекта должен возникнуть устойчивый бизнес как источник доходов в бюджеты всех уровней. Таким образом, возврат инвестиций осуществляется в виде налоговых поступлений от инновационной деятельности. Коэффициент бюджетной эффективности инвестиций может быть рассчитан как сумма налоговых поступлений от результатов инновационной деятельности, отнесенная к сумме бюджетных средств, выделенных на осуществление проекта за одинаковой промежуток времени. По аналогии может быть определен срок окупаемости бюджетного финансирования инновационных проектов. [c.38]

Увеличение государственных расходов возможно за счет роста налоговых поступлений. Также большое значение имеет повышение эффективности использования бюджетных ассигнований. Рост налоговых поступлений происходит при расширении производства, увеличении объемов выпускаемой продукции. В этом случае не обязательно повышать ставки налогов, так как автоматически расширяется налогооблагаемая база. Темп роста расходов не должен превышать темпа роста доходов, и за этим соотношением необходим государственный контроль. Для реализации такой политики государство должно иметь долгосрочные программы централизованных инвестиционных вложений. [c.57]

Критерием отбора инвестиционных проектов для оказания государственной поддержки является величина дохода, который получит государство в результате реализации проекта. Принятые к рассмотрению проекты ранжируются в соответствии с показателем бюджетной эффективности. Этот показатель определяется как отношение суммы дисконтированной величины налоговых поступлений и обязательных платежей к размеру государственной гарантии. [c.439]

Баланс денежных доходов и расходов населения используется для планирования наличного денежного оборота, розничного товарооборота, налоговых поступлений, кредитных ресурсов. Он составляется как на федеральном, так и на региональном уровне. На федеральном уровне он разрабатывается Министерством экономического развития и торговли РФ с участием Министерства финансов РФ, Центрального банка РФ и других финансовых органов. [c.43]

Предмет данной главы — налоги как основной источник доходов бюджетной системы, а также общая характеристика налоговой системы и налоговой политики современной России. Такое ограничение крута рассматриваемых вопросов обусловлено тем обстоятельством, что в любой университетской программе для студентов экономических специальностей логика построения и принципы функционирования системы налогообложения в той или иной степени рассматриваются в нескольких учебных курсах. Прежде всего упомянем о самостоятельной учебной дисциплине Налоги и налогообложение , в которой характеризуются, общие аспекты построения налоговой системы. Принципы регламентации налогов, относящиеся к компетенции правовых дисциплин, в частности вопросы налогового права, раскрываются в курсе Финансовое право . Вопросы налогового планирования в ходе обучения получают освещение дважды и с разных сторон (а) государственное и муниципальное планирование налоговых поступлений — компонент бюджетного планирования, т. е. бюджетного процесса (б) налоговое планирование на уровне хозяйствующих субъектов, иногда называемое налоговым менеджментом, изучается в курсе Финансовый менеджмент . Основы распределения налоговых поступлений между бюджетами разных уровней подлежат анализу в учебной дисциплине Бюджетная система РФ . [c.88]

Однако реализация фискальной функции налогов имеет объективные и субъективные ограничения. При недостаточности налоговых поступлений и невозможности сокращения государственных расходов приходится прибегать к поиску других форм доходов. Прежде всего это обращение к внутренним и внешним государственным, региональным, местным займам. Размещение займов приводит к образованию государственного долга. [c.93]

Налоговая система Российской империи до Первой мировой войны вследствие слабости развития рыночных отношений и высокой степени государственного монополизма базировалась не столько на налоговых, сколько на доналоговых поступлениях. В бюджетных доходах доминировали поступления от государственного хозяйства (в отдельные годы их удельный вес доходил до 65% одна казенная винная монополия приносила около 25% доходов бюджета). Второе место по значимости поступлений приносили косвенные налоги (акцизы на соль, сахар, чай, спички, керосин, табак и т. д.) третье ме- [c.101]

Данное налоговое нововведение в нашей стране было обусловлено необходимостью решения следующих задач ориентации на гармонизацию налоговых систем Европы обеспечения стабильного, надежного источника доходов в бюджетную систему достижения баланса интересов субъектов РФ в получении налоговых поступлений. [c.114]

Мы охарактеризовали лишь наиболее существенные, а также принципиально новые виды налогов. Безусловно, с позиции наполнения бюджета значимость налогов ощутимо варьирует. В частности, соотношение разных форм налоговых поступлений и других доходов по федеральному бюджету за 1999—2000 гг. отражено в табл. 4.2. [c.130]

Налоговая политика Японии предусматривает укрепление финансов местных органов власти префектур, городов, районов, поселков и т.д. Рассмотрим структуру их доходов в целом по стране по данным за 1990г. Общие доходы местных органов управления составили 80,41 трлн иен. Из них собственные налоговые поступления, несмотря на множественность местных налогов (30), обеспечили 33,45 трлн иен, или 41,6% доходной части местных бюджетов. Еще 14,33 трлн иен, или 17,8%, дали отчисления от общегосударственных налогов. Государство выделило местным органам дотации на осуществление общенациональных мероприятий в сумме 10,65 трлн иен, или 13,2%. Остальные 20,3 трлн иен, или чуть больше четверти доходов местных бюджетов, — это неналоговые поступления, включая займы. [c.296]

РИС. 21-4. Налоговые поступления и потери. Введение налога сдвигает кривую предложения до . Предналоговая зарплата растет до W, а число отработанных часов падает с L до 1Л Треугольник ЕЕ А представляет собой общественные потери, или бругго-ущерб, возникающий в результате различий между величиной предельной оценки фирмами дополнительного часа труда, с одной стороны, и предельной ценностью дополнительного часа труда для работников — с другой. Область WE A W" — это общая сумма доходов, собираемых государством. Налоги вбивают клин Е А между величиной производительности труда и предельными издержками дополнительной единицы работы для работников таким образом, налоги уменьшают стимулы к труду [c.384]

Из табл. 2.4 видно также, что от справочной нужно отличать налоговую цену, т. е. побаррелевый доход, который реально получали правительства ближневосточных стран за добываемую и экспортируемую с их территории нефть. Практически налоговая цена как сумма всех налогов, сборов и отчислений на истощение недр являлась компонентом справочной цены, исчислялась на ее основе и прямо зависела от ее уровня. Если, скажем, справочная цена увеличивалась, то соответственно возрастала условная прибыль нефтяных компаний и увеличивались налоговые поступления, исчисляемые на основе этой прибыли. Если при этом реальные цены понижались, оставались неизменными или даже увеличивались более низкими темпами, чем справочная цена, то увеличение налоговой цены приводило к сокращению прибыли нефтяных компаний в реальной цене на сырую нефть. Если же реальные цены повышались быстрее, то, несмотря на рост налоговых цен, возрастала и прибыль нефтяных монополий. [c.70]

Согласно проекту Федерального закона О федеральном бюджете на 2002год по прогнозу на 2002 г. из 1626279,6 млн. руб. налоговых доходов прямые поступления от добычи ресурсов недр должны составить 1626279,6 млн. руб., или 18,4%. [c.317]

Фискальная функция. Свое название она получила в Древнем Риме, где на рынках специальные сборщики ходили с большими корзинами, которые назывались /ts us , куда откладывали часть товаров, продававшихся торговцами. Это был своего рода сбор за право торговли. Собранные товары переходили в собственность государства. Фискальная функция реализует ныне основное предназначение налогов — формирование финансовых ресурсов государства, бюджетных доходов. Так, в соответствии с Федеральным законом от 31 декабря 1999 г. № 227-ФЗ О федеральном бюджете на 2000 год доля налоговых поступлений составляла 84,68% всех бюджетных доходов1. [c.93]

Предположим, что кузов автомобиля производится в ФРГ на заводах Фольксваген , окончательная сборка осуществляется во Франции на Рено , а продается автомобиль в Италии. Если используется налог с оборота, то львиную долю налоговых поступлений получит Италия, а ФРГ и Франции достанутся лишь крайне незначительные налоговые доходы. Такая система косвенного налогообложения тормозила интеграционные процессы. Другими причинами введения НДС были необходимость расширения налоговой базы и существенные масштабы уклонения от прямых налогов. Введение нового косвенного налога объясняется и психологическим фактором. Косвенные налоги входят в цену товара и скрыты в ней. При свободном ценообразовании и в условиях инфляции выделить, рассчитать величину косвенного налога в цене товара достаточно сложно. Прямые налоги, наоборот, наглядйы и вызывают психологическое отторжение. [c.113]