Очевидно, что в общем случае разрешить уравнение (11.19) относительно г можно с помощью компьютера либо специализированного финансового калькулятора. Кроме того, известна формула, позволяющая получать приблизительную оценку доходности купонной облигации без права досрочного погашения с помощью обычного калькулятора. Этот показатель рассчитывается отношением среднегодового дохода (годовой процент плюс часть разницы между нарицательной стоимостью и ценой покупки облигации) к средней величине инвестиции и дает приблизительную оценку показателя YTM [c.469]

Текущая доходность= Купон / Цена = 100/1047,62 = 9,55% [c.143]

Текущая доходность = Купон / Цена =100 долл. / 1000 долл. = 9,09% [c.144]

Если цена купонной облигации превышает ее номинал, то доходность при погашении по такой облигации меньше текущей доходности, которая, в свою очередь, меньше ее купонной доходности. Соотношение ставок доходности для премиальных облигаций Доходность при погашении < Текущая доходность < Купонная доходность [c.144]

Текущая доходность = Купон / Цена = 40 долл. /950 долл. = 4,21% [c.144]

Если цена купонной облигации меньше ее номинальной стоимости, то доходность при погашении такой облигации больше текущей доходности, которая, в свою очередь, больше ее купонной доходности. Соотношения процентных ставок для дисконтных облигаций Доходность при погашении > Текущая доходность > Купонная доходность [c.145]

Ставка доходности = (Купон + Номинал - Цена) / Цена [c.145]

В период буйной инфляции 1970-х годов облигации были заклеймены как удостоверения о конфискации . На покупателя облигаций смотрели как на балбеса, покупающего контракт, по которому он заработает меньше, чем съест инфляция. В последующие годы чрезвычайной инфляции уровень реальной совокупной доходности (купонный доход плюс или минус изменение цены облигации минус изменение индекса потребительских цен) корпоративных облигаций почти на 18% в год превосходил уровень инфляции, так что инвесторам пришлось умерить свой сарказм. [c.472]

Если же цена облигации выросла до 150, то какой будет текущая доходность Купон опять-таки не меняется, и расчеты будут выглядеть следующим образом [c.50]

Итак, в целом прибыль на облигацию складывается из четырех компонентов — эффекта времени, эффекта изменения доходности, купонных платежей и процента от реинвестирования купонных платежей. В указанном примере совокупная прибыль будет такова [c.471]

Облигации внутреннего валютного займа — облигации с фиксированным купоном и продаются с дисконтом. Это предполагает наличие двух видов доходности купонную и дисконтную. Полная доходность включает оба вида. [c.297]

КУПОННЫЕ ОБЛИГАЦИИ. ВНУТРЕННЯЯ ДОХОДНОСТЬ КУПОННОЙ ОБЛИГАЦИИ [c.22]

Текущей доходностью купонной облигации называется число р, равное отношению всех купонных платежей за год к рыночной [c.25]

Внутренняя доходность купонной облигации с учетом налогов может быть найдена приближенно из равенства [c.64]

Внутренняя доходность купонной облигации [c.261]

Другим элементом заемного капитала являются облигации. Проценты, уплачиваемые по облигациям, в соответствии с законодательством РФ списываются предприятием из чистой прибыли. Таким образом, стоимость облигационного займа (К2) примерно равна величине процентов, уплачиваемых держателям облигаций, т.е. ее доходности (/ ). В зависимости от вида облигации доходность рассчитывается по-разному. Показатель общей доходности купонной облигации без права досрочного погашения (или доходности к погашению) [c.132]

Доход по купонным облигациям состоит, во-первых, из периодических выплат процентов (купонов), во-вторых, из курсовой разности между рыночной и номинальной ценой облигации. Поэтому для характеристики доходности купонных облигаций используется несколько показателей [c.608]

Ориентировочная доходность купонной облигации определяется по формуле [c.478]

Доходность купонной облигации без учета комиссионных расходов рассчитывается по формуле [c.201]

Определите текущую доходность купонной облигации и доходность к погашению, если ее номинал составляет 2000 руб., цена покупки — 1800 руб., купонная ставка дохода — 10 % годовых, срок до погашения — 4 года. [c.414]

Наиболее объективным показателем доходности купонной облигации является доходность до погашения, так как она учитывает не только купонные платежи и цену бумаги, но и время, которое остается до ее погашения, и величину скидки или премии по облигации. [c.136]

Определите текущую доходность купонной облигации, если купон равен 100 руб., цена — 950 руб. [c.137]

Для анализа ситуации на рынке большую роль играет кривая доходности, построенная на основе облигаций с нулевым купоном. Она представляет собой зависимость между доходностью и временем до погашения бескупонных облигаций. Аналитик использует ее для определения возможности совершения арбитражной операции. Любую купонную облигацию можно представить как совокупность облигаций с нулевым купоном, номинал которых равен купону и нарицательной стоимости облигации (для последнего платежа) и выпущенных на сроки, соответствующие срокам погашения купонов и облигации. Доходность купонной облигации и облигаций с нулевым купоном должна быть одинакова, в противном случае возникнет возможность совершить арбитражную операцию. Например, если доходность облигаций с нулевым купоном ниже, чем купонной облигации, то инвестор купит купонную облигацию и продаст пакет облигаций с нулевым купоном, платежи по которым будут соответствовать по размеру и времени платежам по купонной облигации. По данной операции вкладчик получит прибыль, поскольку пакет дисконтных облигаций стоит больше, чем купонная облигация. Если купонная [c.141]

Как было отмечено выше, доходность купонной облигации и пакета дисконтных облигаций должны быть равны, чтобы исключить возможность арбитражных операций. Поэтому должно выполняться следующее равенство [c.142]

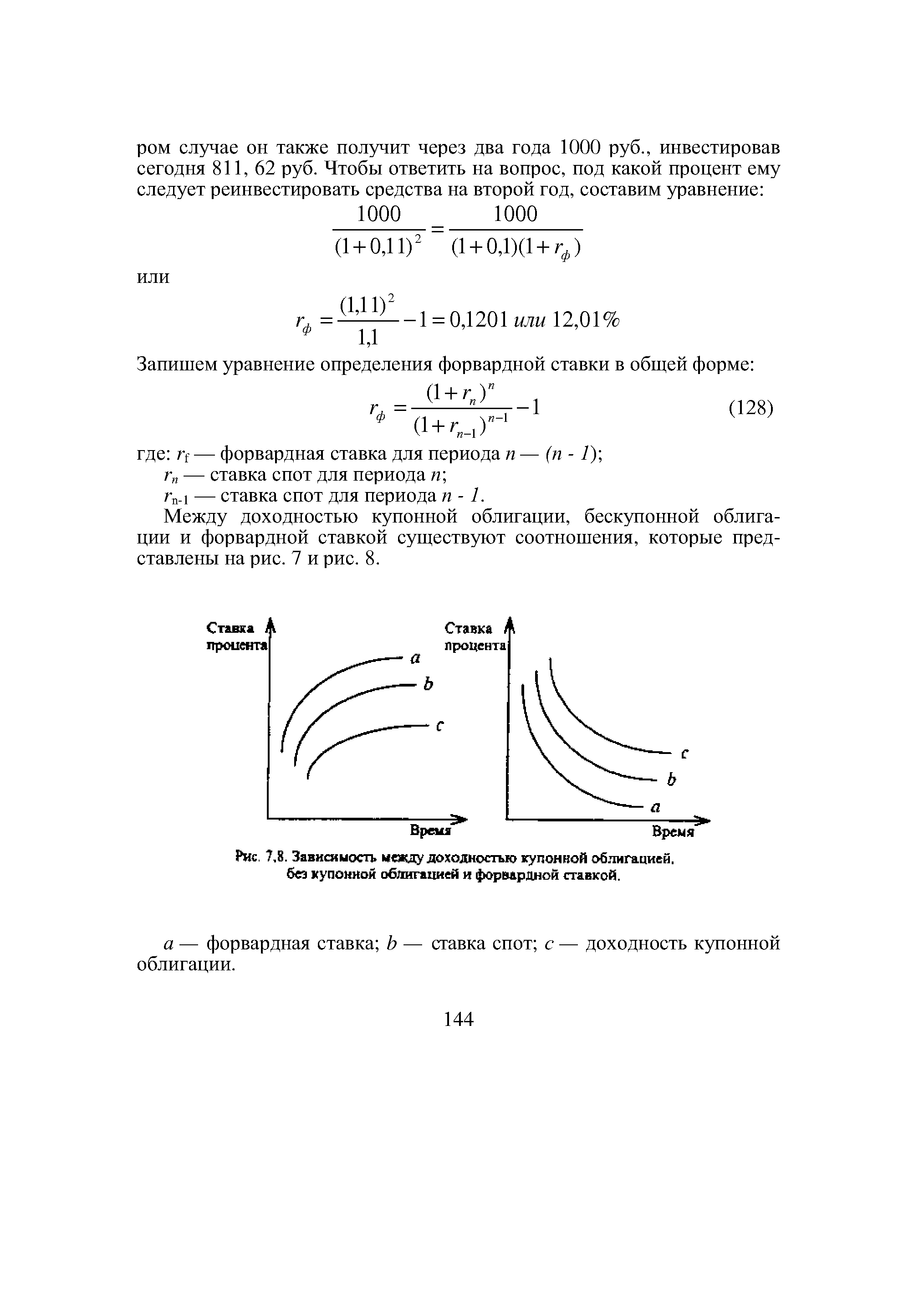

Между доходностью купонной облигации, бескупонной облигации и форвардной ставкой существуют соотношения, которые представлены на рис. 7 и рис. 8. [c.144]

| Рис. 7,8. Зависимость между доходностью купонной облигацией. без купонной облигацией и форвардной ставкой. |  |

Между доходностью купонной облигации, дисконтной облигации и форвардной ставкой существуют соотношения, которые наглядно представлены парне. 5 и 6. [c.41]

Если инвестору необходимо сравнить доходность по бескупонным о гациям с доходностью купонных облигаций, с выплатой дохода т рас I, то формула (3.7) принимает вид [c.50]

Рынок капиталов состоит из сегментов, но функционирует как единое целое благодаря непрерывному перетоку капитала в наиболее прибыльные сферы. Доходность каждого сегмента рынка капиталов — величина, зависящая от многих переменных. В каждый отрезок времени объем денежных средств ограничен, поэтому если доходность одного сегмента рынка капиталов падает, то денежные средства перетекают в другой сегмент рынка с относительно более высоким уровнем доходности. Доходность оценивается возможным процентом, который будет получен на вложенный капитал, выплачиваемыми дивидендами по акциям, накопленным купонным доходом по купонным облигациям, дисконтом по беспроцентным облигациям, курсовой разницей при деноминации финансовых инструментов в иностранной валюте. [c.207]

Текущая доходность прямо пропорциональна купонной доходности и обратно пропорциональна курсу облигации. [c.264]

Сумму новых обязательств определяют путем дисконтирования номинальной стоимости ГКО, ОФЗ-ПД и ОФЗ-ПК со сроками погашения до 31 декабря 1999 г., выпущенных в обращение до 17 августа 1998 г., исходя из доходности 50% годовых в период с 19 августа 1998 г. до даты погашения, ранее объявленной в условиях выпуска. По ОФЗ-ПД и ОФЗ-ПК в дисконтируемую величину включаются суммы невыплаченных купонных доходов. По необъявленным купонам ставка принята равной 50% годовых. [c.435]

Соглашение об урегулировании задолженности бывшего СССР иностранным коммерческим банкам, объединенным в Лондонский клуб кредиторов, было подписано Россией в октябре 1997 г. Внешэкономбанк России выпустил долговые инструменты — купонные валютные облигации с плавающей процентной ставкой, сроком обращения до 2015 г. и доходностью ЛИБОР + 3/i6- Государственный долг коммерческим кредиторам-банкам был оформлен на Внешэкономбанк России. Облигации зарегистрированы на Люксембургской фондовой бирже. [c.742]

Определенные возможности для такого запирания доходности открывает новая техника, основанная на концепции продолжительности, — иммунизация облигации. Представим себе, например, что при текущей ставке 14% менеджер поставил целью обеспечить на следующие пять лет 14% дохода с учетом сложных процентов. Проблемой является реинвестирование купонных доходов, поскольку в будущем процент может стать ниже текущего уровня 14%. Ясно, что пятилетние облигации с 14-процентным купоном не годятся. Решением могла бы быть пятилетняя облигация с нулевым купоном по ставке 14% годовых. Но в тот период еще не было широкого предложения облигаций с нулевым купоном. (Даже сегодня полный временной спектр облигаций с нулевым купоном возможен только для низших значений доходности, обеспечиваемых казначейскими облигациями США.) Чтобы гарантировать высокую доходность купонной облигации, нужно реинвестирова- [c.450]

Облигации с периодической выплатой процентов и погашением номинала в конце срока. Этот вид облигаций получил наибольшее распространение в современной практике. Для такой облигации можно получить все три показателя доходности — купонную, текущую и полную. Текущая доходность рассчитывается по полученной выше формуле (11.2). Что касается полной доходности, то для ее определения необходимо современную стоимость всех поступлений приравнять цене облигации. Поскольку поступления по купонам представляют собой постоянную ренту постну-мерандо, то член такой ренты равен gN, а современная ее стоимость составит gNan.t, если купоны оплачиваются ежегодно, и [c.236]

В целом на цену облигации влияет множество факторов размер купонного дохода, доходность в апьтернативном секторе, [c.449]