ПОИСК

Это наилучшее средство для поиска информации на сайте

Рынок государственного долга

из "Российская экономика в 2005 году тенденции и перспективы Выпуск 27 "

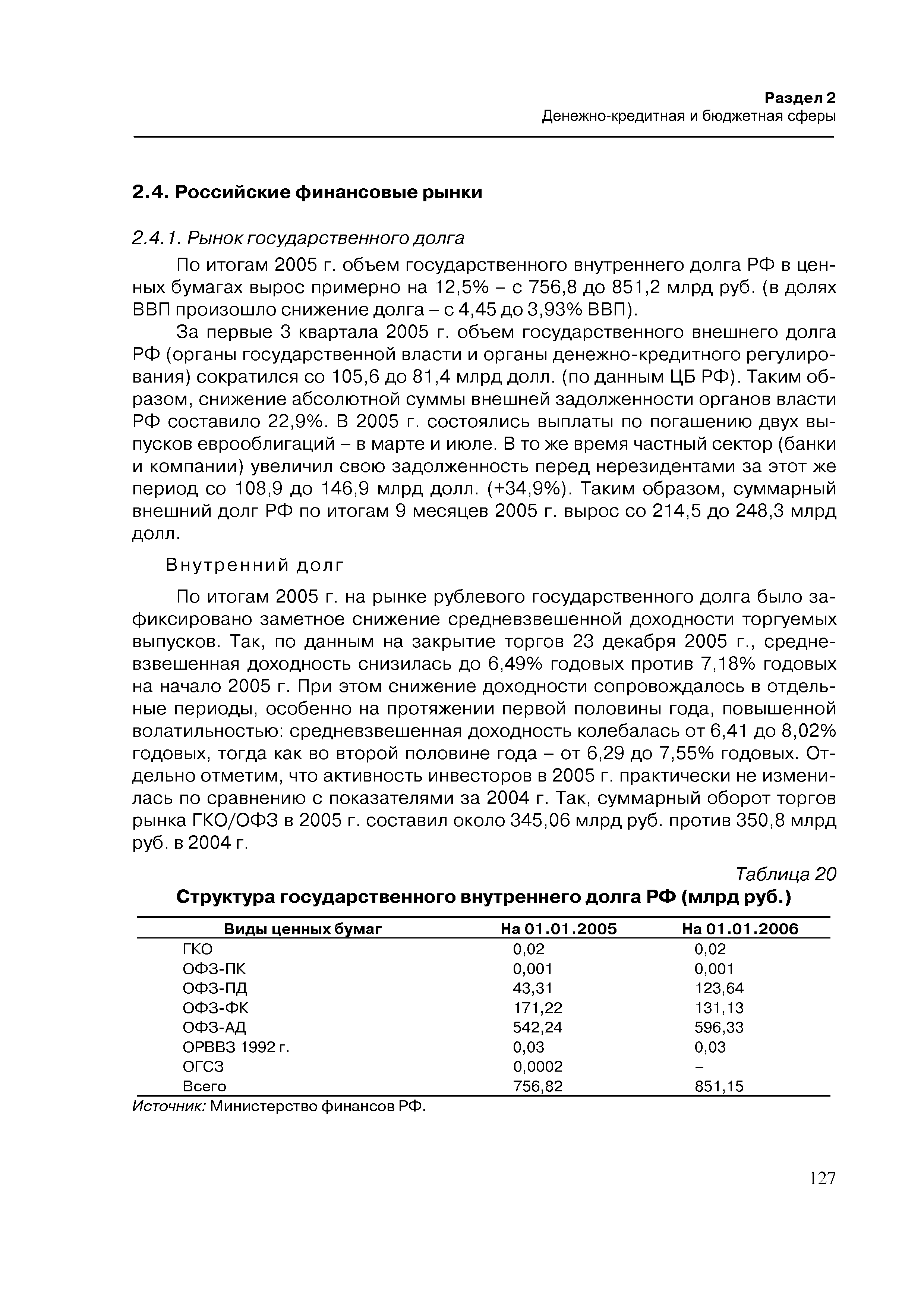

По итогам 2005 г. объем государственного внутреннего долга РФ в ценных бумагах вырос примерно на 12,5% - с 756,8 до 851,2 млрд руб. (в долях ВВП произошло снижение долга - с 4,45 до 3,93% ВВП). [c.127]За первые 3 квартала 2005 г. объем государственного внешнего долга РФ (органы государственной власти и органы денежно-кредитного регулирования) сократился со 105,6 до 81,4 млрд долл. (поданным ЦБ РФ). Таким образом, снижение абсолютной суммы внешней задолженности органов власти РФ составило 22,9%. В 2005 г. состоялись выплаты по погашению двух выпусков еврооблигаций - в марте и июле. В то же время частный сектор (банки и компании) увеличил свою задолженность перед нерезидентами за этот же период со 108,9 до 146,9 млрд долл. (+34,9%). Таким образом, суммарный внешний долг РФ по итогам 9 месяцев 2005 г. вырос со 214,5 до 248,3 млрд долл. [c.127]

По итогам 2005 г. на рынке рублевого государственного долга было зафиксировано заметное снижение средневзвешенной доходности торгуемых выпусков. Так, по данным на закрытие торгов 23 декабря 2005 г., средневзвешенная доходность снизилась до 6,49% годовых против 7,18% годовых на начало 2005 г. При этом снижение доходности сопровождалось в отдельные периоды, особенно на протяжении первой половины года, повышенной волатильностью средневзвешенная доходность колебалась от 6,41 до 8,02% годовых, тогда как во второй половине года - от 6,29 до 7,55% годовых. Отдельно отметим, что активность инвесторов в 2005 г. практически не изменилась по сравнению с показателями за 2004 г. Так, суммарный оборот торгов рынка ГКО/ОФЗ в 2005 г. составил около 345,06 млрд руб. против 350,8 млрд руб. в 2004 г. [c.127]

Источник Министерство финансов РФ. [c.127]

Источник ИА Финмаркет , расчеты авторов. [c.128]

Следующим периодом, который необходимо выделить в динамике цен российских государственных облигаций, является промежуток времени с июня до конца сентября 2005 г. За этот период средневзвешенная рыночная доходность, как и ее волатильность, заметно снизилась с максимального за год значения в конце мая до 6,29% годовых в конце сентября. При этом если в июне-июле рост доходности непременно сменялся ее падением, что можно заметить на рис. 21, то на протяжении августа и сентября котировки снижались практически равномерно. [c.130]

В июне негативное влияние на поведение инвесторов продолжали оказывать все те же факторы, что и месяцем ранее падение рубля на внутреннем валютном рынке, снижение ликвидности в банковском секторе из-за очередных налоговых выплат и достаточно крупные объемы первичных размещений, а также рост инфляционных ожиданий, обусловленных прогнозируемым превышением уровня фактической инфляции по сравнению со значениями, заложенными в бюджете. В условиях недостаточной привлекательности ценовых уровней на вторичном рынке инвесторы сосредоточивались на первичных аукционах, где можно было рассчитывать на премию по доходности. В июне долгосрочные облигации стали расти в цене, тогда как по краткосрочным бумагам преобладали разнонаправленные колебания цен. При этом из-за наступления сезона отпусков активность инвесторов оставалась на достаточно невысоком уровне. Ликвидность была ограничена, официальные данные об уровне инфляции свидетельствовали о росте инфляционного давления в экономике, что автоматически отражалось на инфляционных ожиданиях инвесторов. Однако в условиях крайне невысокой активности влияние негативных факторов на рынок было ограничено. [c.130]

В ноябре спрос на государственные бумаги был стабильным, хотя и находился на недостаточно высоком уровне. Несмотря на укрепление доллара и крайне неблагоприятную ситуацию с денежной ликвидностью, инвесторы воздерживались от активных продаж. Вместе с тем спрос на первичном рынке все-таки был достаточно низким, а бумаги размещались с премией к вторичному рынку. Отметим, что изначально достаточно неблагоприятную ситуацию с инфляцией, которая оказывала определенное влияние на рублевый долговой рынок, в конце года правительству удалось отчасти взять под контроль. Это было достигнуто за счет искусственного замораживания цен на автомобильный бензин и регулирования тарифов на услуги ЖКХ. На протяжении последнего месяца 2005 г. на рынке государственных облигаций сохранялась тенденция к слабому росту котировок. Внутренний новостной фон оставался в целом позитивным, что поддерживало спрос на рублевые активы. Макроэкономическая статистика свидетельствовала о снижении темпов инфляции и о более высоких, чем прогнозировалось ранее, темпах роста экономики РФ. Повышение суверенного рейтинга РФ наиболее консервативным рейтинговым агентством S P s с ВВВ- до ВВВ также оказало определенную поддержку котировкам. Однако часть средств с рынка государственного долга в декабре была направлена в корпоративные облигации, первичное предложение которых в декабре было достаточно высоким. Таким образом, под воздействием всех описанных факторов средневзвешенная доходность на рынке рублевого госдолга незначительно снизилась и на конец 2005 г. составила около 6,5% годовых. [c.131]

По результатам 2005 г. на рынке валютных облигаций по ряду торгуемых бумаг было зафиксировано повышение котировок, тогда как по некоторым выпускам - их снижение. В частности, на конец декабря 2005 г. доходность бумаг 5-го транша ОВВЗ составила 5,27% годовых (5,24% - на начало года), 6-го транша ОВВЗ - 4,71% годовых (4,35% - на начало года). В свою очередь, доходность RUS-30 и RUS-28 за год изменилась соответственно с 6,77 и 7,35% до 5,50 и 6,08% годовых, доходность к погашению по бумаге RUS-07 составила около 5,0% годовых (4,72% - на начало года), a RUS-18 торговались по ценам, соответствующим доходности 5,67% годовых (7,21% - на начало года). [c.132]

Определенное влияние на мировой долговой рынок и, в частности, на активность инвесторов на рынке российских еврооблигаций в конце февраля оказало и февральское заявление главы ФРС США А. Гринспена, который отметил необходимость дальнейшего плавного повышения базовой процентной ставки. А уже в марте повышение учетной ставки ФРС США до 2,75% спровоцировало активные продажи российских еврооблигаций, что привело к заметному росту доходности. Из внутренних факторов, приведших к ухудшению рыночной конъюнктуры в марте, следует отметить усиление инфляционных ожиданий после публикации официальной статистики. Так, рост потребительских цен по итогам I квартала составил 5,3% при годовом прогнозе на уровне 10%. [c.133]

Следует отметить, что на протяжении апреля-августа 2005 г. наблюдалось ослабление зависимости российского рынка от динамики цен американских долговых инструментов. Так, российские еврооблигации росли в цене в период падения доходности облигаций США, тогда как при их росте либо вообще не демонстрировали четкой динамики, либо снижались незначительно. [c.135]

В сентябре динамика котировок различных инструментов существенно отличалась. Так, если доходность ОВВЗ в течение месяца консолидировалась со слабой тенденцией к росту, то доходность еврооблигаций продолжила некоторое снижение. Поддержку рынку оказывали высокие цены на нефть на мировом рынке и заявление президента РФ В. Путина, который отметил хорошее позитивное укрепление экономики и прогнозировал рост ВВП по итогам 2005 г. на уровне не менее 5,9%. Вместе с тем рост доходности американских долговых бумаг после очередного повышения ставки до 3,75% годовых и усиление инфляционных ожиданий в США оказывали негативное влияние на спрос инвесторов на российские валютные облигации. [c.135]

В декабре котировки изменялись разнонаправленно с преобладанием слабовосходящей тенденции. Стабилизация рынка вновь была обусловлена преимущественно новостями из США, где ставка, как и ожидалось, была повышена до 4,25% годовых, а комментарий ФРС свидетельствовал о некотором изменении официальной позиции денежных властей. В частности, из документа следовало, что дальнейшее повышение ставок будет в большей степени зависеть от характера публикуемой макроэкономической статистики. Дополнительный положительный эффект на цены оказали благоприятные статистические данные из США, свидетельствующие о снижении инфляционного риска. Из внутренних факторов следует отметить благоприятные данные по экономике России, в частности, готовность правительства досрочно погасить Парижскому клубу кредиторов в 2006 г. дополнительно 12 млрд долл. В результате котировки отдельных выпусков еврооблигаций закончили год снижением доходности, тогда как ряд облигаций по итогам закрытия торгов 23 декабря характеризовался доходностью на среднегодовом уровне или несколько ниже. [c.136]

Вернуться к основной статье