ПОИСК

Это наилучшее средство для поиска информации на сайте

Формации свечей

из "Японские свечи метод анализа акций и фьючерсов, проверенный временем "

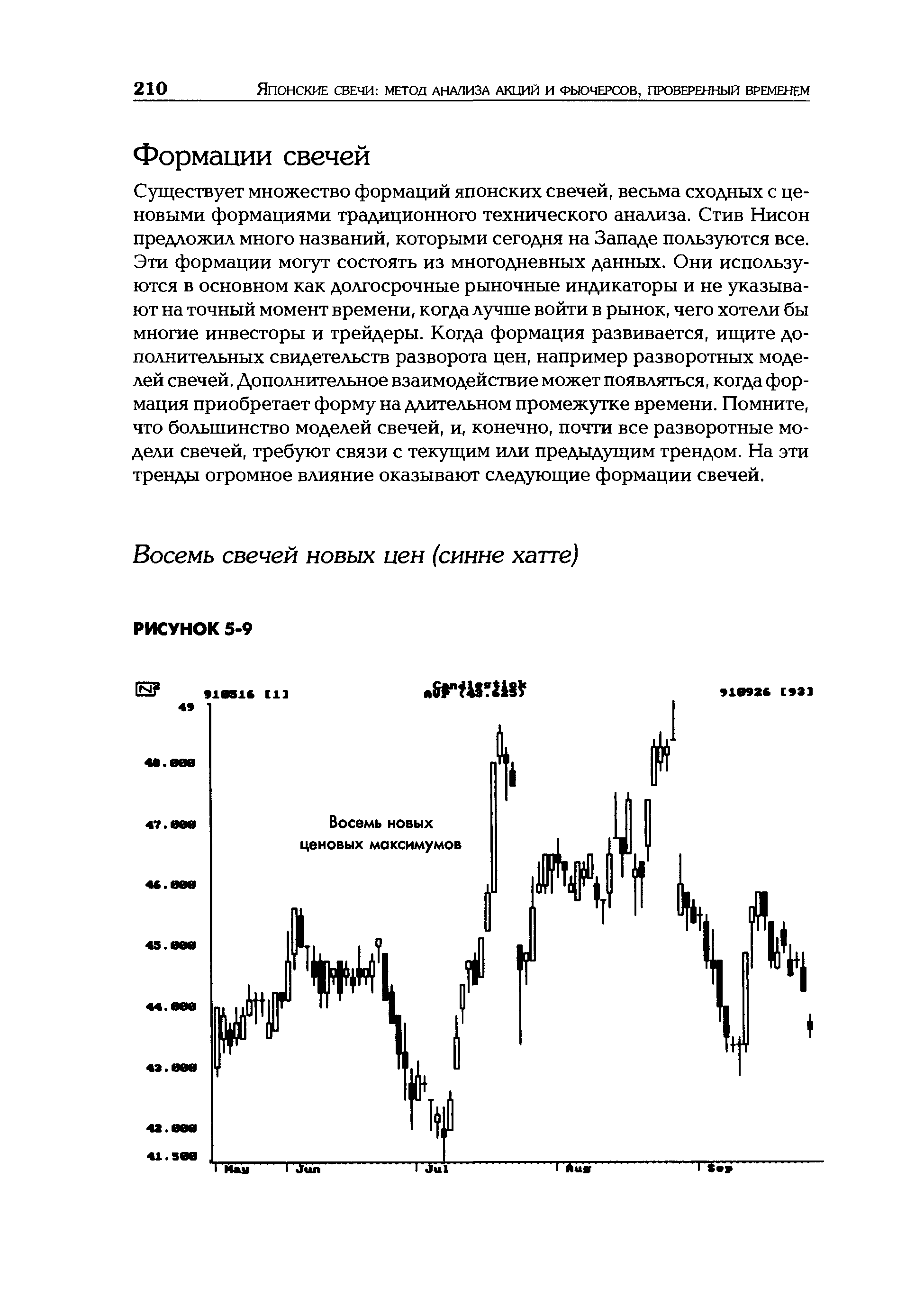

Существует множество формаций японских свечей, весьма сходных с ценовыми формациями традиционного технического анализа. Стив Нисон предложил много названий, которыми сегодня на Западе пользуются все. Эти формации могут состоять из многодневных данных. Они используются в основном как долгосрочные рыночные индикаторы и не указывают на точный момент времени, когда лучше войти в рынок, чего хотели бы многие инвесторы и трейдеры. Когда формация развивается, ищите дополнительных свидетельств разворота цен, например разворотных моделей свечей. Дополнительное взаимодействие может появляться, когда формация приобретает форму на длительном промежутке времени. Помните, что большинство моделей свечей, и, конечно, почти все разворотные модели свечей, требуют связи с текущим или предыдущим трендом. На эти тренды огромное влияние оказывают следующие формации свечей. [c.210]Это формация постоянно растущих рыночных цен. После того как достигнуты восемь новых ценовых максимумов, следовало бы фиксировать прибыль или по меньшей мере разместить защитные остановки. Действия, основанные на 10, 12 или 13 новых ценовых максимумах, также упоминаются в некоторых источниках, но здесь мы их не рекомендуем. Прежде чем использовать этот прием, следует рассмотреть предыдущее поведение рынка. [c.211]

Формацию высокие волны можно распознать по верхним теням ряда свечей. После повышательного тренда с помощью ряда моделей — таких, как падающая звезда, волчок или доджи-надгробие, — можно определить, как поведет себя цены вблизи вершины. Неспособность закрыться выше указывает на потерю направления и может говорить о развороте. Модель отбитая атака также может быть началом формации высокие волны. [c.213]

Башни на вершине и во впадине состоят из нескольких длинных дней, которые медленно меняют цвет и указывают на возможность разворота. Башня во впадине образуется, когда на рынке господствует понижательный тренд и возникает множество длинных черных дней, но они не обязательно устанавливают существенно более низкие цены, как это было бы в случае модели три черные вороны. Эти длинные черные дни в конце концов становятся белыми днями, и, даже несмотря на то что разворот не очевиден, в итоге возникают новые максимумы цен закрытия. Нет нужды говорить, что случайный короткий день не может быть частью этой разворотной модели. Эти короткие дни обычно случаются во время перехода от черных дней к белым. Башня на вершине в точности противоположна. Термин башня указывает на длинные дни, которые помогают отыскать эту модель. Иногда в японской литературе на этот тип формации ссылаются как на орудийную башню, в том случае если она появляется на пике рынка. [c.214]

Впадина сковорода сходна с башней во впадине с той разницей, что тут все дни маленькие или имеют короткие тела. Формируется скругленная впадина, и цвет тут не так важен. После нескольких дней, формирующих скругленную впадину, белый день совершает разрыв. Это подтверждает разворот должен начаться повышательный тренд. Название происходит от скругленного дна сковороды с длинной ручкой. [c.215]

Пологая вершина — двойник формации впадина сковорода . Это скругленная вершина, похожая на круглую вершину в традиционном техническом жаргоне. Понижательный тренд подтверждается разрывом к черному дню. Если черный день следует за разрывом — свеча захват за пояс, способность такой формации предвидеть будущее ценовое движение еще лучше. [c.216]

Игра на разрыве от ценовых максимумов и минимумов — японский эквивалент игры на пробой. Когда начинается ценовая консолидация вблизи уровня поддержки или сопротивления, нерешительность на рынке с течением времени становится все больше. Как только этот диапазон пробит, направление движения рынка быстро восстанавливается. Если пробой вызван разрывом в том же направлении, к которому склонялись цены до консолидации, дальнейшее движение в этом направлении несомненно. Из-за субъективного характера данных формаций их примеры редко встречаются в учебных пособиях. [c.217]

Вернуться к основной статье