ПОИСК

Это наилучшее средство для поиска информации на сайте

Формы расчетов и платежные документы

из "Банковское дело Издание 4 "

Форма расчетов включает в себя способ платежа и соответствующий ему документооборот, т.е. систему оформления, применения и движения расчетных документов и денежных средств. [c.168]В соответствии с действующим законодательством допускается использование следующих форм документов для безналичных расчетов платежное поручение, платежное требование, аккредитив и чеки. [c.168]

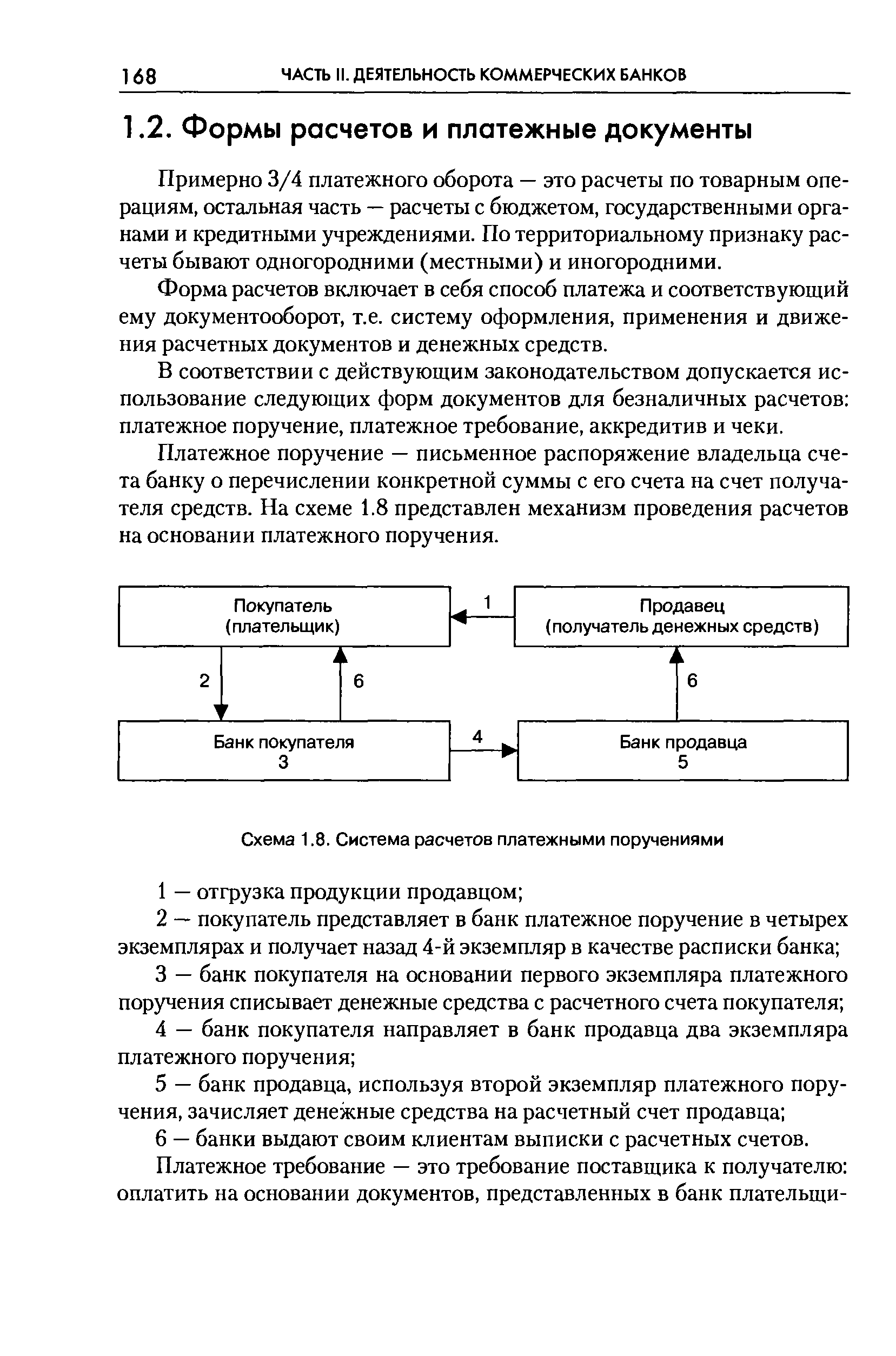

Платежное поручение — письменное распоряжение владельца счета банку о перечислении конкретной суммы с его счета на счет получателя средств. На схеме 1.8 представлен механизм проведения расчетов на основании платежного поручения. [c.168]

Платежные требования поставщика оплачиваются только после акцепта плательщика. Механизм проведения расчетов по платежному требованию продемонстрирован на схеме 1.9. [c.169]

Плательщик в трехдневный срок обязан либо оплатить (акцептовать) требование, либо отказаться от него. В случае отказа от акцепта (оплаты) плательщик должен обосновать его. В данной ситуации неакцептованное требование-поручение вместе с отгрузочными документами и обоснованием отказа возвращается в банк поставщика, а далее — самому поставщику. [c.170]

Если плательщик соглашается оплатить требование, то он ставит на его первом экземпляре оттиск своей печати, а также подписи уполномоченных лиц и оплачивает его в том же порядке, что и обычные платежные поручения. Платежные требования могут быть как обычными, так и телеграфными. При необходимости телеграфного авизования на всех экземплярах требования-поручения сверху на полях проставляется надпись Платеж перевести телеграфом . Сумма телеграфных расходов обычно вычитается из суммы платежа, если иное не предусмотрено договором между поставщиком и покупателем. [c.170]

Расчетный документ считается акцептованным, если плательщик не. заявил о своем отказе в течение 5 рабочих дней. [c.170]

Аккредитив — это поручение банка покупателя банку поставщика об оплате поставщику товаров и услуг на условиях, предусмотренных в аккредитивном заявлении. Аккредитивная форма расчетов используется только с одним поставщиком. [c.170]

Кроме того, аккредитив бывает отзывным (т.е. он может быть изменен или аннулирован банком-эмитентом) и безотзывным — когда его нельзя изменить или аннулировать без согласия поставщика. [c.170]

Механизм исполнения аккредитива продемонстрирован на схеме 1.10. [c.171]

Кроме перечисленных существует еще вексельная форма расчетов, в которой отражаются расчеты между поставщиком и плательщиком за товары или услуги с отсрочкой платежа (коммерческий кредит) на основе специального документа — векселя. [c.172]

Вексель — это одна из наиболее многофункциональных ценных бумаг, которая удостоверяет права, вытекающие из отношений между поставщиком и покупателем, экспортером и импортером, кредитором и заемщиком. Приняв форму образования задолженности (в результате отсрочки платежа), по истечении определенного срока он превращается в средство платежа. [c.172]

Развитие вексельного обращения в России весьма перспективно, так как может способствовать налаживанию хозяйственных связей, нарушенных при переходе к рынку. [c.172]

Банковский вексель — это одностороннее обязательство банка — эмитента векселя об уплате лицу, обозначенному в нем (или по его приказу), определенной денежной суммы в установленный срок. [c.172]

Следует отметить, что до своего погашения вексель мог неоднократно использоваться в расчетах между различными предприятиями (посредством передачи его индоссаменту). [c.173]

Кроме тех, что перечислены выше, банки исполняют инкассовые операции. Инкассо (инкассирование) в общем виде — получение, передача и предъявление для платежа векселя, тратты, чека или другого документа инкассирующим банкиром для клиента и последующее направление результирующих денежных средств на счет этого клиента. [c.173]

Стандартные международные правила, которые определяют роль и ответственность банков в инкассировании, сформулированы Международной торговой палатой и опубликованы в Унифицированных правилах по инкассо (UR ), которые вступили в силу 1 января 1979 г. Следует иметь в виду, что банк занимается инкассированием документов, а не долга, поэтому он старается не вникать в суть коммерческих сделок, лежащих в основе инкассируемых финансовых документов. [c.173]

Вернуться к основной статье