ПОИСК

Это наилучшее средство для поиска информации на сайте

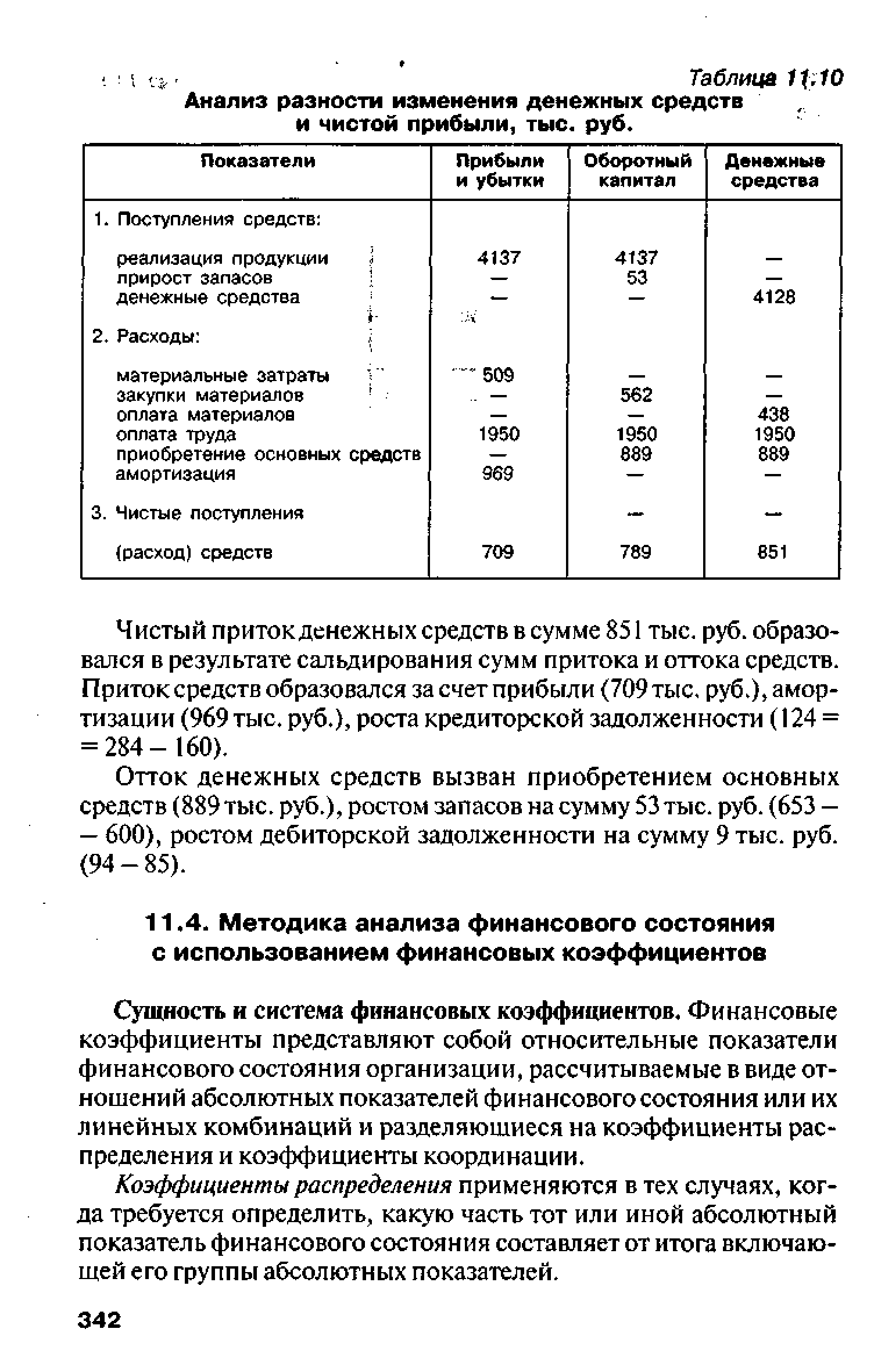

Методика анализа финансового состояния с использованием финансовых коэффициентов

из "Комплексный анализ хозяйственной деятельности "

Сущность и система финансовых коэффициентов. Финансовые коэффициенты представляют собой относительные показатели финансового состояния организации, рассчитываемые в виде отношений абсолютных показателей финансового состояния или их линейных комбинаций и разделяющиеся на коэффициенты распределения и коэффициенты координации. [c.342]Коэффициенты распределения применяются в тех случаях, когда требуется определить, какую часть тот или иной абсолютный показатель финансового состояния составляет от итога включающей его группы абсолютных показателей. [c.342]

Коэффициенты координации используются для выражения отношений абсолютных показателей финансового состояния, имеющих различный экономический смысл, или их линейных комбинаций. [c.343]

Анализ финансовых коэффициентов заключается в сравнении их значений с базисными величинами, а также в изучении их динамики за отчетный период и за ряд лет. В качестве базисных величин используются усредненные показатели данной организации, относящиеся к прошлым периодам среднеотраслевые или средне народно-хозяйственные значения показателей значения показателей, рассчитанные поданным отчетности наиболее удачливого конкурента. [c.343]

Кроме того, в качестве базы для сравнения могут служить теоретически обоснованные или полученные в результате экспертных опросов величины, характеризующие оптимальные или критические с точки зрения устойчивости финансового состояния значения относительных показателей. Такие величины фактически выполняют роль нормативов для финансовых коэффициентов, хотя методики их расчета в зависимости, например, от отрасли производства пока не создано, поскольку в настоящее время не устоялся и поэтому лишен полноценной системной упорядоченности набор относительных показателей, применяемых для анализа финансового состояния организации. Зачастую предлагается избыточное количество показателей. Для точной и полной характеристики финансового состояния организации и тенденций его изменения достаточно сравнительно небольшого количества финансовых коэффициентов. Важно, чтобы каждый из этих показателей отражал наиболее существенные стороны финансового состояния. [c.343]

Коэффициент соотношения мобильных (оборотных) и иммобилизованных (внеоборотных) средств (kH/M) вычисляется делением оборотных активов (раздел II актива) на внеоборотные активы (раздел I актива). [c.344]

В случае наличия в разделе II актива баланса иммобилизации оборотных средств итог уменьшается при расчете на величину иммобилизации, а знаменатель показателя (иммобилизованные средства) увеличивается, так как отвлечение мобильных средств из оборота снижает реальное наличие собственных оборотных средств организации. [c.344]

Важную характеристику структуры средств организации дает коэффициент имущества производственного назначения, равный отношению суммы стоимостей основных производственных средств, капитальных вложений, нематериальных активов, запасов к итогу баланса ( ). На основе данных хозяйственной практики нормальным считается следующее ограничение показателя 0,5. [c.345]

В случае снижения значения показателя ниже критической границы целесообразно при влечь дол терочные заемные средства для увеличения имущества производственного назначения, если финансовые результаты в отчетном периоде не позволяют существенно пополнить источники собственных средств. [c.345]

Для характеристики структуры источников средств организации наряду с коэффициентами автономии, соотношения заемных и собственных средств, маневренности следует использовать также частные показатели, отражающие разнообразные тенденции в изменении структуры отдельных групп источников. К таким показателям в первую очередь относится коэффициент долгосрочного привлечения заемных средств, равный отношению величины долгосрочных кредитов и заемных средств к сумме источников собственных средств организации и долгосрочных кредитов и займов. Этот коэффициент позволяет приближенно оценить долю заемных средств при финансировании капитальных вложений. [c.345]

Коэффициент краткосрочной задолженности выражает долю краткосрочных обязательств организации в общей сумме обязательств. [c.345]

Коэффициент автономии источников формирования запасов показывает долю собственных оборотных средств в общей сумме основных источников формирования запасов. [c.345]

Коэффициент кредиторской задолженности и прочих пассивов выражает долю кредиторской задолженности и прочих пассивов в общей сумме обязательств организации. [c.346]

Расчет и оценка финансовых коэффициентов ликвидности баланса организации. Для оценки платежеспособности организации используются три относительных показателя ликвидности, различающиеся набором ликвидных средств, рассматриваемых в качестве покрытия краткосрочных обязательств. Приведенные ниже нормальные ограничения показателей ликвидности получены на основе статистической обработки эмпирических данных, экспертных опросов, математического моделирования и т.д. и соответствуют в основном хозяйственной практике западных фирм. В качестве ориентиров они могут служить и при анализе финансового состояния отечественных организаций. [c.346]

Росту коэффициента абсолютной ликвидности способствуют рост долгосрочных источников финансирования и снижение уровня внеоборотных активов, запасов, дебиторской задолженности и краткосрочных обязательств. [c.347]

Нормальное ограничение KJ1 1 означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги. Для повышения уровня критической ликвидности необходимо способствовать росту обеспеченности запасов собственными оборотными средствами и долгосрочными кредитами и займами, для чего следует увеличивать собственные оборотные средства, привлекать долгосрочные кредиты и займы и обоснованно снижать уровень запасов. Этот коэффициент наиболее точно отражает текущую финансовую устойчивость предприятия. [c.347]

Вернуться к основной статье