ПОИСК

Это наилучшее средство для поиска информации на сайте

Вычисление

из "Статистика для трейдеров "

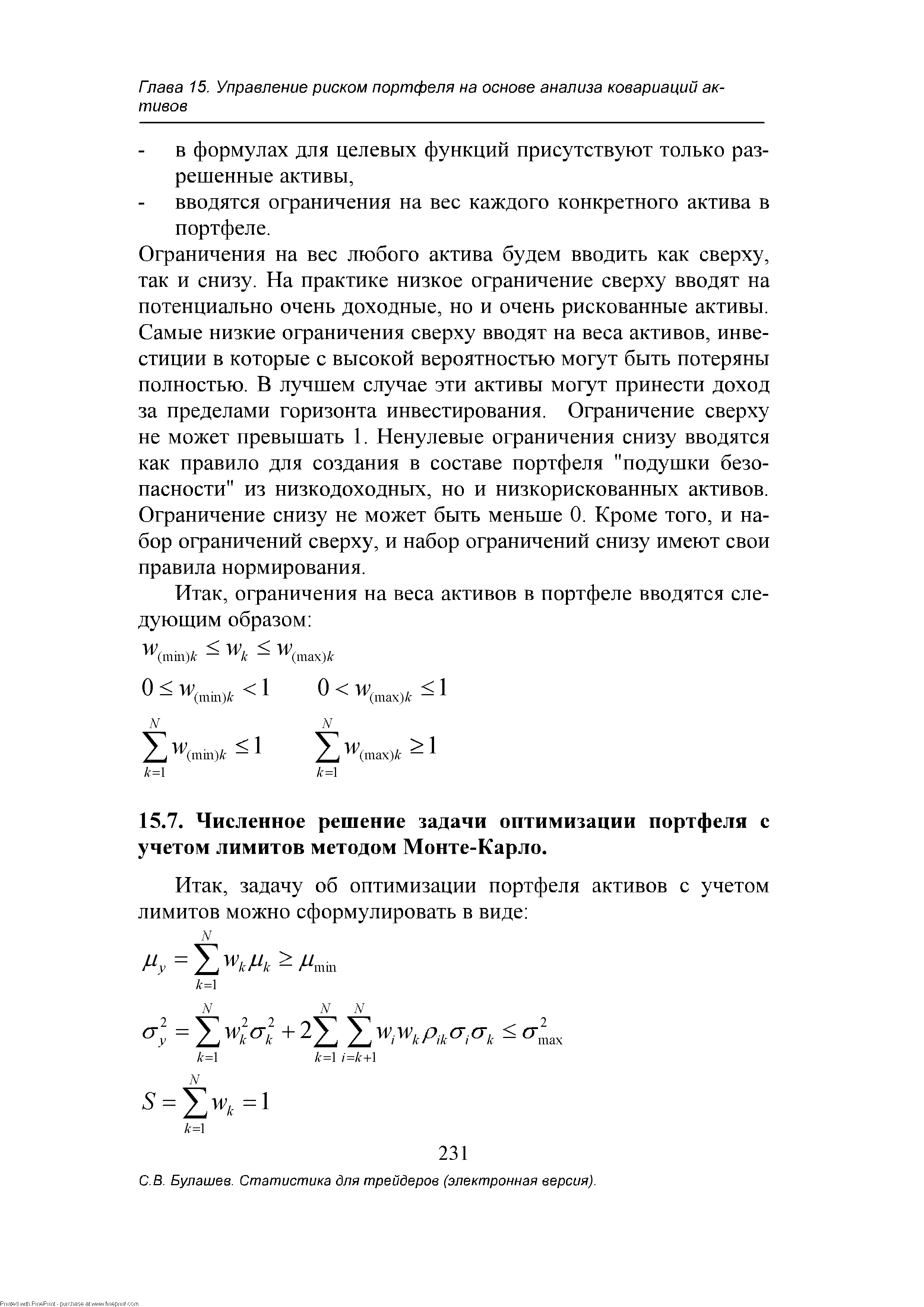

Булашев. Статистика для трейдеров (электронная версия). [c.231]Разумеется, в конечной последовательности розыгрышей (генераций наборов весов) скорее всего не удастся найти все решения задачи оптимизации. Однако, каждое найденное решение будет удовлетворять всем условиям задачи, то есть портфель, построенный с помощью этого набора весов будет достаточно оптимальным . Если решений будет несколько, из них можно выбрать то, при котором отношение ожидаемого дохода портфеля к ожидаемому риску будет максимальным. [c.232]

Если решение соответствует этим неравенствам, то фиксируем его, то есть запоминаем текущий набор весов и соответствующие ему ожидаемый доход, ожидаемый риск, отношение дохода к риску. Текущий розыгрыш за номером т завершен. [c.234]

Зададим минимально ожидаемый доход портфеля 15%, максимальный ожидаемый риск портфеля 18%, количество розыгрышей весов активов 10000. [c.235]

Мы получили доход портфеля больше среднего арифметического доходов активов (13.67%), риск портфеля меньше среднего арифметического рисков активов (21.67%), и существенно улучшили соотношение дохода и риска по сравнению с этим соотношением для любого отдельного актива. Следует еще раз подчеркнуть, что это решение наверняка не является оптимальным. Более длинные серии розыгрышей вероятно способны его улучшить. Однако, данное решение является достаточно оптимальным , так как удовлетворяет всем поставленным условиям. [c.235]

В предыдущей главе были рассмотрены вопросы, связанные с управлением риском портфеля, при этом в качестве меры рассеяния ожидаемого дохода по конкретному активу и по портфелю, то есть в качестве меры риска, была использована дисперсия (или среднеквадратичное отклонение). [c.236]

Широкое использование дисперсии в качестве оценки рассеяния ожидаемого дохода портфеля связано с тем, что ее можно вычислить аналитически, если известны дисперсии каждого актива и коэффициенты корреляции между активами. Действительно, дисперсия ожидаемого дохода портфеля - это взвешенная сумма ковариаций всех пар активов в портфеле, причем вес каждой ковариаций равен произведению весов соответствующей пары активов, а ковариация актива с самим собой является дисперсией данного актива. При этом суммирование проводится безотносительно к разнообразию законов распределений каждого из слагаемых и возможной деформации законов распределения при суммировании. [c.236]

Ситуация существенным образом усложняется, если в качестве меры рассеяния ожидаемого дохода портфеля необходимо указать квантильное отклонение с заданной доверительной вероятностью, так как это невозможно сделать, если неизвестен закон распределения доходов портфеля. Теоретически, закон распределения доходов портфеля можно найти, если известны законы распределения доходов входящих в него активов. Однако на практике аналитическое решение такой задачи сопряжено со значительными трудностями даже для малого числа активов (за исключением некоторых частных случаев). Это происходит потому, что, во-первых, доходы по входящим в портфель активам могут быть коррелированны между собой, во-вторых, при суммировании доходов активов законы их распределения могут существенным образом деформироваться, поэтому распределение дохода портфеля может сильно отличаться от распределений доходов составляющих его активов. [c.236]

Булашев. Статистика для трейдеров (электронная версия). [c.236]

В этой главе будут рассмотрены практические методы вычисления квантильных мер риска дохода портфеля из произвольного количества активов и управления риском портфеля на основе их анализа. [c.237]

Булашев. Статистика для трейдеров (электронная версия). [c.238]

Совместное использование в качестве мер риска VAR и SAR позволяет иметь более полную информацию о хвостах распределения доходов портфеля. При этом представляется целесообразным рассчитывать эти величины одновременно для нескольких различных значений доверительной вероятности Р (например 0.950, 0.975, 0.990, 0.999). [c.239]

Булашев. Статистика для трейдеров (электронная версия). [c.239]

Р получать один и тот же номер М, и как следствие этого, одни и те же величины VAR и SAR. [c.240]

Булашев. Статистика для трейдеров (электронная версия). [c.240]

Решение этих уравнений проводится как правило численно, методика приведена в главе 2. [c.241]

ПРИМЕЧАНИЕ. Таким образом мы нашли однодневные VAR и SAR. Если необходимо вычислить например пятидневные значения этих величин, то вместо дневных баров цен используются недельные бары и т.д. [c.241]

После того как известно, каким образом можно найти значения VAR и SAR для отдельного актива, можно описать процедуру поиска этих величин для портфеля. [c.241]

Вернуться к основной статье