ПОИСК

Это наилучшее средство для поиска информации на сайте

СТОХАСТИЧЕСКИЙ АНАЛИЗ

из "Технический анализ фьючерсных рынков "

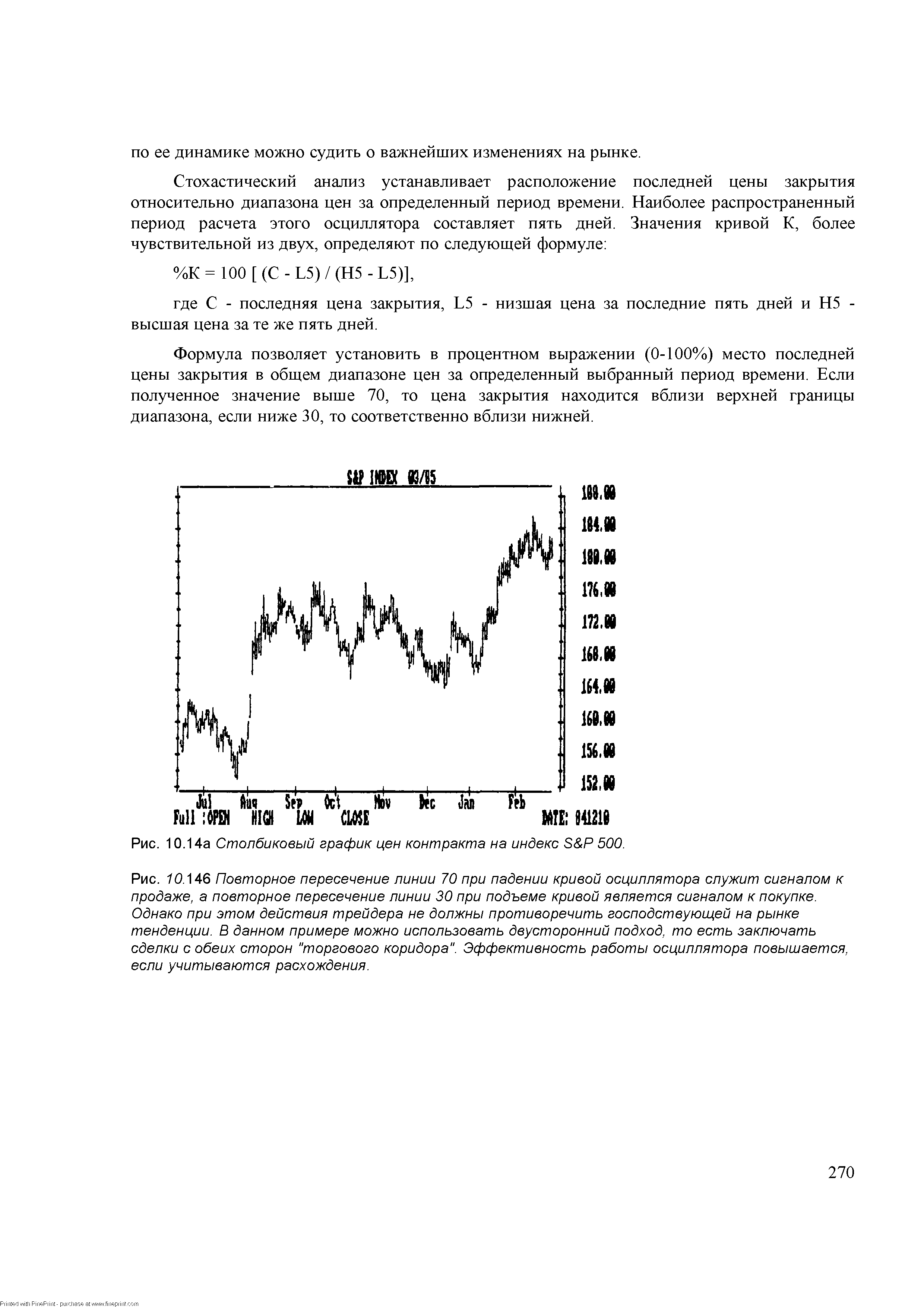

Формула позволяет установить в процентном выражении (0-100%) место последней цены закрытия в общем диапазоне цен за определенный выбранный период времени. Если полученное значение выше 70, то цена закрытия находится вблизи верхней границы диапазона, если ниже 30, то соответственно вблизи нижней. [c.270]По приведенным формулам строят две кривые, которые колеблются на вертикальной шкале от 0 до 100. Кривая К изображается на графиках непрерывной линией, а более медленная кривая D - пунктирной. Сигналом, на который следует обращать повышенное внимание, является расхождение между кривой D и ценой фьючерсного контракта, происходящее, когда кривая оказывается в области перекупленное или перепроданности. Эти критические области начинаются за пределами горизонтальных линий, которые определяются теми же координатами (70 и 30), что и у индекса RSI. Наиболее значимые сигналы к покупке и к продаже возникают, когда кривая D находится в областях значений от 10 до 15 и от 85 до 90 соответственно. [c.271]

Медвежье расхождение происходит, когда кривая D находится выше 70 и образует два опускающихся пика, а цены продолжают расти. При бычьем расхождении, наоборот, кривая D находится ниже 30 и образует двойное поднимающееся основание, а цены продолжают падать. При наличии всех этих факторов окончательный сигнал к покупке или продаже регистрируется, когда кривая К пересекает кривую D - после того как последняя уже изменила направление движения. Другими словами, пересечение должно происходить справа от экстремумов кривой D. Так, в нижней области сигнал к покупке более значим, если кривая К при подъеме пересекает кривую D после того, как кривая D уже повернула вверх. В верхней области сигнал к продаже имеет более выраженный характер, если линия D успела развернуться и начать движение вниз до того, как ее пересекла кривая К. Таким образом, значимость пересечения выше в том случае, когда обе кривые двигаются в одном направлении. [c.271]

если в условиях краткосрочного корректирующего падения цен при восходящей тенденции регистрируется сигнал к покупке, поступивший из нижней критической области осциллятора, правостороннее пересечение не так уж и важно. Однако его значение повышается, когда осциллятор фиксирует перелом тенденции. Практика показывает, что перелом тенденции всегда должен сопровождаться более сильным сигналом, чем ее возобновление. [c.272]

На этом описание самых общих механизмов стохастического метода можно завершить, хотя он и имеет немало тонкостей. (См. рис. 10.15а и б.) Стохастический анализ -достаточно чувствительный инструмент, хотя по принципам интерпретации он мало отличается от других, менее сложных осцилляторов. Первоначальным предупредительным сигналом является появление кривой D в критической области и ее расхождение с траекторией движения цен. Сигнал к действию поступает, когда более динамичная кривая К пересекает кривую D. [c.273]

В этой главе мы обсудили применение осцилляторов в анализе рынка для выявления краткосрочных состояний перекупленное и перепроданности, а также признаков расхождения. Мы рассказали о кривой темпа, затем объяснили, как при нормировании она становится осциллятором. Мы разобрали принципы работы осциллятора RO , измеряющего скорость изменения цен по соотношению цен, и затем показали, как, сравнивая два скользящих средних значения, можно определять точки их пересечения и выявлять краткосрочные критические периоды в развитии рынка. Наконец, мы описали индекс RSI и стохастический анализ и объяснили, почему осцилляторы необходимо синхронизировать с рыночными циклами. [c.277]

В таких случаях лучше всего не обращать внимание на осциллятор и открыть позиции в соответствии с направлением прорыва. Дело в том, что на самой ранней стадии появления тенденции, сразу после значительного ценового прорыва, осциллятор очень быстро достигает максимальных показателей и продолжает находиться в критической области еще в течение некоторого времени. В такие периоды роль осцилляторов снижается и самое пристальное внимание необходимо обращать именно на анализ основной тенденции. Затем, по мере развития тенденции, значение осцилляторов снова возрастает. (В главе 13 будет показано, что пятая и последняя волна в волновом анализе Эллиотта часто подтверждается медвежьим расхождением осцилляторов.) Достаточно часто начало стремительного роста цен не вызывает ответной реакции со стороны участников рынка. Трейдеры видят сигнал, указывающий на направление основной тенденции, однако не решаются покупать, ожидая, когда осцилляторы зарегистрируют состояние перепроданности. Подводя итог, можно сказать, что лучше меньше обращать внимание на осцилляторы на начальном этапе важного ценового движения, однако необходимо пристально следить за их сигналами, когда тенденция уже сформировалась. [c.278]

Осциллятор отражает также расхождения, сигнал которых подтверждается при пересечении нулевой линии. Изменения тенденций также выявляют с помощью линий тренда. Идеальный сигнал к покупке возникает при бычьем расхождении, после которого короткая кривая пересекает длинную и оказывается выше нее, с последующим пересечением обеими кривыми нулевого уровня. Идеальный сигнал к продаже возникает при диаметрально противоположных обстоятельствах. [c.279]

Наиболее обширная компьютерная программа по техническому анализу из всех, имеющихся в настоящее время, была разработана компанией Компутрэк, Инк. Программа включает все осцилляторы, описанные в этой главе, а также некоторые другие. Все графики осцилляторов, приведенные в этой главе, построены с помощью программы Компутрэк . [c.282]

В целом, метод основан на положении, гласящем когда большинство людей приходят к общему согласию, они, как правило, заблуждаются. Следуя принципу от обратного , сначала необходимо определить характер действий большинства и затем поступить наоборот. [c.282]

Как правило, интерпретация индекса трейдерами в большинстве случаев носит весьма простой характер. Если значение индекса превышает 80%, считается, что рынок перекуплен и в самое ближайшее время рост цен достигнет вершины (бычий показатель 80% кроме всего прочего означает, что на понижение играют только 20% трейдеров). Когда показатель индекса ниже 30% (только 30% настроены на повышение и 70% - на понижение), это означает, что рынок перепродан и падение цен, вероятно, скоро закончится. [c.283]

Даже простейшая интерпретация такого рода может оказаться весьма полезной, предупреждая о приближении рынка к опасным зонам. Однако индекс обобщенных бычьих настроений способен предоставлять трейдеру гораздо более полную и точную картину развития рынка. Мы рассмотрим основные положения метода от обратного , а также обсудим некоторые другие способы его использования. [c.283]

Вернуться к основной статье