ПОИСК

Это наилучшее средство для поиска информации на сайте

Утренняя звезда

из "За гранью японских свечей "

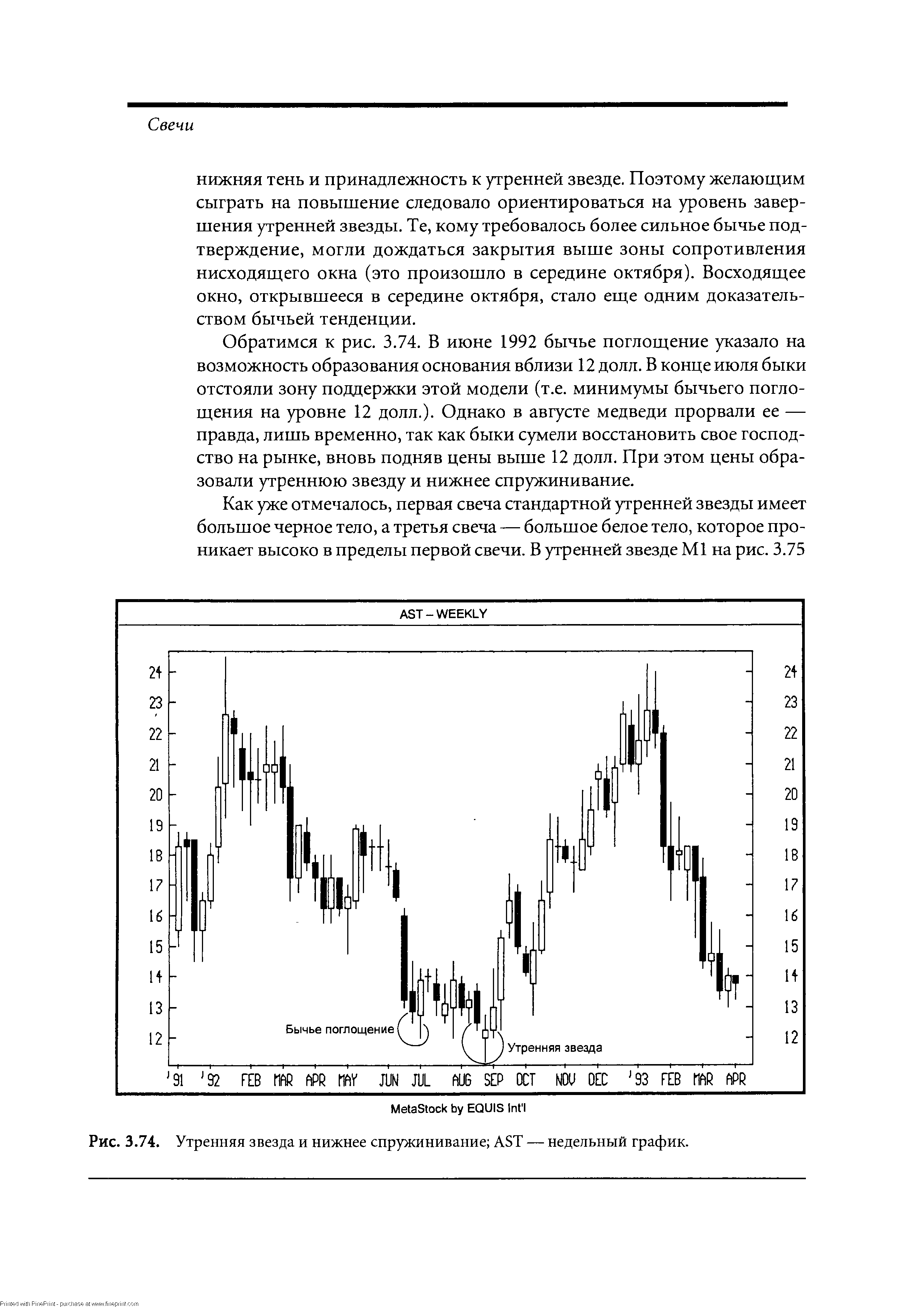

Обратимся к рис. 3.74. В июне 1992 бычье поглощение указало на возможность образования основания вблизи 12 долл. В конце июля быки отстояли зону поддержки этой модели (т.е. минимумы бычьего поглощения на уровне 12 долл.). Однако в августе медведи прорвали ее — правда, лишь временно, так как быки сумели восстановить свое господство на рынке, вновь подняв цены выше 12 долл. При этом цены образовали утреннюю звезду и нижнее спружинивание. [c.133]Появление обеих утренних звезд около одной и той же зоны поддержки означает, что, несмотря на нестандартность вариантов Ml и М2, их все равно следует считать бычьими сигналами. Данный график подчеркивает важное обстоятельство интерпретация свечей — это форма графического анализа, и поэтому в ней неизбежна определенная доля субъективности. [c.134]

В этой связи я как-то обратился в Ассоциацию технических аналитиков Японии с просьбой поделиться их взглядами на оценку свечных моделей, отличающихся от стандарта. И вот каким был ответ Считаем весьма любопытной саму постановку этого вопроса, а именно вы стремитесь к максимальной строгости в трактовке японских графиков мы же, напротив, дорожим их гибкостью, так как она позволяет предусмотреть все возможные варианты. Вероятно, это. .. связано с различием западного и восточного образов мышления западный мир любит точность и ясность, а азиаты предпочитают гибкость . [c.134]

В связи с этим следует подчеркнуть, что на подобранных для иллюстрации рисунках в этой книге представлены, в основном, модели, близкие к идеалу. Однако на практике нельзя исключать возможность того, что правильный сигнал поступит от менее совершенных вариантов этих моделей. Возникает вопрос как определить, когда сигнал неидеальной разновидности модели следует использовать для вступления в сделку Опираясь на данные из японских источников, беседы с японскими трейдерами, работающими со свечными графиками, и свой собственный опыт, могу порекомендовать следующее. [c.134]

Когда сессия выходит на новый максимум, японцы называют ее сессией рекордного максимума. Сессия с новым минимумом называется сессией рекордного минимума. Согласно свечной теории, в случае восьми-десяти рекордных сессий (т.е. восьми-десяти новых максимумов или минимумов, образующихся почти подряд) высока вероятность изменения текущей тенденции. На рис. 3.76А показаны серии из 10 рекордных максимумов и 10 рекордных минимумов. [c.136]

Рассмотрим порядок подсчета сессий рекордных максимумов, который, впрочем, будет таким же и для минимумов. Прежде всего нужно убедиться в том, что пройдена нижняя точка спада. В верхней части рис. 3.76А видно, что после нового минимума следующая сессия установила более высокий максимум. Эта сессия стала рекордной сессией 1. Рекордная сессия 2 наблюдалась при достижении очередного нового максимума (учитывается и верхняя тень). Обратите внимание, что сессия после рекордной сессии 1 не была рекордной, так как она не достигла нового максимума. И только сессия, достигшая его, была сочтена рекордной сессией 2. [c.136]

Для подсчета рекордных сессий во время спада нужно прежде всего убедиться в том, что установлен новый максимум. Далее, сессия с более низким минимумом станет рекордной сессией 1. Следующая сессия с еще более низким минимумом будет рекордной сессией 2. [c.136]

Тактика торговли на основе данной модели состоит в том, что во время подъема следует прекратить покупки после образования восьми-десяти рекордных максимумов (либо ликвидировать длинные позиции, либо по медвежьему свечному сигналу после этих рекордных сессий открыть короткие позиции). По той же логике, но в обратном направлении, действуют после спада, прошедшего восемь-десять рекордных минимумов. То есть трейдеру следует прекратить продажи после приблизительно восьми сессий рекордных минимумов (либо закрыть короткие позиции, либо в расчете на подъем рынка купить по бычьему свечному сигналу после восьми или более рекордных минимумов). [c.136]

Подсчет рекордных сессий допускает пропуски, то есть при подсчете новых максимумов или минимумов можно не учитывать несколько промежуточных сессий консолидации. Обычно между рекордными сессиями не должно быть более двух-трех сессий горизонтального движения. Не должно быть и резкого хода против направления рекордных сессий. [c.137]

Вернуться к основной статье