ПОИСК

Это наилучшее средство для поиска информации на сайте

Практика фьючерсных сделок на

из "Введение во фьючерсные и опционные сделки "

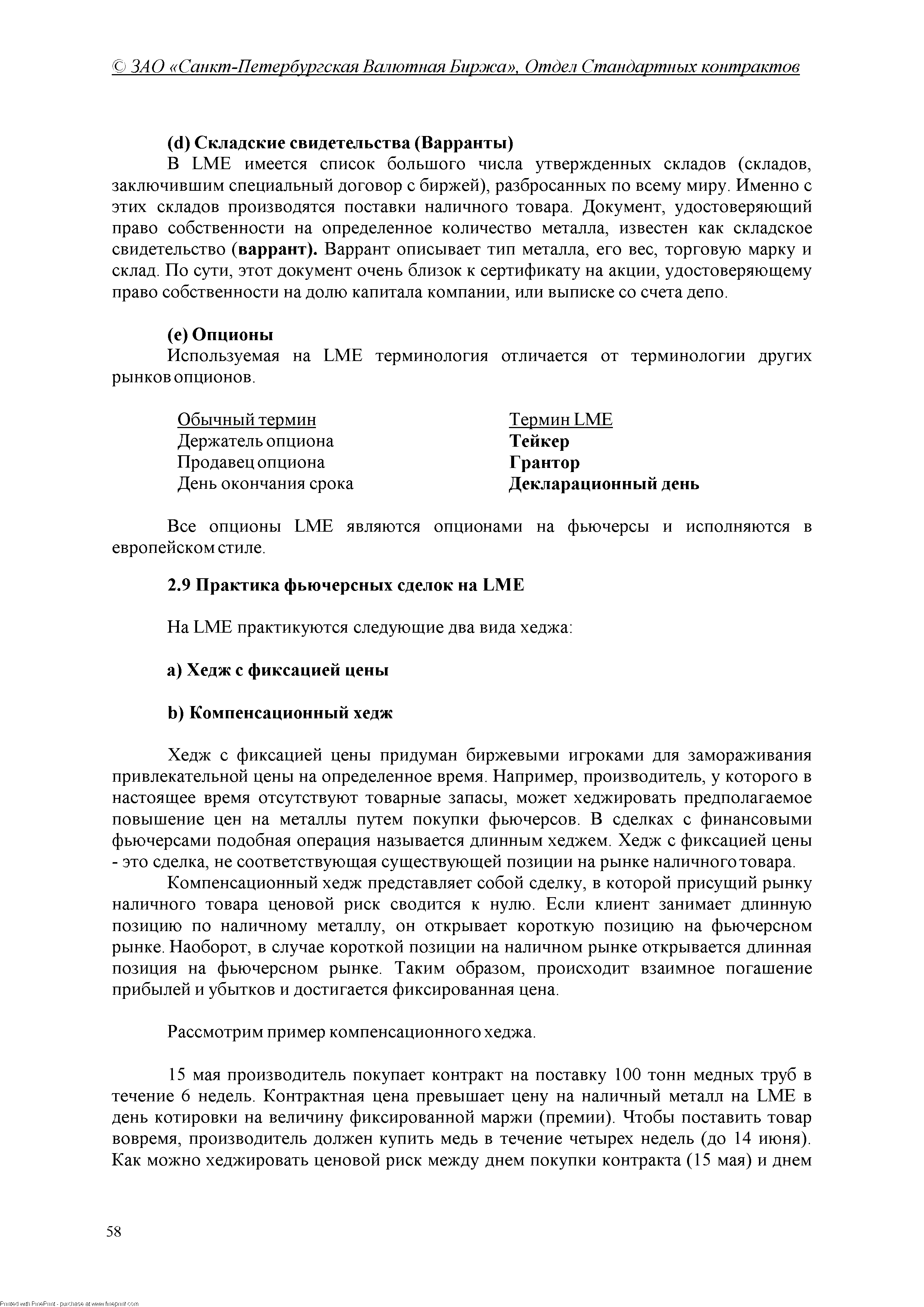

Хедж с фиксацией цены придуман биржевыми игроками для замораживания привлекательной цены на определенное время. Например, производитель, у которого в настоящее время отсутствуют товарные запасы, может хеджировать предполагаемое повышение цен на металлы путем покупки фьючерсов. В сделках с финансовыми фьючерсами подобная операция называется длинным хеджем. Хедж с фиксацией цены - это сделка, не соответствующая существующей позиции на рынке наличного товара. [c.58]Компенсационный хедж представляет собой сделку, в которой присущий рынку наличного товара ценовой риск сводится к нулю. Если клиент занимает длинную позицию по наличному металлу, он открывает короткую позицию на фьючерсном рынке. Наоборот, в случае короткой позиции на наличном рынке открывается длинная позиция на фьючерсном рынке. Таким образом, происходит взаимное погашение прибылей и убытков и достигается фиксированная цена. [c.58]

Рассмотрим пример компенсационного хеджа. [c.58]

Производитель уведомляет клиента о поставке 100 тонн медных труб по биржевой цене наличной меди на 15 мая плюс 50 долл. Клиент соглашается с условиями. [c.59]

Для погашения форвардной продажи меди производитель покупает фьючерсы на медь, хеджируя тем самым риск повышения цены. [c.59]

ПРИМЕЧАНИЕ. Хотя фьючерс оканчивается 14 июня, поставка должна быть произведена 12 июня. Это связано с принятым на LME правилом отсрочки платежа на два рабочих дня. Если бы тот же производитель хеджировался на 12 июня, ему пришлось бы закрывать свою позицию 10 июня по официальной цене на эту дату, что привело бы к несоответствию между датами покупки и продажи. Во избежание этого на LME было введено правило двухдневной отсрочки платежа. [c.59]

Вернуться к основной статье