ПОИСК

Это наилучшее средство для поиска информации на сайте

Оценка финансовых инструментов

из "Международные стандарты финансовой отчетности - учебное пособие "

Первоначальная стоимость принятых к учету финансовых инструментов отожествляется с их справедливой стоимостью. Со временем под влиянием конъюнктуры рынка, других факторов первоначальная стоимость отклоняется от справедливой стоимости в ту или иную сторону. Наилучшим аналогом справедливой стоимости является рыночная цена финансового инструмента, откорректированная на сумму затрат по проведению сделки. Но стандарт не рассматривает рыночную цену единственной основой справедливой стоимости, подчеркивая, что справедливую стоимость финансового инструмента, будь то финансовый актив или финансовое обязательство, можно определять одним или несколькими общепринятыми методами. [c.225]Справедливая стоимость финансовых активов и финансовых обязательств является величиной приближенной, к которой в идеале стремится цена финансового инструмента. Так, балансовая стоимость дебиторской и кредиторской задолженности, учтенная по сумме ее возникновения, рассматривается ее справедливой стоимостью. В дальнейшем может возникнуть реальная цена продажи задолженности, аналитическая величина ее дисконтированной стоимости и т.п. [c.225]

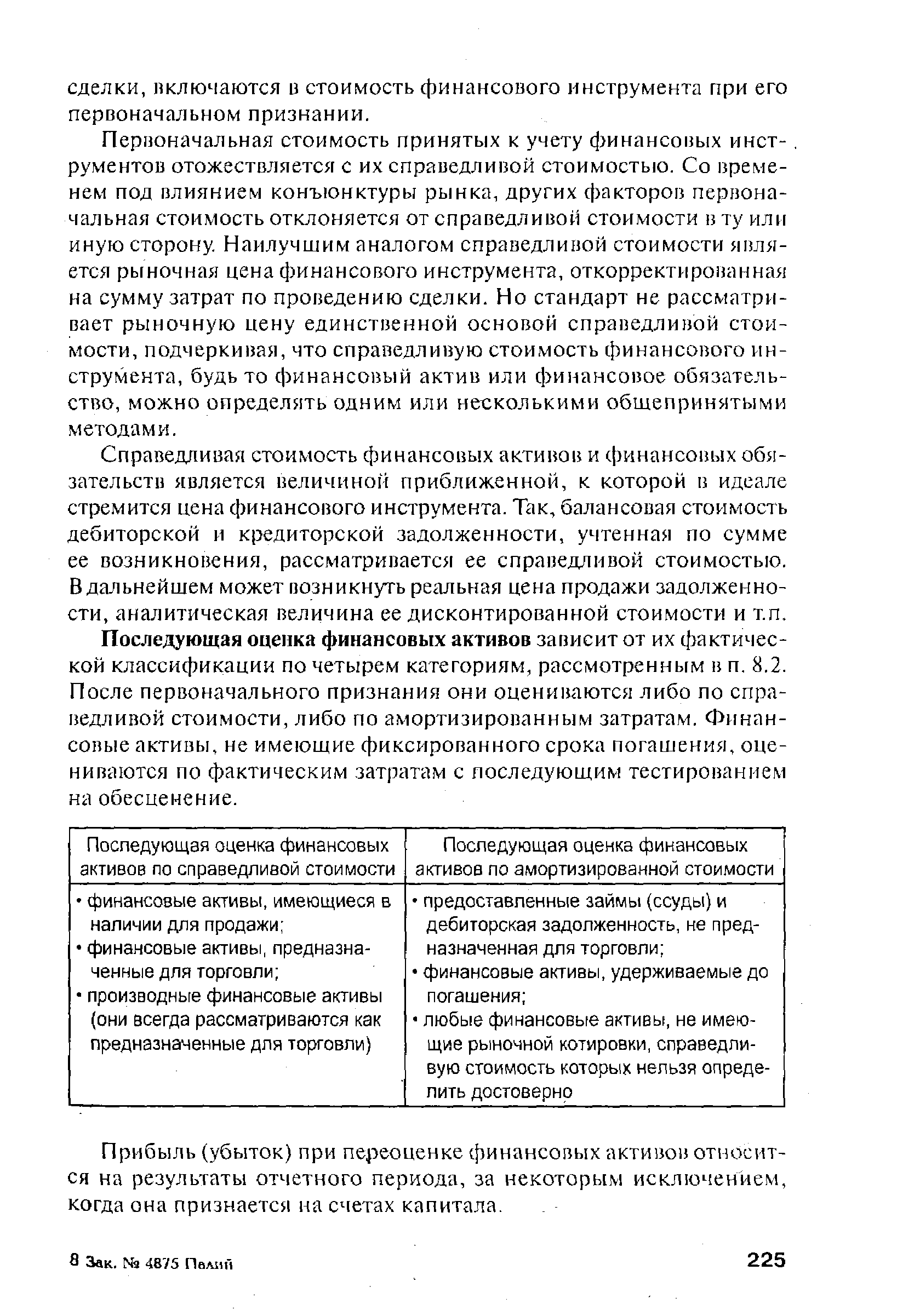

Последующая оценка финансовых активов зависит от их фактической классификации по четырем категориям, рассмотренным в п. 8.2. После первоначального признания они оцениваются либо по справедливой стоимости, либо по амортизированным затратам. Финансовые активы, не имеющие фиксированного срока погашения, оцениваются по фактическим затратам с последующим тестированием на обесценение. [c.225]

Прибыль (убыток) при переоценке финансовых активов относится на результаты отчетного периода, за некоторым исключением, когда она признается на счетах капитала. [c.225]

Признание финансовых активов, переоцениваемых по справедливой стоимости на дату расчетов, если произошло изменение справедливой стоимости между днем (датой) заключения сделки и датой расчетов, вызывает необходимость отразить указанную разницу на счете прибылей и убытков. Для финансовых активов, оцениваемых по амортизируемой стоимости, отражать указанную.разницу не требуется. То же касается и соответствующих финансовых обязательств. [c.226]

По финансовым активам и финансовым обязательствам, оцениваемым по амортизируемым затратам, суммы переоценки предварительно относятся на счет капитала. Они списываются на счет прибылей и убытков только после прекращения их признания в балансе либо после обесценения ниже первоначальной стоимости, в том числе и в процессе амортизации. [c.226]

Как видим, правильность отнесения тех или иных финансовых активов к отдельным классификационным категориям имеет немаловажное влияние на финансовый результат (прибыль или убыток) отчетного периода. Не случайно вопросам правильности классификации финансовых активов стандарт уделяет столько внимания, в особенности инвестициям, удерживаемым до погашения. [c.226]

Примеры амортизации финансовых инструментов. Разница между номинальной и покупной стоимостью ценных бумаг, откорректированная на расходы по сделке, амортизируется в течение срока, остающегося до их выкупа или погашения. Например, приобретены облигации номинальной стоимостью 500 млн руб. за 438 млн руб. Комиссионные посреднику - 2 млн руб. Срок погашения облигаций наступает через 20 месяцев. Промежуточные проценты по облигациям не выплачиваются. Следовательно, стоимость облигаций ежемесячно амортизируется на (500 - 438 - 2) 20 = 3 млн руб. Первоначально признанная в балансе стоимость финансовых инструментов 438 + 2 = 440 млн руб. - через 10 месяцев будет показана в балансе по амортизируемым затратам на сумму 470 млн руб. [c.226]

Применение эффективной ставки процента для расчета амортизируемых затрат возможно только для долговых и иных финансовых инструментов с определяемыми платежами процентов и фиксированным сроком погашения, которые организация намерена удерживать до погашения. Долговые финансовые инструменты с дисконтом, если они краткосрочные, нецелесообразно амортизировать с применением эффективной ставки процента из-за сложности расчетов на дату определения амортизируемых затрат. [c.227]

Последующая оценка финансовых обязательств. Все финансовые обязательства после первоначального признания в финансовом учете подлежат оценке по амортизируемым затратам. Исключение составляют финансовые обязательства, предназначенные для торговли, и обязательства по производным финансовым инструментам. Они должны после признания учитываться по справедливой стоимости. Обязательства по производным финансовым инструментам, погашаемые связанными с ними некотируемыми долевыми финансовыми инструментами, разрешается и при последующей оценке отражать по фактическим затратам. Это исключение из общего правила последующей оценки обязательств по производным инструментам объясняется невозможностью достаточно достоверной оценки некотируемых долевых финансовых инструментов. [c.227]

Обесценение финансовых активов рассматривается вместе с возникновением безнадежной задолженности в целом по финансовому активу или частичной. Как обычно, обесценение фиксируется в тех случаях, когда по исследованию на отчетную дату балансовая стоимость финансового актива превышает его оценочную возмещаемую стоимость (величину). При наличии признаков обесценения финансового актива стандарт требует расчета его возмещаемой величины и признания убытка от обесценения. [c.227]

Выявленная вероятность невозможности получения основного долга и процентов по выданным займам и другой дебиторской задолженности, а также по инвестициям, удерживаемым до погашения, которые учитываются по амортизируемым затратам, вызывает необходимость начисления резерва на обесценение. Сумма резерва уменьшает балансовую стоимость финансового актива до его оценочной возмещаемой суммы, а выявленный убыток списывается в дебет счета прибылей и убытков. Разрешается непосредственно уменьшать балансовую стоимость финансового актива, не прибегая к образованию оценочного резерва. [c.228]

При выявлении факта обесценения по финансовому активу, отражаемому по справедливой стоимости, то есть когда последняя ниже первоначальных затрат на приобретение актива, всю сумму накопленного по данному объекту убытка, ранее отнесенную на счета капитала, необходимо дебетовать на счет прибылей и убытков отчетного периода. [c.228]

При выявлении в последующем сокращении величины обесценения (безнадежной задолженности), ранее списанную сумму обесценения необходимо восстановить на счете прибылей и убытков. Восстановление следует проводить только при доказательной уверенности в том, что изменение оценок не случайно. Оно связано с объективным улучшением финансового положения должника. [c.228]

восстановленная после обесценения, не должна превышать ранее списанную в результате обесценения данного финансового актива. Его балансовая стоимость не может быть больше той, которая соответствовала амортизируемой стоимости до обесценения. [c.228]

Вернуться к основной статье