ПОИСК

Это наилучшее средство для поиска информации на сайте

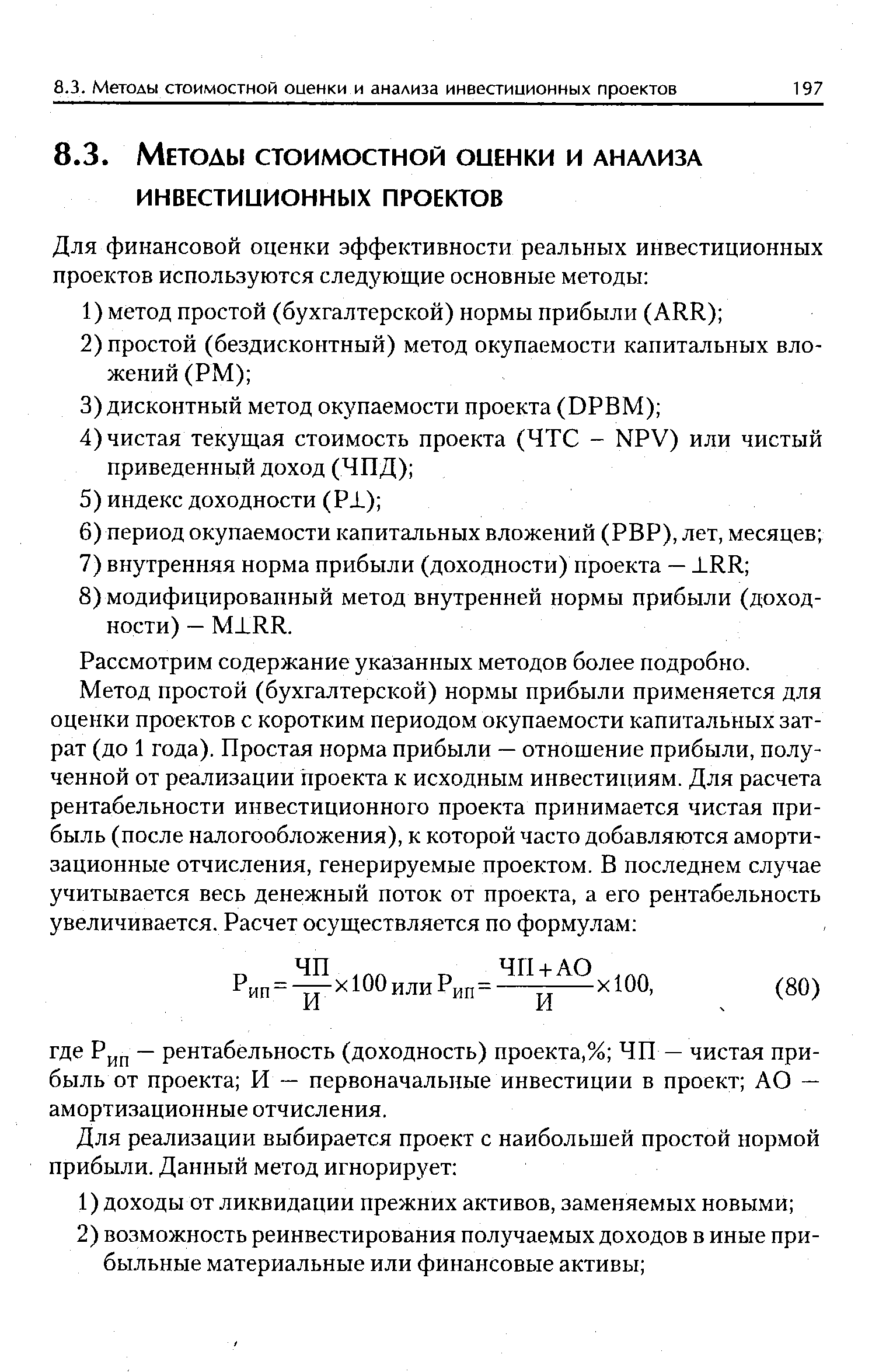

Методы СТОИМОСТНОЙ ОЦЕНКИ И АНАЛИЗА инвестиционных проектов

из "Финансовый анализ "

Рассмотрим содержание указанных методов более подробно. [c.197]Дисконтный метод окупаемости проекта предполагает определение момента, когда дисконтированные денежные потоки доходов сравняются с дисконтированными денежными потоками капитальных затрат. При использовании данного метода учитывается концепция денежных потоков, т. е. возможность реинвестирования доходов и временная стоимость денег, что делает оценку инвестиционного проекта более реальной. [c.198]

Инвесторы и кредиторы будут удовлетворены, если подтвердится рост курса акций акционерного общества, которое успешно реализовало свой инвестиционный проект. [c.199]

Применяемая дисконтная ставка при определении чистой текущей стоимости проекта дифференцируется с учетом риска и ликвидности инвестиций. [c.199]

Пример. В коммерческий банк поступили для рассмотрения бизнес-планы двух альтернативных инвестиционных проектов со следующими параметрами (табл. 8.1). Условия их реализации капитальные затраты производятся единовременно в течение года (например, приобретение и установка морозильной камеры для торговой фирмы) сроки эксплуатации проектов различны, поэтому дисконтные ставки неодинаковы. [c.199]

Расчет настоящей стоимости денежных потоков по проектам представлен в табл. 8.2. [c.199]

Следует отметить, что показатель ЧТС может быть использован не только для сравнительной оценки эффективности проектов на предварительном этапе их рассмотрения, но и как критерий целесообразности их реализации. Проекты, по которым ЧТС является отрицательной величиной или равна нулю, неприемлемы для инвестора, так как не принесут ему дополнительного дохода на вложенный капитал. Проекты с положительным значением ЧТС позволяют увеличить первоначально авансированный капитал инвестора. [c.201]

Несмотря на отмеченные недостатки, данный метод (NPV) признан в международной практике наиболее надежным в системе критериев оценки эффективности инвестиционных проектов. [c.202]

Используя данные по двум проектам, определим индекс доходности по ним. [c.202]

Следовательно, по данному параметру эффективность проектов примерно одинакова. [c.202]

Используя данные по рассмотренным ранее проектам (табл. 8.1 и 8.2), определим период окупаемости по ним. В этих целях устанавливается среднегодовая сумма денежного потока в настоящей стоимости. [c.203]

По проекту 1 она равна 2,895 тыс. руб. (8684 3). [c.203]

По проекту 2 - 2,055 тыс. руб. (8221 4). [c.203]

Эти данные подтверждают приоритетное значение проекта 1 для инвестора. При сравнении проектов по критериям ЧТС и индекса доходности преимущества проекта 1 были более-менее заметными. [c.203]

Характеризуя показатель Период окупаемости , необходимо отметить, что он может быть использован для оценки не только эффективности капитальных вложений, но и уровня инвестиционного риска, связанного с ликвидностью. Это связано с тем, что чем длительнее период реализации проекта до полной его окупаемости, тем выше уровень инвестиционного риска. [c.203]

Метод внутренней нормы прибыли (ВНП) или маржинальной эффективности капитала (1RR) согласуется с главной целью финансового менеджмента — приумножение благосостояния акционеров. Он характеризует уровень прибыльности (доходности) инвестиционного проекта, выражаемый дисконтной ставкой, по которой будущая стоимость денежных потоков от капитальных вложений приводится к настоящей стоимости авансированных средств. [c.204]

Содержание метода внутренней нормы прибыли состоит в том, что все доходы и затраты по проекту приводятся к настоящей стоимости не на основании задаваемой извне дисконтной ставки, а на базе внутренней нормы доходности самого проекта. [c.204]

Вернуться к основной статье