ПОИСК

Это наилучшее средство для поиска информации на сайте

Финансовые и коммерческие риски

из "Управление риском "

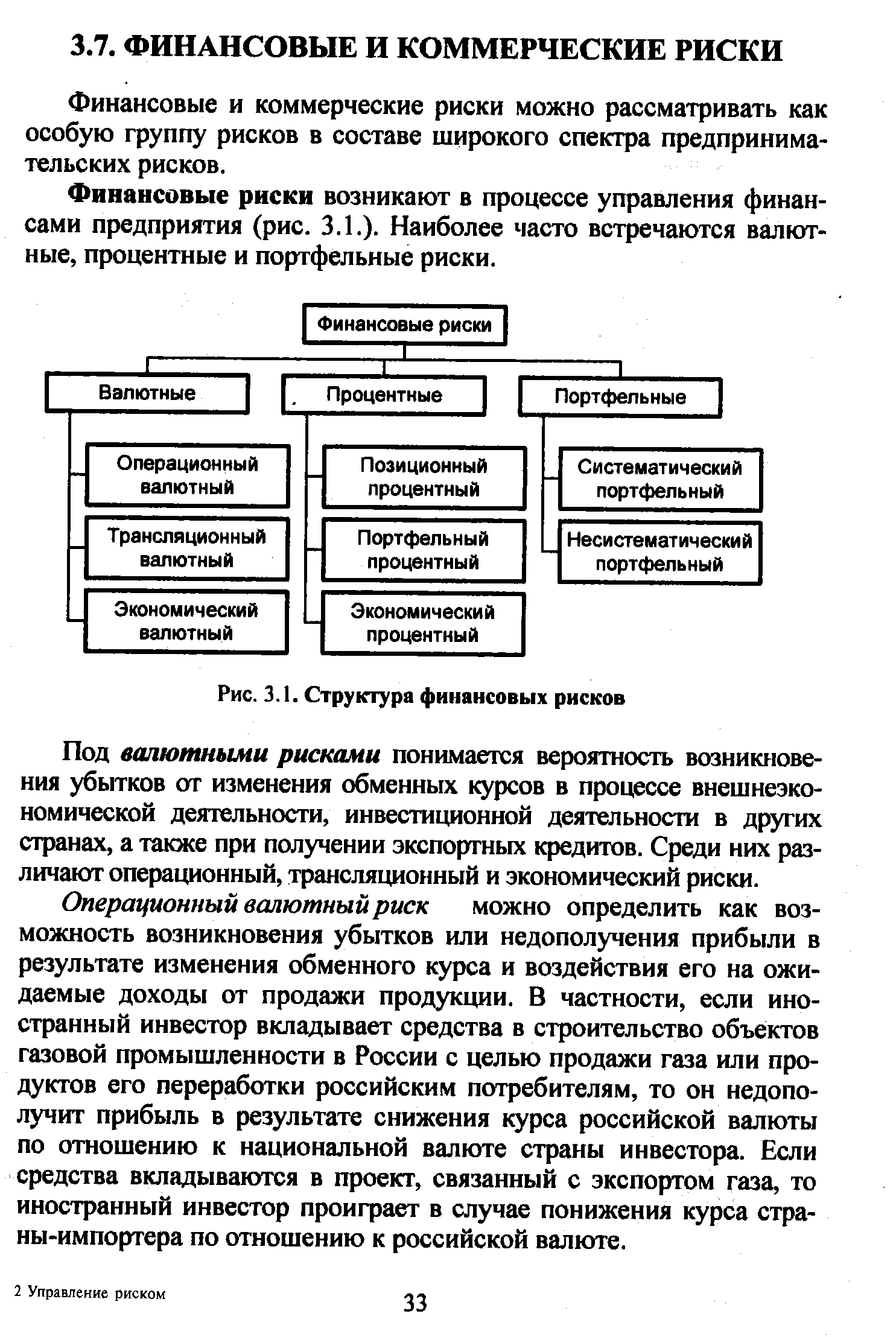

Финансовые и коммерческие риски можно рассматривать как особую группу рисков в составе широкого спектра предпринимательских рисков. [c.33]Финансовые риски возникают в процессе управления финансами предприятия (рис. З.1.). Наиболее часто встречаются валютные, процентные и портфельные риски. [c.33]

Под валютными рисками понимается вероятность возникновения убытков от изменения обменных курсов в процессе внешнеэкономической деятельности, инвестиционной деятельности в других странах, а также при получении экспортных кредитов. Среди них различают операционный, трансляционный и экономический риски. [c.33]

Операционный валютный риск можно определить как возможность возникновения убытков или недополучения прибыли в результате изменения обменного курса и воздействия его на ожидаемые доходы от продажи продукции. В частности, если иностранный инвестор вкладывает средства в строительство объектов газовой промышленности в России с целью продажи газа или продуктов его переработки российским потребителям, то он недополучит прибыль в результате снижения курса российской валюты по отношению к национальной валюте страны инвестора. Бели средства вкладываются в проект, связанный с экспортом газа, то иностранный инвестор проиграет в случае понижения курса страны-импортера по отношению к российской валюте. [c.33]

Неопределенность стоимости экспорта в национальной валюте, когда цена на товар определяется в иностранной валюте, может сдерживать экспортно-ориентированные проекты, так как существуют сомнения в том, что экспортируемые товары можно будет реализовать с прибылью. Неопределенность стоимости импорта при таких же условиях увеличивает риск потерь от импорта, поскольку в пересчете на национальную валюту цена может оказаться неконкурентной. [c.34]

Если фирма участвует в тендере за контракт в иностранной валюте, то ее успех в тендере также связан с возникновением валютного риска. [c.34]

Трансляционный валютный риск (его называют также балансовым) возникает при наличии у головной компании дочерних компаний или филиалов за рубежом. Его источником является возможное несоответствие между активами и пассивами компании, пересчитанными в валютах разных стран. Понижение обменного курса страны местонахождения филиала (или дочерней компании) по отношению к валюте страны местонахождения материнской компании вызывает кажущееся уменьшение его (или ее) прибыли. Если компания имеет консолидированный баланс, то пересчет активов и пассивов филиала или дочерней компании в валюту страны материнской компании приведет к кажущимся убыткам в случае понижения обменного курса. [c.34]

Экономический валютный риск сильнее всего проявляется в странах, зависимых от импорта товаров. Если, например, производство товаров зависит от импортных компонентов, то рост иностранных валют по отношению к национальной увеличивает стоимость продукции и уменьшает конкурентоспособность фирмы по сравнению с производителями аналогичной продукции из отечественного сырья. Рост курса иностранных валют стимулирует экспортно-ориентированные производства и угнетает зависимые от импорта. [c.35]

В качестве примера следует отметить значительное влияние валютных рисков на деятельность предприятий газовой отрасли. Россия является одним из крупнейших экспортеров газа в мире. Общий объем экспорта российского газа в 1996 г. составил 194 млрд м3. Кроме того, в отрасли используется достаточно большое количество импортного технологического оборудования. Все это обуславливает зависимость развития газовой промышленности от изменения обменного курса российской валюты по отношению к основным зарубежным валютам. [c.35]

Под процентными рисками понимается вероятность возникновения убытков в случае изменения процентных ставок по финансовым ресурсам. Среди них выделяют позиционный, портфельный, экономический и др. [c.35]

Позиционный риск возникает, если проценты за пользование кредитными ресурсами выплачиваются по плавающей ставке. Компания, выдавшая кредит или имеющая депозит в банке под плавающие проценты, понесет убытки в случае понижения процентных ставок. Компания, получившая кредит по плавающей ставке, наоборот, понесет убытки в случае повышения процентных ставок. [c.35]

Портфельный риск отражает влияние изменения процентных ставок на стоимость финансовых активов, таких, как акции и облигации. При этом воздействие оказывается не на отдельные виды ценных бумаг, а на инвестиционный портфель в целом. Увеличение процентных ставок на основные кредитные ресурсы, как правило, уменьшает стоимость портфеля, и наоборот. [c.35]

Портфельные риски показывают влияние различных макро-и микроэкономических факторов на активы предпринимателя или инвестора. Портфель активов может состоять из акций и облигаций предприятий, государственных ценных бумаг, срочных обязательств, денежных средств, страховых полисов, недвижимости и т.д. Отдельные факторы риска могут оказывать противоположное воздействие на различные виды активов. Путем составления портфеля из разных активов по определенной технологии можно существенно уменьшить его рискованность и увеличить доходность. Так называемый сбалансированный (рыночный) портфель в наименьшей степени подвержен влиянию факторов риска, среди которых выделяют систематические и несистематические. [c.36]

Портфельные риски подразделяются в зависимости от тех факторов, влияние которых рассматривается. На с. 35 уже приводился пример процентного портфельного риска, отражающего влияние изменения процентных ставок на стоимость активов. [c.36]

Вернуться к основной статье