ПОИСК

Это наилучшее средство для поиска информации на сайте

Налоговые платежи в бюджет

из "Экономика строительства "

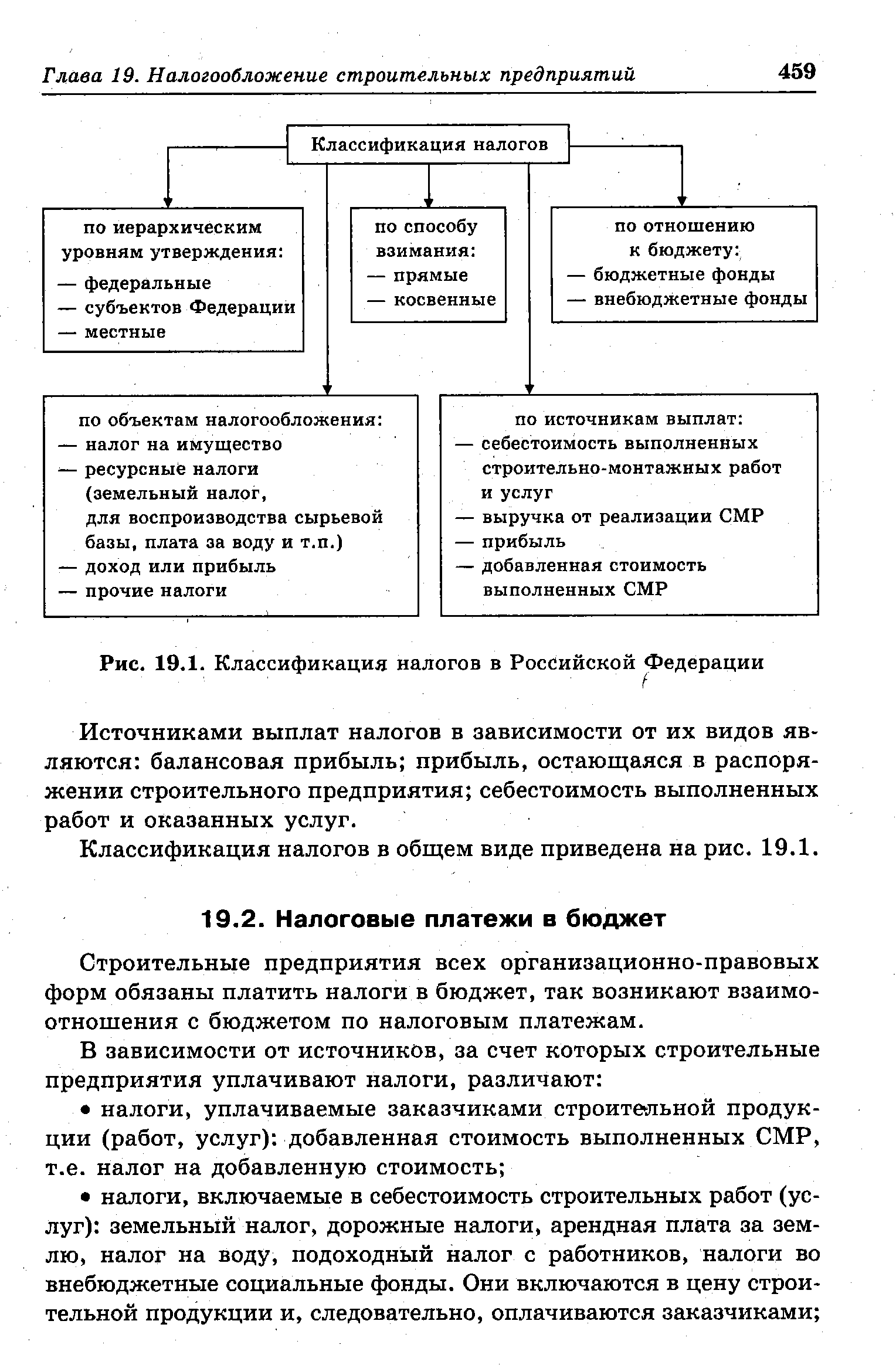

Строительные предприятия всех организационно-правовых форм обязаны платить налоги в бюджет, так возникают взаимоотношения с бюджетом по налоговым платежам. [c.459]Рассмотрим характеристики наиболее значимых налогов для деятельности строительных предприятий. [c.460]

Налог на добавленную стоимость (НДС) — главный косвенный налог, обеспечивает более 45% всех поступлений в бюджет. В настоящее время это важнейший для бюджета налог страны. [c.460]

Налог на добавленную стоимость (НДС) представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях строительного производства и обращения, и определяется как разница между стоимостью реализованных строительных работ (услуг) и стоимостью материальных затрат, отнесенных на издержки строительного производства и обращения. [c.460]

В случае если товары, работы и услуги реализуются в порядке обмена, безвозмездно или с частичной оплатой, а также по ценам не выше себестоимости, облагаемый оборот определяется по рыночным ценам, сложившимся на момент обмена или передачи (в том числе и на биржах), но не ниже цен, определенных с учетом фактической себестоимости товаров (работ, услуг) и прибыли, исчисленной по предельному уровню рентабельности, установленному Правительством РФ по товарам (работам, услугам) для предприятий-монополистов. [c.461]

В настоящее время ставка налога на добавленную стоимость на строительно-монтажные работы установлена в размере 20% от стоимости выполненных строительных работ. [c.464]

При оформлении расчетных документов (счетов-фактур, актов выполненных работ, счетов на услуги и др.), предъявляемых застройщикам за реализуемые строительные работы (услуги), сумма НДС выделяется отдельной строкой. [c.464]

При выполнении работ, не являющихся объектом налогообложения, расчетные документы выписываются без выделения сумм налога и на них делается надпись или ставится штамп Без налога на добавленную стоимость . [c.464]

Поскольку налог на добавленную стоимость исчисляется из размера чистого дохода, созданного на каждой стадии производства и обращения, а установленная ставка налога, согласно действующему законодательству, применяется к облагаемому обороту, то для окончательного определения суммы налога, подлежащей уплате в бюджет, из НДС, полученного от застройщиков, необходимо вычесть налог, уплаченный поставщикам и другим сторонним предприятиям за товары и услуги. Поэтому налог на добавленную стоимость на приобретаемые строительные материалы, топливо, комплектующие и другие изделия, основные средства и нематериальные активы, используемые для производственных целей (включая товары, ввозимые на территорию РФ), на издержки производства и обращения не относится, т.е. не включается в себестоимость строительно-монтажных работ (СМР). [c.464]

Сумма НДС, подлежащая уплате в бюджет, определяется как разница между суммами налога, полученными от застройщиков за реализованные последними строительные работы (услуги), и суммами налога, фактически уплаченными поставщикам за материальные ресурсы (работы, услуги), стоимость которых относится на издержки производства и обращения. [c.464]

Суммы налога, уплаченные при приобретении основных средств и нематериальных активов, в полном объеме вычитаются из сумм налога, подлежащих уплате в бюджет, в момент принятия на учет основных средств и нематериальных активов. [c.464]

При реализации на территории РФ строительных работ (оказании услуг) за иностранную валюту взимание налога осуществляется также в иностранной валюте по установленной ставке. НДС уплачивается в доход бюджета, как правило, ежедекадно, ежемесячно или ежеквартально, исходя из фактически облагаемых оборотов. [c.465]

НДС уплачивается также с сумм полученных авансов от заказчика и объемов СМР, выполненных хозяйственным способом. [c.465]

Сроки уплаты налога (ежедекадно, ежемесячно, ежеквартально) и представления расчетов в налоговую инспекцию (ежемесячно или ежеквартально) дифференцированы в зависимости от уровня среднемесячного платежа. Все малые предприятия расчеты с бюджетом по НДС осуществляют один раз в квартал независимо от размеров ежемесячных платежей, исходя из фактической реализации строительных работ (услуг) за истекший квартал, не позднее 20-го числа месяца, следующего за отчетным кварталом. [c.465]

Если дата представления месячного (квартального) расчета по установленному сроку совпадает с выходным (нерабочим, праздничным) днем, то срок представления расчета переносится на первый рабочий день после выходного (нерабочего, праздничного) дня. [c.465]

Налог на прибыль организаций — важный источник дохода бюджета, прямой налог. [c.465]

Объект налогообложения — валовая прибыль строительного предприятия, которая представляет собой сумму прибыли, полученной от реализации строительных работ (оказания услуг), основных средств, иного имущества предприятия, и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. [c.465]

Прибыль от реализации строительно-монтажных работ (услуг) — превышение выручки от реализации СМР (услуг) без НДС над затратами на ее производство и реализацию, включаемыми в себестоимость СМР (услуг). [c.465]

Прибыль от реализации иного имущества строительного предприятия. Под иным имуществом строительного предприятия подразумеваются нематериальные активы, строительные материалы, конструкции, изделия, оборудование к установке, малоценные и быстроизнашивающиеся предметы, денежные документы и ценные бумаги. Прибыль в этом случае есть превышение продажной цены над первоначальной (остаточной для нематериальных активов и МБП) стоимостью имущества. При осуществлении прямого обмена и реализации имущества по ценам не выше балансовой стоимости сумму сделки для целей налогообложения определяют по рыночной цене, сложившейся в данном регионе на момент исполнения обязательств по сделке, но не ниже ее фактической себестоимости (балансовой стоимости). [c.466]

Доходы строительного предприятия при реализации продукции (работ, услуг) за иностранную валюту подлежат налогообложению по совокупности с рублевой выручкой. При этом доходы в валюте предприятия принимаются на учет в рублевом эквиваленте по курсу Центрального банка России, действовавшему на дату признания этих доходов. [c.466]

Вернуться к основной статье