ПОИСК

Это наилучшее средство для поиска информации на сайте

Понятие и структура собственного капитала

из "Банковское дело "

Собственный капитал — совокупность различных фондов, создаваемых коммерческим банком для осуществления деятельности и обеспечения доверия вкладчиков и других кредиторов банка. В экономической науке термин капитал рассматривается по-разному в зависимости от конкретной сферы применения данного понятия, целей и задач анализа. В банковской практике капитал представляет собой прежде всего средства, вложенные владельцами банка в форме уставного капитала. Увеличение собственного капитала банка обеспечивается получаемой прибылью и ее долей, оставляемой в распоряжении банка. Собственный капитал банка выполняет ряд важных функций, обеспечивая стабильность и надежность его работы. [c.202]Структура собственного капитала банка неоднородна по качественному составу и может меняться в зависимости от ряда факторов, в частности от качества активов, использования собственной прибыли, политики банка по обеспечению его капитальной базы. [c.202]

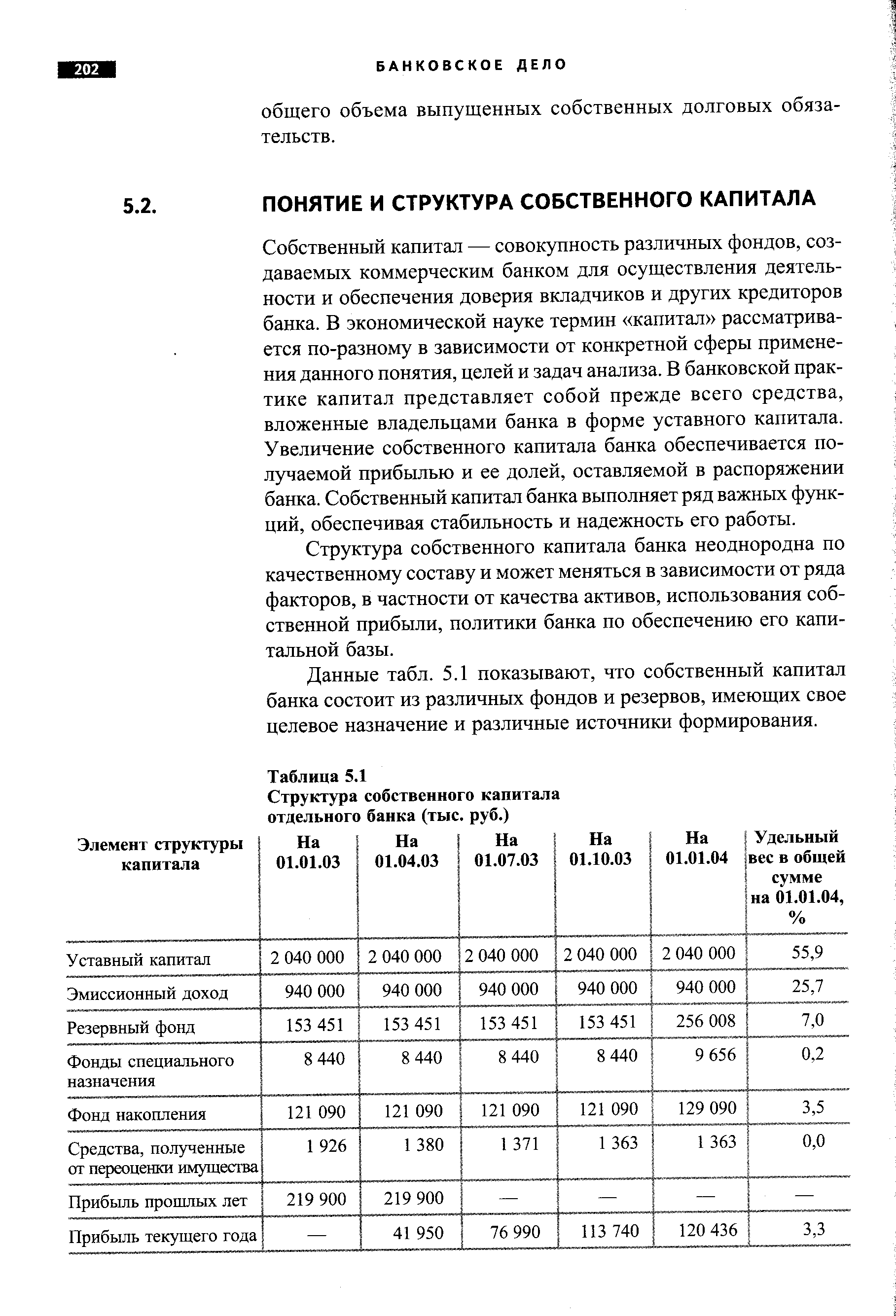

Данные табл. 5.1 показывают, что собственный капитал банка состоит из различных фондов и резервов, имеющих свое целевое назначение и различные источники формирования. [c.202]

Необходимо отметить, что по абсолютной сумме собственные средства банка и собственный капитал неравнозначны. Часть фондов и резервов банка не учитывается при расчете собственного капитала, поскольку, с одной стороны, отдельные фонды используются для текущих нужд банка, что приводит к их уменьшению, с другой стороны, создаваемые для минимизации рисков резервы банка носят перманентный характер, их величина постоянно меняется, поэтому их включение в состав капитала банка в полном объеме не соответствует критериям, предъявляемым к элементам собственного капитала. [c.203]

Приведенная структура собственного капитала коммерческого банка показывает, что его основную часть составляют уставный капитал, эмиссионный доход и резервный капитал. На долю этих элементов приходится 88,6% всей суммы собственных средств банка. Они же составляют основную часть собственного капитала банка. К другим элементам, включаемым в состав капитала банка, относятся средства, полученные от переоценки имущества фонды накопления и специального назначения в части, не приводящей к уменьшению имущества банка нераспределенная прибыль предыдущих лет и текущего года. В современных условиях основными источниками формирования собственного капитала коммерческого банка являются уставный капитал резервный капитал эмиссионный доход фонды специального назначения и накопления в той части, использование которой не приводит к уменьшению имущества банка прирост стоимости, полученной от переоценки имущества резервы на возможные потери по ссудным операциям (резервы общего характера) неиспользованная прибыль прошлых лет и текущего года, субординированные кредиты (депозиты). [c.203]

Уставный капитал (фонд) создает экономическую основу существования и является обязательным условием образования банка как юридического лица. Его первоначальная величина регламентируется законодательными актами центральных банков, а в 1989 г. эта величина стала предметом соглашения Европейского экономического сообщества (ЕЭС), которое регламентировало ее, установив минимальную сумму, равную сейчас 5 млн евро. Банк России для вновь создаваемых коммерческих банков также установил минимальную величину уставного капитала в принятом ЕЭС размере, ежеквартально сообщая эту сумму в национальной валюте. Уставный капитал вновь создаваемого банка может формироваться из денежных средств в национальной и иностранной валюте и материальных активов. В качестве материальных активов может быть передано в оплату части уставного капитала здание, в котором будет располагаться банк. При наличии разрешения Совета директоров Банка России участники действующей кредитной организации могут оплачивать уставный капитал иными принадлежащими им активами, не являющимися денежными средствами и банковским зданием. Доля материальных активов не должна превышать 20% суммы уставного капитала в течение первых двух лет деятельности банка, в последующие годы она должна составлять не более 10%. [c.204]

Резервный капитал (фонд) создается из чистой прибыли (после налогообложения) в размере не менее 5% оплаченной суммы уставного капитала и предназначен для покрытия непредвиденных убытков, выкупа собственных облигаций при недостатке средств и обеспечения стабильности работы банка. Максимальная величина резервного капитала банка определяется его уставом и может меняться по решению общего собрания участников банка. Для достижения минимальной величины резервного капитала банк обязан ежегодно отчислять в него не мене 5% чистой прибыли. Этот фонд создается всеми коммерческими банками в обязательном порядке в соответствии с законодательством. [c.204]

Эмиссионный доход формируется только при увеличении уставного капитала банка в любой организационно-правовой форме. [c.204]

Фонды специального назначения и фонды накопления образуются из чистой прибыли банка в порядке, установленном учредительными документами, в соответствии с законодательством. Эти фонды являются источником собственного капитала в той части, использование которой не приводит к уменьшению имущества кредитной организации. Поскольку фонды специального назначения используются на цели материального поощрения и социального обеспечения банка, то они, как правило, не являются элементами собственного капитала. [c.205]

Фонд накопления представляет собой часть чистой прибыли банка, оставленную в его распоряжении как финансовый источник развития материальной и технической базы банка и покрытия расходов по созданию и внедрению новых банковских продуктов. Фонды накопления обычно не уменьшаются, происходит лишь изменение формы их существования — из денежной формы они трансформируются в материальную форму (новое оборудование, здание и т.п.). [c.205]

Прирост стоимости, полученной от переоценки имущества. Банк имеют право один раз в год по состоянию на 1 января проводить переоценку имущества. На сумму полученной переоценки увеличивается собственный капитал банка. Однако такое увеличение осуществляется только один раз в три года. Наличие и величина фонда отражают уровень инфляции в стране. По своей экономической природе средства данного фонда можно рассматривать как резерв под обесценение фиксированных активов (основных средств). [c.205]

Резервы на возможные потери по ссудам (резервы общего характера) создаются на возможные потери по ссудам, отнесенным к первой группе риска. Общая сумма этих резервов не должна превышать 1,25% активов, взвешенных по степени риска. [c.205]

Субординированные кредиты включаются в расчет капитала после подтверждения Главным территориальным управлением соответствия заключенного договора требованиям, установленным Банком России. [c.206]

Собственный капитал банка по качественной характеристике делят на два уровня капитал I уровня — основной и капитал II уровня — дополнительный. [c.206]

Функции, выполняемые банковским капиталом, неоднозначно определяют как в отечественной, так и западной литературе. Выделяют три основные функции защитную, оперативную и регулирующую. Так как значительная доля активов банков финансируется вкладчиками, главной функцией весьма ограниченного по сумме собственного капитала является ограждение интересов вкладчиков. Кроме того, капитал банка уменьшает риск акционеров банка. [c.206]

Капитал играет роль своеобразной защитной подушки и позволяет банку продолжать операции в случае возникновения крупных непредвиденных потерь или расходов. Для финансирования подобных затрат существуют различные резервные фонды, включаемые в собственный капитал, а при массовых неплатежах клиентов по ссудам для покрытия убытков, возможно, требуется использовать часть акционерного капитала. [c.207]

Оперативная функция банковского капитала имеет второстепенное значение по сравнению с защитной. Она включает ассигнование собственных средств на приобретение земли, зданий, оборудования, а также создание финансового резерва на случай непредвиденных убытков. Этот источник финансовых ресурсов незаменим на начальных этапах деятельности банка, когда учредители осуществляют ряд первоочередных расходов. На последующих этапах развития банка роль собственного капитала не менее важна, часть этих средств вкладывается в долгосрочные активы, в создание различных резервов. Хотя основным источником покрытия затрат на расширение операций служит накапливаемая прибыль, банки часто прибегают к новым выпускам акций или долгосрочных займов при проведении мероприятий структурного характера — открытии филиалов, слияниях. [c.207]

Выполнение регулирующей функции капитала связано исключительно с особой заинтересованностью общества в успешном функционировании банков. С помощью показателя капитала банка государственные органы осуществляют оценку и контроль деятельности банков. Обычно правила, относящиеся к собственному капиталу банка, включают требования к его минимальному размеру, ограничения по активам и условия покупки активов другого банка. Экономические нормативы, установленные центральным банком, в основном базируются на размере собственного капитала банка. В рамках рассматриваемой классификации функций к регулирующей функции относят и использование капитала с целью ограничения ссудных и инвестиционных операций (в той мере, в какой ссуды и инвестиции банка ограничены имеющимся собственным капиталом). [c.207]

Перечисленные функции капитала способствуют снижению риска. Подобный подход обладает большей практичностью и приспособлен для целей управления коммерческим банком. [c.208]

Роль капитала как буфера при получении убытков по ссудам наглядно проявляется, если его рассматривать в контексте движения денежных средств. Если клиенты банка перестают выполнять свои обязательства по ссудам, мгновенно уменьшается приток денежных средств по процентам и основным выплатам. Отток средств не меняется. Банк остается платежеспособным, пока приток превышает отток. И здесь капитал служит буфером, поскольку позволяет уменьшать вынужденные оттоки. [c.208]

Вернуться к основной статье